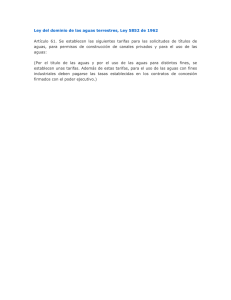

contrato básico de prestación de servicios de inversión

Anuncio