El modelo de gobierno corporativo de la empresas del ibex 35

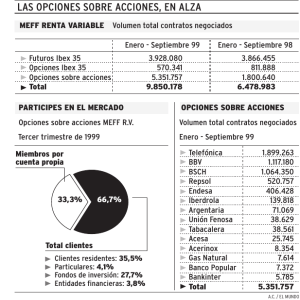

Anuncio