Diapositiva 1

Anuncio

Presentación Inversionistas

Santiago, 13 de Noviembre de 2013

1

Historia

• SAAM es creada el 15 de noviembre de 1961 para apoyar a

CSAV en sus operaciones

• Desde un comienzo se dedica a terminales portuarios,

remolcadores y logística

• Primer remolcador es construido en 1962

• En 1983 adquiere primera grúa multipropósito del país para

operar en Valparaíso

• Comienza su internacionalización el año 1992 ingresando a

Perú y Colombia

• El grupo Luksic entra a la propiedad de CSAV el año 2011

2

Accionistas SM SAAM al 30 de septiembre

Total: 3.513

Otros (retail) 16,6%

Quiñenco

(Grupo Luksic)

42,4%

Extranjeros 10,4%

Otros

institucionales

8,0%

AFPs 10,1%

Transoceánica

(Grupo Schiess)

5,1%

Marinsa

(Grupo Claro) 7,4%

Capitalización de mercado al 11 de noviembre de 2013: US$938 millones

3

Hitos 2012 - 2013

2012

•

•

•

•

Separación de CSAV

Transacción de acciones de SM SAAM

Comienzo de operaciones en Mazatlán, México

Ingreso a Puerto Buenavista en Cartagena de Indias, Colombia

2013

• Ingreso al IPSA

• Acuerdo con SMIT / Boskalis

• Desprendimiento de activos prescindibles:

• Cargo Park

• Acciones en Colombia

• Puerto Panul

• Tecnologías Industriales Buildtek S.A. (TIBSA)

• Lanzamiento SAP

• Acuerdo con socios locales para exploración del mercado

portuario en Brasil

4

Líder en servicios a navieras y a exportadores/importadores en

América Latina

Negocios en 64

puertos en 12 países

Terminales

Portuarios

Remolcadores

Logística

MEXICO

10

132

Terminales

Portuarios

Remolcadores

24.450.828

(3)

41,5%

Remolcadores

HONDURAS

COSTA RICA

Áreas de Apoyo y

Bodegas

(3)

US$541 MM

36,1%

GUATEMALA

COLOMBIA

ECUADOR

BRASIL

PERU

(4)

Logística

22,5%

(2)

trabajadores

Por Negocio

(1)

(2)

(3)

(4)

(1)

7.784

toneladas transferidas

Distribución del EBITDA 2013

3.185.000

m2

EE.UU.

Terminales

Portuarios

(4)

CHILE

Ingresos a septiembre 2013

US$125 MM (4)

EBITDA a septiembre 2013

URUGUAY

ARGENTINA

Amplia presencia geográfica

permite entregar un

servicio integral

A septiembre de 2013, incluye 4 unidades en construcción y 2 unidades arrendadas

No considera 354 has. del Fundo la Virgen, cerca del puerto de San Antonio

A septiembre de 2013. Considera valores totales de las coligadas

A septiembre de 2013. Considera valores de coligadas proporcionales (ponderados por propiedad)

5

5

Resultados SAAM

MARGENES ESTABLES

CRECIMIENTO DE INGRESOS

Ingresos SAAM (US$ millones)

CAC: 11%

555

512

363

146

217

2006

439

171

268

2007

435

200

645

219

EBITDA SAAM (US$ millones)

CAC: 12%

25% 26% 24% 23%

22% 25% 24%

156

145 154

125

109

65

64

108 65

691

243

513

194

181

541

183

157

312

278

2008

80

361

2009 2010

Consolidado

426

2011

448

2012

176

177

65

60

111

117

332

39

3T'12 3T'13 9M-12 9M-13

Coligado

60

40

2006

2007

64

47

117

49

80

89

91

39

40

17

22

16

24

62

61

52

41

52

-5

2008 2009 2010

Recurrente

60

Resto del

Mundo

52%

26

62

9

2011

12

12

44

49

14

13

-4

-4

2012

3T'12 3T'13 9M-12 9M-13

No Recurrente

Chile

48%

Nota: en base a EBITDA consolidado y coligado proporcional

(ponderado por propiedad)

Nota: resultados no recurrentes corresponden a ganancias (pérdidas) de ventas de participación en

sociedades y activos inmobiliarios

6

24%

127

50

30%

10%

0%

-10%

69

77

3T'12 3T'13 9M-12 9M-13

Mg. EBITDA Cons+VP

Distribución EBITDA

60

42

60

23%

20%

AMPLIA DIVERSIFICACION GEOGRAFICA

66

40

65

23%

Nota: valores de coligadas proporcionales (ponderadas por propiedad)

Utilidad SAAM (US$ millones)

CAC: 8%

2

58

22%

48

2006 2007 2008 2009 2010 2011 2012

Consolidado

Coligado

ATRACTIVOS RETORNOS

9

60

41

358

Nota: valores de coligadas proporcionales (ponderadas por propiedad)

69

51

40%

-20%

-30%

-40%

Operación de terminales portuarios

Florida International Terminal, Florida, EE.UU.

Terminal Marítima Mazatlán, México

Puerto Buenavista, Colombia

Terminal Portuario Guayaquil, Ecuador

Terminal Puerto Arica, Chile

Iquique Terminal Internacional, Chile

Antofagasta Terminal Internacional, Chile

San Antonio Terminal Internacional, Chile

San Vicente Terminal Internacional, Chile

Portuaria Corral, Chile

7

Terminales portuarios: activos de alto valor estratégico

Con 6 operaciones portuarias nacionales y 4 internacionales

EE.UU.

Port Everglades, FL

%

Propiedad

Término

Concesión

Opción de

Extensión

San Antonio Terminal Internacional

50%

2019

10 años

San Vicente Terminal Internacional

50%

2029

Ejercida

Arica

Terminal Puerto Arica

15%

2034

n.a.

Iquique

Antofagasta Terminal Internacional

35%

2033

En proceso

14,4%

2029

Ejercida

Iquique Terminal Internacional

85%

2030

En proceso

Portuaria Corral

50%

Propio

n.a

Carga Transferida a Septiembre de 2013

Terminales Nacionales

(miles de Ton)

Puerto Panul

Terminales Internacionales

Mazatlán

Antofagasta

San Antonio

San Vicente

Terminal Portuario Guayaquil

100%

2046

-

Florida International Terminal

70%

2015

5+5 años

Terminal Marítima Mazatlán

100%

2032

12 años

Puerto Buenavista

33%

Propio

n.a.

0

Cartagena

Colombia

Corral

Ecuador

Guayaquil

2.000 4.000 6.000 8.000 10.000 12.000

24,5 millones de toneladas de carga y

2,0 millones de TEUs transferidos a septiembre de 2013

8

8

Terminales Portuarios: operador de nivel mundial en América Latina

PRINCIPAL OPERADOR PORTUARIO EN SUDAMERICA

Ranking

1

2

3

4

5

6

7

8

9

10

Propietario

SAAM

DP World

SSA Marine

Grupo Ultramar

Santos Brasil

Soc. Portuaria de Cartagena

ICTSI

APM Terminals

Libra Terminais

Terminal de Contêineres de Paranaguá

Tráfico Total 2012

('000 TEUs)

2.480

1.900

1.804

1.791

1.775

1.470

1.391

1.227

1.109

730

Principal Terminal

Portuario

San Antonio

Callao

San Antonio

Valparaíso

Santos

Cartagena

Guayaquil

Buenos Aires

Santos

Paranaguá

Fuente: Drewry

Flujos de caja estables y atractivos retornos

– Concesiones con una duración restante promedio de 19 años

– Altas barreras de entrada

Profundo acceso al mercado de deuda

Ubicación estratégica en los puertos más importantes del país

Diversificada base de clientes e industrias

Potencia la actividad de operaciones logísticas

9

9

Resultados Terminales Portuarios

Ingresos (US$ millones)

CAC: 14%

158

Mayores ingresos por ITI (Iquique),

ATI (Antofagasta), STI (San Antonio)

e inicio de operaciones en

Mazatlán

87

71

79

98

35

57

71

61

112

83

75

89

95

2006 2007 2008 2009 2010 2011 2012

Consolidado

EBITDA (US$ millones)

CAC: 14%

25%

26%

28%

30%

31%

50

44

24

28

24

20

4

10

27%

25%

51

53

26%

31

31

28

14

19

53

26

26

23

27

72

85

81

3T'12 3T'13 9M-12 9M-13

Coligado

28%

20

21

2006 2007 2008 2009 2010 2011 2012

Consolidado

Coligado

28%

30%

20%

13

16

25%

43

31

49

166

40%

42

34

155

86

60

Resultado influido por ITI, ATI y

SVTI (San Vicente)

207

161

140

128

95

188

7

6

46

24

26

18

19

3T'12 3T'13 9M-12 9M-13

Mg. EBITDA Cons+VP

10

0%

-10%

13

7

6

10%

-20%

-30%

-40%

10

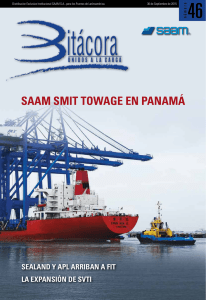

Servicios de remolcadores

• Flota de 132 remolcadores en 11 países

• Líderes en América Latina

• Cuarto operador a nivel mundial

11

Remolcadores: líder en operaciones en América Latina

Moderna flota de remolcadores

Negocio de atractivas rentabilidades, en especial de los

remolcadores offshore

Importante presencia y cobertura geográfica en ambas

costas de América Latina

PRINCIPALES OPERADORES DE REMOLCADORES PORTUARIOS

CRECIENTE FLOTA DE REMOLCADORES AZIMUTALES (1)

# de Remolcadores

Flota de Remolcadores

CAC: 9%

400

102

300

102

121

125

126

132

115

57

62

60

56

62

62

50

53

59

65

70

75

112

85

200

63

100

44

0

19

56

29

64

38

62

40

2004 2005 2006 2007 2008 2009 2010 2011 2012 sep-13

Azimutal

Convencional

(1) Remolcadores con hélices móviles capaces de girar 360º en torno a un eje vertical,

permitiendo participar en faenas de mayor tamaño

Nota: incluye 4 remolcadores en construcción y 2 en arriendo

Fuente: informes de compañías

12

12

Resultados Remolcadores

Ingresos (US$ millones)

CAC: 18%

190

19

201

21

174

155

12

Mayores

ingresos

por

las

operaciones en Brasil, Chile y

México, además de los nuevos

contratos en Honduras y Colombia

99

74

15

Mejores resultados principalmente

por las operaciones en Brasil

58

111

24

29

81

30

171

180

90

6

2006 2007 2008 2009 2010 2011 2012

Consolidado

EBITDA (US$ millones)

CAC: 15%

31% 35%

23

5

18

35

36

8

8

45

3

27

25% 27%

48

3

29% 29% 29% 30%

54

5

44

6

53

8

44

49

31

2006 2007 2008 2009 2010 2011 2012

Consolidado

46

51

133

150

3T'12 3T'13 9M-129M-13

Coligado

Coligado

15

17

2 3

13

14

38

40%

30%

20%

10%

0%

7

42

27

52

58

7

50%

32% 31%

29%

38

24

21

120

143

76

154

45

-10%

-20%

-30%

3T'12 3T'13 9M-129M-13

Mg. EBITDA Cons+VP

13

-40%

13

Servicios de logística

Servicios a Navieras / Aerolíneas

Agenciamiento Marítimo

Servicios de Aviación y Pasajeros

Estiba y Desestiba en Puertos(1)

Depósito y Maestranza de Contenedores

Servicios a Exportadores / Importadores

Bodegaje, Almacenaje y Frigoríficos

(Des)consolidación de Contenedores

Graneles y Carga Fraccionada

Transporte Terrestre y Distribución

Servicios Especiales

Venta / Arriendo Contenedores / Módulos

(Des)conexión Flexibles y Descarga Hidrocarburos

Almacenaje de Líquidos

Industria Forestal

(1) Estiba y desestiba en puertos multioperadores, diferente a Terminales Portuarios

14

Resultados Logística

Ingresos (US$ millones)

CAC: 6%

244

Menores ingresos principalmente

por la venta de Cargo Park, TIBSA y

las

operaciones

en

Perú,

parcialmente compensados por

mayores ingresos en Brasil

195

70

Resultados afectados por razones

similares a los ingresos

124

212

84

77

267

240

101

175

282

110

96

48

160

135

127

144

166

173

2006 2007 2008 2009 2010 2011 2012

Consolidado

EBITDA (US$ millones)

CAC: 8%

21%

17% 19% 19% 17%

40

32

15

17

19

50

45

23

29

31

22

16

19

20%

54

29

18%

15% 16% 15% 14%

50

42

40

77

73

127

128

3T'12 3T'13 9M-12 9M-13

Coligado

25

21

Coligado

20%

10%

0%

29

2006 2007 2008 2009 2010 2011 2012

Consolidado

66

27

201

30%

13

21

74

32

204

11

8

3

10

6

4

31

29

19

16

12

13

-10%

-20%

-30%

3T'12 3T'13 9M-129M-13

Mg. EBITDA Cons+VP

15

-40%

15

Atractiva capacidad de endeudamiento para financiar plan de crecimiento

de SAAM

Indicadores Financieros

Diciembre

2012

Septiembre

2013 (*)

Deuda Neta / EBITDA

Deuda Neta / Patrimonio

ROE

1,47

0,20

9,1%

1,54

0,22

11,5%

(*) 12 meses móviles

16

16

Porqué invertir en SM SAAM

Líder en América

Latina en puertos

y remolcaje

Amplias sinergias

entre las áreas de

negocio de SAAM

Importantes

Oportunidades

de Inversión

Concesiones

portuarias de largo

plazo con flujos

estables y altas

barreras de entrada

Alta rentabilidad,

estabilidad y

fortaleza

financiera

Diversidad

geográfica en

América

17

Nota aclaratoria

Esta presentación entrega información general sobre Sociedad Matriz SAAM S.A. (“SM SAAM”) y empresas

relacionadas. Se trata de información resumida y no pretende ser completa. No está destinada a ser considerada

como asesoramiento a potenciales inversionistas.

No se hacen representaciones o garantías, expresas o implícitas, en cuanto a la exactitud, la imparcialidad o

integridad de la información presentada o contenida en esta presentación. Ni SM SAAM ni ninguna de sus empresas

relacionadas, asesores o representantes, acepta responsabilidad alguna por cualquier pérdida o daño que surja de

cualquier información presentada o contenida en esta presentación y no tendrán la obligación de actualizarla con

posterioridad a la fecha en la que se emite.

Cada inversionista debe llevar a cabo y confiar en su propia evaluación al momento de tomar una decisión de

inversión, no constituyendo esta presentación un consejo legal, tributario o de inversión.

Esta presentación no constituye una oferta o invitación o solicitud de una oferta, a la suscripción o compra de

acciones. Ni esta presentación ni nada de lo aquí contenido constituirá la base de un eventual contrato o

compromiso alguno.

18

18

Contacto

Luis Eduardo Bravo

Gerente de Relación con Inversionistas

Sociedad Matriz SAAM S.A.

Hendaya 60, piso 8, Santiago, Chile

(56-2) 2731-8282

lebravo@saam.cl

www.smsaam.com

19