Pinfra - Casa de Bolsa Banorte Ixe

Anuncio

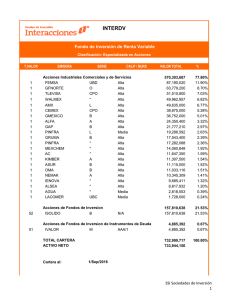

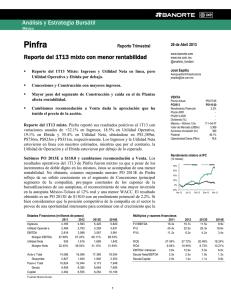

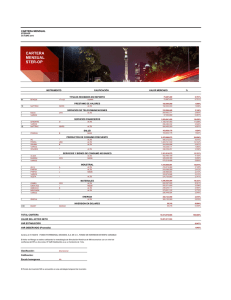

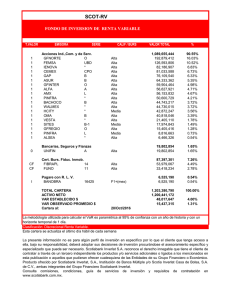

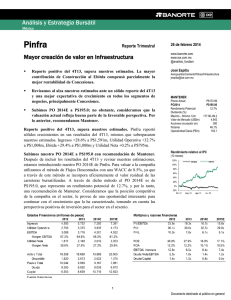

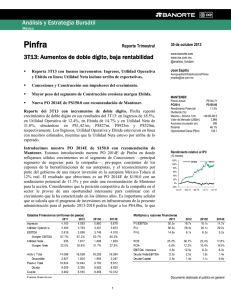

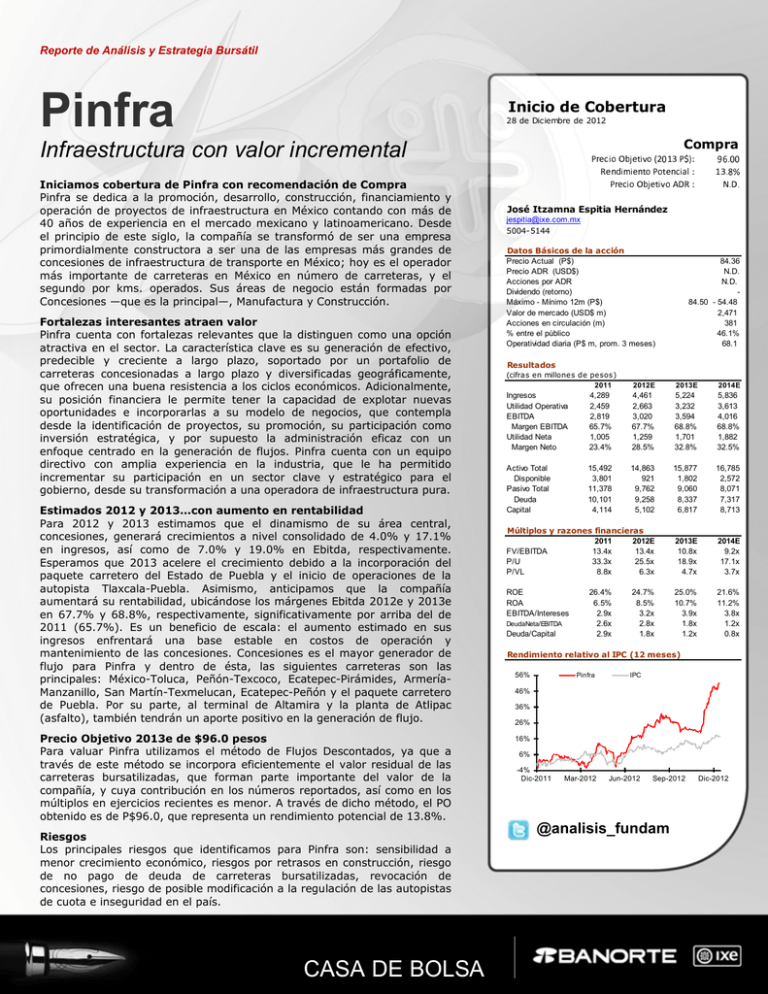

Pinfra—Inicio de Cobertura Reporte de Análisis y Estrategia Bursátil Pinfra Inicio de Cobertura 28 de Diciembre de 2012 Compra Infraestructura con valor incremental P r e c R Iniciamos cobertura de Pinfra con recomendación de Compra Pinfra se dedica a la promoción, desarrollo, construcción, financiamiento y operación de proyectos de infraestructura en México contando con más de 40 años de experiencia en el mercado mexicano y latinoamericano. Desde el principio de este siglo, la compañía se transformó de ser una empresa primordialmente constructora a ser una de las empresas más grandes de concesiones de infraestructura de transporte en México; hoy es el operador más importante de carreteras en México en número de carreteras, y el segundo por kms. operados. Sus áreas de negocio están formadas por Concesiones —que es la principal—, Manufactura y Construcción. Fortalezas interesantes atraen valor Pinfra cuenta con fortalezas relevantes que la distinguen como una opción atractiva en el sector. La característica clave es su generación de efectivo, predecible y creciente a largo plazo, soportado por un portafolio de carreteras concesionadas a largo plazo y diversificadas geográficamente, que ofrecen una buena resistencia a los ciclos económicos. Adicionalmente, su posición financiera le permite tener la capacidad de explotar nuevas oportunidades e incorporarlas a su modelo de negocios, que contempla desde la identificación de proyectos, su promoción, su participación como inversión estratégica, y por supuesto la administración eficaz con un enfoque centrado en la generación de flujos. Pinfra cuenta con un equipo directivo con amplia experiencia en la industria, que le ha permitido incrementar su participación en un sector clave y estratégico para el gobierno, desde su transformación a una operadora de infraestructura pura. Estimados 2012 y 2013…con aumento en rentabilidad Para 2012 y 2013 estimamos que el dinamismo de su área central, concesiones, generará crecimientos a nivel consolidado de 4.0% y 17.1% en ingresos, así como de 7.0% y 19.0% en Ebitda, respectivamente. Esperamos que 2013 acelere el crecimiento debido a la incorporación del paquete carretero del Estado de Puebla y el inicio de operaciones de la autopista Tlaxcala-Puebla. Asimismo, anticipamos que la compañía aumentará su rentabilidad, ubicándose los márgenes Ebitda 2012e y 2013e en 67.7% y 68.8%, respectivamente, significativamente por arriba del de 2011 (65.7%). Es un beneficio de escala: el aumento estimado en sus ingresos enfrentará una base estable en costos de operación y mantenimiento de las concesiones. Concesiones es el mayor generador de flujo para Pinfra y dentro de ésta, las siguientes carreteras son las principales: México-Toluca, Peñón-Texcoco, Ecatepec-Pirámides, ArmeríaManzanillo, San Martín-Texmelucan, Ecatepec-Peñón y el paquete carretero de Puebla. Por su parte, al terminal de Altamira y la planta de Atlipac (asfalto), también tendrán un aporte positivo en la generación de flujo. Precio Objetivo 2013e de $96.0 pesos Para valuar Pinfra utilizamos el método de Flujos Descontados, ya que a través de este método se incorpora eficientemente el valor residual de las carreteras bursatilizadas, que forman parte importante del valor de la compañía, y cuya contribución en los números reportados, así como en los múltiplos en ejercicios recientes es menor. A través de dicho método, el PO obtenido es de P$96.0, que representa un rendimiento potencial de 13.8%. Riesgos Los principales riesgos que identificamos menor crecimiento económico, riesgos por de no pago de deuda de carreteras concesiones, riesgo de posible modificación de cuota e inseguridad en el país. i o e O n P d r b i e j e m c i i o t e i n O v o t ( o b P j e 0 2 o t 1 t i v e o 3 P n c A $ i a D R 9 : : : 1 6 . . 3 0 0 8 N % . D . José Itzamna Espitia Hernández jespitia@ixe.com.mx 5004-5144 Datos Básicos de la acción Precio Actual (P$) Precio ADR (USD$) Acciones por ADR Dividendo (retorno) Máximo - Mínimo 12m (P$) Valor de mercado (USD$ m) Acciones en circulación (m) % entre el público Operatividad diaria (P$ m, prom. 3 meses) 84.36 N.D. N.D. 84.50 - 54.48 2,471 381 46.1% 68.1 Resultados (cifras en millones de pesos) 2011 2012E 2013E 2014E Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto 4,289 2,459 2,819 65.7% 1,005 23.4% 4,461 2,663 3,020 67.7% 1,259 28.5% 5,224 3,232 3,594 68.8% 1,701 32.8% 5,836 3,613 4,016 68.8% 1,882 32.5% Activo Total Disponible Pasivo Total Deuda Capital 15,492 3,801 11,378 10,101 4,114 14,863 921 9,762 9,258 5,102 15,877 1,802 9,060 8,337 6,817 16,785 2,572 8,071 7,317 8,713 Múltiplos y razones financieras 2011 2012E FV/EBITDA 13.4x 13.4x P/U 33.3x 25.5x P/VL 8.8x 6.3x 2013E 10.8x 18.9x 4.7x 2014E 9.2x 17.1x 3.7x 25.0% 10.7% 3.9x 1.8x 1.2x 21.6% 11.2% 3.8x 1.2x 0.8x ROE ROA EBITDA/Intereses DeudaNeta/EBITDA Deuda/Capital 26.4% 6.5% 2.9x 2.6x 2.9x 24.7% 8.5% 3.2x 2.8x 1.8x Rendimiento relativo al IPC (12 meses) 56% Pinfra IPC Mar-2012 Jun-2012 46% 36% 26% 16% 6% -4% Dic-2011 Sep-2012 @analisis_fundam para Pinfra son: sensibilidad a retrasos en construcción, riesgo bursatilizadas, revocación de a la regulación de las autopistas CASA DE BOLSA ) l 1 Dic-2012 Pinfra—Inicio de Cobertura Calificación de criterios fundamentales VARIABLE ARGUMENTOS • • • PERSPECTIVA SECTORIAL • • • • • • • • • • PERSPECTIVA INDIVIDUAL • • • • • • • RENTABILIDAD MERCADO • • • • • • ESTRUCTURA FINANCIERA • • • • VALUACIÓN • • • • • BURSATILIDAD • • • OTROS • • • • Fuente: Banorte-Ixe 2 Sector infraestructura, prioritario para el gobierno. Sector defensivo. Clave para impulsar el desarrollo económico ante una crisis. Activos de infraestructura cuentan con características atractivas: Flujos constantes y predecibles, sólida demanda, altas barreras de entrada y activos con volatilidad reducida. Inversión en el sector en aumento, representando alrededor del 5% del PIB actual vs. 3% en el 2000. Organismos como Banobras y Fonadin han impulsado el desarrollo de la infraestructura en el país. En los últimos 5 años Banobras ha apoyado lo anterior con un monto superior a los P$200,000m. Actual déficit de infraestructura de transporte en México; el país se ubica en el lugar 68 de 144 países en cuanto a competitividad en infraestructura, el lugar 65 en cuanto a calidad de infraestructura y el lugar 50 en calidad de carreteras. Potencial de crecimiento en el sector. Crecimiento del sector ligado al comportamiento del PIB, por lo que un menor dinamismo económico podría tener un impacto negativo en la demanda. Procesos de licitación se han extendido retrasando las adjudicaciones y dejando subejercicios presupuestales. Inseguridad en el país podría afectar el desempeño de algunos activos de infraestructura (carreteras). Pinfra se transformó de ser una empresa constructora a ser una de las empresas más grandes de concesiones de infraestructura de transporte en México. Operador más importante de carreteras en México en cuanto a número de carreteras y el segundo por kms. operados. Carreteras bursatilizadas ofrecen un atractivo valor residual para la compañía. Si añadimos a lo anterior que tiene la opción de prepagar deuda de dichas carreteras, el valor residual podría ser mayor. Además de contar con carreteras concesionadas, su portafolio de activos incluye la concesión para operar un puerto (Puerto de Altamira a través de IPM), cuenta con una operadora de carreteras (Opervite) y a través de GCI produce agregados, mezcla asfáltica y productos para concreto prefabricados, así como servicios de colocación de mezcla asfáltica. Generación de economías de escala. Gran generador de efectivo y cuenta con una sólida posición financiera. Cuenta con un portafolio de activos de infraestructura diversificado con concesiones a largo plazo. Búsqueda selectiva para la entrada a nuevos proyectos de infraestructura (TIR de al menos 13% real para Brownfields y 14% real para Greenfields). Limitado riesgo de construcción. La empresa subcontrata los servicios de construcción. Después del proceso de concurso mercantil, la empresa perdió gran parte de su capital. En el acumulado al 3T12, el Mg. Operativo ha sido de 60.0% y el margen Ebitda de 66.9%, los cuales se ubican por arriba del promedio de una muestra de compañías del sector de 33.5% y 44.0%, respectivamente. Generación de flujo de efectivo positivo de sus carreteras. Adicionalmente, IPM, Opervite y GCI aportan positivamente al flujo de la compañía. Al 3T12, el ROE de la empresa es de 33.3%. Modelo de negocios de la compañía está enfocado en México (ingresos en pesos). La variación en el tipo de cambio no afecta los resultados de la compañía dado que los ingresos de las concesiones, así como la deuda de las mismas, están denominados en UDIS y en pesos. La deuda emitida por la compañía es deuda proyecto (bursatilizada), cuya fuente de pago son los flujos futuros de los cobros de peaje de las carreteras bursatilizadas. No cuenta con deuda corporativa. Razón Deuda Neta/Ebitda actual de 2.1x. Al cierre del 3T12, Pinfra contaba con efectivo por P$2,986m. Uso de instrumentos financieros derivados (swaps) con fines de cobertura. Sigue política de no realizar operaciones con propósitos de especulación. Valuación por DCF resulta en un PO 2013E de P$96.0 para la compañía, que representa un rendimiento potencial de 13.8%. Existen pocas empresas comparables dentro del sector único de las concesiones. La acción cotiza a un múltiplo FV/Ebitda de 12.9x, 59.8% mayor a su PU5a. (8.1x), así como 18.0% mayor a su PU1a y 52.0% mayor al promedio de una muestra de compañías del sector. Múltiplo P/VL actual (7.2x) es 98.8% superior respecto al promedio del sector (3.6x). Precio de la acción ha subido 50.3% (U12m) vs. 17.3% del IPC. Después de la colocación que llevó a cabo en octubre de 2012, el float de la compañía pasó de 29.5% a alrededor del 46.1%. Habría que esperar mayores detalles de la empresa respecto a fondos de recompra y acciones para incrementar la liquidez (mediante formador de mercado). Bursatilidad media, ocupa el lugar 42 del Indice de Bursatilidad (noviembre 2012) de la BMV. La compañía realizó una colocación de acciones en octubre de 2012, cuyos recursos se destinaron para propósitos generales de la empresa, así como para eventuales inversiones en proyectos Brownfield y Greenfield. El nuevo equipo de administración busca cambiar la imagen previa de Tribasa. No cuenta con una política ambiental establecida pero acata con apego la normatividad vigente. Tribasa estuvo en concurso mercantil en el periodo 2003-2004, fue deslistada de la BMV en el 2001 y de NY desde el 2002. Familia controladora mantiene un rol activo en la administración. La compañía no paga dividendos. Sigue política de reinversión de utilidades. Pinfra—Inicio de Cobertura 2) No bursatilizadas: Ecatepec-Pirámides (9.5% de ingresos 2012e) con buen aforo (TPDA 2012e 20,849), alta rentabilidad (Mg. Ebitda 2012e 82.9%) y larga duración (2051); Armería-Manzanillo (9.1% de ingresos 2012e) cuya tarifa promedio ponderada es la más alta (2012e P$183), alta rentabilidad (Mg. Ebitda 2012e 87.2%) y larga duración (2050); y Ecatepec-Peñón (2041), que se espera entre en operación en 2014 (peso en ingresos totales 2015e de 4.8%) con buenas expectativas de aforo y tarifa (2015e de 15,706 y P$42.4), además de la ampliación de vigencia (2041). Respecto al Paquete de Puebla con vigencia a 2041 que recién adquirió Pinfra, esperamos que aporte el 7.5% del total de ingresos 2013e. Valuación y PO 2013E de P$96.0 Para valuar Pinfra preferimos aplicar el método de valuación de Flujos Descontados, ya que a través de este método se incorpora eficientemente el valor residual de las carreteras bursatilizadas, que forman parte importante del valor de la compañía, y cuya contribución en los números reportados trimestre a trimestre, así como en los múltiplos de ejercicios recientes, es prácticamente inexistente. Por lo anterior, decidimos no utilizar la valuación por múltiplos. Valuación por DCF A través del método de DCF, nuestro precio objetivo obtenido 2013e es de P$96.0. En nuestros supuestos consideramos un Costo de Capital Promedio Ponderado (WACC) de 9.1%; Costo promedio de la deuda de 10.5%; Beta de 0.83; Bono de largo plazo (10a.) nacional (5.5%); y un premio por riesgo mercado de 5.5%. Nuestros resultados nos mostraron un descuento del grupo de 12.1% respecto a su Valor de Mercado Actual. Asimismo, muestran un rendimiento potencial de 13.8% respecto a su precio actual (pesos). El flujo de efectivo 2013e considera las inversiones de los proyectos comprometidos que tiene la compañía, por lo que a primera vista puede parecer limitado. Por otra parte, dentro de nuestra valuación no estamos considerando la posible adquisición de nuevos proyectos por parte de Pinfra a pesar de que son una posibilidad contundente—un ejemplo claro es la reciente incorporación del paquete carretero del Estado de Puebla, que sí consideramos en nuestras proyecciones. Comparativo Sectorial Es importante señalar que no hay comparables puras como tal para Pinfra; sin embargo, realizamos un ejercicio a manera de referencia con una muestra de compañías del sector. Pinfra cotiza actualmente a un múltiplo FV/Ebitda 12m de 12.9x, que representa un premio de 59.8% respecto a su promedio de los U5a., 18.0% respecto a su promedio del último año, así como un premio de 52.0% respecto al promedio del múltiplo de nuestra muestra de compañías del sector de 8.5x. Asímismo, Pinfra cotiza a un múltiplo FV/Ebitda 2013e de 10.7x, que significa un premio de 34.8% respecto al promedio de la muestra del sector 2013e (8.0x). En nuestra opinión, estos premios se justifican por la existencia de un valor residual relevante en las concesiones de Pinfra, situación que no es equiparable en sus competidores. Adicionalmente, cabe señalar que el margen operativo y Ebitda de la compañía son notablemente superiores al promedio de la muestra, de igual forma el nivel de ROE es mayor. Adicionalmente, mostramos los principales indicadores de 2 compañías mexicanas que participan en el sector; no obstante, no las incluimos en el promedio de la muestra del sector debido a diferentes actividades, modelo de negocio, ubicación geográfica, y estructura de capital. De acuerdo a nuestras estimaciones, las carreteras con mayor potencial de aportación al flujo de la compañía, y así creando mayor valor presente son las siguientes: 1) Bursatilizadas: México-Toluca (29.7% de ingresos totales 2012e) con vencimiento 2030 y Peñón-Texcoco (8.7% de ingresos 2012e) que vence en 2043. Estas autopistas resaltan por el gran aforo (TPDA 2012e de 58,482 y 31,916 respectivamente) y rentabilidad (Mg. Ebitda 2012e de 85.6% y 83.8%, respectivamente). Pinfra-DCF (millones de pesos) Concepto 2014e Flujo Libre de Efectivo 1,446 2015e 1,601 2016e 1,771 2017e 2,290 2018e 2,183 Acciones (mill.) 36,533 32,119 -12.1% Valor DCF Market Cap. Actual Descuento % 381 P$ 96.0 84.4 13.8% PO DCF Precio Actual Rendimiento Potencial Fuente: Banorte-Ixe Pinfra – Muestra Sectorial Internacional (millones de dólares) Vtas Ebitda Mg. Op. Empresa País Mkt. Cap. U12M U12M U12M Vinci SA Francia 27,874 50,790 6,667 9.2% CCR Brasil 16,380 2,671 1,503 46.1% Abertis Infraestructura España 13,545 5,041 3,259 39.9% Atlantia Italia 12,140 5,165 3,042 43.1% OHL México México 3,330 1,294 581 41.6% OHL España España 2,920 6,764 1,791 21.5% Promedio 12,698 11,954 2,807 33.5% Pinfra México 2,471 348 228 60.7% Pinfra vs. Prom. Gral. Ideal Ica México México 5,481 1,523 1,016 3,830 383 535 29.6% 7.5% Mg. Ebitda FV/Ebitda FV/Ebitda U12M U12m ’12e (x) 13.1% 7.4x 6.8x 56.3% 12.0x 11.3x 64.6% 7.1x 9.1x 58.9% 10.2x 9.4x 44.9% 7.7x 7.4x 26.5% 6.8x 6.7x 44.0% 8.5x 8.4x 65.5% 12.9x 13.4x 52.02% 58.29% 37.7% 14.0% 20.8x 10.8x 20.7x 9.6x FV/Ebitda ’13e (x) 6.7x 9.5x 8.1x 8.8x 7.3x 7.4x 8.0x 10.7x 34.83% 16.8x 8.0x P/VL (x) ROE (x) 1.5x 11.2x 3.3x 2.3x 1.5x 1.7x 3.6x 7.2x 98.81% 15.0% 38.3% 36.7% 20.8% 14.4% 20.7% 24.3% 33.3% 9.6x 1.2x 4.6% 8.7% Fuente: Banorte-Ixe, Bloomberg (26/12/12). 3 Pinfra—Inicio de Cobertura Perspectiva sectorial El sector de infraestructura es un detonante importante para el crecimiento económico del país ya que crea directamente empleos e incrementa la competitividad. Al ser un sector prioritario, existe un compromiso del Gobierno Federal con el desarrollo de infraestructuras a través de organismos como Banobras y Fonadin. Adicionalmente, existen programas de concesión a nivel estatal. La industria cuenta con un marco regulatorio desarrollado tanto a nivel estatal como federal. La inversión en infraestructura es un factor crítico para el desarrollo económico y es una medida contracíclica para impulsar el crecimiento económico si es bien dirigida. En México, esta inversión ha aumentado en los últimos años, representando alrededor del 5% del PIB actual vs. 3% en el 2000. Las perspectivas de inversión en el sector son favorables tomando en cuenta que el mercado interno tiene expectativas de crecimiento con mayor dinamismo (PIB 2012e de 3.7% y 2013e de 3.0%) en comparación con países desarrollados. Con base en el reporte de “Competitividad Global 20122013” del Foro Económico Mundial, México cuenta con un índice de infraestructura que lo coloca por debajo de países mejor evaluados. Con una muestra de 144 economías, México ocupa el lugar 68 en cuanto a infraestructura. En el ranking de calidad de infraestructura en el mundo, México se ubica en el lugar 65 y en el de calidad de las carreteras en el mundo, se ubica en el lugar 50. Si bien los anteriores indicadores muestran un rezago de nuestro país, también representan un potencial de crecimiento en el sector. Respecto al Programa Nacional de Infraestructura (PNI) del sexenio anterior, si bien no se concretó al 100%, ha significado un avance sustancial para el sector, con un porcentaje de ejecución de alrededor del 85% de las obras programadas. En materia de Carreteras, se han invertido P$288,000m por arriba de la meta del PNI de P$287,000m. De la inversión estimada para Carreteras, se espera que el 44.6% hayan sido recursos privados. La infraestructura de transporte es fundamental en el funcionamiento eficiente de los mercados y en las exportaciones. Con información del gobierno federal, a junio de 2012 se destinaron P$403,047m en infraestructura para transporte que representa 86.5% de la meta del programa. En el sexenio de 1995 al 2000, se construyeron o modernizaron 6,000 kms. de carreteras, mientras que del 2001 al 2006, fueron 9,000 kms. En el gobierno que recién culminó, la infraestructura vial recibió un importante impulso, ya que se han construido o modernizado 19,146 kms. de carreteras (expectativa de cerrar el 2012 en 21,000 kms.), superando la meta del PNI de 15,000 kms. Otro dato positivo para el sector, es que en los últimos 5 años Banobras ha impulsado el desarrollo de infraestructura en el país con un monto superior a los P$200,000m. En 2011, el desembolso de créditos alcanzó el monto anual más importante en la historia con P$57,191m, de los cuales, 29% se canalizaron a proyectos y 71% a estados y municipios. Para alcanzar los objetivos de desarrollo de infraestructura se requiere de inversión por la parte del sector privado dado el acceso a los mercados de capital, experiencia operativa y las limitaciones del presupuesto gubernamental. Así, un factor favorable es la Nueva Ley en Participaciones Público-Privadas, que en principio generaría reducción en costos de construcción en aprox. 15%, generación de proyectos de manera más acelerada, reducción de 30% en el tiempo de ejecución, reducción en el tiempo de implementación para nuevos proyectos de 4 a 6 meses debido a la posibilidad para asignar estudios de manera directa. Por otro lado, se le daría mayor certeza a los inversionistas de que los términos de las concesiones pudieran ser ajustadas durante la vida del proyecto. Cabe señalar que las expectativas que se tienen de inversión para el sector infraestructura en el sexenio que inicia son positivas. De acuerdo al Colegio de Ingenieros Civiles de México, como porcentaje del PIB, la inversión en infraestructura se estima sea de 5.5% para el periodo 2013-2018 vs. 4.7% en 2008-2011, 3.9% en 2004-2007 y 3.2% en 2000-2003. En la siguiente tabla, mostramos algunos proyectos a licitarse que pudieran ser del interés de Pinfra, aunque todavía estamos pendientes de una mejor definición bajo la nueva administración gubernamental. Proyectos federales en evaluación Proyecto Descripción Tipo de licitación Estatus Presentación de oferta Junio 2012 Pendiente convocatoria 2S12 Libramiento Querétaro 80 km A4 de Apaseo el Grande hacia Palmillas Concesión San Miguel de AllendeGuanajuato Construcción Autopista de S.M. de Allende a Guanajuato Concesión Libramiento de Cd. Juárez 32 km Inicio en frontera y otorga opción adicional para transporte pesado Concesión Pendiente Concesión Pendiente por atrasos en MIA y derecho de vía Concesión con aprovechamiento de activo Pendiente sin fecha Libramiento de Cuernavaca 34 km de autopista A4 Libramiento Sur (Arco Sur) Paquete Noroeste Aprox. 180 m A4 Saliendo de San Martín Tex. Rumbo a Cuernavaca y de ahí a Toluca I. Libramiento Reynosa 37 km, construir 32 km, Autopista Cadereyta–Reynosa adecuar y operar 132 km y Autopista Reynosa–Matamoros adecuar y operar 44 km II. Puente Int. Reynosa Pharr y Corredor Int. Reynosa Pharr, construir el corredor y operar todo III. Puentes Internacionales Matamoros III, BYM, Brownsville Matamoros, Contruir un acceso de 2 km y operar todo Pendiente sin fecha Fuente: Banorte-Ixe y Pinfra 4 Pinfra—Inicio de Cobertura El 5 de octubre de 2012, Pinfra efectuó una oferta pública mixta (51% nacional y 49% internacional) por más de 70 millones de acciones a un precio de P$63 por acción. Esta colocación le ha permitido a la empresa tener mayor bursatilidad en el mercado de valores. Descripción de Pinfra Es una empresa dedicada a la promoción, desarrollo, construcción, financiamiento y proyectos de infraestructura en México con más de 40 años en el mercado mexicano y latinoamericano. Al iniciar el presente siglo Pinfra se transformó de ser una empresa constructora a ser una de las empresas más grandes de concesiones de infraestructura de transporte en México. Actualmente la compañía se dedica a la inversión, promoción y operación de proyectos de infraestructura. Pinfra - Estructura accionaria 20.3% Historia David Peñaloza Alanís María Alanís Gonzalez En 1980 surge la compañía Grupo Tribasa, S.A. de C.V. (TRIBASA), la cual logró su consolidación en la década de los 90’s para formar parte de los tres grupos más importantes en el país dentro del ramo de la construcción e infraestructura y en el ámbito de las empresas concesionarias. A finales de los 90’s, dicha compañía se vio afectada resultado de una de las mayores crisis económicas que sufrió el país y entró en concurso mercantil en 2002. Posteriormente, la empresa enfocó todos sus esfuerzos al desarrollo de un proceso de reestructura corporativa: desarrollo de nuevos negocios, desprendimiento de subsidiarias no prioritarias para el progreso del grupo, modificación de su estructura corporativa y de administración, así como el cambio en el nombre de la compañía a Promotora y Operadora de Infraestructura, S.A.B. de C.V. (Pinfra). Adriana Peñaloza Alanís 46.1% 12.5% David Peñaloza Sandoval GBM Otros Público Inversionista 8.2% 3.5% 2.1% 7.2% Fuente: Banorte-Ixe y Pinfra Cambio en modelo de negocio. En la década de los 90’s la estrategia de negocio de la compañía se basaba en lo siguiente: enfocada a la construcción, alto apalancamiento, negocio cíclico, bajos márgenes y bajo retorno de capital. Después de la reestructura (20032004), el enfoque en el modelo de negocio fue diferente y ha representado una importante ventaja competitiva para la empresa. Dentro de los principales se encuentran: desarrolladora y operadora de infraestructura, sólido balance (efectivo), flujos predecibles y crecientes, alta rentabilidad y altos retornos de capital. Con dichas acciones la compañía logró salir del concurso mercantil en 2003 y volvió a cotiza en la Bolsa Mexicana de Valores (BMV) en 2005. Posteriormente, Pinfra se preparó para hacer crecer su valor cimentándolo en: 1) su EBITDA dentro de los proyectos actualmente en operación; 2) consolidando los recursos en caja para realizar nuevos proyectos de infraestructura; y 3) en la reestructuración de sus emisiones de deuda colocadas en el mercado en busca de optimización de valores residuales de sus proyectos carreteros. Desde su reestructura en 2003-2004, la empresa ha emergido con fortaleza financiera y con un portafolio de inversiones sólidas a través de un modelo de negocio que ofrece valor a los accionistas y un nuevo equipo de administración. Áreas de negocio Las áreas de negocio de la empresa son: Concesiones (2012e: 83.7% Ingresos y 93.6% Ebitda), Manufactura (10.7% y 5.5%, respectivamente) y Construcción (13.9% y 0.8%, respectivamente). El segmento de Concesiones es claramente el principal generador de flujo y valor para Pinfra. Antecedentes / Presente 1 9 6 Ventas*: P$4,461m 9 TCAC: 8.1% N a c e T 1 r 9 i b 9 a s a 14. Paquete Estado de Puebla 13. FARAC Michoacán 3 Ventas: P$2,580m N Y S E 1 / 9 9 C E B c r o 12. San Martín TexmelucanTlaxcala V 10. Peñón-Ecatepec 11. SLRC-Estación Dr. 5 i n M s i ó Listado en BMV (Pinfra) s m i c a 8. Morelia-Aeropuerto 9. Zitácuaro-Lengua de Vaca Alto apalancamiento con garantías cruzadas Nuevo equipo directivo 6. Atlixco-Jantetelco 7. Santa Ana-Altar 5 2 C o 0 0 n c u r s c 13 12 14 o 2 r m 11 11 9 7 1 a n t i 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8 2 0 0 9 2 0 1 0 2 0 1 1 2 0 1 2 l e Número de carreteras Fuente: Banorte-Ixe y Pinfra * Ventas 2012e. 5 Pinfra—Inicio de Cobertura general, autos /chasis, y gráneles agrícolas y minerales. Concesiones Actualmente, Pinfra es el segundo grupo concesionario y operador de carreteras de cuota en México con una experiencia de más de 10 años en el negocio de la operación y mantenimiento de carreteras. La empresa cuenta con 14 concesiones de autopistas de peaje que amparan 21 tramos carreteros (opera 16 de forma individual y 5 de manera conjunta), estatales y federales, con el objeto de realizar la construcción, operación, explotación y conservación de dichos tramos carreteros. De estas 14 concesiones (con una extensión aproximada de 900 kms), 13 ya están en operación (de la Pirámides-Ecatepec-Peñón falta el tramo PeñónEcatepec) y en el 2T13 entra en operación la autopista Tlaxcala-Xoxtla. La vigencia actual de la concesión portuaria es hasta junio de 2036. La subsidiaria no cuenta con deuda. Asimismo, IPM cuenta con una gran capacidad instalada, operando actualmente con un factor de utilización, de infraestructura y equipo, inferior al 40%. Manufactura A través de Grupo Corporativo Interestatal (GCI), Pinfra produce agregados, mezcla asfáltica y productos para concreto prefabricados, así como provee servicios de colocación de mezcla asfáltica. Es el proveedor líder en mezclas asfálticas en la Cd. de México y zona conurbada. La Planta Atlipac cuenta con un yacimiento ubicado en una extensión de 152 ha. en el km 27.5 de la carretera Federal México–Puebla, contando con vastas reservas explotables que se calculan en alrededor de 61 millones de toneladas (60 años aprox.). Esta subsidiaria no cuenta con deuda. Pinfra tiene una subsidiaria operadora, Opervite, que es una empresa con más de 20 años de experiencia, responsable de operar, conservar y mantener las autopistas de Pinfra, además opera dos puentes en el estado de Veracruz, de los cuales Pinfra no es concesionario. Hoy día Opervite es la segunda mayor operadora del país después de Caminos y Puentes Federales (CAPUFE). Construcción El enfoque de la empresa cambió de ser una constructora (antes TRIBASA) que opera proyectos de infraestructura a ser una operadora de infraestructura que construye incidentalmente. A través de sus subsidiarias, administra proyectos de construcción (subcontrata) relacionados con sus concesiones y realiza otras obras de ingeniería independiente. Por último, Infraestructura Portuaria Mexicana (IPM), subsidiaria de Pinfra, tiene la concesión para aprovechar y explotar la Terminal de Usos Múltiplos II, del Puerto de Altamira, prestando servicios de recepción, almacenamiento y despacho de contenedores, carga Pinfra - Activos Activo Unidades Operadas Carreteras Brusatilizadas 1 - México - Toluca 19 km 2 - Peñón -Texcoco 16 km 3 - Tenango - Ixtapan De la Sal 40 km 4 - Santa Ana - Altar 73 km 5 - Atlixco - Jantetelco a. Atlixco-San Bartolo-Cohuecán 38 km Carreteras No Bursatilizadas b. Cohuecán-Acteopan 11 km 6 - Pirám ides-Ecatepec-Peñón a. Ecatepec -Pirám ides 22 km b. Peñón - Ecatepec [1] 17 km 7- Armería -Manzanillo 37 km 8 - Zitacuaro - Lengua De Vaca 12 km 9 - Morelia - Aeropuerto [2] 23 km 10 - San Luis Río Colorado - Est.Doctor 47 km 11 - Tlaxcala - Xoxtla [3] 16 km 12 - Tlaxcala - San Martín Texmelucan [4] 26 km 13 - FARAC Michoacán [5] a. Libramiento Morelia 64 km b. Libramiento Uruapan 25 km c. Pátzcuaro - Uruapan 57 km d. Uruapan - Lazáro Cárdenas 214 km 14 - Paquete carretero Estado de Puebla 143 km a. Apizaco - Huachinango b. Vía Atlixcáyotl c. Virreyes - Teziutlán Puentes 15 - Puente José López Portillo [6] 1 km 16 - Puente el Prieto [7] 1 km Otros Activos Puerto de Altamira 500,000 TEU's Opervite 148,459 (TPDA) Planta Atlipac 600,000 (prod. Años Remanentes (concesión y/o operación) Tipo de Activo Ubicación Geográfica Concesión Federal Concesión Estatal Concesión Estatal Concesión Federal DF/ Estado de México Estado de México Estado de México Sonora Concesión Estatal Puebla Concesión Estatal Puebla Concesión Federal Concesión Federal Concesión Federal Concesión Estatal Concesión Estatal Concesión Estatal Concesión Estatal Concesión Federal Estado de México Estado de Mexico Colima Michoacán Michoacán Sonora Tlaxcala / Puebla Tlaxcala / Puebla 30 años Concesión Federal Concesión Federal Concesión Federal Concesión Federal Concesión Estatal Michoacán Michoacán Michoacán Michoacán Puebla 1 año 1 año Contrato de operación Contrato de operación Veracruz Veracruz 19 años 41 años 24 años 23 años 24 años 39 años 38 años 25 años 25 años 26 años 29 años 30 años 4 años + 20 años de prorroga 27 años promedio 60 años Concesión Federal Altamira, Tamaulipas Operadora de Autopista Ubicaciones de carreteras Planta Productora de Estado de México Fuente: Pinfra y Banorte-Ixe [1] Peñón - Ecatepec no esta en Operación, se prevé que comience a operar en 2014 [2] Participación accionaria del 50% [3] Tlaxcala - Puebla no esta en Operación, se prevé que comience a operar en 2013. Duración de 30 años a partir de que opere. [4] San Martín Texmelucan - Tlaxcala empezó a operar el 20 de Noviembre de 2010 [5] Participación accionaria del 25% [6] Participación accionaria del 10% [7] Sin participación accionaria. Lo opera Opervite 6 Pinfra—Inicio de Cobertura Mexicano. b) Maximiza el valor de las concesiones invirtiendo en mejoras, incrementando la eficiencia operativa y buscando extensiones de duración de las concesiones y eficiencia en las tarifas. En las siguientes tablas podemos observar los resultados principales estimados para 2012 y la deuda restante a cubrir al 3T12 de las concesiones carreteras bursatilizadas. Asimismo, mostramos los principales indicadores de resultados de las principales concesiones carreteras no bursatilizadas. Pinfra - Carreteras bursatilizadas Bursatilizadas TPDA (2012e) México-Toluca Peñón-Texcoco Tenango - Ixtapan de la Sal Atlixco Total Santa Ana - Altar Ingreso* (2012e) Ebitda* (2012e) Deuda* (al 3T12) 58,482 31,916 5,984 3,613 99,994 $1,326,818 $380,000 $144,871 $157,072 $1,817,281 $1,136,022 $318,592 $98,556 $111,191 $1,664,361 $6,256,800 $1,369,700 $824,600 $376,300 $7,296,538 4,217 $124,695 $86,277 $1,639,600 Años estimados de Pinfra para pago 7 5 8 4 Vencimiento de Concesión 19 04-Jul-30 17-Mar-43 31-Mar-36 25-Feb-36 16-Ago-35 Fuente: Pinfra y Banorte-Ixe * Miles de pesos Pinfra - Principales carreteras no bursatilizadas TPDA Ingreso* Ebitda* Vencimiento de No Bursatilizadas (2012e) (2012e) (2012e) Concesión Ecatepec - Pirámides 20,849 $407,754 $338,109 25-Ene-51 Armería - Manzanillo 5,826 $392,107 $341,713 09-Nov-50 San Martín Texmelucan - Tlaxcala 6,516 $135,862 $112,008 14-Mar-41 Paquete carretero Estado de Puebla 24,500 $390,000 $270,000 2042 Fuente: Pinfra y Banorte-Ixe * Miles de pesos Estrategia de Negocio Proyectos en desarrollo Pinfra es una compañía dedicada a la inversión y promoción de proyectos de infraestructura. Las estrategias de la compañía para maximizar el crecimiento rentable y sustentable de sus operaciones van acompañadas de las siguientes funciones: Autopista Tlaxcala-Puebla. El 23 de julio de 2008 la empresa obtuvo la concesión para construir, explotar, operar, conservar y mantener la Autopista Tlaxcala– Puebla, que conectará las capitales de dichos estados con una inversión aproximada de P$600m. Pinfra ha adquirido aproximadamente el 99% del Derecho de Vía y el 16 de abril de 2012 comenzó la construcción de dicha autopista que espera concluir en el 2T13. I. Promotor: a través de su capacidad para identificar y gestar proyectos de infraestructura auto sostenibles (análisis selectivo de oportunidades de inversión), basándose en la interacción periódica con autoridades estatales y federales que le permite identificar necesidades de infraestructura del gobierno. Enfoque en proyectos que ofrecen retornos atractivos con flujos predecibles. II. Desarrollador: siendo eficaz en la planeación, diseño, desarrollo y financiamiento de proyectos de infraestructura. La compañía asegura los derechos de vía antes de empezar la construcción en autopistas. Asimismo, para la construcción, Pinfra subcontratada a terceros, eliminando los riesgos inherentes a esta etapa. Cabe señalar que el equipo directivo de la empresa cuenta con amplia experiencia en el sector de infraestructura. III. Solidez: en la posición financiera mediante la planeación a largo plazo basada en proyectos rentables que generan flujo para la compañía. La vida promedio de sus concesiones es de 28 años y el financiamiento es a nivel proyecto por medio de bursatilizaciones sin garantías corporativas. Posibilidad de invertir en proyectos rentables a largo plazo debido a su flexibilidad financiera. IV. Operación de Concesiones y maximización de su valor: a) Siendo el principal operador privado en número de carreteras. Adicionalmente, Opervite es la operadora de todas las concesiones de Pinfra y la mayor operadora de autopistas en el sector privado Tramo Ecatepec-Peñón. La construcción, operación, explotación, conservación y mantenimiento del tramo Ecatepec–Peñón de la autopista Pirámides–Ecatepec– Peñón, fue otorgada a PAPSA (subsidiaria de Pinfra) el 31 de marzo de 2009. Dicho tramo (con longitud de 17.5 kms.), enlazará los ejes carreteros norte–sur y oriente–poniente del país. Asimismo, la autopista conectará a 2 autopistas de Pinfra: Ecatepec – Pirámides y Peñón – Texcoco. Al 3T12, se siguió avanzando en la gestión de liberación de derecho de vía invirtiendo P$18.4m en terrenos, llevando así el 17.7% de avance en la liberación. Paquete Michoacán. El 16 de diciembre de 2011, el consorcio en el que participa Pinfra (con un 25.2% de participación) fue adjudicado ganador por la SCT, de una concesión federal para construir, operar, explorar, conservar y mantener por 30 años las autopistas que integran el Paquete Michoacán. El paquete comprende un total de alrededor de 362 kms. en operación, así como la construcción de los libramientos de Uruapan y Morelia así como la ampliación del tramo Páztcuaro– Uruapan (14 kms. de obra nueva). La inversión total en el proyecto asciende aproximadamente a P$11,000m. El primero de abril de 2012 se comenzó la operación de dicho paquete. 7 Pinfra—Inicio de Cobertura Enfocado y eficiente modelo de negocio. Pinfra cuenta con una sólida estrategia de negocio basada en identificar proyectos de infraestructura, invertir en forma estratégica en los mismos y administrarlos de manera eficiente para generar flujos de efectivo consistentes. Su fuerte estructura financiera, su diversificado portafolio de proyectos de larga duración, así como su visión de sostener su estrategia de bajo costo y de estar atenta a los sucesos del entorno económico (que le permitirá tomar medidas necesarias ante acontecimientos futuros), son parte de los factores para continuar creando valor para sus accionistas. Ventajas competitivas Generación de efectivo predecible y creciente a largo plazo. Sus activos de infraestructura son maduros, y muestran un tráfico diario estable en autopistas que puede crecer de forma primordialmente orgánica. Si a lo anterior se añade el ajuste en ingresos por la inflación, estabilidad de los costos de operación y mantenimiento de las concesiones, así como el plan multi-anual del mantenimiento mayor a cumplir, el resultado nos arroja una empresa generadora de efectivo, predecible y creciente a largo plazo (promedio de vida remanente de sus concesiones, 28 años), que le permite tener una sólida posición para crecer a futuro. Pinfra - GEF Activos actuales y proforma 2011 (Millones de pesos) $3,000 $2,508 $2,500 $2,064 $2,000 $1,636 $1,427 $1,342 $1,500 $1,000 $1,787 $833 $898 2009 2010 $1,408 $500 $0 GEF Activos Actuales 2011 2011 Proforma 2011 Proforma 2011 Proforma 2011 Proforma 2011 Proforma 2011 Proforma Peñón Texcoco Tenango Ixtapan Atlixco sin México México Toluca Carreteras de la Sal Jantetelco Toluca Bursatilizadas México - Toluca Peñón - Texcoco Tenango - Ixtapan de la Sal Atlixco - Jantetelco Fuente: Pinfra y Banorte-Ixe La Generación Efectiva de Flujo (GEF) es la generación de efectivo a partir de los activos con los que cuenta que podría utilizar para entrar (invertir) en nuevos proyectos o para realizar prepagos de deuda de las carreteras bursatilizadas. La GEF no incluye la generación de efectivo de las carreteras bursatilizadas, debido a que dicho monto se destina al pago del servicio de su correspondiente deuda. En la siguiente gráfica podemos observar el crecimiento de la GEF de Pinfra del periodo 2009-2011, así como una GEF proforma 2011 que incluye la generación de efectivo de cada una de las carreteras bursatilizadas. Portafolio de activos de infraestructura diversificado con concesiones a largo plazo. Pinfra cuenta con aproximadamente 900 kms. de autopistas concesionados en 9 estados de la república mexicana, opera 2 puentes y tiene una terminal portuaria concesionada en el puerto de Altamira, Tamaulipas. El promedio de vida remanente de sus concesiones es de 28 años. Todas las concesiones de Pinfra fueron otorgadas por medio de licitaciones públicas (6 a nivel federal y 8 a nivel estatal). Además, cuenta con la planta de mezcla asfáltica más grande en el área metropolitana de la Cd. México. Sólido Balance y estructura financiera. Al 3T12, el efectivo e inversiones temporales de la compañía ascendía a P$2,986m, de los cuales P$1,694m corresponden a caja y P$1,292 a efectivo restringido a corto plazo. Cabe mencionar que esta posición firme de efectivo es un factor positivo que le permite participar en potenciales proyectos atractivos al contar con recursos para efectuarlos y también cuenta con la opción de prepagar deuda de sus carreteras bursatilizadas, por lo que el valor residual de las mismas podría ser mayor. Pinfra - Presencia Geográfica Respecto a la deuda de Pinfra, al 3T12 el monto fue de P$9,146m; sin embargo, hay que recordar que se trata de deuda proyecto (bursatilizaciones) cuya fuente de pago son los flujos futuros de los cobros de peaje de las carreteras subyacentes; Pinfra no cuenta con deuda corporativa. La razón Deuda Neta/Ebitda actual de la compañía es de 2.1x, por debajo del promedio de la muestra del sector de 3.4x. 8 Carreteras y puentes Puerto de Altamira Planta Atlipac Fuente: Banorte-Ixe y Pinfra Pinfra—Inicio de Cobertura Sus autopistas concesionadas están localizadas en zonas del país con alto crecimiento económico y poblacional, con importantes necesidades de movilidad y potencial para capturar altos niveles de tráfico (4.1% volumen promedio de tráfico diario últimos 3 años). La diversificación de las concesiones permite mitigar riesgos geográficos, políticos y socioeconómicos. Historial probado de crecimiento y gestión de portafolio, así como una gran rentabilidad. Pinfra ha logrado fortalecer su portafolio de activos extendiendo la duración de 6 concesiones, optimizando las tarifas de sus autopistas, y aumentando su portafolio de concesiones de activos de infraestructura de transporte de 5 en el 2005 a 14 en el 2011. Las inversiones en mejoras de sus autopistas (por iniciativa de la compañía u otros motivos justificados) son reconocidas por la autoridad, y por lo tanto, contribuyen a que se le otorguen extensiones en el plazo de la concesión y/o flexibilidad en las tarifas de cuotas. Lo anterior otorga una mayor oportunidad a la empresa al analizar la posibilidad de efectuar nuevas y mejores inversiones en sus concesiones. Los Ingresos y el Ebitda han tenido un crecimiento sostenido con una TCAC 2004-2011 de 9.9% y 12.9%, respectivamente. Asimismo, los márgenes Operativo y Ebitda U12m se ubicaron en 60.7% y 65.5% (vs. 33.5% y 44.0%, respectivamente, de la muestra de compañías del sector seleccionada). Pinfra - Ingresos, Ebitda y Margen Ebitda, 2004-2014e 68.8% 65.7% $7,000 58.6% $5,836 $6,000 54.4% Pinfra sobresale en la generación de flujo de efectivo en 2011, respecto a otras compañías del sector en México. Comparación sectorial FCF yield 2011, México (var. % anual) 10.0% 5.0% 0.0% -5.0% -3.6% -10.0% -11.5% -15.0% -20.0% -19.9% -25.0% -30.0% Pinfra Ica Ohl Ideal Fuente: Banorte-Ixe con datos de Bloomberg Promoción de proyectos, creación de oportunidades (potencial de crecimiento). La compañía posee la experiencia y capacidad para identificar y gestar proyectos de infraestructura auto sostenibles (ejemplo: tramo Ecatepec-Peñón) que se ha visto fortalecida por la interacción periódica que tiene con autoridades estatales y federales. Pinfra guarda un enfoque en proyectos con retornos atractivos y flujos predecibles, siendo los principales criterios selectivos para entrar en nuevos proyectos los siguientes: Que sean inversiones en sector infraestructura (carreteras y puertos). Contar con el 100% de los recursos requeridos (caja, política de no apalancamiento). Obtención de TIR del proyecto de al menos 13% real para Brownfields (proyecto totalmente construido o que requiere construcción adicional o reconstrucción parcial). Obtención de TIR del proyecto de al menos 14% real para Greenfields (nuevo proyecto a ser construido). 70% 60% 3.1% s $5,000 50% s o $4,289 e P e $4,000 $3,534 d $2,819 s e n l $3,000 $2,215 o l 30% $2,072 i M $4,016 40% $2,000 20% $1,204 $1,000 10% $0 0% 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Ingresos Ebitda Margen Ebitda Fuente: Pinfra y Banorte-Ixe El Valor en Libros ha mostrado alza considerable con una TCAC 2004-2011 de 40.1%. Valor en libros, Pinfra 2005-2011 (var. % anual) 1 1 . 4 12.0 10.0 8 8.0 6 5 6.0 5 4.0 2 1 . . . . . . 8 9 7 6 5 0.0 2006 2007 2008 Valor en libros Fuente: Pinfra y Banorte-Ixe Pinfra hace énfasis en lograr ser eficaz en la planeación, diseño, desarrollo y financiamiento de proyectos de infraestructura. Ejemplo de lo anterior, es que Pinfra se asegura que los derechos de vía estén liberados antes de empezar la construcción en autopistas, etapa en la cual subcontrata a terceros para su ejecución. 0 2.0 2005 Know how, fortaleza competitiva. Con una experiencia acreditada de más de 10 años en el negocio de la operación y mantenimiento de concesiones (carreteras), la actual administración de Pinfra cuenta el “know how” que la hace competitiva y la posiciona favorablemente en el sector para incursionar en nuevos proyectos potenciales. 2009 2010 2011 Como detonantes de crecimiento en el mediano plazo, en 2013 entrará en operación la carretera TlaxcalaPuebla y en 2014 el tramo Peñón-Ecatepec correspondiente a la autopista Pirámides-EcatepecPeñón, conformando así las 14 concesiones de autopistas con las que cuenta la compañía, (incluyendo el paquete de Michoacán con participación del 25.2% y la reciente adjudicación del paquete carretero del Estado de Puebla). 9 Pinfra—Inicio de Cobertura Equipo directivo con experiencia en la industria de infraestructura. El equipo directivo de la compañía fue formado para redefinir su estrategia y estructura de capital para enfrentar el concurso mercantil en el 2001. La redefinición del modelo de negocios consistió principalmente en un cambio total del giro de ser una constructora a ser una operadora de infraestructura. De tal manera, que dicha estrategia se implementó exitosamente y así la compañía regresó al mercado de capitales en 2005. Por otro lado, el equipo directivo tiene una amplia experiencia en relación a su capacidad para obtener nuevas concesiones de infraestructura de transporte a través de licitaciones públicas y mediante adquisiciones. La resistencia a ciclos económicos es alta, dada la concentración geográfica de las concesiones, algo que ya en esta crisis de 2007-2009 ha quedado demostrado al continuar el crecimiento de sus resultados operativos aún cuando la económica nacional mostró bajo crecimiento e incluso caídas de consideración (2009). Aforo Anual Ponderado por Tramo Carretero (Pinfra) vs. PIB Real (var. % anual) 20.0% Consideramos que la posición competitiva de Pinfra en el sector, aunado a su experiencia e historial probado de crecimiento y gestión de portafolio, le proveen de una oportunidad interesante para continuar con el crecimiento que la ha caracterizado. Estimamos crecimientos en 2012e y 2013e de 4.0% y 17.1% en Ingresos, así como de 7.0% y 19.0% en Ebitda, respectivamente. El incremento en Ingresos será resultado principalmente de un aumento en el principal área de negocio de la compañía, que es el de Concesiones, de 8.7% y 22.0% para 2012 y 2013, respectivamente, soportado por crecimientos en el aforo vehicular (sin considerar paquete Michoacán) de 3.9% en 2012 y de 22.5% en 2013 dada la adjudicación del paquete carretero de Puebla. Asimismo, los ingresos se beneficiarán de la actualización de las tarifas de acuerdo a la inflación anual (de acuerdo a nuestra área de análisis económico: 2012e de 3.7% y 2013e de 3.9%). En la parte de Manufactura, estimamos aumentos de 0.2% y 6.4%, considerando una alza en la venta de mezcla asfáltica de 0.5% y 2.4%, respectivamente para ambos años. Prevemos variaciones en el segmento de Construcción de 13.9% y -42.5%. 15.0% 10.0% 5.0% 0.0% Segmentación de Ingresos Pinfra, 2012e (Participación porcentual) -5.0% -10.0% 2004 Las perspectivas de inversión para el sector infraestructura en el próximo sexenio son alenatadoras. De acuerdo al Colegio de Ingenieros Civiles de México, como porcentaje del PIB, la inversión en infraestructura se estima sea de 5.5% para el periodo 2013-2018. 2005 2006 2007 Aforo 2008 2009 2010 2011 PIB Real 5.6% 10.7% Concesiones Fuente: Banorte-Ixe y Pinfra Sector clave y estratégico para el gobierno. La infraestructura es un sector clave para los gobiernos ya que es uno de los pilares para impulsar el desarrollo económico del país. Mediante el Fondo Nacional de Infraestructura (FONADIN), BANOBRAS y las Instituciones Financieras, existen suficientes fondos para apoyar el crecimiento del sector que es un factor determinante en el grado de competitividad de un país. Como tal, podemos considerar que Pinfra se ubica en un nicho relativamente resistente a variaciones en cambios de gobierno. Existe un gran portafolio de proyectos de inversión para todas las empresas del sector en Bolsa. Sin embargo, las empresas más importantes y reconocidas serán sin duda las más beneficiadas al tener mayores posibilidades de adjudicarse los proyectos que les parezcan más interesantes. 10 Manufactura Construcción 83.7% Fuente: Banorte-Ixe Esperamos que Pinfra aumente su rentabilidad, ubicándose los márgenes Ebitda 2012e y 2013e en 67.7% y 68.8%, respectivamente, por arriba del de 2011 (65.7%). Lo anterior es resultado tanto del aumento en sus ingresos, como por la estabilidad de los costos de operación y mantenimiento de las concesiones. Pinfra—Inicio de Cobertura En caso de reversión de la concesión la autoridad deberá resarcir a la compañía el monto invertido aún no recuperado, más la tasa interna de retorno prevista en la concesión, a menos que la reversión se deba a la revocación fundada en la legislación aplicable o en lo previsto en la propia concesión resultado de que la compañía incumpla con alguno de los términos significativos de dicha concesión Lo que no nos gusta Sensibilidad a menor crecimiento económico. Pinfra tiene sus activos y operaciones en México. Aún cuando en los últimos años se ha experimentado un entorno económico más estable en el país, un cambio en uno o varios factores fundamentales de la economía mexicana pudieran afectar sus operaciones. Riesgo por retrasos en construcción. Principalmente demoras en la obtención de liberación del derecho de vía que podría afectar los requisitos y calendarios de construcción previstos en algunas de sus concesiones y afectar las actividades, situación financiera y resultados de operación de la compañía. (Ecatepec-Peñón, lleva 18% de derecho de vía liberada). Riesgo de posible modificación a la regulación de las autopistas de cuota. Lo anterior podría afectar las utilidades derivadas de las carreteras, si como efecto de dicha modificación se incluyeran mayores requisitos de mantenimiento o menores tarifas (dependiendo de la elasticidad de la demanda de cada carretera). Inseguridad en el país. El tema de inseguridad y violencia en el país podría tener un impacto negativo en la operación y resultados esperados de algunos activos concesionados, tal y como es el caso de la carretera Santa Ana-Altar, ubicada en Sonora, que ha presentado un desempeño en su aforo por debajo de lo esperado derivado de este factor, impactando los resultados de la carretera. Riesgo de no pago de deuda de carreteras bursatilizadas. La deuda emitida de Pinfra es deuda proyecto (bursatilizada), cuya fuente de pago son los flujos futuros de los cobros de peaje. Si se presentara el caso de que el desempeño de los tramos carreteros bursatilizados no sea el esperado, el valor residual de dichas carreteras no se liberaría o sería menor, disminuyendo la expectativa de generación de flujo de efectivo a futuro. Cabe señalar que Pinfra reestructuró exitosamente la bursatilización, invirtió P$800m en la carretera y logró negociar con las autoridades correspondientes un aumento en la tarifa de 40% para compensar la baja en el aforo. Revocación de la concesión. En el caso de que no se cumplan con ciertos requisitos de las concesiones, incumplimiento de programas de desarrollo, operación y/o mantenimiento respectivos; cese temporal o definitivo de operaciones de dicha concesión; y violación de cualquiera de los otros términos significativos de la concesión y la legislación aplicable. Para este caso, todas las concesiones de Pinfra implican indemnización. Pinfra - Estados Financieros (millones de pesos) Estado de Resultados 2010 2011 Ingresos Costo y Gastos de Operación Utilidad de Operación EBITDA CIF Utilidad Antes Impuestos Impuestos Utilidad Neta May. 3,882 1,816 2,065 2,513 1,066 954 250 692 4,289 1,830 2,459 2,819 956 1,471 464 1,005 4,461 1,798 2,663 3,020 1,016 1,635 360 1,259 5,224 1,992 3,232 3,594 1,007 2,206 485 1,701 5,836 2,223 3,613 4,016 1,150 2,438 536 1,882 TCAC 10 -15e 6,185 9.77% 2,297 3,888 13.49% 4,285 11.26% 1,128 2,731 23.41% 601 2,111 25.01% Margen Operación Margen EBITDA Margen Neto 53.2% 64.7% 18.1% 57.3% 65.7% 23.4% 59.7% 67.7% 28.5% 61.9% 68.8% 32.8% 61.9% 68.8% 32.5% 62.9% 69.3% 34.3% Balance Activos Totales Efectivo Activo Circulante Propiedades, planta y equipo - neto Otros activos Pasivos Totales Pasivo Circulante Pasivo Largo Plazo Capital Contable 2012e 2013e 2014e 2015e 14,970 15,492 14,863 15,877 16,785 17,802 2,708 3,801 921 1,802 2,572 2,735 3,695 4,426 1,621 2,564 3,423 3,653 1,277 1,198 684 671 680 703 9,998 9,868 12,558 12,641 12,682 13,446 11,574 11,378 9,762 9,060 8,071 6,964 459 415 496 716 746 775 11,115 10,963 9,265 8,344 7,325 6,189 3,396 4,114 5,102 6,817 8,713 10,838 3.53% -9.66% 26.13% Fuente: Banorte-Ixe y Pinfra 11 Pinfra—Inicio de Cobertura Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Víctor Hugo Cortes, Marisol Huerta Mondragón, Raquel Moscoso Armendáriz, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, Juan Ignacio Neri, Maria de Lourdes Camacho y Astianax Cuanalo, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 12 Pinfra—Inicio de Cobertura Directorio de Análisis Gabriel Casillas Olvera Director General Análisis Económico gabriel.casillas@banorte.com (55) 4433 - 4695 Delia Paredes Directora Ejecutiva Análisis y Estrategia delia.paredes@banorte.com (55) 5268 - 1694 Katia Goya katia.goya@banorte.com (55) 1670 - 1821 alejandro.padilla@banorte.com (55) 1103 - 4043 Jorge Alejandro Quintana Subdirector Economía Internacional Subdirector Estrategia de Renta Fija y Tipo de Cambio Subdirector de Gestión jorge.quintana@banorte.com (55) 4433 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio juan.alderete.macal@banorte.com (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional alejandro.cervantes@banorte.com (55) 1670 - 2972 Julia Baca Gerente Economía Internacional julia.baca.negrete@banorte.com (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional livia.honsel@banorte.com (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) miguel.calvo@banorte.com (55) 1670 - 2220 Francisco Rivero Analista francisco.rivero@banorte.com (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) lourdes.calvo@banorte.com (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia raquel.vazquez@banorte.com (55) 1670 - 2967 Julieta Alvarez Asistente Dirección Ejecutiva julieta.alvarez@banorte.com (55) 5268 - 1613 Análisis Económico Alejandro Padilla Análisis Bursátil Carlos Hermosillo Subdirector—Cemento / Vivienda carlos.hermosillo.bernal@banorte.com (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios mjimenezza@ixe.com.mx (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas acuanalo@ixe.com.mx (55) 5268 - 9967 Victor Hugo Cortes Análisis Técnico victorhugo.cortes@ixe.com.mx (55) 5004 - 1231 Marissa Garza Financiero / Minería / Químico marissa.garza@banorte.com (55) 5004 - 1179 Marisol Huerta Alimentos / Bebidas marisol.huerta.mondragon@banorte.com (55) 5268 - 9927 Raquel Moscoso Comercio / Comercio Especializado rmoscoso@ixe.com.mx (55) 5335 - 3302 José Itzamna Espitia Aeropuertos / Infraestructura jespitia@ixe.com.mx (55) 5004 - 5144 María de la Paz Orozco Analista mporozco@ixe.com.mx (55) 5268 - 9962 Maria de Lourdes Camacho Edición Bursátil mariadelourdes.camacho@ixe.com.mx (55) 5268 - 9961 Análisis Deuda Corporativa Tania Abdul Massih Subdirector Deuda Corporativa tabdulmassih@ixe.com.mx (55) 5004 - 1405 Hugo Armando Gómez Solís Gerente Deuda Corporativa hgomez01@ixe.com.mx (55) 5004 - 1340 Idalia Yanira Céspedes Gerente Deuda Corporativa icespedes@ixe.com.mx (55) 5268 - 9937 Juan Ignacio Neri Trainee Deuda Corporativa juanignacio.neri@ixe.com.mx (55) 5268 - 9925 Banca Mayorista Marcos Ramírez Director General Banca Mayorista marcos.ramirez@banorte.com (55) 5268 - 1659 Luis Pietrini Director General Banca Patrimonial y Privada lpietrini@ixe.com.mx (55) 5004 - 1453 Armando Rodal Director General Corporativo y Empresas armando.rodal@banorte.com (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional vroldan@ixe.com.mx (55) 5004 - 1454 Carlos Martínez René Pimentel Ibarrola Director General Banca de Gobierno carlos.martinez@banorte.com Director General de Administración de Activos y pimentelr@ixe.com.mx Desarrollo de Negocios (55) 5268 - 1683 (55) 5268 - 9004 13