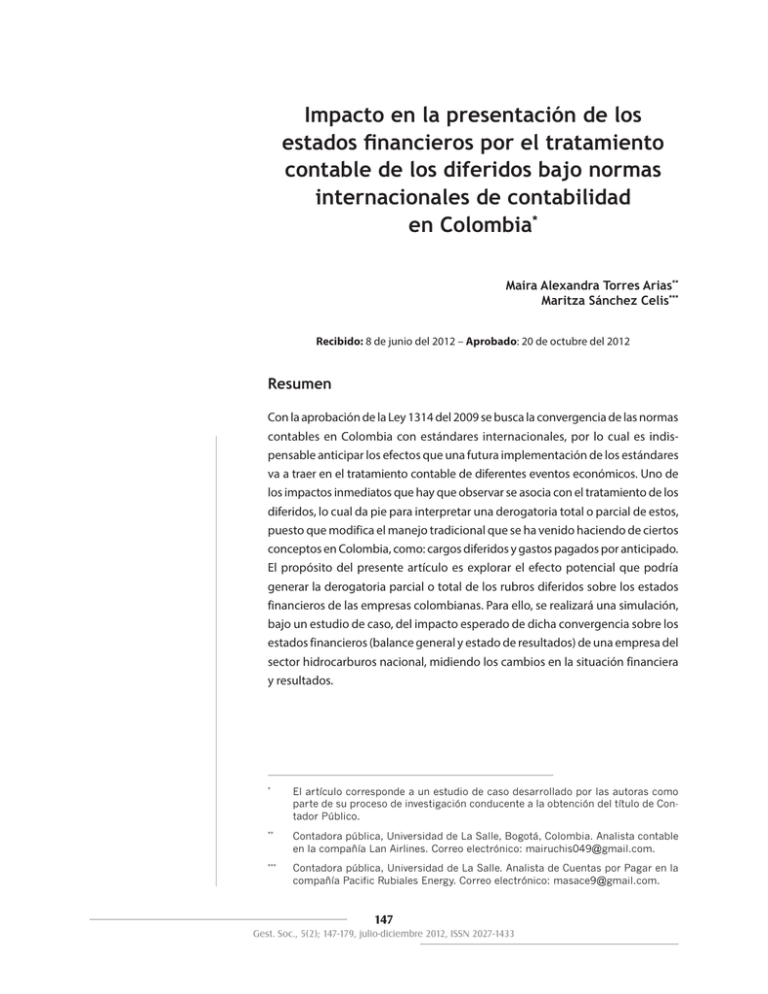

Imprima este artículo - Revistas

Anuncio