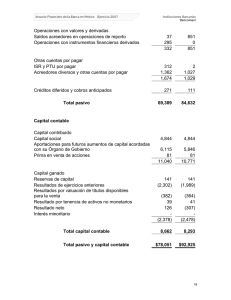

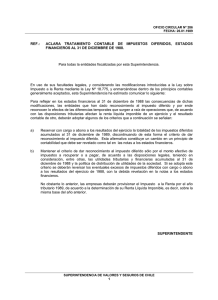

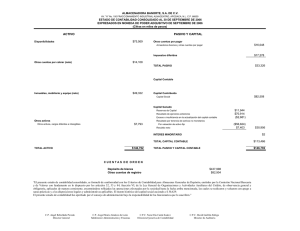

nic12 impuesto a la renta

Anuncio