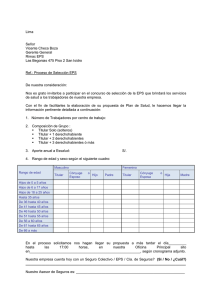

Banco Mundial - Fianciamiento Local EPS

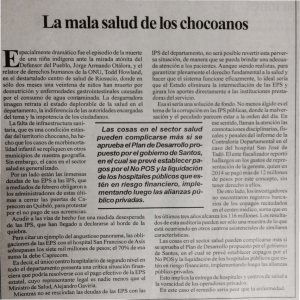

Anuncio