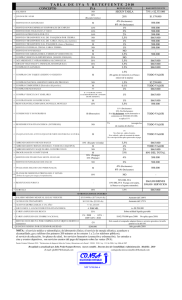

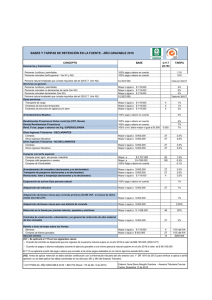

Perfil del donante tipo en España a partir de las fuentes tributarias

Anuncio