Significado de la Clasificación Racionalidad Perspectiva

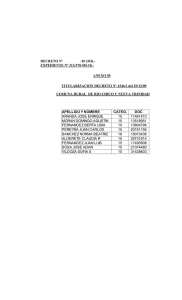

Anuncio