Cumplimiento fiscal por parte de las instituciones del sistema

Anuncio

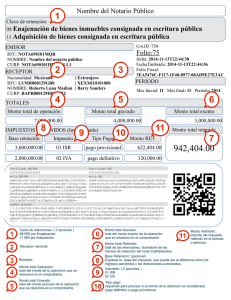

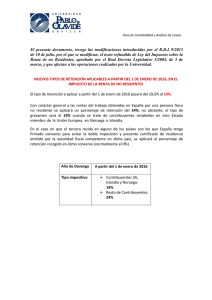

EY TAX Advisory / Octubre Cumplimiento fiscal por parte de las instituciones del sistema financiero que operan productos del mercado de dinero Introducción Tradicionalmente, las autoridades fiscales se han auxiliado de las entidades que conforman el sector financiero para la recaudación de los impuestos, estableciéndoles obligaciones de retener e informar sobre aquellas transacciones en las que participan como intermediarios financieros. En este artículo, revisaremos aquellas obligaciones fiscales de los intermediarios financieros, que se originan por el pago de intereses que provienen de la operación de productos de mercado de dinero (deuda), comenzando con un breve resumen de los antecedentes de las disposiciones fiscales cuya aplicación se encuentra vigente. Antecedentes Hasta el ejercicio de 2002, la Ley del Impuesto Sobre la Renta (LISR) calificó a los intereses pagados por los integrantes del sistema financiero, como un ingreso nominal no acumulable en la declaración anual de las personas físicas, estableciendo una retención definitiva del 20 % o 24 % sobre el importe total del interés, considerando algunos rendimientos sobre ciertos valores gubernamentales como exentos. A partir del ejercicio de 2003, con la reforma a la Ley del ISR, se estableció la obligación a los intermediarios financieros de determinar e informar a sus clientes personas físicas un “interés real”, que sería acumulable en su declaración anual. Adicionalmente, la mecánica para determinar la retención del impuesto sobre la renta (ISR) se modificó, quedando una retención sobre el capital que da origen al pago de los intereses (0.60 % para 2013). También se establecieron las obligaciones de entregar una constancia anual y de presentar una declaración informativa al Servicio de Administración Tributaria (SAT) con los datos contenidos en dicha constancia y algunos adicionales relacionados con el reporte de la composición y promedios del portafolio de inversión. En la siguiente tabla se presentan los oficios y Reglas de la Resolución Miscelánea que han sido utilizados para la determinación de la retención del ISR y del interés real, de conformidad con los artículos 58, 59, 158 y 159 de la LISR, la fecha de su publicación y vigencia: Fundamento Fecha y vigencia Oficio gremial 102-K-66 emitido por el SAT Emitido el 7 de octubre de 2002 Oficio gremial 102-K-98 emitido por el SAT Emitido el 19 de diciembre de 2002 Oficio gremial 102-K-98 emitido por el SAT Emitido el 15 de enero de 2003 y vigente para 2004 y 2005 Regla de Resolución Miscelánea 3.17.1 Hasta el 30 de enero de 2007 Reglas de Resolución Miscelánea: I.3.17.1 a I.3.17.16 2007, 2008 y 2009 Reglas de Resolución Miscelánea: I.3.15.1. a I.3.15.19. 2010 y 2011 Reglas de Resolución Miscelánea: I.3.15.1. a I.3.15.14. 2012 y 2013 De esta manera, las personas morales que tributan conforme al Título II de la LISR, acumulan el importe total del interés sin ajuste alguno y en el caso de las personas físicas residentes en México, tienen la obligación de acumular el importe del interés real que se integra con el importe del interés nominal pagado, disminuido con el ajuste por inflación que corresponde al periodo de la inversión, determinado mediante una estimativa diaria del Índice Nacional de Precios al Consumidor1. La retención del ISR se determina aplicando la tasa que establezca el H. Congreso de la Unión al saldo promedio del capital que dé lugar al pago de intereses (0.60 % para 2013), considerándose esta retención como pago provisional. Debido a que la retención se determina considerando el importe principal de la inversión y el ingreso acumulable para las personas físicas representa el valor real del interés pagado, encontramos que el importe retenido mensualmente por los intermediarios no es igual al impuesto anual de los individuos. Por esta razón, la diferencia puede dar lugar a la devolución de un saldo a favor del inversionista. Es común que las definiciones fiscales no contengan un lenguaje financiero actualizado o incluya terminología que no es adecuada para la aplicación de las normas tributarias en las operaciones financieras del mercado de dinero, por lo que es recomendable contar con un listado de los productos que están operando, un glosario básico de términos financieros y su equivalencia fiscal, con la finalidad que sus áreas de negocio, de operaciones, de sistemas y fiscal, tengan el mismo entendimiento acerca de sus definiciones. Obligaciones de retención y entero a. Residentes en México Las instituciones que componen el sistema financiero que efectúen pagos por intereses a personas físicas y morales residentes en México, deberán retener y enterar el ISR2, conforme a lo siguiente: i. Deberán aplicar la tasa de retención 0.60 % anual3 (365 días o 366 días según corresponda), sobre el monto del capital que dé lugar al pago de intereses, en forma proporcional al número de días en los que se realice la inversión. ii. Opcionalmente, podrán aplicar la tasa de retención de 0.00167 %4 (base de 360 días redondeado al mil millonésimo), al promedio diario de la inversión que dé lugar al pago de los intereses por el número de días que corresponda la inversión. Como se puede observar, existen dos opciones para la determinación de la retención del ISR; la primera referenciada a una tasa anual del 0.60 % sobre la base de un año de calendario (365 días en ejercicio normal o 366 para un año bisiesto); y la segunda aplicando una tasa por día del 0.00167 % que se establece sobre la base de 360 días considerando el factor con redondeo de cifras hasta el diez millonésimo. Es importante señalar que en el caso de que el intermediario financiero no realice alguna retención del ISR por el pago de intereses, la institución deberá enterar dicho impuesto por cuenta de terceros y considerar este importe como quebranto en su contabilidad y no deducible para efectos fiscales. b. Residentes en el extranjero Los residentes en el extranjero que perciban ingresos por intereses, se encuentran obligados al pago del ISR cuando los intereses sean pagados por un residente en México o cuando en el país se coloque o invierta el capital que los origina. Los intermediarios financieros que efectúen pagos por intereses a personas físicas y morales residentes en el extranjero, que provengan del rendimiento de los títulos de deuda colocados entre el gran público inversionista, deberán retener y enterar el ISR, aplicando la tasa de retención 4.9 %, sobre el monto del interés pagado. Al respecto, es importante destacar que la retención deberá realizarse en moneda nacional, por lo cual, en caso de que el interés se pague en moneda extranjera o esté referenciado a algún indicador distinto del peso, será necesario realizar su conversión a moneda nacional. En términos generales, podemos clasificar a los productos del mercado de dinero en operaciones de reporto, títulos a descuento o cupón cero y títulos cuponados, los cuales pueden estar denominados en moneda nacional, moneda extranjera o en Unidades de Inversión, pudiendo tratarse de deuda gubernamental, deuda privada o bancaria; por lo cual, la mecánica aplicable para la determinación de la retención del ISR, dependerá de la combinación de las características operativas del producto y del beneficiario de los rendimientos, pudiéndose tratar de algún producto o cliente exento de la retención. La retención del ISR por pago de intereses deberá ser enterada a más tardar el día 17 del mes inmediato siguiente al periodo al cual corresponda la retención. Obligaciones de informar a. Constancia fiscal Los intermediarios financieros tienen la obligación de proporcionar a más tardar el 15 de febrero, las constancias de retenciones y percepciones a las personas a quienes les hayan pagado intereses durante el ejercicio inmediato anterior, señalando el monto de los intereses nominales y reales pagados o, en su caso, la pérdida determinada en términos del artículo 159 de la LISR y, adicionalmente, las retenciones del ISR por pago de intereses efectuadas durante el ejercicio inmediato anterior. Es importante señalar que en la actualidad no existe un formato emitido por las autoridades fiscales, en el que se establezca el contenido y la distribución de los conceptos que debe contener dicha constancia, por lo cual, deberá vigilarse que la constancia que se emita a través de formato de libre impresión, incorpore los requisitos marcados en las disposiciones fiscales vigentes y, en su caso, todos los conceptos relacionados con los rendimientos y retenciones derivadas del portafolio de inversión en instrumentos de deuda que le correspondan. En este sentido, las instituciones del sistema financiero podrán emitir estados de cuenta que cumplan con los requisitos fiscales, los que podrán ser utilizados como constancias de retención del ISR por concepto de intereses cuando sean pagados a residentes en México. Para efectos del párrafo anterior, estos estados de cuenta deberán contar con todos los datos de la información a que hace referencia la forma oficial 37-A, a excepción del nombre del representante legal de la persona moral que lo expide. b. Declaración informativa por el pago de intereses (Layout) Las entidades del sector financiero tienen la obligación de presentar ante las autoridades fiscales, a más tardar el 15 de febrero de cada año, la información relativa a las personas a quienes les hubiese pagado intereses durante el año calendario inmediato anterior. Para tales efectos, cada año se emite un instructivo para la generación de esta información, con las especificaciones técnicas de sistemas que permiten encriptar el archivo que se presenta mediante discos a las autoridades fiscales. Esta información es cargada en los sistemas del SAT y se muestra como datos preestablecidos en el sistema para la presentación de la declaración anual de las personas físicas, por lo cual, para las instituciones del sector financiero, resulta cada vez más relevante certificar que la información que se envía está completa y es correcta. Conclusiones EY Aseguramiento | Asesoría | Fiscal | Transacciones Acerca de los Servicios Fiscales de EY Su negocio sólo alcanzará su verdadero potencial si lo construye sobre sólidos cimientos y lo acrecienta de manera sostenible. En EY creemos que cumplir con sus obligaciones fiscales de manera responsable y proactiva puede marcar una diferencia fundamental. Por lo tanto, nuestros 25,000 talentosos profesionales de impuestos, en más de 135 países, le ofrecen conocimiento técnico, experiencia en negocios, metodologías congruentes y un firme compromiso de brindar un servicio de calidad, en el lugar del mundo dondequiera usted se encuentre y sin importar el servicio fiscal que necesite. Así es como EY marca la diferencia. Como se ha mencionado en el desarrollo del presente artículo, las instituciones del sector financiero tienen: (i) la obligación de retener ISR por el pago de intereses; (ii) proporcionar a las personas que les paguen intereses, constancias donde se señale el monto nominal y el real de los intereses pagados o la pérdida determinada, y las retenciones efectuadas de este impuesto y (iii) presentar ante el SAT declaración informativa que contenga el R.F.C. y el domicilio del contribuyente, el monto de los intereses reales y nominales, los saldos promedios, entre otros campos. Para determinar el tratamiento fiscal y la mecánica de cálculo aplicable a cada uno de los productos del mercado de dinero, es necesario que los intermediarios identifiquen las características operativas de cada tipo de transacción, estableciendo si se trata de operaciones de reporto, títulos a descuento o cupón cero y títulos cuponados, denominados en moneda nacional, divisas o en Unidades de Inversión y si se trata de deuda gubernamental, deuda privada o deuda bancaria, identificando aquellos eventos que dan origen al pago de los intereses, con la finalidad de establecer las especificaciones que llevaran a la institución financiera a cumplir con los requerimientos del SAT en tiempo y forma y, de esta manera, mantener una buena imagen institucional con sus clientes. Para mayor información visite www.ey.com/mx © 2013 Mancera, S.C. Integrante de EY Global Derechos reservados EY se refiere a la organización global de firmas miembro conocida como EY Global Limited, en la que cada una de ellas actúa como una entidad legal separada. EY Global Limited no provee servicios a clientes. Debido a lo anterior, recomendamos a los intermediarios preparar una matriz funcional y la especificación fiscal de los productos financieros, con las mecánicas de cálculo para la determinación de la retención del ISR y, en su caso, del interés real, considerando el tipo de instrumento, su moneda y el tipo de cliente beneficiario de los rendimientos. 1 Artículo 211-B del Reglamento de la LISR. 2 Artículo 58 de la LISR. Atendiendo a la Ley de Ingresos de la Federación (LIF) de 2013 (A partir del 1 de enero de 2013, entrará en vigor un nuevo régimen fiscal de intereses). 3 Artículo 21 de la LIF. La tasa de retención del 0.60% anual es aplicable para el ejercicio 2013 4 Regla I.3.5.2 Resolución Miscelánea Fiscal para el ejercicio 2013 Contactos: Fernando Tiburcio fernando.tiburcio@mx.ey.com Héctor Gama hector.gama@mx.ey.com Daniel Salas daniel.salas@mx.ey.com Eduardo Escobar eduardo.escobar@mx.ey.com Héctor García hector.garcía@mx.ey.com Document EY - Méxicotitle Additional text Este boletín ha sido preparado cuidadosamente por los profesionales de EY, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asímismo, aunque procuramos brindarle información veráz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que EY no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite.