El Comercio Internacional el yuan y el dólar ver contenido

Anuncio

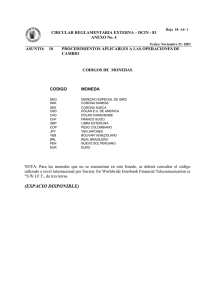

PKF Villagarcía & Asociados EL COMERCIO INTERNACIONAL EL YUAN Y EL DÓLAR En el segundo trimestre de 2009 comenzó a advertirse una recuperación de la economía mundial empujada por la recuperación de los llamados países emergentes, y sobre todo el bloque compuesto por China y el resto de Asia. La tendencia iniciada en los ´90 de la proliferación a nivel global del sistema de producción internacional (merced a empresas multinacionales y la libre movilidad de fondos en lo que a inversión directa se refiere), la aceleración del proceso de transferencia tecnológica a partir de la revolución en el campo de las comunicaciones, y la convergencia de los países emergentes incentivada por el desarrollo de China e India, arrojó como resultado la incorporación de más del 60% de la población mundial al proceso de acumulación, incrementando los niveles de ingresos y la capacidad de consumo de dicha porción de la población del Planeta. Esto se tradujo, dado el nivel paupérrimo desde el cual arrancó el mencionado proceso de incremento de ingresos, en un auge de la demanda global de alimentos, lo cual dio por tierra con la teoría de que el deterioro de los términos de intercambio de los bienes primarios era algo permanente. La FAO (Food and Agriculture Organization) de las Naciones Unidas estimó recientemente que en el término de 20 años la demanda de alimentos llegará por lo menos al doble, mientras que un informe del Banco Mundial prevé que se requerirá de aumentos del 70% y el 80% en la cosecha mundial de granos y producción de carne, respectivamente. El aumento que se había venido dando antes de la crisis (de marzo/2006 a marzo/2008 el precio internacional de los granos –trigo, maíz, soja y arroz- aumentó entre un 95% y un 150%) ha vuelto a recuperar su marcha, luego de haber caído hasta un 40% en el segundo semestre del 2008. En efecto, en el primer semestre del 2009 el precio de los alimentos creció alrededor del 35% y la soja y el azúcar en particular lo hicieron en el orden del 50%. La razón para que ello haya ocurrido radica en que los 3.300 millones de habitantes que integran el bloque asiático con China e India a la cabeza no dejan de demandar alimentos (la participación de éstos en el total de gastos de aquellos países es del 30% del ingreso individual, mientras que en EEUU es del 15%). Esto es lo que explica la positiva evolución que ha tenido el precio de los granos, los acietes vegetales y los alimentos en general se hayan incrementado tanto en la post-crisis y que haya revivido el comercio internacional. La OMC (Organización Mundial de Comercio) y la OCDE (Organización para la Cooperación de los Países Desarrollados), juntamente con la UNCTAD (Conferencia para el Desarrollo y el Comercio de las Naciones Unidas) presentaron el informe sobre “Comercio y Medidas de Inversión del G-20” (el Grupo de los 20 reúne a países ricos y emergentes que generan conjuntamente alrededor del 90% del PBI mundial). Dicho informe da cuenta de que junio/2009 marca el cambio de tendencia en la evolución de las exportaciones de la mayoría de las regiones, las que han comenzado a crecer (las excepciones serían Africa y Medio Oriente), anunciando la recomposición y normalización (si bien la OMC mantiene su pronóstico de que en 2009 el comercio internacional habrá caído un 10% ya que en el primer semestre del año se encuentra un 20% por debajo de su nivel de abril/2008). El fenómeno más destacable de este crecimiento es el hecho de que los países de Asia aún llamados emergentes han exhibido un crecimiento post-crisis en su comercio exterior muy superior al de los países denominados desarrollados, lo cual estaría sugiriendo que la mayor parte de ese crecimiento se debe al comercio intra-regional. Por ejemplo, la República de Corea han incrementado sus exportaciones a China un 27% y a Asia en general un 26%, mientras que el total de sus exportaciones creció un 22%. Esto es, el sesgo hacia el que se dirigen sus bienes exportables es muy claro. Otro hecho que estaría indicando la preeminencia del comercio intra-regional de Asia es que China ha visto incrementar un 16% sus importaciones contra un 8% de crecimiento de sus exportaciones. Es decir, las políticas de incentivo (fundamentalmente de estímulo fiscal) implementadas en China han beneficiado a toda la región. Tel. (54-11) 5235-6393 / Fax (54-11) 5235-6300 Email pkf@pkfargentina.com.ar / www.pkfargentina.com.ar Esmeralda 625 1er piso / C1007ABE / Buenos Aires / Argentina PKF Villagarcía & Asociados es una firma miembro de la red de firmas legalmente independientes PKF International Limited y no acepta ninguna responsabilidad por las acciones o inacciones de parte de cualquier otra firma miembro. . PKF Villagarcía & Asociados Cabe mencionar que China, y con ella y su efecto multiplicador sobre la región, toda Asia, salió de la crisis merced a la demanda interna y al consumo de los individuos. Este es un aspecto fundamental a tener en cuenta ya que marca una tendencia histórica en que cerca de la mitad de la población mundial (Asia concentra unos 3.300 millones de habitantes) que hasta ahora se presentaban al Mundo como exportadores de bienes industriales trabajo-intensivos, hoy son consumidores con niveles de ingresos más elevados y motorizados por la ayuda de la regulación estatal en la economía. Paralelamente, se espera que conforme China vaya desplazando a Japón como segunda economía mundial, la participación del Yuan (o Renminbi, divisa en que se desarrolla parte del comercio exterior) se iría transformando en una de las principales monedas en su comercio internacional, reduciendo su dependencia del dólar estadounidense. La mayoría de los países de la Unión Europea (UE) desarrollaron una estrategia defensiva orientada a la protección del euro ante el temor de que la acumulación de deuda destinada al auxilio de bancos y empresas deteriorasen los niveles de monetización de la economía del bloque y, ante la falta de respaldo obligaran a la devaluación del euro para mantener dentro de él a varios países (otra vez los estereotipos propios de la no-intervención estatal y el monetarismo se resistían aún ante la realidad de los hechos, como le había pasado a Herbert Hoover). Paralelamente, los países incorporados a la UE en 2004 (Chipre, Eslovaquia, Estonia, Eslovenia, Letonia, Polonia, Hungría, Malta, Lituania y República Checa) y en 2007 (Bulgaria y Rumania) sufrieron un abrupto corte del financiamiento del resto de los países de la UE que habían sustentado su ingreso a la Comunidad, con lo cual comenzaron a circular rumores acerca de probables devaluaciones en varios de dichos países que generaron una reacción proteccionista de Francia y Alemania. Desde junio/2009 el dólar cayó un 15% en relación al euro. A factores propios del estado de situación macroeconómica norteamericana, como la necesidad de mantener baja la tasa de interés (el nivel más bajo de la historia), el déficit presupuestario y comercial (que torna más dependiente el valor del dólar al influjo de capitales externos), que marcan una tendencia decreciente en la moneda norteamericana, se suman las condiciones externas vinculadas al comercio internacional y a la eventual decisión de los bancos centrales de algunos países que estarían pensando en reemplazar parte de sus reservas en dólares por una canasta de monedas que mantenga el valor de las mismas. Por otra parte, los norteamericanos están ahorrando más para recomponer su consumo futuro y sus jubilaciones, los EEUU necesitarían exportar más para lo cual un debilitamiento paulatino, gradual y ordenado (o sea, manteniendo el crecimiento equilibrado de la economía) del dólar no sería algo negativo. No obstante, ello desalentaría aún más la inversión de capitales externos en activos financieros norteamericanos (como el mismo dólar), lo cual debilitaría todavía más la moneda estadounidense. A largo plazo con un dólar más débil tendería a reducirse el prolongado déficit comercial. Por otra parte, podría beneficiar al sector manufacturero norteamericano, reconstituyendo la capacidad exportadora de la industria, lo cual acentuaría el círculo virtuoso para su economía que, muy presumiblemente iría en detrimento de la UE, uno de los principales socios comerciales. Debe recordarse que tras la aparición de la crisis el dólar se afirmó como el activo financiero de mayor reservorio de valor cuando la mayoría de los países del Mundo –sobre todo el bloque asiático liderado por China- apostó a los treasure bonds (al fin y al cabo EEUU sigue siendo la primera potencia mundial -militar y tecnológica- y la principal economía del Planeta –todavía-). Luego de la quiebra de Bear Stearns y las dificultades de AIG la situación volvió a revertirse. Pero cabe recordar que entre 1995 y 2002 la moneda norteamericana se apreció un 40% (había que sustentar la supremacía bélica y se hizo con financiamiento del resto del Mundo). En este contexto es dable pensar en un debilitamiento del dólar. No frente al Euro o al Yen. En un artículo anterior hemos explicado las razones técnicas (básicamente, niveles de monetización que mantener y evolución del PBI de economías cuasi estancadas). Sí frente al Yuan que corresponde a un país que sigue creciendo firme al 8% anual y, tal vez, frente a una canasta de monedas integrada por ésta y el resto de las monedas de los BRIC. Lo cierto es que dada la presencia de los países en la economía mundial, el proceso se percibe como gradual y más bien de largo plazo. Tel. (54-11) 5235-6393 / Fax (54-11) 5235-6300 Email pkf@pkfargentina.com.ar / www.pkfargentina.com.ar Esmeralda 625 1er piso / C1007ABE / Buenos Aires / Argentina PKF Villagarcía & Asociados es una firma miembro de la red de firmas legalmente independientes PKF International Limited y no acepta ninguna responsabilidad por las acciones o inacciones de parte de cualquier otra firma miembro. . PKF Villagarcía & Asociados También, al analizar este tema hay que considerar otros efectos que el desplome del dólar ocasionaría: el nivel de vida de los norteamericanos disminuiría, se perdería capital y capacidad adquisitiva frente al resto del Mundo, acentuando aún más el achicamiento de la brecha, se corre el riesgo de una mayor tasa de inflación y de interés (con lo cual se acentuaría el proceso de perdida de inversión en capital. Por último, el otro gran aspecto a considerar es la actitud del gobierno y establishment chinos que no están demasiados predispuestos a devaluar su moneda desactivando su crecimiento económico. En síntesis, el juego sigue abierto y así seguirá durante un período considerable y deberá ser seguido en forma constante ya que la definición de este tema incidirá directamente sobre la economía real del Planeta. Roberto Riu Gerente Corporate Finance PKF Villagarcía & Asociados Tel. (54-11) 5235-6393 / Fax (54-11) 5235-6300 Email pkf@pkfargentina.com.ar / www.pkfargentina.com.ar Esmeralda 625 1er piso / C1007ABE / Buenos Aires / Argentina PKF Villagarcía & Asociados es una firma miembro de la red de firmas legalmente independientes PKF International Limited y no acepta ninguna responsabilidad por las acciones o inacciones de parte de cualquier otra firma miembro. .