Scotiabank El Salvador - Zumma Ratings, SA de CV Clasificadora

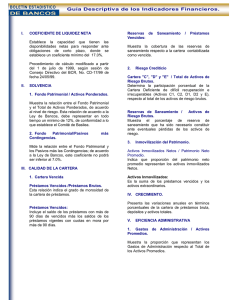

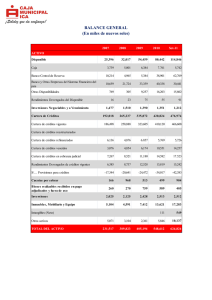

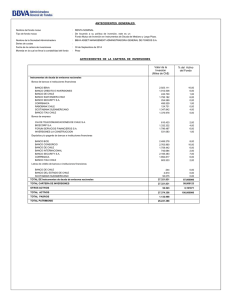

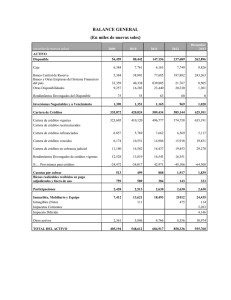

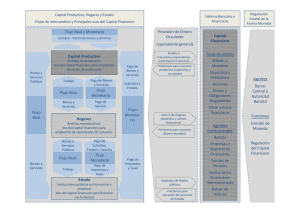

Anuncio

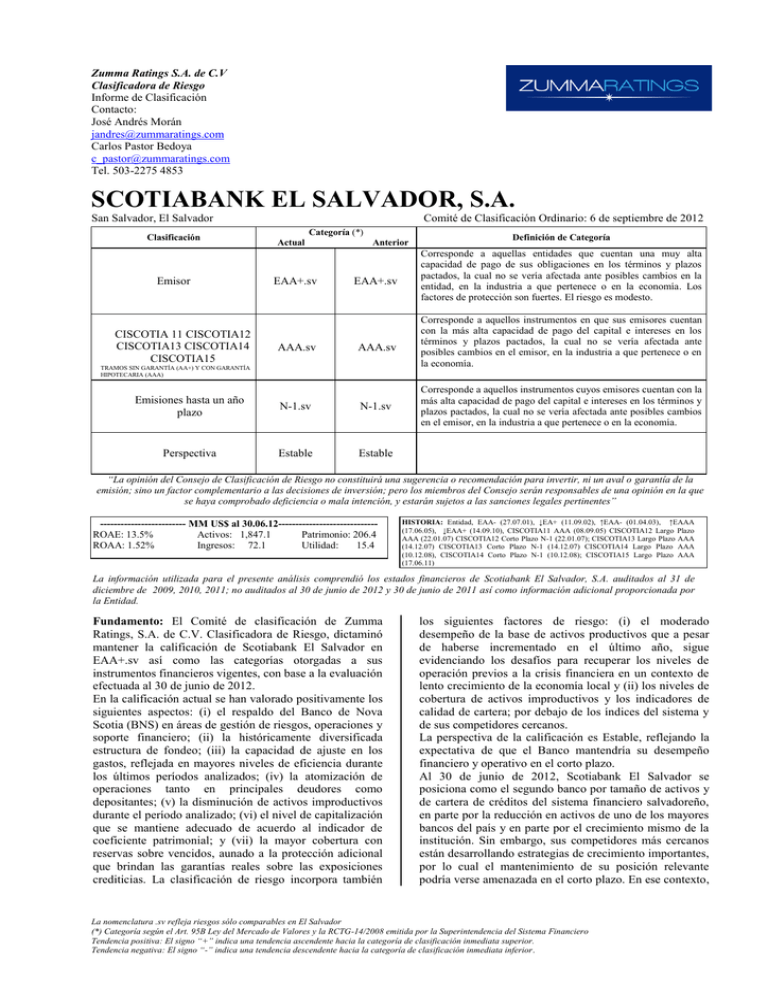

Zumma Ratings S.A. de C.V Clasificadora de Riesgo Informe de Clasificación Contacto: José Andrés Morán jandres@zummaratings.com Carlos Pastor Bedoya c_pastor@zummaratings.com Tel. 503-2275 4853 SCOTIABANK EL SALVADOR, S.A. San Salvador, El Salvador Clasificación Emisor CISCOTIA 11 CISCOTIA12 CISCOTIA13 CISCOTIA14 CISCOTIA15 Comité de Clasificación Ordinario: 6 de septiembre de 2012 Categoría (*) Actual EAA+.sv Anterior EAA+.sv AAA.sv AAA.sv Emisiones hasta un año plazo N-1.sv N-1.sv Perspectiva Estable Estable TRAMOS SIN GARANTÍA (AA+) Y CON GARANTÍA HIPOTECARIA (AAA) Definición de Categoría Corresponde a aquellas entidades que cuentan una muy alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de protección son fuertes. El riesgo es modesto. Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Corresponde a aquellos instrumentos cuyos emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. “La opinión del Consejo de Clasificación de Riesgo no constituirá una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión; sino un factor complementario a las decisiones de inversión; pero los miembros del Consejo serán responsables de una opinión en la que se haya comprobado deficiencia o mala intención, y estarán sujetos a las sanciones legales pertinentes” ------------------------- MM US$ al 30.06.12----------------------------ROAE: 13.5% Activos: 1,847.1 Patrimonio: 206.4 ROAA: 1.52% Ingresos: 72.1 Utilidad: 15.4 HISTORIA: Entidad, EAA- (27.07.01), ↓EA+ (11.09.02), ↑EAA- (01.04.03), ↑EAAA (17.06.05), ↓EAA+ (14.09.10), CISCOTIA11 AAA (08.09.05) CISCOTIA12 Largo Plazo AAA (22.01.07) CISCOTIA12 Corto Plazo N-1 (22.01.07); CISCOTIA13 Largo Plazo AAA (14.12.07) CISCOTIA13 Corto Plazo N-1 (14.12.07) CISCOTIA14 Largo Plazo AAA (10.12.08), CISCOTIA14 Corto Plazo N-1 (10.12.08); CISCOTIA15 Largo Plazo AAA (17.06.11) La información utilizada para el presente análisis comprendió los estados financieros de Scotiabank El Salvador, S.A. auditados al 31 de diciembre de 2009, 2010, 2011; no auditados al 30 de junio de 2012 y 30 de junio de 2011 así como información adicional proporcionada por la Entidad. Fundamento: El Comité de clasificación de Zumma Ratings, S.A. de C.V. Clasificadora de Riesgo, dictaminó mantener la calificación de Scotiabank El Salvador en EAA+.sv así como las categorías otorgadas a sus instrumentos financieros vigentes, con base a la evaluación efectuada al 30 de junio de 2012. En la calificación actual se han valorado positivamente los siguientes aspectos: (i) el respaldo del Banco de Nova Scotia (BNS) en áreas de gestión de riesgos, operaciones y soporte financiero; (ii) la históricamente diversificada estructura de fondeo; (iii) la capacidad de ajuste en los gastos, reflejada en mayores niveles de eficiencia durante los últimos períodos analizados; (iv) la atomización de operaciones tanto en principales deudores como depositantes; (v) la disminución de activos improductivos durante el período analizado; (vi) el nivel de capitalización que se mantiene adecuado de acuerdo al indicador de coeficiente patrimonial; y (vii) la mayor cobertura con reservas sobre vencidos, aunado a la protección adicional que brindan las garantías reales sobre las exposiciones crediticias. La clasificación de riesgo incorpora también los siguientes factores de riesgo: (i) el moderado desempeño de la base de activos productivos que a pesar de haberse incrementado en el último año, sigue evidenciando los desafíos para recuperar los niveles de operación previos a la crisis financiera en un contexto de lento crecimiento de la economía local y (ii) los niveles de cobertura de activos improductivos y los indicadores de calidad de cartera; por debajo de los índices del sistema y de sus competidores cercanos. La perspectiva de la calificación es Estable, reflejando la expectativa de que el Banco mantendría su desempeño financiero y operativo en el corto plazo. Al 30 de junio de 2012, Scotiabank El Salvador se posiciona como el segundo banco por tamaño de activos y de cartera de créditos del sistema financiero salvadoreño, en parte por la reducción en activos de uno de los mayores bancos del país y en parte por el crecimiento mismo de la institución. Sin embargo, sus competidores más cercanos están desarrollando estrategias de crecimiento importantes, por lo cual el mantenimiento de su posición relevante podría verse amenazada en el corto plazo. En ese contexto, La nomenclatura .sv refleja riesgos sólo comparables en El Salvador (*) Categoría según el Art. 95B Ley del Mercado de Valores y la RCTG-14/2008 emitida por la Superintendencia del Sistema Financiero Tendencia positiva: El signo “+” indica una tendencia ascendente hacia la categoría de clasificación inmediata superior. Tendencia negativa: El signo “-” indica una tendencia descendente hacia la categoría de clasificación inmediata inferior. el Banco ha efectuado campañas masivas en sus productos más importantes durante los últimos meses, en la búsqueda de consolidarse en el sistema financiero salvadoreño y ganar participación en los segmentos más rentables, tales como el de consumo y el de tarjetas de crédito. Los activos totales del Banco ascienden a US$1,847.1 millones, con un crecimiento interanual del 3.0%, pero levemente inferiores a los reportados al cierre del período anterior y de los reportados por el sistema al cierre del primer semestre de 2012. Se observa una reducción importante en los activos improductivos, reflejado, por una parte, en menores proporciones de cartera en las categorías de riesgo C, D y E, y por otra, en una disminución relevante en los activos extraordinarios netos (-30.6%). En consecuencia de lo anterior, los menores requerimientos de constitución de provisiones de cartera y la reversión de provisiones, favorecieron un mejor desempeño para la Entidad. Los índices de calidad de cartera reportan mejoría en el período analizado, con el 4.1% de cartera vencida frente al 5.1% del mes de junio del año anterior (3.4% promedio del sector). Igual comportamiento positivo reportan los indicadores de cobertura sobre cartera vencida, que ascienden al 102.7%, con una tendencia creciente desde el año 2011. Los indicadores de liquidez, si bien son inferiores al promedio del sector y de sus pares cercanos, es superior al mínimo legal. Adicionalmente, el riesgo de liquidez se encuentra mitigado por el monto de la línea de crédito otorgada por su casa matriz. En adición, el portafolio de inversiones está diversificado en emisores de alta calidad crediticia, contando con herramientas adecuadas para monitorear el riesgo de mercado. Por otra parte, el índice legal de fondo patrimonial sobre los activos ponderados se ubicó en 15.9% al cierre del primer semestre del año, el cual es inferior al promedio reportado por el sistema y también al de sus pares cercanos. Por su parte, el ratio de capitalización (patrimonio/activos) se ubica en torno de 11.2%. Los pasivos del banco mantienen su fortaleza, con pequeños cambios en su composición pero con baja concentración en sus clientes y proveedores de fondos. Se reduce el monto de sus certificados de inversión en el mercado, pasivos que fueron sustituidos con fondos tomados de bancos internacionales. En cuanto al estado de resultados, la institución reporta indicadores superiores al promedio del mercado, con un ROAE de 13.5% y un ROAA del 1.5%. Estos indicadores de rentabilidad están generados en parte por los ingresos de operación que se incrementan en el 2.3%, pero fueron parcialmente absorbidos por el incremento en sus costos de operación (4.4%), con un resultado financiero superior en un 1.6% que el mismo período del año anterior. Los gastos operativos se mantienen relativamente estables salvo el rubro de constitución de provisiones, que se reducen en 59.1% en el análisis interanual. Por otra parte, los ingresos no operacionales contribuyen en forma importante a los resultados finales del período, aumentando en US$2.4 millones respecto del mes de junio del año anterior. El índice de eficiencia se ubicó en el 55.2%, reportando mejor comportamiento que el promedio de la industria, pero aún menor al de bancos más eficientes del sector. Fortalezas 1. Respaldo y calidad del accionista principal, The Bank of Nova Scotia. 2. Control centralizado de los diferentes riesgos. 3. Adecuado índice patrimonial. Debilidades 1. Menores márgenes que su competencia. 2. Niveles de morosidad superiores al sistema y sus competidores cercanos. Amenazas 1. Mayor competencia de los bancos de mayor tamaño en el mercado. 2. Entorno económico. 3. Descalce de plazos sistémico. Oportunidades 1. Desarrollo de nuevos productos y servicios financieros. 2. Crecimiento en el segmento banca de personas. 2 ANTECEDENTES GENERALES ese orden las disponibilidades e inversiones (22%), mientras que el 3% está constituido por otros activos. The Bank of Nova Scotia (BNS) ha mantenido presencia en El Salvador a través de Scotiabank El Salvador desde 1997, ofreciendo sus servicios al segmento empresarial y banca de personas, aunque uno de sus principales destinos es el mercado de préstamos hipotecarios. BNS es el banco canadiense con mayor presencia a nivel internacional y provee servicios bancarios a través de agencias, oficinas de representación, subsidiarias y afiliadas en más de 50 países. Las iniciativas claves para el crecimiento en banca internacional incluyen el desarrollo de servicios complementarios, el establecimiento de plataformas eficientes y las adquisiciones selectivas. La Junta Directiva local de la entidad está conformada así: La cartera vencida respecto del total de cartera se reduce del 5.1% al 4.1%, mientras la cobertura de provisiones se incrementa de 85.2% a 102.7%. No obstante lo anterior, el indicador de morosidad de Scotiabank El Salvador se encuentra por encima del promedio del mercado que se ubicó en 3.4% al 30 de junio de 2012. En la misma línea, la cobertura promedio del sector es 107.7%. Presidente: Presidente Ejecutivo: Secretario: Primer D. propietario Primer D. suplente: Segundo D. suplente: Tercer D. suplente: Cuarto D. suplente: Por otra parte, la estructura de la cartera de créditos en función de la categorización de los deudores mantiene su comportamiento positivo, toda vez que las clasificaciones C, D y E reducen su participación en los últimos trimestres. Teniendo en cuenta su histórica y actual participación en los créditos al sector de vivienda, se valora en la calificación de riesgo la protección adicional que proviene de las garantías hipotecarias constituidas a su favor. Jean Luc Rich Juan Carlos García Vizcaíno Carlos Quintanilla Schmidt Maurice Choussy Rusconi Robert Anthony Williams C. Lázaro C. Figueroa Mendoza Sergio Catani Papini José Antonio Iturriaga T. El indicador de préstamos vencidos + reestructurados a préstamos brutos del 14.3% aún es superior al promedio de la industria. En la misma línea, el índice de cobertura (reservas / préstamos vencidos + reestructurados) del 29.0%, inferior al reportado por el mercado del 43.1%. Respecto de los activos extraordinarios, se observa un importante dinamismo en la venta y liquidación de los mismos, reduciéndose el monto interanual de activos extraordinarios brutos de US$18.1 millones a US$9.1 millones, y en el neto de provisiones de US$5.3 millones a US$3.7 millones, permitiendo al Banco reducir el índice interanual de activos inmovilizados del 7.9% al 1%. ANÁLISIS DE RIESGO Con una participación del 14.2% en los activos totales del sistema financiero salvadoreño, Scotiabank El Salvador se posiciona por primera vez como el segundo mayor banco por tamaño de activos del país, posición alcanzada por la pérdida de tamaño de uno de los competidores de mayor tamaño de activos del sector y no por su propia dinámica de crecimiento. Asimismo, se mantiene como el segundo banco por tamaño de la cartera de créditos, con un 16.3% de participación y mantiene la cuarta posición en cuanto a los depósitos con un 13.3%. Gestión de Negocios Al 30 de junio de 2012, la cartera de préstamos de Scotiabank El Salvador se ubicó en US$1.441,9 millones, superior en un 3.0% al mes de junio del año anterior, pero levemente inferior al saldo reportado al finalizar el año 2011 (0.46%); evidenciando una menor dinámica en la operación crediticia que sus pares cercanos. En ese contexto, una mayor competencia de los bancos recientemente adquiridos por inversionistas suramericanos podrían presionar las tasas de interés así como la participación de mercado de los principales bancos. Durante los primeros seis meses del año 2012, la banca ha lanzado fuertes campañas para obtener un incremento en los créditos de consumo y de vivienda, por lo cual se espera una redistribución de participaciones en el mercado al finalizar el año. En opinión de Zumma Ratings, el ingreso de más participantes del mercado suramericano en la banca salvadoreña ejercerá presión sobre bancos de participación internacional en cuanto a la diversificación de productos y servicios. El segmento donde el Banco mantiene su principal exposición crediticia ha sido tradicionalmente los créditos hipotecarios de vivienda, seguido por los de consumo. Respecto de diciembre de 2011, el sector vivienda incrementó su participación del 55.8% al 56.3%, mientras el de consumo aumentó del 14.5% al 15.6%. De igual manera, los sectores de industria manufacturera y servicios también incrementaron su participación dentro del portafolio de créditos de la Institución. Activos y Calidad de Activos La Entidad mantuvo la tendencia de mejora en sus indicadores de calidad de activos, reduciendo la cartera reestructurada y refinanciada, la vencida y los activos extraordinarios. Los riesgos de Scotiabank El Salvador están relacionados en su mayor parte al riesgo de crédito. La cartera de préstamos representa el 75% de los activos siguiendo en Teniendo en cuenta el enfoque del negocio en los sectores de vivienda y consumo y las políticas conservadoras de su casa matriz, no se aprecian concentraciones en los 20 mayores deudores, que solo representan el 14.2% del total de su portafolio de créditos, clasificados todos en la mayor 3 categoría de riesgo individual. Los préstamos otorgados a partes relacionadas se mantienen sin cambios relevantes, cumpliendo con los parámetros máximos de exposición establecidos en la regulación local. superiores al 17%. Por su parte, el ratio de capitalización (patrimonio/activos) se ubica en torno de 11.2%. Los índices de liquidez (caja, bancos e inversiones/ total activos) del banco son inferiores a los de sus pares cercanos. No obstante, el contar con líneas de crédito aprobadas por su casa matriz, la atomización en sus captaciones y un portafolio de inversiones sano y poco concentrado nos permite concluir que estos niveles de liquidez son adecuados. Scotiabank El Salvador es la segunda institución con menor participación en la cartera cedida a FICAFE; valorándose la recuperación de la cuota del 69.9% en el último año. Se estima que la reserva obligatoria del 2.5% al acumularse permitirá compensar las potenciales pérdidas provenientes de la cartera. Del total de cartera, 12 clientes decidieron acogerse Programa de Rescate y Reactivación de la Caficultura Nacional que otorga una gracia de tres años para el pago del principal. Similar a los bancos de la industria local, Scotiabank El Salvador presenta algunos descalces en la estructura de vencimientos, toda vez que los activos de largo plazo son fondeados con pasivos de un menor plazo. Lo anterior tiene su fundamento en la cartera de préstamos orientada al segmento hipotecario. Sin embargo, tomando en cuenta la adecuada atomización de los depósitos y su estabilidad, este riesgo se encuentra mitigado. Fondeo Scotiabank El Salvador ha transformado gradualmente su mezcla de fondeo hacia uno con mayor predominancia en captaciones de cuentas a la vista, representando lo anterior una fortaleza en virtud de su menor costo y atomización. La institución mantiene su participación de mercado en depósitos totales con un 13.3% del sistema, y su posición como el cuarto banco en el mercado. Las operaciones a la vista representan el 55.6% de los depósitos totales, reduciendo su participación respecto del mismo período del año anterior del 57.1%; mientras que los depósitos a plazo ganan participación en la mezcla, reflejándose en un leve aumento en los intereses pagados por depósitos. La emisión de títulos de deuda en el mercado local podría ser utilizado como mecanismo de financiamiento para créditos hipotecarios y reducir el descalce observado; pero parecería que el banco ha querido sustituir esta alternativa por créditos con otras entidades financieras de menor costo. Análisis de Resultados Al finalizar el primer semestre del año, Scotiabank El Salvador mejoró su desempeño financiero colocándose por encima del promedio del mercado en términos de rentabilidad con un ROAE del 13.5% frente al promedio del sistema y un ROAA del 1.5%. En cuanto a otras fuentes de fondeo, las emisiones propias se reducen en US$13.0 millones en el primer semestre del año, siendo sustituidas por créditos con otros bancos y con BANDESAL, a un menor costo para la institución. En relación al costo promedio de los depósitos, se reduce levemente del 1.4% al 1.3% en el interanual. Por otra parte, no se observan concentraciones relevantes entre los 20 principales depositantes, los cuales representan el 15.2% del total de los depósitos. Dicha condición, constituye un factor positivo que otorga mayor flexibilidad al Banco en la gestión de su liquidez. Los factores determinantes para este desempeño están dados por unos mayores ingresos de operación (2.3%) que fueron parcialmente absorbidos por el incremento en sus costos de operación (4.4%), pero con un resultado financiero superior en un 1.6% respecto del obtenido en similar período de 2011. Los gastos operativos se mantienen relativamente estables, pero las menores reservas de saneamiento y la recuperación de provisiones de años anteriores le permiten al Banco generar una utilidad superior a la reportada en junio del año 2011. Solvencia y Liquidez El Banco presenta un razonable patrimonio en relación a los mínimos establecidos por las normas y en sintonía al ritmo de crecimiento en activos, al mejor comportamiento en la cartera vencida e improductiva y a los prudentes límites de riesgo país establecidos por su casa matriz. El índice legal de fondo patrimonial sobre los activos ponderados se ubicó en 15.9% al cierre del primer semestre del año, el cual es inferior al promedio reportado por el sistema y también al de sus pares cercanos, todos El Banco reportó utilidades netas por US$15.4 millones en junio de 2012; haciendo notar que en caso de mantener la tendencia durante el segundo semestre del año, la utilidad neta al finalizar el ejercicio podrá ser la más alta de los últimos años. El índice de eficiencia se ubicó en el 55.2%, reportando mejor comportamiento que el promedio de la industria pero aún menor al de los bancos más eficientes del sector. 4 SCOTIABANK EL SALVADOR, S.A. BALANCES GENERALES CONSOLIDADOS (MILES DE DÓLARES) DIC.09 % DIC.10 % JUN.11 % DIC.11 % JUN.12 % 5% 8% 75% 65% 7% 3% 216,856 205,512 223 53,862 151,428 1,418,681 1,194,790 160,948 62,943 12% 11% 0% 3% 8% 77% 65% 9% 3% 186,054 10% 203,756 11.4% 0 0% 61,850 3% 141,906 8% 1,400,486 78% 1,176,178 66% 152,409 8% 71,898 4% 197,217 11% 210,253 11.3% 0% 55,545 3% 154,709 8% 1,448,564 78% 1,235,719 67% 149,999 8% 62,846 3% 207,326 11% 195,177 10.6% 0% 47,207 3% 147,969 8% 1,441,928 78% 1,235,131 67% 148,386 8% 58,411 3% 52,651 3% 1,441,066 72% 5,598 0% 1,832 0% 46,002 2% 11,276 1% 0% 1,988,909 100% 56,095 1,362,585 6,456 2,472 45,335 7,248 0 1,846,464 3% 74% 0% 0% 2% 0% 0% 100% 61,223 3% 1,339,263 75% 5,325 0% 2,867 0% 45,603 3% 10,195 1% 0 0% 1,793,062 100% 62,979 3% 1,385,586 75% 4,354 0% 2,567 0% 44,381 2% 10,368 1% 0 0% 1,854,726 100% 59,993 3% 1,381,935 75% 3,694 0% 2,794 0% 43,353 2% 12,780 1% 0 0% 1,847,059 100% 242,768 389,472 632,240 736,519 736,519 1,368,759 3,870 136,403 221,508 8,359 22,961 1,761,860 - 12% 20% 32% 37% 37% 69% 0% 7% 11% 0% 0% 1% 0% 89% 0% 258,838 428,704 687,542 640,634 640,634 1,328,176 3,215 89,308 164,606 17,372 22,837 0 1,625,514 - 14% 23% 37% 35% 35% 72% 0% 5% 9% 1% 0% 1% 0% 88% 0% 264,349 444,680 709,029 533,006 533,006 1,242,035 2,930 152,358 159,400 6,494 0 26,417 0 1,589,634 0 272,356 454,095 726,451 553,921 553,921 1,280,372 2,537 158,618 159,424 7,297 55,332 0 1,663,580 - 259,318 457,474 716,792 573,302 573,302 1,290,094 3,653 162,464 146,448 7,009 30,951 0 1,640,619 0 114,131 6% 108,126 5% 4,792 0% 227,049 11% 1,988,909 100% 114,131 96,693 10,127 220,950 1,846,464 6% 5% 1% 12% 100% ACTIVOS Caja Bancos Invers. Financ. Reportos y otras operaciones bursátiles Valores negociables Valores no negociables Préstamos Brutos Vigentes Reestructurados Vencidos Menos: Reserva de saneamiento Préstamos Netos de reservas Bienes recibidos en pago, neto de provisión Inversiones Accionarias Activo fijo neto Otros activos Crédito mercantil TOTAL ACTIVOS PASIVOS Depósitos Depósitos en cuenta corriente Depósitos de ahorro Depósitos a la vista Cuentas a Plazo Depósitos a plazo Total de depósitos BANDESAL Préstamos de otros Bancos Titulos de Emisión Propia Otros pasivos de Intermediación Reportos más otras operaciones bursátiles Otros pasivos Deuda subordinada TOTAL PASIVO Interés Minoritario PATRIMONIO NETO Capital Social Reservas y resultados acumulados Utilidad neta TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO 218,468 264,667 1,383 107,354 155,930 1,493,717 1,300,439 138,660 54,618 11% 13% 5 15% 25% 40% 30% 30% 69% 0% 8% 9% 0% 0% 1% 0% 89% 0% 114,131 6% 81,876 5% 7,421 0% 203,428 11% 1,793,062 100% 15% 24% 39% 30% 30% 69% 0% 9% 9% 0% 0% 3% 0% 90% 0% 114,131 6% 57,231 3% 19,784 1% 191,146 10% 1,854,726 100% 14% 25% 39% 31% 31% 70% 0% 9% 8% 0% 0% 2% 0% 89% 0% 114,131 6% 76,955 4% 15,354 1% 206,440 11% 1,847,059 100% SCOTIABANK EL SALVADOR, S.A. ESTADOS CONSOLIDADOS DE RESULTADOS (MILES DE DÓLARES) Ingresos de Operación Ingresos de préstamos Comisiones y otros ingresos de préstamos Intereses y otros ingresos de inversiones Reportos y operaciones bursátiles Intereses sobre depósitos Utilidad en venta de títulos valores Operaciones en M.E. Otros servicios y contingencias Costos de Operación Intereses y otros costos de depósitos Intereses sobre emisión de obligaciones Intereses sobre préstamos Pérdida en venta de títulos valores Costo operaciones en M.E. Otros servicios más contingencias UTILIDAD FINANCIERA GASTOS OPERATIVOS Personal Generales Depreciación y amortizacion Reservas de saneamiento UTILIDAD DE OPERACIÓN Otros Ingresos y Gastos no operacionales Dividendos UTILIDAD(PERD.)ANTES IMP. Impuesto sobre la renta Participación del ints minorit en Sub. UTILIDAD (PERDIDA) NETA DIC.09 % 169,369 100% 134,396 79% 8,023 5% 8,232 5% 20 0% 200 0% 1,616 1% 214 0% 16,668 10% 66,974 40% 39,308 23% 12,877 8% 7,167 4% 447 0% 27 7,148 4% 102,395 60% 101,065 60% 29,645 18% 28,594 17% 4,475 3% 38,351 23% 1,330 1% 4,832 3% 0% 6,162 4% 1,370 1% 0% 4,792 3% DIC.10 149,763 124,076 8,771 4,087 7 196 1 159 12,466 49,333 30,322 8,076 3,188 854 18 6,874 100,430 86,908 27,393 27,897 4,267 27,351 13,522 1,596 0 15,118 4,991 10,127 6 % 100% 83% 6% 3% 0% 0% 0% 0% 8% 33% 20% 5% 2% 1% 0% 5% 67.1% 58% 18% 19% 3% 18% 9% 1% 0% 10% 3% 0% 7% JUN.11 70,523 58,468 4,079 1,428 6 50 89 6,402 15,909 8,153 2,551 1,033 500 22 3,651 54,614 45,499 14,131 13,515 1,899 15,955 9,114 1,351 10,465 3,044 7,421 % 100% 83% 6% 2% 0% 0% 0% 0% 9% 23% 12% 4% 1% 1% 0% 5% 77% 65% 20% 19% 3% 23% 13% 2% 0% 15% 4% 0% 11% DIC.11 % 141,717 100% 117,122 83% 8,971 6% 2,539 2% 6 0% 66 0% 0% 187 0% 12,825 9% 31,121 22% 15,983 11% 4,978 4% 1,838 1% 906 1% 27 0% 7,390 5% 110,595 78.0% 86,833 61% 27,821 20% 27,904 20% 3,991 3% 27,117 19% 23,762 17% 5,230 4% 0% 28,992 20% 9,209 6% 0% 19,784 14% JUN.12 % 72,115 100% 59,011 82% 4,948 7% 1,133 2% 0% 39 0% 0% 74 0% 6,910 10% 16,612 23% 8,345 12% 2,689 4% 1,016 1% 373 1% 5 0% 4,184 6% 55,503 77.0% 37,172 52% 14,845 21% 13,557 19% 2,247 3% 6,522 9% 18,331 25% 3,783 5% 0% 22,114 31% 6,760 9% 0% 15,354 21% INDICADORES FINANCIEROS Capital Pasivo / Patrimonio Pasivo / Activo Patrimonio / Préstamos brutos Patrimonio/ Vencidos Vencidos / Patrimonio y Rva. saneamiento Patrimonio / Activos DIC.09 12 7.76 0.89 15.2% 416% 19.53% 11.42% DIC.10 12 7.36 0.88 15.6% 351% 22.72% 11.97% JUN.11 6 7.81 0.89 14.5% 283% 27.17% 11.35% DIC.11 12 8.70 0.90 13.2% 304% 24.73% 10.31% JUN.12 6 7.95 0.89 14.3% 353% 21.92% 11.18% 0.52 0.24 0.16 1.05 0.39 0.20 0.15 1.03 0.35 0.20 0.14 1.08 0.35 0.20 0.14 1.08 0.36 0.20 0.14 1.07 Rentabilidad ROAE ROAA Margen financiero neto Utilidad neta / Ingresos financieros Gastos operativos / Total activos Componente extraordinario en utilidades Rendimiento de préstamos Costo de la deuda Margen de operaciones Eficiencia operativa Gastos operativos / Ingresos de operación 2.13% 0.24% 60.5% 2.8% 3.15% 100.8% 9.00% 3.43% 5.57% 61.25% 37.03% 4.52% 0.53% 67.1% 6.8% 3.23% 15.8% 8.75% 2.62% 6.12% 59.30% 39.77% 6.70% 0.76% 77.4% 10.5% 3.30% 18.2% 8.35% 1.51% 6.84% 54.10% 41.89% 9.60% 1.07% 78.0% 14.0% 3.22% 26.4% 8.09% 1.42% 6.66% 53.99% 42.14% 13.52% 1.52% 77.0% 21.3% 3.32% 24.6% 8.19% 1.50% 6.68% 55.22% 42.50% Calidad de activos Vencidos / Préstamos brutos Reservas / Vencidos Préstamos Brutos / Activos Activos inmovilizados Vencidos + Reestruc. / Préstamos brutos Reservas / Vencidos+Reestructurados 3.66% 96.40% 75.1% 3.33% 12.94% 27.24% 4.44% 89.12% 76.8% 6.02% 15.78% 25.05% 5.13% 85.15% 78.1% 7.87% 16.02% 27.29% 4.34% 100.21% 78.1% 2.21% 14.69% 29.59% 4.05% 102.71% 78.1% 1.02% 14.34% 29.01% 144,444 59,799 84,645 128,360 42,441 85,919 59,946 12,236 47,710 119,728 23,704 96,024 60,182 12,423 47,760 Liquidez Caja + val. Neg./ Dep. a la vista Caja + val. Neg./ Dep. totales Caja + val. Neg./ Activo total Préstamos netos/ Dep. totales Otros indicadores Ingresos de intermediación Costos de intermediación Utilidad actividades de intermediación SALDO DE EMISIONES VIGENTES AL 30 DE JUNIO DE 2012 DENOMINACION CISCOTIA11 CISCOTIA12 CISCOTIA13 CISCOTIA14 CISCOTIA15 SALDO 24,000 25,000 70,000 10,000 16,952 145,952 FECHA EMISION 16/06/2006 08/09/2008 23/02/2009 07/09/2009 27/02/2012 7 TASA 3.2% 3.3% 4.2% 3.6% 4.3% PLAZO 7 AÑOS 5 AÑOS 5 AÑOS 5 AÑOS 5 AÑOS