Informe 09/09/2013

Anuncio

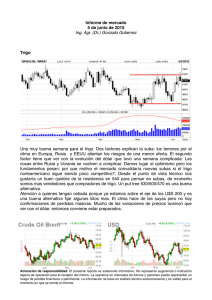

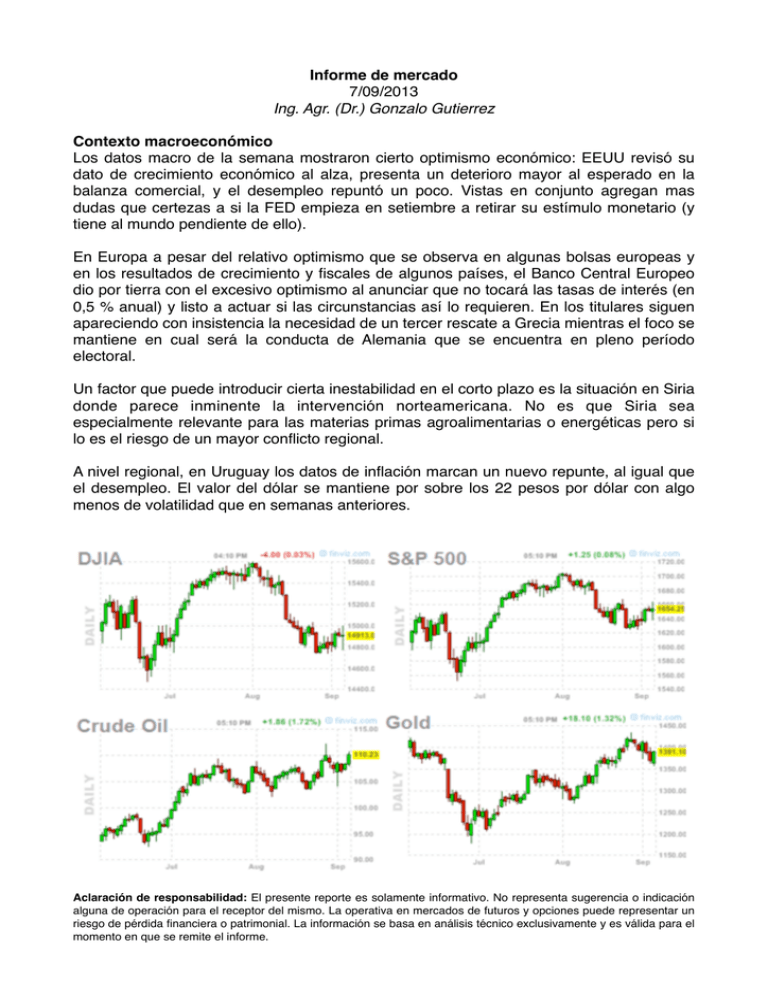

Informe de mercado 7/09/2013 Ing. Agr. (Dr.) Gonzalo Gutierrez Contexto macroeconómico Los datos macro de la semana mostraron cierto optimismo económico: EEUU revisó su dato de crecimiento económico al alza, presenta un deterioro mayor al esperado en la balanza comercial, y el desempleo repuntó un poco. Vistas en conjunto agregan mas dudas que certezas a si la FED empieza en setiembre a retirar su estímulo monetario (y tiene al mundo pendiente de ello). En Europa a pesar del relativo optimismo que se observa en algunas bolsas europeas y en los resultados de crecimiento y fiscales de algunos países, el Banco Central Europeo dio por tierra con el excesivo optimismo al anunciar que no tocará las tasas de interés (en 0,5 % anual) y listo a actuar si las circunstancias así lo requieren. En los titulares siguen apareciendo con insistencia la necesidad de un tercer rescate a Grecia mientras el foco se mantiene en cual será la conducta de Alemania que se encuentra en pleno período electoral. Un factor que puede introducir cierta inestabilidad en el corto plazo es la situación en Siria donde parece inminente la intervención norteamericana. No es que Siria sea especialmente relevante para las materias primas agroalimentarias o energéticas pero si lo es el riesgo de un mayor conflicto regional. A nivel regional, en Uruguay los datos de inflación marcan un nuevo repunte, al igual que el desempleo. El valor del dólar se mantiene por sobre los 22 pesos por dólar con algo menos de volatilidad que en semanas anteriores. Aclaración de responsabilidad: El presente reporte es solamente informativo. No representa sugerencia o indicación alguna de operación para el receptor del mismo. La operativa en mercados de futuros y opciones puede representar un riesgo de pérdida financiera o patrimonial. La información se basa en análisis técnico exclusivamente y es válida para el momento en que se remite el informe. Trigo El trigo tuvo una semana difícil con nuevas bajas que lo llevan a perder todo el terreno ganado en la semana anterior de la mano del clima en soja y maíz. Diciembre está actualmente en el eje de los U$S 238 y tiene que superar el 240 para salir del abismo. Si bajamos de U$S 233 la cosa puede ponerse muy fea nuevamente. Técnicamente el trigo se ve bajista en el corto plazo y los fundamentos no ayudan mucho a una recuperación. Un aspecto notable de la actual dinámica de precios es que el mercado FAS en Uruguay tiene un premio sobre CBT Diciembre. Normalmente la base sobre CME dic es del orden de -10 U$S/T lo cual nos daría un precio FAS de U$S 228 pero la exportación ofrece precios del orden de U$S 250 por tonelada, con lo que la base está en U$S +12!. Por lo que sabemos, el mercado FOB tiene poco movimiento y las puntas entre oferta y demanda en el mercado FOB son amplias, signo de pocos negocios concretados. La cebada está lejos del trigo, con precios en el entorno de U$S 212 (37 dólares abajo del trigo). El precio de U$S 250 puesto en el puerto no es malo en relación al cuadro de oferta y demanda disponible. Una alternativa para mejorar ese precio es comprar un call spread sobre diciembre que permita mejorar el precio. Una opción es comprar el rango entre 238 a 257 a un costo de U$S 4,7 por tonelada. La máxima ganancia que permite es 19 U$S a un costo de 4,7 y queda neto U$S 14,3. Las lluvias del fin de semana se concentraron en el cuadrante sur y sur oeste del país, aliviando una situación que ya pasaba a ser preocupante por la falta de agua. En el sur, hay registros de lluvias de mas de 100 mm en Colonia y San José. Aclaración de responsabilidad: El presente reporte es solamente informativo. No representa sugerencia o indicación alguna de operación para el receptor del mismo. La operativa en mercados de futuros y opciones puede representar un riesgo de pérdida financiera o patrimonial. La información se basa en análisis técnico exclusivamente y es válida para el momento en que se remite el informe. Maíz El maíz volvió a perder pie en la semana, una vez que los pronósticos de lluvias se tornaron mas favorables pero que en los hechos ya no le afectan demasiado. Enfocado en evaluar cual será el resultado productivo final (a pesar de los recortes en los rendimientos) el panorama del maíz está mas de la mano de lo que ocurra con la demanda que con la oferta. Esta semana tenemos USDA así que será bueno ver cuales son los ajustes al cuadro de oferta luego de un agosto seco en EEUU. Por lo demás el maíz no muestra mayores datos relevantes en la semana. En la región, tal vez lo novedoso sea que Brasil espera seguir los pasos de Argentina en cuanto a lograr la aprobación para exportar maíz a China. quien anunció que deberá aumentar sus compras externas del principal grano forrajero. Argentina se mantiene anunciando que posiblemente se reduzca su área de maíz por falta de lluvias en la zona núcleo pero posiblemente se re evalúe esta tendencia luego de las precipitaciones de la semana pasada. Aclaración de responsabilidad: El presente reporte es solamente informativo. No representa sugerencia o indicación alguna de operación para el receptor del mismo. La operativa en mercados de futuros y opciones puede representar un riesgo de pérdida financiera o patrimonial. La información se basa en análisis técnico exclusivamente y es válida para el momento en que se remite el informe. Soja El mercado está a la espera de lo que diga el USDA en lo que hace al recorte esperado en la oferta de soja. Sin lluvias significativas el mercado se encuentra esperando un nuevo reporte de estado de los cultivos que seguramente mostrará un nuevo deterioro del cultivo. A juzgar por la conducta del mercado en el nocturno no hay motivos para suponer una corrección forme al alza. El gráfico de la soja julio 2014 muestra que estamos en lo que va de mediados de agosto a septiembre una soja en un canal de precios definido entre 1340 como máximo y un piso en 1290. Hay un salto (gap) entre 1285 y 1275 que en algún momento el mercado debería completar por lo que esperamos que la corrección a la baja busque esos niveles. Todo dependerá de lo que diga el USDA en el corto plazo: un recorte muy agresivo empujará los precios al alza en función de lo que el mercado considere (técnicamente la soja mantiene un sesgo al alza) pero los factores que la llevan a subir siguen siendo los mismos y muy difíciles de predecir (riesgo climático). Nosotros mantenemos nuestra visión de cubrir put spread de soja a noviembre a bajo costo (arrancando de un piso alto de precios) y rolear la posición hacia adelante. Cuando la soja corrije a la baja (si ya tiene posiciones vendidas forward) la volatilidad alta del mercado indica que hay una buena oportunidad de compra de call spread a bajo costo. Para el put spread noviembre somos partidarios de un rango entre U$S 499 y 488 a un costo de U$S 4,4. Si ya tiene soja foward vendida y quiere captar alzas, un rango entre 507 y 518 tiene un costo de U$S 6,2. Aclaración de responsabilidad: El presente reporte es solamente informativo. No representa sugerencia o indicación alguna de operación para el receptor del mismo. La operativa en mercados de futuros y opciones puede representar un riesgo de pérdida financiera o patrimonial. La información se basa en análisis técnico exclusivamente y es válida para el momento en que se remite el informe.