documento de apoyo Sr. Virgilio Arangua

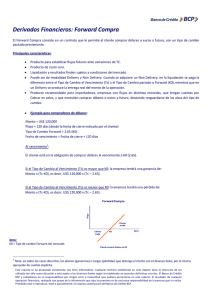

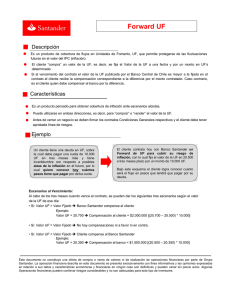

Anuncio

" La información que se entrega corresponde a estimaciones preparadas en base a antecedentes de mercado de público conocimiento. Cualquier decisión de inversión deberá ser tomada por el receptor de la información previa consulta a sus asesores financieros y legales. Banco de Chile no asume responsabilidad alguna por los efectos de las decisiones de inversión que puedan tomar los receptores de esta información." Importadores y Exportadores ¿ Para qué seguir sufriendo con los Vaivenes del Dólar ? Importadores y Exportadores ¿ Para qué seguir sufriendo con los Vaivenes del Dólar ? Temario I. ¿ Cómo afecta al balance el Tipo de Cambio ? II. Qué se hacía y porqué III. Cambios de Tendencia IV. ¿ Qué es un Forward ? V. ¿ Cómo se determina el precio del Forward ? VI. Modalidades de Cumplimiento VII. Aspectos de la Compensación VIII. Ventajas del Forward IX. Conclusiones ¿ Cómo les afecta el dólar ? 1. Provoca descalces en su Balance. 2. Afecta Los Resultados. Ingresos Gastos Ventas: Pesos Gastos : Pesos Importaciones : Dólares Pérdida Utilidad Ingresos Ventas: Dólares Utilidad Pérdida Gastos Gastos : Pesos 02 -0 8 20 - 19 -0 96 9 08 - 19 -1 96 1 27 - 19 -1 96 2 14 - 19 -0 96 2 04 - 19 -0 97 4 23 - 19 -0 97 5 11 - 19 -0 97 7 29 - 19 -0 97 8 17 - 19 -1 97 0 05 - 19 -1 97 2 23 - 19 -0 97 1 13 - 19 -0 98 3 01 - 19 -0 98 5 19 - 19 -0 98 6 07 - 19 -0 98 8 25 - 19 -0 98 9 13 - 19 -1 98 1 01 - 19 -0 98 1 19 - 19 -0 99 2 09 - 19 -0 99 4 28 - 19 -0 99 5 16 - 19 -0 99 7 03 - 19 -0 99 9 22 - 19 -1 99 0 10 - 19 -1 99 219 99 Pesos / US$ Evolución Tipo de Cambio 1996-1999 560 540 520 500 480 460 440 420 400 Qué hacía un: Ingresos Gastos Ventas: Pesos Gastos : Pesos Tomar Deposito USD Compra dólar spot Importaciones : Dólares Qué hacía un: Ingresos Ventas: Dólares Gastos Gastos : Pesos Deja la posición abierta ¿ Por qué se siguen estas estrategias?: Ninguno quiere tener una Pérdida a causa del Tipo de Cambio. Pero estas decisiones son sólo efectivas si el Tipo de Cambio tiene tendencia al alza. 13 -0 7 24 - 20 -0 01 8 05 - 20 -1 01 0 16 - 20 -1 01 1 28 - 20 -1 01 2 08 - 20 -0 01 2 22 - 20 -0 02 3 03 - 20 -0 02 5 14 - 20 -0 02 6 26 - 20 -0 02 7 06 - 20 -0 02 9 18 - 20 -1 02 0 29 - 20 -1 02 1 10 - 20 -0 02 1 21 - 20 -0 03 2 04 - 20 -0 03 4 16 - 20 -0 03 5 27 - 20 -0 03 6 08 - 20 -0 03 8 19 - 20 -0 03 9 31 - 20 -1 03 0 12 - 20 -1 03 2 23 - 20 -0 03 1 05 - 20 -0 04 3 16 - 20 -0 04 4 28 - 20 -0 04 520 04 Pesos / US$ Evolución Tipo de Cambio 2001-2004 800 750 700 650 600 550 Hechos: 1. No existe banda cambiaria, la volatilidad del dólar aumentó. 2. No existe una clara tendencia. 3. El dólar se ve afectado por distintas variables tanto internas como externas. 02 -0 8 22 - 19 -1 96 1 14 - 19 -0 96 3 04 - 19 -0 97 7 24 - 19 -1 97 0 13 - 19 -0 97 2 05 - 19 -0 98 6 25 - 19 -0 98 9 15 - 19 -0 98 1 07 - 19 -0 99 5 27 - 19 -0 99 8 17 - 19 -1 99 2 07 - 19 -0 99 4 28 - 20 -0 00 7 17 - 20 -1 00 1 09 - 20 -0 00 3 29 - 20 -0 01 6 19 - 20 -1 01 0 08 - 20 -0 01 2 31 - 20 -0 02 5 20 - 20 -0 02 9 10 - 20 -0 02 1 02 - 20 -0 03 5 22 - 20 -0 03 8 12 - 20 -1 03 2 02 - 20 -0 03 420 04 Evolución YEN 155 145 135 125 115 105 95 Por lo Tanto: Utilice las herramientas disponibles en el Mercado Financiero, como los Forward. Qué es un Forward: Es una Compra o Venta de un monto determinado de divisas realizada hoy que se materializara en una fecha futura a un precio acordado hoy. Cómo se determina el precio de un Forward Un precio Forward se calcula a partir del dólar spot más el diferencial de tasas de interés de hoy de las dos monedas a intercambiar para la fecha de vencimiento. Esto es lo que se conoce como una operación sintética Los Precios FWD por lo tanto son el resultado ajustar el Tipo Cambio Spot a través de dos tasas conocidas, no incorporan expectativas, ni otras variables económicas. Cómo se cotiza: Precio FWD = Precio Spot + Puntos FWD Los Puntos FWD por lo general no cambian en el día. Modalidades de pago al vencimiento: Entrega Física: Al vencimiento se intercambian los flujos de ambas monedas (pesos, dólares) al Tipo de Cambio acordado. Compensación: Al vencimiento se compensa en pesos la diferencia entre el precio acordado versus el dólar observado del día del vcto. Cuándo usar cada Modalidad de pago: Entrega Física: Cuando se tiene certeza del día en que se necesitan o reciben los dólares. Compensación: Cuando no se tiene certeza del día exacto donde se necesitan o reciben los dólares Compensación: Usted VENDIO dólares a Futuro: >$X Si este es el precio de su venta FWD Usted RECIBE esta compensación $X Dólar Observado Usted PAGA esta compensación <$X Este es el precio de su venta FWD Compensación: Caso N°1 Cliente: Vendió Banco : Compró Monto : USD500.000 Precio FWD : $675,00 Dólar Observado : $645,00 Cliente podría vender sus dólares hoy a $645,00 = 322.500.000 Recibe compensación por (675,00 – 645,00) = 15.000.000 Recibe en el neto = 337.500.000 Esto equivale a vender sus dólares a 337.500.000 / 500.000 675,00 Compensación: Caso N°2 Cliente: Vendió Banco : Compró Monto : USD500.000 Precio FWD : $600,00 Dólar Observado : $645,00 Cliente podría vender sus dólares hoy a $645,00 = 322.500.000 Paga compensación por (600,00 – 645,00) = ( 22.500.000 ) Recibe en el neto = 300.000.000 Esto equivale a vender sus dólares a 300.000.000 / 500.000 600,00 Matriz de Compensación: Vendedor Comprador FWD < OBS Paga Compensación Recibe Compensación FWD > OBS Recibe Compensación Paga Compensación Ventajas generales de los FWD ü No hay flujo de dinero hasta el vencimiento del contrato. ü Riesgo de crédito de cada operación no es el 100% del monto operado, sólo un % menor, según volatilidad estimada por moneda de la matriz de riesgo, asociado al plazo. ü Solo utiliza línea por el % de riesgo de crédito. No se cobran intereses. ü Montos de acuerdo a sus necesidades. ü Plazo de acuerdo a sus flujos. Asegurar: dar certeza a una variable. Entonces porque no asegurar el Tipo de Cambio que CON FORWARD hace su negocio rentable, si existen volatilidades del Tipo de Cambio que ponen en riesgo su rentabilidad SIN FORWARD esperada. ¿ Qué Hacer después de haber entendido que los FWD aseguran una variable más de su negocio ? Medir el riesgo de tipo de cambio en su empresa. Definir un descalce máximo. Política de cobertura. (% , precios). Administrar esta política. Monitorear el dólar, y recibir el asesoramiento de su banco para que Usted tome la decisión de elegir el precio y momento de cerrar posiciones. TEMARIO I. II. Aspectos prácticos para contratar los Forward Medición de Riesgo Créditicio. I. Aspectos prácticos para contratar los Forward Ø Ser cliente del Banco de Chile: Ø ¿ Qué significa ? Ø Aprobación antecedentes jurídicos de la Sociedad Ø Línea de crédito aprobada Ø Contrato de Condiciones Generales suscrito I. Aspectos prácticos para contratar los Forward Ø¿ Cómo se cierra una operación? Ø Claridad en la operación : Ø Ø Ø Ø Ø Compra o venta Moneda Monto Plazo Mecanismo Ø Operación se cierra en forma telefónica Ø Se suscribe el contrato específico Borrador Contrato Específico Anexo Contrato Condiciones Generales ANEXO A CONTRATO DE FORWARD DE MONEDA En SANTIAGO a __ de __________ de 2004, entre el Sr. , RUT: _________ y el Sr. ________________ RUT: _______ __ , en representación de ________________________ todos domiciliados en esta ciudad, calle: ___________________ , Comuna _____________, en adelante también denominado "el Cliente", por una parte; y por otra, el Srs. , ambos en representación del BANCO DE CHILE, lnstitución Bancaria, RUT: 97.004.000-5, todos domiciliados en esta ciudad, calle: AHUMADA 251, Comuna de SANTIAGO, en adelante también denominado "el Banco", se conviene el siguiente Contrato de Compraventa a Futuro de Moneda Extranjera: 1. El presente "Contrato" se suscribe dentro del marco de las "Condiciones Generales de los Contratos de Forward de Moneda" suscritas entre las partes con fecha ___ de _______ de 2004, cuyas disposiciones se entienden formar parte del presente "Contrato" para todos los efectos legales. 2. a) b) c) d) e) f) Vendedor : ______________ Comprador : ______________ Cantidad de Moneda Objeto del Contrato : US$ Moneda Legal de : E.E.U.U. Precio Pactado a Futuro : $/US$ Valor del Contrato : $ Precio Referencial de Mercado : OBSERVADO 3. Fecha de Liquidación y Pago : Borrador Contrato Específico Anexo Contrato Condiciones Generales 4. Forma de Pago : ______________ Cliente: ______________ Banco : ______________ 5. Mecanismo de Cumplimiento : 6. Causales de lncumplimiento o Liquidación Anticipada : a) Mora o simple retardo en el cumplimiento de cualquier obligación contraída en el presente Contrato o en las Condiciones Generales. b) Insolvencia o Cesación de Pagos. c) Quiebra o proposiciones de Convenio Judicial Preventivo. 7 Ejemplares : El Presente Contrato se Firma en dos Ejemplares del mismo tenor, quedando uno en poder del Cliente y otro en poder del Banco. ________________________ p. BANCO DE CHILE ____________________ Cliente o Representante Legal II. Medición de Riesgo Créditicio asociado Cada operación de Forward tiene un riesgo de crédito asociado Este riesgo depende de… - Volatilidad de la moneda - Plazo del Forward MODELO MATRICIAL DE RIESGO II. Medición de Riesgo Créditicio asociado ¿ qué significa para Ud. como cliente ? - Supongamos que Ud. quiere comprar 100.000 USD a 60 días - De acuerdo al modelo matricial, el riesgo de la operación es de 8% - Esto significa que la utilización de línea necesaria es sólo: 8.000 USD (= 100.000 x 0,08 ) Como Contactarnos: www.bancochile.cl mesaempresas@bancochile.cl Teléfonos: 637 6721 – 637 6722 – 637 6723 A través de su ejecutivo de Cuentas ü Los buenos Negocios requieren de Confianza. ü Nuestra Misión es crear valor a Nuestros Clientes