1 alternativas de inversión en las sociedades fiduciarias en

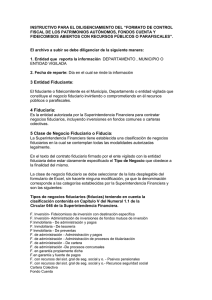

Anuncio