Informe Calificadora

Anuncio

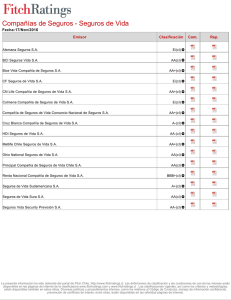

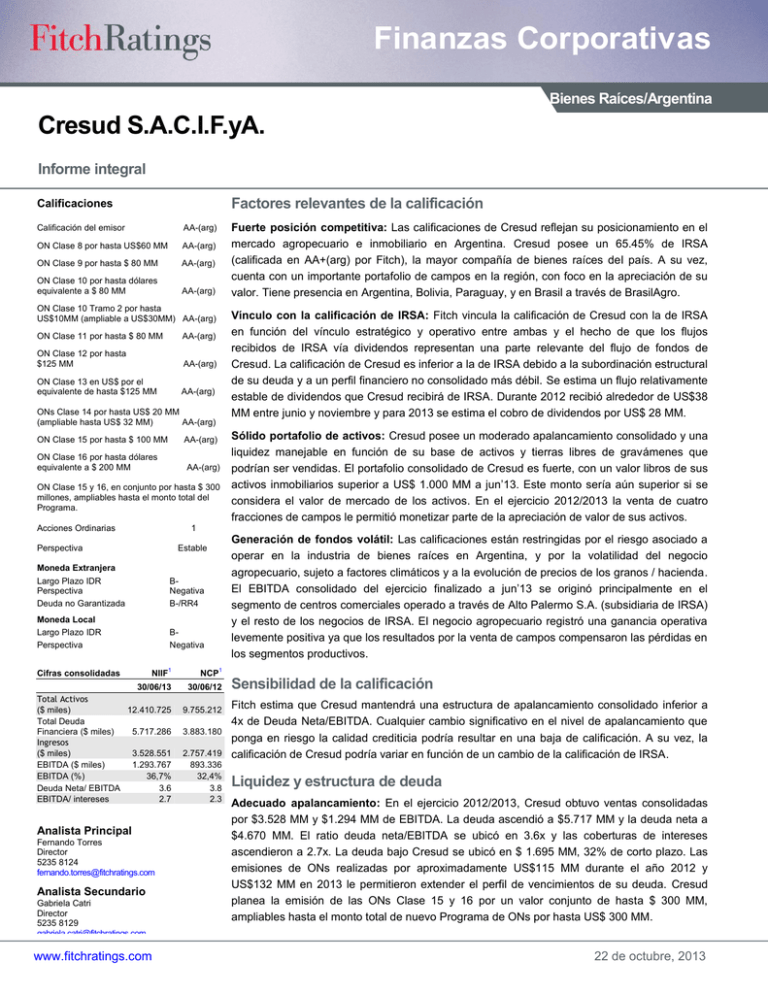

Finanzas Corporativas Bienes Raíces/Argentina Cresud S.A.C.I.F.yA. Informe integral Factores relevantes de la calificación Calificaciones Calificación del emisor AA-(arg) ON Clase 8 por hasta US$60 MM AA-(arg) ON Clase 9 por hasta $ 80 MM AA-(arg) ON Clase 10 por hasta dólares equivalente a $ 80 MM AA-(arg) ON Clase 10 Tramo 2 por hasta US$10MM (ampliable a US$30MM) AA-(arg) ON Clase 11 por hasta $ 80 MM AA-(arg) ON Clase 12 por hasta $125 MM AA-(arg) ON Clase 13 en US$ por el equivalente de hasta $125 MM AA-(arg) ONs Clase 14 por hasta US$ 20 MM (ampliable hasta US$ 32 MM) AA-(arg) ON Clase 15 por hasta $ 100 MM AA-(arg) ON Clase 16 por hasta dólares equivalente a $ 200 MM AA-(arg) ON Clase 15 y 16, en conjunto por hasta $ 300 millones, ampliables hasta el monto total del Programa. Acciones Ordinarias Fuerte posición competitiva: Las calificaciones de Cresud reflejan su posicionamiento en el mercado agropecuario e inmobiliario en Argentina. Cresud posee un 65.45% de IRSA (calificada en AA+(arg) por Fitch), la mayor compañía de bienes raíces del país. A su vez, cuenta con un importante portafolio de campos en la región, con foco en la apreciación de su valor. Tiene presencia en Argentina, Bolivia, Paraguay, y en Brasil a través de BrasilAgro. Vínculo con la calificación de IRSA: Fitch vincula la calificación de Cresud con la de IRSA en función del vínculo estratégico y operativo entre ambas y el hecho de que los flujos recibidos de IRSA vía dividendos representan una parte relevante del flujo de fondos de Cresud. La calificación de Cresud es inferior a la de IRSA debido a la subordinación estructural de su deuda y a un perfil financiero no consolidado más débil. Se estima un flujo relativamente estable de dividendos que Cresud recibirá de IRSA. Durante 2012 recibió alrededor de US$38 MM entre junio y noviembre y para 2013 se estima el cobro de dividendos por US$ 28 MM. Sólido portafolio de activos: Cresud posee un moderado apalancamiento consolidado y una liquidez manejable en función de su base de activos y tierras libres de gravámenes que podrían ser vendidas. El portafolio consolidado de Cresud es fuerte, con un valor libros de sus activos inmobiliarios superior a US$ 1.000 MM a jun’13. Este monto sería aún superior si se considera el valor de mercado de los activos. En el ejercicio 2012/2013 la venta de cuatro fracciones de campos le permitió monetizar parte de la apreciación de valor de sus activos. 1 Perspectiva Estable Moneda Extranjera Largo Plazo IDR Perspectiva Deuda no Garantizada BNegativa B-/RR4 Moneda Local Largo Plazo IDR Perspectiva BNegativa NIIF1 NCP1 30/06/13 30/06/12 Cifras consolidadas Total Activos ($ miles) 12.410.725 Total Deuda Financiera ($ miles) 5.717.286 Ingresos ($ miles) 3.528.551 EBITDA ($ miles) 1.293.767 EBITDA (%) 36,7% Deuda Neta/ EBITDA 3.6 EBITDA/ intereses 2.7 Analista Principal Fernando Torres Director 5235 8124 fernando.torres@fitchratings.com Analista Secundario Gabriela Catri Director 5235 8129 gabriela.catri@fitchratings.com www.fitchratings.com 9.755.212 3.883.180 2.757.419 893.336 32,4% 3.8 2.3 Generación de fondos volátil: Las calificaciones están restringidas por el riesgo asociado a operar en la industria de bienes raíces en Argentina, y por la volatilidad del negocio agropecuario, sujeto a factores climáticos y a la evolución de precios de los granos / hacienda. El EBITDA consolidado del ejercicio finalizado a jun’13 se originó principalmente en el segmento de centros comerciales operado a través de Alto Palermo S.A. (subsidiaria de IRSA) y el resto de los negocios de IRSA. El negocio agropecuario registró una ganancia operativa levemente positiva ya que los resultados por la venta de campos compensaron las pérdidas en los segmentos productivos. 30/06/11 Sensibilidad de la calificación NCP 1 Fitch estima que Cresud mantendrá una estructura de apalancamiento consolidado inferior a 9.733.418 4x de Deuda Neta/EBITDA. Cualquier cambio significativo en el nivel de apalancamiento que 3.402.537 ponga en riesgo la calidad crediticia podría resultar en una baja de calificación. A su vez, la 2.133.827 calificación de Cresud podría variar en función de un cambio de la calificación de IRSA. 924.147 43.3% Liquidez y estructura de deuda 2.9 3.2 Adecuado apalancamiento: En el ejercicio 2012/2013, Cresud obtuvo ventas consolidadas por $3.528 MM y $1.294 MM de EBITDA. La deuda ascendió a $5.717 MM y la deuda neta a $4.670 MM. El ratio deuda neta/EBITDA se ubicó en 3.6x y las coberturas de intereses ascendieron a 2.7x. La deuda bajo Cresud se ubicó en $ 1.695 MM, 32% de corto plazo. Las emisiones de ONs realizadas por aproximadamente US$115 MM durante el año 2012 y US$132 MM en 2013 le permitieron extender el perfil de vencimientos de su deuda. Cresud planea la emisión de las ONs Clase 15 y 16 por un valor conjunto de hasta $ 300 MM, ampliables hasta el monto total de nuevo Programa de ONs por hasta US$ 300 MM. 22 de octubre, 2013 Finanzas Corporativas Informes relacionados Corporate Rating Methodology, Agosto 5, 2013 (1) Parent and Subsidiary Rating Linkage, Agosto 5, 2013 (2) Manual de calificación registrado ante la Comisión Nacional de Valores. Inversiones y Representaciones S.A., Julio 25, 2013 Alto Palermo S.A., Julio 25, 2013 1 NIIF: Normas internacionales de información Financiera. NCP: Normas Contables Profesionales de aplicación local A partir del ejercicio iniciado el 1/07/2012, Cresud ha adoptado las NIIF. Perfil del negocio Cresud es una compañía agrícola dedicada a la adquisición de campos con potencial de apreciación. A través de la aplicación de tecnología, Cresud busca optimizar los rindes y obtener un beneficio de la apreciación del valor de la tierra. Esto se reconoce en el EBITDA de Cresud, cuando los campos son vendidos. La compañía participa en la producción agrícola, ganadera y de leche. A jun’13 contaba con 33 campos propios con una superficie total de aproximadamente 643.891 hectáreas distribuidas en Argentina, Brasil, Bolivia y Paraguay. La operación en Brasil se lleva a cabo a través de su participación del 39,64% en BrasilAgro. Cresud comenzó a consolidar con BrasilAgro desde el ejercicio iniciado el 01/07/2011. A su vez, Cresud posee un 65.45% de IRSA, la mayor compañía de bienes raíces del país, dedicada a desarrollos inmobiliarios, alquiler de oficinas y la operación de centros comerciales a través de su subsidiaria Alto Palermo S.A. (APSA). IRSA explicó el 96.5% del EBITDA consolidado de Cresud, y el 70% de los activos consolidados. El accionista mayoritario de Cresud es Inversiones Financieras del Sur S.A. (IFISA), con una participación del 37.89% a junio’13. El resto del paquete accionario cotiza en la Bolsa de Comercio de Bs. As. y en Estados Unidos (Nasdaq). Riesgo del sector El sector agropecuario en el que opera la compañía enfrenta ciertos riesgos intrínsecos como ser la volatilidad de precios de los granos y los factores climáticos que afectan los rindes de cada campaña. Esto impacta en los resultados y en la generación de fondos de Cresud. La diversificación de su portafolio de activos, en términos de ubicación geográfica y productiva, mitiga en parte los riesgos mencionados. Por su parte, la calidad crediticia de Cresud permanece expuesta al riesgo asociado a operar en la industria de bienes raíces en Argentina. Las actividades en las que se desempeña su subsidiaria IRSA se encuentran ligadas al nivel de actividad económica del país. Posición competitiva Cresud es una de las principales compañías agropecuarias del país, en un sector que posee un importante grado de atomización. Cuenta con un significativo portafolio de propiedades rurales propias. A su vez, desarrolla su actividad en campos alquilados a terceros, a través de los cuales busca ampliar su diversificación, expandir su producción y obtener economías de escala. La compañía adquiere tierras subutilizadas y a través del desarrollo de áreas marginales y la aplicación de tecnología, busca optimizar los rendimientos y generar una apreciación en el valor de los campos, para luego venderlos, obteniendo importantes ganancias sobre su inversión. Esto se constituye en una fuente de liquidez que le otorga una mayor flexibilidad financiera para aprovechar las diversas oportunidades de negocios que se le presenten. Cresud basa su estrategia en una visión inmobiliaria del negocio agropecuario y en la optimización de su producción. Se focaliza en consolidar su posición competitiva en el país, y expandir sus negocios en la región, apuntando a crecer en países como Brasil (a través de BrasilAgro), Paraguay y Bolivia. Por otra parte, Cresud incrementó su participación en IRSA, la cual considera una inversión estratégica. IRSA posee una fuerte posición de liderazgo en el segmento de centros comerciales, a través de su participación en APSA, y en el mercado de oficinas de alta categoría en la Ciudad de Buenos Aires. Operaciones Durante el ejercicio 2013, la superficie en explotación de Cresud ascendió a 392.484 hectáreas, de las cuales un 43% se destinó a granos y caña de azúcar, un 23% a hacienda, 22% a lanar, 1% a leche, y el resto se arrendó a terceros. El total de hectáreas en explotación Cresud S.A.C.I.F.yA. Octubre, 2013 2 Corporates fue similar al ejercicio anterior. A su vez, Cresud cuenta con 461.729 hectáreas de reservas de tierra, de las cuales 132.000 las opera bajo concesión. Dentro de su estrategia de desarrollo de áreas marginales, Cresud continúa sumando hectáreas productivas a su cartera. El desarrollo de estos campos requiere de la realización de inversiones y significa mayores gastos de estructura, aunque deriva en un importante aumento del valor de mercado de sus campos. Durante el ejercicio finalizado a jun’13 la compañía desarrolló 20.300 has entre Argentina, Brasil y Paraguay. El siguiente cuadro muestra la composición de los campos operados por Cresud y su utilización por segmento de negocios. El crecimiento en la cantidad de hectáreas en los dos últimos ejercicios se debe a que se incorpora la consolidación con BrasilAgro: Utilización de la tierra Granos Leche Reservas de Tierra Hacienda Lanar Campos propios arrendados a 3ros Hectáreas 900.000 800.000 700.000 600.000 500.000 400.000 300.000 200.000 100.000 0 2009 2010 Fuente: Memoria Estados Contables Cresud 2011 2012 2013 A partir del ejercicio 2012 incluye BrasilAgro Durante el ejercicio finalizado a jun’13 el negocio agropecuario se vio afectado por condiciones meteorológicas desfavorables en el norte de Argentina, Paraguay y Brasil, a pesar de las mejores condiciones en la zona núcleo de Argentina en comparación con la campaña anterior. Este segmento registró un resultado operativo positivo de $ 35 MM, dado que el resultado por la venta de campos, compensó la pérdida originada en los segmentos productivos. En el ejercicio se vendieron total o parcialmente cuatro campos por un total de $ 348.3 MM, que generaron una ganancia operativa de $ 132 MM. Los resultados obtenidos en la venta de campos reflejan el mayor valor de mercado con que cuentan los activos de Cresud con relación al valor registrado en sus balances. Las ventas realizadas en el último ejercicio superaron tanto en monto como en cantidad a las registradas en los años anteriores. El EBITDA consolidado de Cresud se originó principalmente en los resultados del negocio de centros comerciales de APSA y en los negocios de oficinas y ventas y desarrollos de IRSA. El segmento de centros comerciales y oficinas le otorgan un flujo de fondos estable a la compañía. También se considera importante la propiedad de reservas de tierra con que cuenta IRSA en zonas estratégicas de la Ciudad. Factores de riesgo Cresud S.A.C.I.F.yA. Octubre, 2013 Negocio agropecuario sujeto a la volatilidad de precios de los granos, y a factores climáticos que determinan los rindes de cada campaña. Flujo de fondos volátil del negocio de compra-venta de campos, sujeto a las oportunidades de mercado. Las actividades en las que se desempeña su subsidiaria IRSA se encuentran ligadas al nivel de actividad económica. Parte del flujo de fondos de Cresud depende de dividendos a recibir de subsidiarias. 3 Finanzas Corporativas Perfil Financiero Rentabilidad Las ventas y EBITDA consolidados a junio’13 alcanzaron $ 3.529 MM y $ 1.294 MM respectivamente, lo cual compara con $ 2.757 MM y $ 893 MM al cierre del ejercicio 2012. El aumento en el EBITDA se origina en el desempeño positivo de los segmentos operativos de sus subsidiarias IRSA y APSA, y los mayores resultados por la venta de campos del último ejercicio. El resultado operativo del ejercicio se conformó en un 70% del segmento de centros comerciales operado a través de APSA, 26% originados por IRSA S.A. (incluye el negocio de oficinas, desarrollos y hoteles), y 4% proveniente del negocio agropecuario. Evolución Ventas-EBITDA Ventas EBITDA Margen EBITDA (%) ($ '000) (%) 4.000.000 50 45 40 35 30 25 20 15 10 5 0 3.500.000 3.000.000 2.500.000 2.000.000 1.500.000 1.000.000 500.000 0 2009 2010 2011 2012 2013 Fuente: Estados Contables Consolidados Flujo de fondos A junio 2013, Cresud generó un flujo de caja operativo (FCO) consolidado de $ 326 MM. Los negocios de centros comerciales y oficinas le generan un flujo de fondos estable, mientras que el segmento agropecuario muestra una importante volatilidad y está sujeto a las ventas de campos realizadas en dicho ejercicio. En el último período la compañía financió inversiones de capital por $ 351 MM y distribuyó dividendos por $ 239 MM, siendo el flujo de fondos libre negativo en $ 264 MM. Esto derivó en una suba en la deuda neta. Liquidez y estructura de capital A junio’13 Cresud mostraba un adecuado apalancamiento consolidado. La deuda consolidada ascendía a US$ 1.061 MM. El ratio de deuda neta/EBITDA era de 3.6x y las coberturas de intereses de 2.7x. La deuda de largo plazo representó el 73% de la deuda a jun’13. Esto incluye US$ 420 MM de Obligaciones Negociables de IRSA y APSA con vencimiento entre 2017 y 2020. La deuda de corto plazo era de US$ 284 MM, mientras que la caja e inversiones era de US$ 194 MM. Se prevé que la compañía maneje sus próximos vencimientos con una combinación de flujo y refinanciación de pasivos de corto plazo. Deuda Total y Ratios de Apalancamiento Deuda Total Deuda/ EBITDA Deuda Neta/ EBITDA ($ 000) (x) 5,0 4,5 4,0 3,5 3,0 2,5 2,0 1,5 1,0 0,5 0,0 5.300.000 4.300.000 3.300.000 2.300.000 1.300.000 2009 2010 2011 2012 2013 Fuente: Estados Contables Consolidados Cresud S.A.C.I.F.yA. Octubre, 2013 4 Corporates La deuda bajo Cresud ascendió a US$ 315 MM a jun’13, respecto de US$ 233 MM a jun’12. La posición de caja e inversiones corrientes en Cresud era de US$ 34.4 MM a jun’13. El endeudamiento es elevado respecto del flujo de fondos del negocio agropecuario. El apalancamiento de Cresud está soportado por su base de activos: la participación en IRSA y en BrasilAgro, el portafolio de campos y los inventarios de granos y hacienda. Una porción importante de sus activos se consideran de rápida realización al tener cotización en mercados líquidos, lo cual le otorga a Cresud liquidez adicional para afrontar sus compromisos de corto plazo. Fondeo y flexibilidad financiera Cresud detenta un adecuado acceso a los mercados de crédito. La compañía continuó con la emisión de sucesivas series de obligaciones negociables en el mercado local extendiendo el perfil de vencimientos de su deuda. Durante 2012 emitió Obligaciones Negociables por aproximadamente US$115 MM y en el corriente año emitió por US$132 MM. A la fecha, planea la emisión de las ONs Clase 15 y 16 por un valor conjunto de hasta $ 300 MM, ampliables hasta el monto total del Programa de ONs por US$ 300 MM. Cresud S.A.C.I.F.yA. Octubre, 2013 5 Finanzas Corporativas Anexo I. Resumen Financiero A partir del ejercicio iniciado el 1 de julio de 2012, Cresud ha adoptado las normas internacionales de información financiera (NIIF), en línea con la Resolución General Nº 562/09. Resumen Financiero - Cresud S.A.C.I.F. y A. (miles de $, año fiscal finalizado en Junio) Tipo de Cambio ARS/USD a final del Período 5,39 4,52 4,11 3,93 3,79 3,02 Cifras consolidadas: Consolidado con IRSA desde oct'08 y con BrasilAgro desde jul'11. NIIF 2013 2012 2011 2010 2009 2008 1.293.767 36,7 6,0 (7,5) (0,6) 893.336 32,4 10,8 5,9 1,8 924.147 43,3 11,0 1,0 5,2 763.736 45,9 9,3 (7,4) 5,4 330.659 26,4 8,7 (4,1) 5,0 40.977 28,2 (0,6) (74,4) 1,8 Coberturas FGO / Intereses Financieros Brutos EBITDA / Intereses Financieros Brutos EBITDA / Servicio de Deuda FGO / Cargos Fijos FFL / Servicio de Deuda (FFL + Caja e Inversiones Corrientes) / Servicio de Deuda FCO / Inversiones de Capital 1,3 2,7 0,6 1,3 0,1 0,6 0,9 2,2 2,3 0,6 2,2 0,4 0,7 2,2 3,0 3,2 0,6 3,0 0,2 0,6 2,2 2,8 4,2 0,6 2,8 0 0,3 0,9 3,2 2,6 0,5 3,2 0,1 0,4 1,0 (0,5) 1,8 0,2 (0,5) (0,4) 2,0 (4,1) Estructura de Capital y Endeudamiento Deuda Total Ajustada / FGO Deuda Total con Deuda Asimilable al Patrimonio / EBITDA 9,1 4,4 4,5 4,3 3,9 3,7 3,7 2,5 3,5 4,2 (16,3) 4,7 3,6 10,1 0,3 3,8 10,9 0,3 2,9 10,9 0,4 2,1 11,0 0,6 3,6 16,0 0,4 (8,0) 13,7 1,0 12.410.725 1.047.586 1.527.390 4.189.896 5.717.286 9.755.212 497.498 1.095.235 2.787.945 3.883.180 9.733.418 706.021 1.316.232 2.086.305 3.402.537 6.837.888 296.797 1.059.736 853.166 1.912.902 5.976.056 211.676 536.888 866.700 1.403.588 2.057.714 521.107 193.106 5.717.286 5.717.286 4.719.066 10.436.352 3.883.180 0 3.883.180 4.054.059 7.937.239 3.402.537 0 3.402.537 4.559.985 7.962.522 1.912.902 0 1.912.902 3.593.201 5.506.103 1.403.588 0 1.403.588 3.248.866 4.652.454 193.106 0 193.106 1.762.338 1.955.444 Flujo de Caja Flujo generado por las Operaciones (FGO) Variación del Capital de Trabajo Flujo de Caja Operativo (FCO) Flujo de Caja No Operativo / No Recurrente Total Inversiones de Capital Dividendos Flujo de Fondos Libre (FFL) Adquisiciones y Ventas de Activos Fijos, Neto Otras Inversiones, Neto Variación Neta de Deuda Variación Neta del Capital Otros (Inversión y Financiación) Variación de Caja 141.778 184.468 326.246 0 (350.522) (239.352) (263.628) 132.550 71.517 817.025 (144.010) (75.107) 538.347 460.153 77.034 537.187 0 (241.683) (134.129) 161.375 (369.683) (133.031) 107.005 74.079 4.542 (155.713) 587.065 (206.469) 380.596 0 (169.634) (190.406) 20.556 (703.121) 67.127 1.144.521 808 0 529.891 329.234 (155.139) 174.095 0 (199.674) (97.262) (122.841) (320.548) (9.703) 397.706 19.363 0 (36.023) 278.410 21.126 299.536 0 (308.328) (43.065) (51.857) (71.338) 12.487 (150.779) (47.960) 37 (309.410) (35.175) (44.995) (80.170) 0 (19.597) (8.250) (108.017) (313.235) (65.883) 31.017 881.117 11.455 436.454 Estado de Resultados Ventas Netas Variación de Ventas (%) EBIT Operativo Intereses Financieros Brutos Resultado Neto 3.528.551 28,0 1.014.029 483.772 (26.907) 2.757.419 29,2 654.489 396.221 78.263 2.133.827 28,2 729.629 290.854 212.565 1.664.634 32,7 581.158 181.806 185.406 1.254.663 671,7 210.720 128.270 124.616 145.267 49,6 35.760 23.339 22.948 Rentabilidad EBITDA Operativo Margen de EBITDA Retorno del FGO / Capitalización Ajustada (%) Margen del Flujo de Fondos Libre Retorno sobre el Patrimonio Promedio Deuda Neta Total con Deuda Asimilable al Patrimonio / EBITDA Costo de Financiamiento Implicito (%) Deuda Corto Plazo / Deuda Total Balance Total Activos Caja e Inversiones Corrientes Deuda Corto Plazo Deuda Largo Plazo Deuda Total Deuda asimilable al Patrimonio Deuda Total con Deuda Asimilable al Patrimonio Deuda Fuera de Balance Deuda Total Ajustada con Deuda Asimilable al Patrimonio Total Patrimonio Total Capital Ajustado Cresud S.A.C.I.F.yA. Octubre, 2013 193.106 6 Corporates Anexo II. Glosario (1) Corporate Rating Methodology: Metodología de Calificación de Empresas, disponible en www.fitchratings.com (2) Parent and Subsidiary Rating Linkage: Vinculación de calificación entre matriz y subsidiaria, , disponible en www.fitchratings.com Cresud S.A.C.I.F.yA. Octubre, 2013 • • EBITDA: Resultado operativo antes de Amortizaciones y Depreciaciones EBITDAR: EBITDA + Alquileres devengados • Servicio de Deuda: Intereses financieros Brutos + Dividendos preferidos + Deuda Corto Plazo • Cargos Fijos: Intereses financieros Brutos + Dividendos preferidos + Alquileres devengados • • Costo de Financiamiento Implícito: Intereses Financieros Brutos / Deuda Total Deuda Ajustada: Deuda Total + Deuda asimilable al Patrimonio + Deuda Fuera de Balance • Largo plazo IDR: Calificación de largo plazo del emisor 7 Finanzas Corporativas Anexo III. Características de los instrumentos Cuarta Serie de Obligaciones Negociables Obligaciones Negociables Clase VIII por hasta US$ 60 millones El 7-09-11 la compañía emitió las ONs Clase 8 por US$ 60 millones bajo el marco del programa por hasta US$ 150 MM (o su equivalente en otras monedas). Las ONs Clase 8 se encuentran denominadas en dólares a tasa fija de 7.5% y con un vencimiento a los tres años desde la fecha de emisión. El capital será amortizado en su totalidad en la fecha de vencimiento. El producido neto de la emisión de las ONs se destinó principalmente al repago de deuda de corto plazo. Quinta Serie de Obligaciones Negociables El 21-06-12 la compañía colocó la Quinta Serie de Obligaciones Negociables (ONs) por un valor total de hasta $ 240 MM ampliables por hasta $ 400 MM, en tres clases bajo el marco del Programa por hasta US$ 300 MM (o su equivalente en otras monedas). Obligaciones Negociables Clase IX por hasta $ 80 millones o el monto mayor o menor que determine la compañía (emitidos $161 MM) Las ONs Clase 9 a tasa variable con vencimiento a los 18 meses de su emisión se colocaron por un valor de $ 161 MM. El capital será amortizado mediante tres pagos consecutivos en los meses 12, 15 y 18 desde la emisión. La tasa de interés será la suma de la “Tasa Badlar Privada” informada por el BCRA más un margen de 300 puntos básicos. El interés será pagadero trimestralmente. Obligaciones Negociables Clase X por hasta US$ equivalente a $ 80 millones o el monto mayor que determine la compañía (emitidos US$ 31.5 MM) Las ONs Clase 10 a tasa fija con vencimiento a los 24 meses de su emisión se colocaron por un valor de US$ 31.5 MM equivalente a $ 141.6 MM. El capital será amortizado mediante tres pagos consecutivos en los meses 18, 21 y 24 desde la emisión. Las ONs están denominadas en dólares y se pagan en pesos al tipo de cambio aplicable en cada fecha de pago. Devengan intereses a tasa fija del 7.75%. El interés será pagadero trimestralmente. Obligaciones Negociables Clase XI por hasta $ 80 millones o el monto mayor o menor que determine la compañía (emitidos $80.5 MM) Las ONs Clase 11 a tasa variable con vencimiento a los 36 meses de su emisión se colocaron por un valor de $ 80.5 MM. El capital será amortizado mediante tres pagos consecutivos en los meses 24, 30 y 36 desde la emisión. La tasa de interés será la suma de la “Tasa Badlar Privada” informada por el BCRA más un margen de 375 puntos básicos. El interés será pagadero trimestralmente. La sumatoria del monto de emisión de las ONs Clase 9, ONs Clase 10 y ONs Clase 11 ascendió a un total de $ 383 MM, encontrándose dentro del Monto Total Autorizado ($ 400 MM). Obligaciones Negociables Clase X tramo 2 por hasta US$ 10 MM (ampliable hasta US$ 30 MM) El 19-09-2012 la compañía emitió el segundo tramo de la Clase 10 de ONs por US$ 30 MM. Las condiciones del tramo 2 son las mismas que para el primer tramo de la Clase 10. Las ONs devengarán tasa fija del 7.75% y se amortizarán en tres pagos consecutivos en los meses 18, 21 y 24 contados desde el 21-06-12. Están denominadas en dólares y se pagan en pesos al tipo de cambio aplicable en cada fecha de pago. El interés será pagadero trimestralmente en las mismas fechas de pago correspondientes al primer tramo de la Clase X. El precio de Cresud S.A.C.I.F.yA. Octubre, 2013 8 Corporates emisión fue del 105.2%. Luego de esta emisión, el monto total de la Clase X asciende actualmente a US$ 61.5 MM. El producido neto de la emisión de las ONs se destinó al repago de deuda de corto plazo e integración de capital de trabajo en Argentina. Sexta Serie de Obligaciones Negociables El 22-02-13 Cresud colocó la Sexta Serie de Obligaciones Negociables (ONs) por un valor total de hasta $ 250 MM ampliables por hasta $ 500 MM, en dos clases bajo el marco del Programa por hasta US$ 300 MM (o su equivalente en otras monedas). Obligaciones Negociables Clase XII por hasta $ 125 millones o el monto mayor o menor que determine la compañía (emitidos $102.1 MM) Las ONs Clase 12 denominadas en Pesos, a tasa variable con vencimiento a los 21 meses de su emisión, se colocaron por un valor de $ 102 MM. El capital será amortizado mediante tres pagos consecutivos del 33.33%, 33,33% y 33.34% del capital en los meses 15, 18 y 21 desde la emisión. La tasa de interés será la suma de la “Tasa Badlar Privada” informada por el BCRA más un margen de 410 puntos básicos. El interés será pagadero trimestralmente. Obligaciones Negociables Clase XIII por hasta US$ equivalente a $ 125 millones o el monto mayor o menor que determine la compañía (emitidos US$ 79.4 MM) Las ONs Clase 13 se colocaron por un valor de US$ 79.4 MM equivalentes a $ 397.7 MM. Están denominadas en Dólares y serán pagaderas en pesos al tipo de cambio aplicable en cada fecha de pago, a tasa fija con vencimiento a los 27 meses de su emisión. El capital será amortizado mediante dos pagos consecutivos en los meses 24 y 27 desde la emisión. La tasa de interés a devengar es fija del 1.9%. El interés será pagadero trimestralmente. La sumatoria del monto de emisión de la Clase 12 y de la Clase 13 ascendió a un total de $ 500 MM, el cual era el monto total autorizado para las dos clases en conjunto. Séptima Serie de Obligaciones Negociables El 22-05-13 Cresud colocó la Séptima Serie de Obligaciones Negociables (ONs) por un valor total de hasta US$ 20 MM ampliables por hasta US$ 32 MM, con el fin de completar el Programa por hasta US$ 300 MM (o su equivalente en otras monedas). Obligaciones Negociables Clase XIV por hasta US$ 20 MM, ampliable hasta US$ 32 MM (emitidos US$ 32 MM) Las ONs Clase 14 se colocaron por un valor de US$ 32 MM equivalentes a $ 167.5 MM. Están denominadas en Dólares y serán pagaderas en pesos al tipo de cambio aplicable en cada fecha de pago, a tasa fija con vencimiento a los 60 meses de su emisión. El capital será amortizado mediante dos pagos consecutivos en los meses 54 y 60 desde la emisión. La tasa de interés a devengar es fija del 1.5%. El interés será pagadero trimestralmente El destino de los fondos es para el pago y/o para la recompra y posterior cancelación de ONs vigentes, capital de trabajo, inversiones en activos físicos en Argentina e integración en sociedades controladas. Octava Serie de Obligaciones Negociables Cresud emitirá la Octava Serie de Obligaciones Negociables (ONs) en dos clases, por un valor total de hasta $ 300 MM ampliables por hasta el monto total del Programa, bajo el marco del Cresud S.A.C.I.F.yA. Octubre, 2013 9 Finanzas Corporativas nuevo Programa por hasta US$ 300 MM (o su equivalente en otras monedas) aprobado por la Asamblea del 31-10-2012. Obligaciones Negociables Clase XV por hasta $ 100 millones o el monto mayor o menor que determine la compañía Las ONs Clase 15 serán ONs en Pesos, a tasa variable con vencimiento a los 24 meses de su emisión. El capital será amortizado mediante tres pagos consecutivos del 33.33%, 33,33% y 33.34% del capital en los meses 18, 21 y 24 desde la emisión. La tasa de interés será la suma de la tasa de referencia (Tasa Badlar Privada) más un margen de corte. El interés será pagadero trimestralmente. Obligaciones Negociables Clase XVI por hasta US$ equivalente a $ 200 millones o el monto mayor o menor que determine la compañía Las ONs Clase 16 estarán denominadas en Dólares y serán suscriptas y pagaderas en pesos al tipo de cambio aplicable en cada fecha de pago, a tasa fija con vencimiento a los 60 meses de su emisión. El capital será amortizado mediante dos pagos consecutivos en los meses 54 y 60 desde la emisión. La tasa de interés a devengar será fija y el precio de emisión se licitará por subasta pública. El interés será pagadero trimestralmente. La sumatoria del monto de emisión de la Clase 15 y de la Clase 16 no podrá superar el monto total máximo de $ 300 MM, sin perjuicio de que cada una de las clases pueda ser emitida por un monto nominal mayor o menor al valor indicado para cada clase, sin superar el monto total máximo. El monto total máximo podrá ser ampliado hasta el monto total del nuevo Programa. Cresud S.A.C.I.F.yA. Octubre, 2013 10 Corporates Anexo IV. Acciones Liquidez de la acción de Cresud en el mercado Cresud S.A. cotiza sus acciones en la Bolsa de Comercio de Buenos Aires desde 1960, y en el Nasdaq (Estados Unidos). A jun’13, el capital autorizado a realizar oferta pública ascendió a $501.562.730, compuesto por 501.562.730 acciones ordinarias de valor nominal $ 1 cada una y con derecho a un voto por acción. En marzo’08 la compañía aumentó su capital a través de la emisión de 180 millones de acciones a un precio de $ 5.0528. A su vez, Cresud otorgó a los suscriptores 180 millones de opciones para adquirir 60 millones de nuevas acciones a un precio de ejercicio vigente de US$1,5247 por acción. Asimismo, el porcentaje flotante del capital ha sido estimado en el 63% de las acciones en circulación (porcentaje no perteneciente al accionista mayoritario). La capitalización bursátil de Cresud, a sep’13, totalizaba US$ 676 millones. El cuadro a continuación detalla la evolución de la capitalización bursátil de la compañía desde jul’97: Capitalización Bursátil Cresud S.A. (en millones de dólares) 1.200 1.000 800 600 400 200 sep-13 sep-12 sep-11 sep-10 sep-09 sep-08 sep-07 sep-06 sep-05 sep-04 sep-03 sep-02 sep-01 sep-00 sep-99 sep-98 Presencia sep-97 0 En los últimos doce meses a sep’13, la acción de Cresud registró una presencia del 93% sobre el total de ruedas en las que abrió el mercado. Considerando las operaciones en el Nasdaq la presencia fue del 100%. Rotación Al considerar la cantidad de acciones negociadas durante el año móvil a sep’13, la acción de Cresud registró una rotación del 69% sobre el capital flotante en el mercado. Por su parte, la rotación del último trimestre se ubicó en 18%. Participación En los últimos doce meses a sep’13, el volumen negociado por Cresud en la Bolsa de Comercio de Buenos Aires fue de $ 39 millones y tuvo una participación sobre el volumen total negociado en el mercado del 0.2%. Por otra parte, el ADR de Cresud negoció un total de US$179 millones en el Nasdaq durante el período observado, y representó más del 95% del volumen operado total. En conclusión, se considera que la acción de Cresud cuenta con una ALTA liquidez. Pagos de dividendos en efectivo En los últimos años, los niveles de liquidez registrados permitieron a Cresud S.A. realizar pagos de dividendos en efectivo crecientes. En noviembre de 2012 Cresud pagó dividendos por $ 120 MM con cargo al ejercicio cerrado en junio de 2012. Este monto compara con un total de $ 132 MM abonados durante 2011 con cargo al ejercicio cerrado en junio de 2011. Por su parte, en la Asamblea de accionistas de fecha 31-10-13 se tratará una distribución de dividendos por un monto de hasta $ 120 MM. Cresud S.A.C.I.F.yA. Octubre, 2013 11 Finanzas Corporativas Anexo V: Dictamen de calificación Fitch Argentina Calificadora de Riesgo S.A. - Reg.CNV Nº3 El Consejo de Calificación de Fitch Argentina Calificadora de Riesgo S.A. reunido el día 22 de octubre de 2013, confirmó en Categoría AA-(arg) la calificación del emisor otorgada a Cresud S.A.C.I.F.yA., y en Categoría AA-(arg) la calificación de los siguientes títulos emitidos por la compañía: - Obligaciones Negociables Clase 8 por hasta US$ 60 MM. - Obligaciones Negociables Clase 9 por hasta $80 MM, o el monto mayor o menor que determine la compañía (emitidos $ 161 MM). - Obligaciones Negociables Clase 10 por hasta US$ equivalente a $ 80 millones, o el monto mayor o menor que determine la compañía (emitidos US$ 31.5 MM). - Obligaciones Negociables Clase 10 Tramo 2 por hasta US$ 10 MM, ampliable hasta US$ 30 MM (emitidos US$ 30 MM). - Obligaciones Negociables Clase 11 por hasta $80 MM, o el monto mayor o menor que determine la compañía (emitidos $ 80.5 MM). - Obligaciones Negociables Clase 12 por hasta $125 MM, o el monto mayor o menor que determine la compañía (emitidos $ 102 MM). - Obligaciones Negociables Clase 13 en US$ equivalente a $125 MM, o el monto mayor o menor que determine la compañía (emitidos US$ 79.4 MM). - Obligaciones Negociables Clase 14 por hasta US$ 20 MM, ampliables por hasta US$ 32 MM (emitidos US$ 32 MM). A su vez, el consejo de calificación asignó Categoría AA-(arg) a los siguientes títulos a ser emitidos por Cresud S.A.C.I.F.yA.: - Obligaciones Negociables Clase 15 por hasta $100 MM, o el monto mayor o menor que determine la compañía. - Obligaciones Negociables Clase 16 por hasta US$ equivalente a $ 200 millones, o el monto mayor o menor que determine la compañía. Nota: La sumatoria del monto de emisión de la Clase 15 y de la Clase 16 no podrá superar el monto total máximo de $ 300 MM, sin perjuicio de que cada una de las clases pueda ser emitida por un monto nominal mayor o menor al valor indicado para cada clase, sin superar el monto total máximo. El monto total máximo podrá ser ampliado hasta el monto total del nuevo Programa de ONs por hasta US$ 300 MM (o su equivalente en otras monedas). Las calificaciones cuentan con perspectiva estable. Categoría AA(arg): “AA” nacional implica una muy sólida calidad crediticia respecto de otros emisores o emisiones del país. El riesgo crediticio inherente a estas obligaciones financieras difiere levemente de los emisores o emisiones mejor calificados dentro del país. Los signos "+" o "-" podrán ser añadidos a una calificación nacional para mostrar una mayor o menor importancia relativa dentro de la correspondiente categoría, y no alteran la definición de la categoría a la cual se los añade. Las calificaciones nacionales no son comparables entre distintos países, por lo cual se identifican agregando un sufijo para el país al que se refieren. En el caso de Argentina se agregará “(arg)”. Cresud S.A.C.I.F.yA. Octubre, 2013 12 Corporates Por su parte, en base al análisis efectuado sobre la capacidad de generación de fondos de la compañía y de la liquidez de sus acciones en el mercado, Fitch Argentina confirmó en Categoría 1 la calificación de las acciones de Cresud S.A.C.I.F.yA.. Categoría 1: Se trata de acciones que cuentan con una alta liquidez y cuyos emisores presentan una muy buena capacidad de generación de fondos. La información suministrada para el análisis es adecuada y suficiente, por lo tanto no corresponde aplicar Categoría E al emisor, ni Categoría 5 a las acciones. La calificación asignada se desprende del análisis de los factores cuantitativos y factores cualitativos. Dentro de los factores cuantitativos se analizaron la rentabilidad, el flujo de fondos, el endeudamiento y estructura de capital, y el fondeo y flexibilidad financiera de la compañía. El análisis de los factores cualitativos contempló el riesgo del sector, la posición competitiva, y la administración y calidad de los accionistas. Para la calificación de las acciones adicionalmente se consideró su liquidez en el mercado. Fuentes Balances auditados hasta el 30-06-13 disponibles en www.cnv.gob.ar. Auditor externo a la fecha del último balance: Price Waterhouse & Co S.R.L. Prospecto del Programa Global de Obligaciones Negociables Simples de fecha 6-02-2013 disponible en www.cnv.gob.ar Suplemento de precio de la Serie IV de ONs Clase VIII de fecha 29-08-11 disponible en www.cnv.gob.ar. Suplemento de precio de la Serie V de ONs Clase IX, X y XI de fecha 7-06-12 disponible en www.cnv.gob.ar. Suplemento de precio de la Clase X tramo 2 de ONs de fecha 6-09-12 disponible en www.cnv.gob.ar. Suplemento de precio de la Serie VI de ONs Clase XII y XIII de fecha 8-02-13 disponible en www.cnv.gob.ar. Suplemento de precio de la Serie VII de ONs Clase XIV de fecha 8-05-13 disponible en www.cnv.gob.ar. Suplemento de precio borrador de la Serie VIII de ONs Clase XV y XVI provisto por el emisor. Cresud S.A.C.I.F.yA. Octubre, 2013 13 Finanzas Corporativas Las calificaciones antes señaladas fueron solicitadas por el emisor, o en su nombre, y por lo tanto, Fitch ha recibido los honorarios correspondientes por la prestación de sus servicios de calificación. TODAS LAS CALIFICACIONES CREDITICIAS DE FITCH ESTÁN SUJETAS A CIERTAS LIMITACIONES Y ESTIPULACIONES. POR FAVOR LEA ESTAS LIMITACIONES Y ESTIPULACIONES SIGUIENDO ESTE ENLACE: HTTP: / / FITCHRATINGS.COM / UNDERSTANDINGCREDITRATINGS. ADEMÁS, LAS DEFINICIONES DE CALIFICACIÓN Y LAS CONDICIONES DE USO DE TALES CALIFICACIONES ESTÁN DISPONIBLES EN NUESTRO SITIO WEB WWW.FITCHRATINGS.COM. LAS CALIFICACIONES PÚBLICAS, CRITERIOS Y METODOLOGÍAS ESTÁN DISPONIBLES EN ESTE SITIO EN TODO MOMENTO. EL CÓDIGO DE CONDUCTA DE FITCH, Y LAS POLÍTICAS SOBRE CONFIDENCIALIDAD, CONFLICTOS DE INTERÉS, BARRERAS PARA LA INFORMACIÓN PARA CON SUS AFILIADAS, CUMPLIMIENTO, Y DEMÁS POLÍTICAS Y PROCEDIMIENTOS ESTÁN TAMBIÉN DISPONIBLES EN LA SECCIÓN DE CÓDIGO DE CONDUCTA DE ESTE SITIO. FITCH PUEDE HABER PROPORCIONADO OTRO SERVICIO ADMISIBLE A LA ENTIDAD CALIFICADA O A TERCEROS RELACIONADOS. LOS DETALLES DE DICHO SERVICIO DE CALIFICACIONES SOBRE LAS CUALES EL ANALISTA LIDER ESTÁ BASADO EN UNA ENTIDAD REGISTRADA ANTE LA UNIÓN EUROPEA, SE PUEDEN ENCONTRAR EN EL RESUMEN DE LA ENTIDAD EN EL SITIO WEB DE FITCH. Este informe no debe considerase una publicidad, propaganda, difusión o recomendación de la entidad para adquirir, vender o negociar valores negociables o del instrumento objeto de calificación. Derechos de autor © 2013 por Fitch Ratings, Inc. y Fitch Ratings, Ltd. y sus subsidiarias. One State Street Plaza, NY, NY 10004 Teléfono: 1-800-753-4824, (212) 908-0500. Fax: (212) 480-4435. La reproducción o distribución total o parcial está prohibida, salvo con permiso. Todos los derechos reservados. En la asignación y el mantenimiento de sus calificaciones, Fitch se basa en información factual que recibe de los emisores y sus agentes y de otras fuentes que Fitch considera creíbles. Fitch lleva a cabo una investigación razonable de la información factual sobre la que se basa de acuerdo con sus metodologías de calificación, y obtiene verificación razonable de dicha información de fuentes independientes, en la medida de que dichas fuentes se encuentren disponibles para una emisión dada o en una determinada jurisdicción. La forma en que Fitch lleve a cabo la investigación factual y el alcance de la verificación por parte de terceros que se obtenga variará dependiendo de la naturaleza de la emisión calificada y el emisor, los requisitos y prácticas en la jurisdicción en que se ofrece y coloca la emisión y/o donde el emisor se encuentra, la disponibilidad y la naturaleza de la información pública relevante, el acceso a representantes de la administración del emisor y sus asesores, la disponibilidad de verificaciones preexistentes de terceros tales como los informes de auditoría, cartas de procedimientos acordadas, evaluaciones, informes actuariales, informes técnicos, dictámenes legales y otros informes proporcionados por terceros, la disponibilidad de fuentes de verificación independiente y competentes de terceros con respecto a la emisión en particular o en la jurisdicción del emisor, y una variedad de otros factores. Los usuarios de calificaciones de Fitch deben entender que ni una investigación mayor de hechos ni la verificación por terceros puede asegurar que toda la información en la que Fitch se basa en relación con una calificación será exacta y completa. En última instancia, el emisor y sus asesores son responsables de la exactitud de la información que proporcionan a Fitch y al mercado en los documentos de oferta y otros informes. Al emitir sus calificaciones, Fitch debe confiar en la labor de los expertos, incluyendo los auditores independientes con respecto a los estados financieros y abogados con respecto a los aspectos legales y fiscales. Además, las calificaciones son intrínsecamente una visión hacia el futuro e incorporan las hipótesis y predicciones sobre acontecimientos futuros que por su naturaleza no se pueden comprobar como hechos. Como resultado, a pesar de la comprobación de los hechos actuales, las calificaciones pueden verse afectadas por eventos futuros o condiciones que no se previeron en el momento en que se emitió o afirmo una calificación. La información contenida en este informe se proporciona "tal cual" sin ninguna representación o garantía de ningún tipo. Una calificación de Fitch es una opinión en cuanto a la calidad crediticia de una emisión. Esta opinión se basa en criterios establecidos y metodologías que Fitch evalúa y actualiza en forma continua. Por lo tanto, las calificaciones son un producto de trabajo colectivo de Fitch y ningún individuo, o grupo de individuos, es únicamente responsable por la calificación. La calificación no incorpora el riesgo de pérdida debido a los riesgos que no sean relacionados a riesgo de crédito, a menos que dichos riesgos sean mencionados específicamente. Fitch no está comprometido en la oferta o venta de ningún título. Todos los informes de Fitch son de autoría compartida. Los individuos identificados en un informe de Fitch estuvieron involucrados en, pero no son individualmente responsables por, las opiniones vertidas en él. Los individuos son nombrados solo con el propósito de ser contactos. Un informe con una calificación de Fitch no es un prospecto de emisión ni un substituto de la información elaborada, verificada y presentada a los inversores por el emisor y sus agentes en relación con la venta de los títulos. Las calificaciones pueden ser modificadas, suspendidas, o retiradas en cualquier momento por cualquier razón a sola discreción de Fitch. Fitch no proporciona asesoramiento de inversión de cualquier tipo. Las calificaciones no son una recomendación para comprar, vender o mantener cualquier titulo. Las calificaciones no hacen ningún comentario sobre la adecuación del precio de mercado, la conveniencia de cualquier titulo para un inversor particular, o la naturaleza impositiva o fiscal de los pagos efectuados en relación a los títulos. Fitch recibe honorarios por parte de los emisores, aseguradores, garantes, otros agentes y originadores de títulos, por las calificaciones. Dichos honorarios generalmente varían desde USD1.000 a USD750.000 (u otras monedas aplicables) por emisión. En algunos casos, Fitch calificará todas o algunas de las emisiones de un emisor en particular, o emisiones aseguradas o garantizadas por un asegurador o garante en particular, por una cuota anual. Se espera que dichos honorarios varíen entre USD10.000 y USD1.500.000 (u otras monedas aplicables). La asignación, publicación o diseminación de una calificación de Fitch no constituye el consentimiento de Fitch a usar su nombre como un experto en conexión con cualquier declaración de registro presentada bajo las leyes de mercado de Estados Unidos, el “Financial Services and Markets Act of 2000” de Gran Bretaña, o las leyes de títulos y valores de cualquier jurisdicción en particular. Debido a la relativa eficiencia de la publicación y distribución electrónica, los informes de Fitch pueden estar disponibles hasta tres días antes para los suscriptores electrónicos que para otros suscriptores de imprenta. Cresud S.A.C.I.F.yA. Octubre, 2013 14