Imprimir documentación - BBVA Asset Management

Anuncio

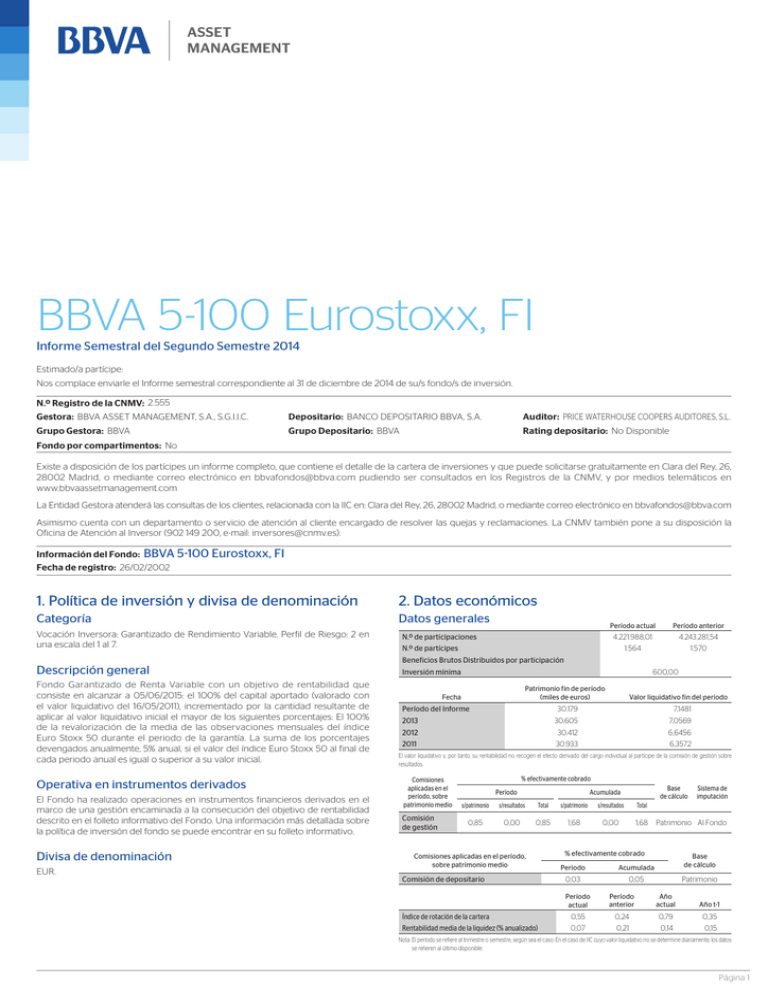

ASSET MANAGEMENT BBVA 5-100 Eurostoxx, FI Informe Semestral del Segundo Semestre 2014 Estimado/a partícipe: Nos complace enviarle el Informe semestral correspondiente al 31 de diciembre de 2014 de su/s fondo/s de inversión. N.º Registro de la CNMV: 2.555 Gestora: BBVA ASSET MANAGEMENT, S.A., S.G.I.I.C. Depositario: BANCO DEPOSITARIO BBVA, S.A. Auditor: PRICE WATERHOUSE COOPERS AUDITORES, S.L. Grupo Gestora: BBVA Grupo Depositario: BBVA Rating depositario: No Disponible Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.bbvaassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). Información del Fondo: BBVA 5-100 Eurostoxx, FI Fecha de registro: 26/02/2002 1. Política de inversión y divisa de denominación 2. Datos económicos Categoría Datos generales Vocación Inversora: Garantizado de Rendimiento Variable. Perfil de Riesgo: 2 en una escala del 1 al 7. Descripción general Fondo Garantizado de Renta Variable con un objetivo de rentabilidad que consiste en alcanzar a 05/06/2015: el 100% del capital aportado (valorado con el valor liquidativo del 16/05/2011), incrementado por la cantidad resultante de aplicar al valor liquidativo inicial el mayor de los siguientes porcentajes: El 100% de la revalorización de la media de las observaciones mensuales del índice Euro Stoxx 50 durante el periodo de la garantía. La suma de los porcentajes devengados anualmente, 5% anual, si el valor del índice Euro Stoxx 50 al final de cada periodo anual es igual o superior a su valor inicial. Operativa en instrumentos derivados El Fondo ha realizado operaciones en instrumentos financieros derivados en el marco de una gestión encaminada a la consecución del objetivo de rentabilidad descrito en el folleto informativo del Fondo. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR. N.º de participaciones Período actual Período anterior 4.221.988,01 4.243.281,54 1.564 1.570 N.º de partícipes Beneficios Brutos Distribuidos por participación Inversión mínima 600,00 Patrimonio fin de período (miles de euros) Fecha Período del Informe Valor liquidativo fin del período 30.179 7,1481 30.605 7,0569 2012 30.412 6,6456 2011 30.933 6,3572 2013 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período Base de cálculo Acumulada s/patrimonio s/resultados Total s/patrimonio s/resultados 0,85 0,00 0,85 1,68 0,00 Sistema de imputación Total 1,68 Patrimonio Al Fondo El sistema de imputación de la comisión sobre los resultados es al fondo. Comisiones aplicadas en el período, sobre patrimonio medio Comisión de depositario % efectivamente cobrado Período Acumulada Base de cálculo 0,03 0,05 Patrimonio Período actual Período anterior Año actual Año t-1 Índice de rotación de la cartera 0,55 0,24 0,79 0,35 Rentabilidad media de la liquidez (% anualizado) 0,07 0,21 0,14 0,15 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Página 1 BBVA 5-100 Eurostoxx, FI Informe Semestral del Segundo Semestre 2014 Comportamiento Rentabilidad semestral de los últimos 5 años -0,26 0,50 1,37 6,19 4,54 Año t-5 dic -1 1 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. dic -14 -0,32 Año t-3 jun -14 1,29 Año t-2 dic -13 Rentabilidad IIC Anual Año t-1 jun -13 Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 dic -12 Rentabilidad (% sin anualizar) 10,00% 8,00% 6,00% 4,00% 2,00% 0,00% -2,00% -4,00% -6,00% jun -12 A) Individual. Divisa: EUR BBVA 5-100 EUROSTOXX, FI El 22/03/2011 se modificó la vocación inversora del fondo pasando a ser Garantizado de Rendimiento Variable, por ello sólo se muestra la evolución del valor liquidativo y de la rentabilidad a partir de ese momento. Rentabilidades extremas (1) Trimestre actual Último año % Fecha % Fecha Rentabilidad mínima (%) -0,04 04/12/2014 -0,48 24/01/2014 Rentabilidad máxima (%) 0,03 03/12/2014 0,29 04/03/2014 Últimos 3 años % Fecha (I) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. B) Comparativa Durante el período de referencia, la rentabilidad media en el período de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Medidas de riesgo (%) Vocación inversora Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Monetario a Corto Plazo Anual Año t-1 Año t-2 Año t-3 Patrimonio gestionado* (miles de euros) Año t-5 Volatilidad (ii) de: N.º de partícipes* Rentabilidad media** 0 0 0,00 355.952 14.520 -0,17 Renta Fija Euro 6.161.863 156.640 1,22 Renta Fija Internacional 324.309 10.320 6,81 Monetario Valor liquidativo 1,25 0,25 0,35 1,02 2,26 4,17 10,29 Renta Fija Mixta Euro 295.655 19.063 -1,45 IBEX 35 15,41 20,71 13,50 11,05 14,86 15,75 23,30 Renta Fija Mixta Internacional 441.885 10.974 -0,78 -1,50 Letra Tesoro 1 año 0,32 0,29 0,24 0,29 0,42 0,79 1,85 VaR histórico (iii) -4,87 -4,87 -4,88 -4,59 -4,61 -4,89 -4,90 Renta Variable Mixta Euro (II) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad, mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (III) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del período de referencia. Ratio de gastos (% s/patrimonio medio) 1,74 0,44 0,44 0,43 139.466 10.759 2.505.057 66.506 1,24 460.265 29.292 -5,79 5,84 Renta Variable Euro Renta Variable Internacional 1.713.937 112.606 IIC de Gestión Pasiva (1) 7.725.510 173.602 1,87 Garantizado de Rendimiento Fijo 3.848.047 89.698 0,17 Garantizado de Rendimiento Variable 1.702.646 74.516 -0,62 De Garantía Parcial 110.981 2.538 -2,74 Retorno Absoluto 12.909 140 0,21 256.746 11.361 0,79 26.055.228 782.535 1,27 Global Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Ratio total de gastos Renta Variable Mixta Internacional 0,43 Total fondos Anual Año t-1 Año t-2 Año t-3 1,74 1,74 1,45 Año t-5 ** Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el período. (1) Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. Incluye los gastos directos soportados en el período de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación) y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Distribución del patrimonio al cierre del período (importes en miles de euros) -12 dic -12 m ar -13 jun -13 se p-1 3 dic -13 m ar -14 jun -14 se p-1 4 dic -14 jun -12 se p -11 -12 ar m -11 dic -11 se p ar Fin período actual Letra del Tesoro 1 año 210,00 205,00 200,00 195,00 190,00 185,00 180,00 175,00 170,00 165,00 jun -11 8,00 7,00 6,00 5,00 4,00 3,00 2,00 1,00 0,00 m BBVA 5-100 EUROSTOXX, FI Evolución del valor liquidativo últimos 5 años Distribución del patrimonio Letra del Tesoro 1 año Fin período anterior Importe % sobre patrimonio (+) INVERSIONES FINANCIERAS 29.142 96,56 30.219 * Cartera interior 16.206 53,70 17.882 58,61 * Cartera exterior 12.632 41,86 12.287 40,27 * Intereses de la cartera de inversión 304 1,01 50 0,16 * Inversiones dudosas, morosas o en litigio 1.044 3,46 291 0,95 -7 -0,02 -2 -0,01 30.179 100,00 30.508 100,00 (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO BBVA 5-100 EUROSTOXX, FI Importe % sobre patrimonio 99,05 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Página 2 BBVA 5-100 Eurostoxx, FI Informe Semestral del Segundo Semestre 2014 ASSET MANAGEMENT Estado de variación patrimonial % sobre patrimonio medio % variación Variación Variación Variación respecto fin período del período del período acumulada anterior anual anterior actual PATRIMONIO FIN PERÍODO ANTERIOR (miles de EUR) Suscripciones/reembolsos (neto) – Beneficios brutos distribuidos Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos Resultados en renta fija (realizadas o no) Resultados en renta variable (realizadas o no) Resultados en depósitos (realizadas o no) Resultado en derivados (realizadas o no) Resultado en IIC (realizadas o no) Otros resultados Otros rendimientos (-) Gastos repercutidos – Comisión de gestión – Comisión de depositario – Gastos por servicios exteriores – Otros gastos de gestión corriente – Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERÍODO ACTUAL (miles de EUR) 30.508 -2,69 77,30 Valores de deuda categorizado bajo el factor de tipos de interés Colateral BN.BUNDESSCHATZANWEISUNGEN 0 120615 606 Objetivo concreto de rentabilidad -0,58 0,30 1,80 1,88 2,73 1,26 1,31 3,05 3,06 -130,70 -89,26 40,20 Valores de deuda categorizado bajo el factor de tipos de interés Colateral BN.BUNDESSCHATZANWEISUNGEN 0 111215 595 Objetivo concreto de rentabilidad -1,50 0,29 -1,20 -614,17 Valor de Renta Variable Warrant INDEX DJ EUROSTOXX 50 1 14.735 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant INDEX DJ EUROSTOXX 50 1 14.165 Objetivo concreto de rentabilidad -0,88 -0,85 -0,03 1,17 1,18 -99,83 0,01 -0,85 -0,83 -0,02 0,01 -1,74 -1,68 -0,05 -0,01 -100,00 -0,14 -0,22 -0,22 8,13 17,66 -100,00 Total Subyacente Renta Fija 1.201 Total Subyacente renta variable 28.900 TOTAL OBLIGACIONES 30.101 4. Hechos relevantes SÍ 30.179 30.508 30.179 Período actual Período anterior Valor de Divisa mercado EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR % Valor de mercado % 4.265 13,98 41,39 55,37 3,25 58,61 58,61 12,92 23,33 36,25 36,25 36,25 94,87 3.792 12.415 16.207 12,57 41,14 53,70 16.207 16.207 53,70 53,70 12.626 16.891 991 17.882 17.882 11.418 11.418 11.418 11.418 27.625 37,83 37,83 37,83 37,83 91,54 3.942 7.118 11.060 11.060 11.060 28.942 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total TIPO DE ACTIVOS (excluido derivados) LIQUIDEZ 3,60% RENTA FIJA 44,12% Importe Objetivo de la nominal inversión comprometido 30.605 -2,18 Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del período CARTERA INTERIOR TOTAL DEUDA PÚBLICA COTIZADA MÁS DE 1 AÑO TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR CARTERA EXTERIOR TOTAL RENTA FIJA PRIVADA COTIZADA MÁS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Instrumento 30.508 -0,50 3. Inversiones financieras Descripción de la inversión y emisor Operativa en derivados. Resumen de las posiciones abiertas al cierre del período (importes en miles de euros) ACTIV. MONETARIOS 52,28% NO a. Suspensión temporal de suscripciones/reembolsos. X b. Reanudación de suscripciones/reembolsos. X c. Reembolso de patrimonio significativo. X d. Endeudamiento superior al 5% del patrimonio. X e. Sustitución de la sociedad gestora. X f. Sustitución de la entidad depositaria. X g. Cambio de control de la sociedad gestora. X h. Cambio en elementos esenciales del folleto informativo. X i. Autorización del proceso de fusión. j. Otros hechos relevantes. X X 5. Anexo explicativo de hechos relevantes Con fecha 22/12/2014 se comunica que los días 24 y 31 de diciembre de 2014, las órdenes de suscripción y reembolso cursadas por los partícipes a partir de las 14:00 horas, se tramitarán junto con las realizadas el día siguiente hábil. 6. Operaciones vinculadas y otras informaciones SÍ a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%). X b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV). X X d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. e.Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. NO X X f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas. X Página 3 BBVA 5-100 Eurostoxx, FI Informe Semestral del Segundo Semestre 2014 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones El fondo ha vendido instrumentos financieros en los que BBVA ha actuado como colocador/asegurador/emisor por un importe de 1.749.053,45 euros, lo que supone un 2,60% sobre el patrimonio medio del fondo. El fondo ha adquirido instrumentos financieros en los que BBVA ha actuado como colocador/asegurador/emisor por un importe de 4.438.648,49 euros, lo que supone un 11,68% sobre el patrimonio medio del fondo. BBVA Asset Management cuenta con un procedimiento simplificado de aprobación de otras operaciones vinculadas no incluidas en los apartados anteriores. 8. Información y advertencias a instancia de la CNMV Sin advertencias. 9. Anexo explicativo del informe periódico En el segundo semestre de 2014 se acentuaba la divergencia entre el crecimiento del mundo desarrollado y emergente y entre EE.UU. y la eurozona, esperándose para estos tasas de crecimiento del 2,5% y 0,8% en 2014. La inflación se moderaba, sobre todo con el desplome del precio del crudo, lo que provocaba a su vez episodios de fuerte tensión en Rusia y en el crédito de EE.UU. Con la inflación de la eurozona en el 0,3%, el BCE volvía a bajar tipos en 10 pb, ponía en marcha nuevas subastas de liquidez a largo plazo y compras de activos privados, y dejaba la puerta abierta a compras de bonos soberanos. Por su parte, y aun con la inflación cayendo al 1,3%, la Fed terminaba su programa de compra de activos y transmitía una posible subida de tipos en 2015. Esta divergencia económica y monetaria se reflejaba en la deuda pública, con un descenso del tipo a 10 años americano (-36 pb en el 2.º semestre y -86 pb en el año hasta 2,17%) y del alemán (-70 pb en el 2.º semestre y -139 pb en el año hasta 0,54%). La deuda española por su parte, cerró el tipo a 10 años en 1,61% (-105 pb en el 2S14 y -254 pb en el año). En renta variable, el S&P 500 subió un 5,0% en el 2.º semestre y un 11,4% en el año, comportándose mejor que Europa (Eurostoxx 50 -2,5% en el 2.º semestre y +1,2% anual; Ibex 35 -5,9% semestral y +3,7% en el año). En divisa, el dólar se fortalece en el 2S14 con apreciaciones generalizadas (+13% frente al euro hasta niveles de 1,21 euro/dólar) y las materias primas cierran el año con fuertes caídas, destacando el desplome del precio del crudo Brent de un 50% hasta 56 dólares/barril. El patrimonio del fondo ha disminuido un 1,08% en el período y el número de partícipes ha disminuido 0,38%. El impacto de los gastos soportados por el fondo ha sido de un 0,88% y la liquidez del fondo se ha remunerado a un tipo medio del 0,07%. La política de inversión del fondo viene condicionada por su objetivo de rentabilidad garantizado. A tal fin, el fondo mantiene una inversión en activos de renta fija con una duración similar a dicha garantía: 0,463 años a fecha de fin de período, con objeto de asegurar la garantía al partícipe, y posiciones en derivados que le permitan obtener su componente de rentabilidad variable. Los cambios en la composición de la cartera se han llevado a cabo con el fin de realizar los ajustes necesarios para cubrir las salidas de partícipes a lo largo del período. El valor liquidativo del fondo ha experimentado una variación de -0,58% en el período, siendo de un 6,781% desde el inicio de la garantía. Dicha evolución refleja el comportamiento de los tipos de interés y la valoración de los derivados a lo largo del mismo. Por otro lado, la rentabilidad del fondo en el período ha sido del -0,58%, inferior a la de la media de la gestora, situada en el 1,27%. Los fondos de la misma categoría gestionados por BBVA AM tuvieron una rentabilidad media ponderada del -0,62% y la rentabilidad de la Letra del Tesoro de un 0,41%. Por último, la volatilidad del fondo ha sido del 0,27%, superior a la de la Letra del Tesoro a un año que ha sido de un 0,27%. De conformidad con la política de ejercicio de los derechos de voto adoptada por BBVA Asset Management, S.A., S.G.I.I.C., esta entidad ha ejercido, en representación de los fondos de inversión que gestiona, el derecho de asistencia y voto en las juntas generales de accionistas celebradas durante el ejercicio 2014 de sociedades españolas en las que la posición global de los fondos de inversión gestionados por esta entidad gestora fuera mayor o igual al 1% de su capital social y tuviera una antigüedad superior a doce meses. Asimismo, se ha ejercido el derecho de asistencia y voto en aquellos supuestos en los que estaba previsto el pago de una prima por asistencia a la Junta General y cuando, no dándose las circunstancias anteriores, se ha estimado procedente a juicio de la Sociedad Gestora. Durante el ejercicio 2014, se ha votado a favor de todas las propuestas que se han considerado beneficiosas o inocuas para los intereses de los partícipes de los fondos representados y en contra de aquellos puntos del orden del día en que no se dieran dichas circunstancias. En los archivos de esta Sociedad Gestora se dispone de información concreta sobre el sentido del voto en cada una de las Juntas a las que se ha asistido. A lo largo del período se han realizado operaciones de derivados con la finalidad de cobertura, cuyo grado de cobertura ha sido de 0,95. “Todos los datos contenidos en este informe están tomados a la fecha de referencia de emisión del mismo y en cumplimiento con la normativa vigente aplicable a los informes periódicos. Este informe no constituye una oferta para comprar participaciones del fondo. El folleto informativo está a disposición del público en la página www.bbvaassetmanagement.com y en la CNMV.” Página 4 Folleto Simplificado Nº Registro Fondo CNMV: 2555 BBVA 5-100 EUROSTOXX, FI El valor del patrimonio en un fondo de inversión, cualquiera que sea su política de inversión, está sujeto a las fluctuaciones de los mercados, pudiendo obtenerse tanto rendimientos positivos como pérdidas. El documento con los datos fundamentales para el inversor, o en su caso, el folleto simplificado debe ser entregado, previa la celebración del contrato, con el último informe semestral publicado. El folleto contiene el Reglamento de Gestión. Todos estos documentos, con los últimos informes trimestral y anual, pueden solicitarse gratuitamente y ser consultados por medios telemáticos en la Sociedad Gestora o en las entidades comercializadoras, así como en los Registros de la CNMV. Para aclaraciones adicionales diríjase a dichas entidades. DATOS GENERALES DEL FONDO Fecha de constitución Fondo: 29/01/2002 Gestora: BBVA ASSET MANAGEMENT, S.A., SGIIC Fecha registro en la CNMV: 26/02/2002 Grupo Gestora: BBVA Depositario: BANCO DEPOSITARIO BBVA, S.A. Grupo Depositario: BBVA Auditor: PricewaterhouseCoopers, S.L. POLÍTICA DE INVERSIÓN Perfil de riesgo del fondo y del inversor: Bajo. Categoría: Fondo de Inversión. GARANTIZADO DE RENDIMIENTO VARIABLE. El objetivo garantizado sólo se obtendrá en el caso de mantener la inversión hasta la fecha de vencimiento de la garantía Plazo indicativo de la inversión: Este fondo puede no ser adecuado para inversores que prevean retirar su dinero en un plazo de Hasta el vencimiento de la garantía (5 de junio de 2015). Objetivo de gestión, política de inversión y riesgos: BBVA garantiza al Fondo que el valor de liquidativo (VL) a vencimiento de la garantía (05/06/15) sea igual al 100% del VL a 16/05/11 (VLI) incrementado por la cantidad resultante de aplicar al VLI el mayor de los siguientes porcentajes: - el 100% de Ia revalorización de la media de las observaciones mensuales del índice EURO STOXX 50® durante el periodo de la garantía, calculada como (VF - VI)/VI; o - la suma de los porcentajes devengados anualmente (5% anual) si el valor del índice EURO STOXX 50® al final de cada periodo anual (VFA) es igual o superior a su valor inicial (VI) VI (valor inicial): máximo valor de cierre del índice entre los días 20/05/11 y 20/06/11, ambos inclusive VF (valor final a vencimiento) = media de los valores de cierre del índice de los días 20 de cada mes, desde el 20/06/11 hasta el 20/05/15, ambos inclusive VFA (valor final anual): al final de cada periodo anual, la media aritmética de los valores de cierre del índice tomados durante 3 días consecutivos: Año 1 = días 16, 17 y 18 de mayo de 2012. Año 2 = días 16, 17 y 20 de mayo de 2013. Año 3 = días 16, 19 y 20 de mayo de 2014. TAE mínima garantizada a vencimiento es del 0% . De haberse lanzado el Fondo el 05/02/07 la TAE garantizada a vencimiento hubiera sido del 0% . Se advierte que rentabilidades pasadas no presuponen rendimientos futuros Hasta el 16/05/11, incluido, se invertirá en repos sobre deuda pública y activos del mercado monetario cotizados,de emisores zona euro. A partir del 05/06/15, incluido, además de en los activos anteriores, se invertirá en depósitos a la vista o que puedan hacerse líquidos,con vencimiento inferior a 1 año,de entidades de crédito de la UE o estados miembros de la OCDE sujetos a supervisión prudencial (rating mínimo A-).Hasta un 25% de las emisiones podrán tener calificación crediticia media (rating entre BBB- y BBB+); el resto serán de alta calificación (rating mínimo A-).El vencimiento medio será, hasta el 16/05/11 (inclusive), inferior a 7 días y, desde el 05/06/15 (inclusive), inferior a 3 meses Para alcanzar el objetivo de rentabilidad se ha comprado una cartera de renta fija a plazo y un derivado OTC. La renta fija (deuda pública de alta calificación, con rating mínimo AA-) y la liquidez representarán alrededor de un 90,68% del patrimonio (87,18% y 3,50% , respectivamente) y el coste estimado de la OTC será del 9,32%. Por causas de mercado y para lograr el objetivo garantizado, podrá invertir en renta fija privada de alta calificación (rating mínimo A-), hasta un 30% los primeros años y un 60% el último. Se busca un perfil de riesgo bajo (raramente estos % podrán variar). La renta fija será de emisores OCDE, en euros, incluyendo depósitos con las características descritas antes (hasta 20% ) y cédulas hipotecarias (no titulizaciones). La cartera de renta fija tendrá un vencimiento similar al de la garantía. Se podrá invertir más del 35% del patrimonio en valores emitidos o avalados por un Estado miembro de la Unión Europea, una Comunidad Autónoma, una Entidad Local, los Organismos Internacionales de los que España sea miembro y Estados con calificación de solvencia no inferior a la del Reino de España. Se podrá operar con instrumentos financieros derivados negociados en mercados organizados de derivados con la finalidad de cobertura, de inversión y de conseguir el objetivo concreto de rentabilidad y no negociados en mercados organizados de derivados con la finalidad de cobertura, de inversión y de conseguir el objetivo concreto de rentabilidad. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación. Podrán superarse los límites generales a la utilización de instrumentos financieros derivados por riesgo de mercado y de contraparte establecidos en la normativa, al llevarse a cabo una gestión encaminada a la consecución de un objetivo concreto de rentabilidad garantizado a la Institución por BANCO BILBAO VIZCAYA ARGENTARIA, S.A.. Por tanto, los riesgos señalados pueden verse incrementados. Se podrá invertir hasta un máximo conjunto del 10% del patrimonio en activos que podrían introducir un mayor riesgo que el resto de las inversiones como consecuencia de sus características, entre otras, de liquidez, tipo de emisor o grado de protección al inversor. INFORMACIÓN SOBRE PROCEDIMIENTO DE SUSCRIPCIÓN Y REEMBOLSO 1 Última actualización del folleto: 27/03/2015 Frecuencia de cálculo del valor liquidativo: Diaria. Valor liquidativo aplicable: El del mismo día de la fecha de solicitud. Lugar de publicación del valor liquidativo: el Boletín de Cotización de la Bolsa de Valores de Madrid. Tramitación de las órdenes de suscripción y reembolso: Las órdenes cursadas por el partícipe a partir de las 15:00 horas o en un día inhábil se tramitarán junto con las realizadas al día siguiente hábil. Los comercializadores podrán fijar horas de corte distintas y anteriores a la establecida con carácter general por la Sociedad Gestora, debiendo ser informado el partícipe al respecto por el comercializador. La Sociedad Gestora exigirá un preaviso de hasta 10 días para reembolsos superiores a 300.000,00 euros. INFORMACIÓN COMERCIAL Inversión mínima inicial: 600 euros (excepto para el colectivo de empleados, jubilados y prejubilados del Grupo BBVA). Inversión mínima a mantener: 600 euros (excepto para el colectivo de empleados, jubilados y prejubilados del Grupo BBVA y para los partícipes que a 02/11/2005 tuvieran una inversión en el Fondo inferior a dicha cantidad). COMISIONES Y GASTOS Comisiones Aplicadas Gestión (anual) Aplicada directamente al fondo Depositario (anual) Aplicada directamente al fondo Porcentaje Base de cálculo 0,1% 1,75% Patrimonio Patrimonio 0,05% Patrimonio Suscripción 5% Importe suscrito Reembolso 5% Importe reembolsado Tramos / plazos Hasta el 16/05/11, inclusive desde el 17/05/11, inclusive Desde el 17/05/11 y hasta el 05/06/15, ambos inclusive Desde el 17/05/11 y hasta el 04/06/15, ambos inclusive (*) (*) Se podrá reembolsar sin comisión los días 05/06/12, 05/06/13 y 05/06/14 (o, si es inhábil, el día hábil posterior), con preaviso de 3 días hábiles. En estos supuestos no se garantizará importe alguno. Con independencia de estas comisiones, el fondo podrá soportar los siguientes gastos: intermediación, liquidación, tasas de la CNMV, auditoría y gastos financieros por préstamos o descubiertos. INFORMACIÓN SOBRE RENTABILIDAD Y GASTOS Se adjunta como anexo al presente folleto la información recogida en el último informe semestral publicado del fondo sobre la evolución histórica de la rentabilidad de la participación y sobre la totalidad de los gastos expresados en términos de porcentaje sobre su patrimonio medio. Se advierte que la evolución histórica de la rentabilidad no es un indicador de resultados futuros. OTRA INFORMACIÓN Régimen de información periódica La Gestora o la entidad comercializadora remitirán con carácter gratuito a los partícipes los sucesivos informes anuales y semestrales, salvo que expresamente renuncien a ello, y además los informes trimestrales a aquellos partícipes que expresamente lo soliciten. Fiscalidad La tributación de los rendimientos obtenidos por partícipes dependerá de la legislación fiscal aplicable a su situación personal. En caso de duda, se recomienda solicitar asesoramiento profesional. Los rendimientos obtenidos por los Fondos de Inversión tributan al 1% en el Impuesto sobre Sociedades. 2 Última actualización del folleto: 27/03/2015