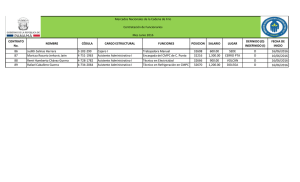

2 - Cámara de Diputados

Anuncio