Manual Maestro de Curvas

Anuncio

METODOLOGÍAS

SISTEMA INTEGRAL DE ADMINISTRACIÓN

DE RIESGOS®

SIARGAF 4.0

FEBRERO 2008

COSTA RICA

VERSIÓN FEBRERO 2008

COSTA RICA

CONTENIDO

1. RIESGO DE MERCADO ......................................................................................................................1

1.1 Valor en Riesgo Paramétrico .......................................................................................................................... 1

A) Medidas de Sensibilidad .............................................................................................................................. 1

B) Medidas Estadísticas ................................................................................................................................... 6

C) Volatilidad..................................................................................................................................................... 7

D) Valor en Riesgo.......................................................................................................................................... 10

E) Valor en Riesgo Incremental ...................................................................................................................... 11

F) Valor en Riesgo Marginal ........................................................................................................................... 13

G) Stress-Testing............................................................................................................................................ 13

H) Escenarios de Crisis .................................................................................................................................. 14

I) RAROC ........................................................................................................................................................ 14

J) Backtesting ................................................................................................................................................. 15

1.2 Valor en Riesgo Histórico.............................................................................................................................. 16

2. RIESGO DE CRÉDITO.......................................................................................................................19

2.1 Equivalencias de Calificaciones.................................................................................................................... 19

2.2 Matriz de Probabilidades de Transición ........................................................................................................ 20

2.3 Matriz de Sobretasas .................................................................................................................................... 21

2.4 Estimación del Riesgo Crédito ...................................................................................................................... 22

2.5 Stress-Testing ............................................................................................................................................... 23

3. RIESGO LIQUIDEZ ............................................................................................................................24

3.1 Medición de Riesgo Liquidez de posición (Activos Reales).......................................................................... 24

3.2 Stress-Testing ............................................................................................................................................... 25

________________________________________________________________________________________________

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

1. RIESGO DE MERCADO

El Riesgo de Mercado es el riesgo de que se produzcan pérdidas en una cartera, como consecuencia de la

fluctuación de los niveles de mercado de los que depende el valor de dicha cartera. Los niveles de mercado que

afectan al valor de la cartera se denominan Factores de Riesgo, entre los cuales se encuentran tipos de cambio,

tasas de interés, sobretasas, etc.

Se ha hecho una práctica general en el Sistema Financiero Internacional, considerar como medida de Riesgo de

Mercado al Valor en Riesgo, VaR por las siglas en inglés de “Value at Risk”. En términos generales, el VaR es

una medida que indica el valor monetario a partir del cual se pueden observar las mayores pérdidas con una

probabilidad determinada.

En este capítulo se presentan dos modelos para el cálculo del VaR, el Paramétrico1 y el Histórico, la diferencia

principal es la forma de determinar la distribución de probabilidades de las pérdidas y ganancias. Sin embargo,

en ambos casos, se requiere determinar el horizonte de tiempo y el nivel de confianza.

1.1 Valor en Riesgo Paramétrico

El VaR paramétrico se calcula con base a una distribución de probabilidades “normal multivariada” para las

pérdidas y ganancias de una cartera, por lo que requiere de los siguientes supuestos:

1. Los rendimientos de los Factores de Riesgo tienen una distribución de probabilidades normal.

2. Condiciones de mercado no extraordinarias, es decir que no se consideran escenarios de crisis.

Los variables que se tienen que especificar para calcular el VaR paramétrico son:

•

•

•

El número de datos para el cálculo de la Volatilidad.

El Nivel de Confianza.

El Horizonte de tiempo.

A) Medidas de Sensibilidad

Las Medidas de Sensibilidad son valores que permiten estimar los cambios en el precio de los instrumentos

cuando cambian los Factores de Riesgo. En esta sección se presentan la Duración y la Convexidad, que son las

medidas de sensibilidad para Bonos.

• Duración Modificada

La Duración Modificada muestra el cambio porcentual del precio de un bono ante cambios en la tasa de

rendimiento. En términos matemáticos es un cociente, el numerador es igual a la derivada del Precio2 con

respecto a la tasa de rendimiento, mientras que el denominador es el Precio. Posteriormente, este cociente se

multiplica por menos 1 para obtener un número positivo.

DM = −

f ' (Y)

f(Y)

Para aproximar el precio de un bono a partir de la Duración Modificada, se utiliza la siguiente expresión:

1

El VaR paramétrico es el VaR de RiskMetrics.

Se refiere al Precio Sucio de un bono. Se explica detalladamente en el Capitulo 1 del documento de “Valoración de

Instrumentos del Vector de Precios”, elaborado por Valmer.

2

________________________________________________________________________________________________

1

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

∆P

P

= −DM ⋅ ∆y

Donde:

P

DM

∆P

∆y

Precio original

Duración Modificada

Diferencia entre el precio final (P1) y el precio original (P)

Diferencia entre la tasa de rendimiento final (y1) y la tasa de rendimiento original (y)

Por lo tanto, el precio final asociado a la tasa y1, se puede aproximar a partir de la siguiente expresión:

P1 = −DM ⋅ ( y 1 − y ) ⋅ P + P

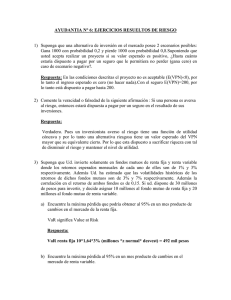

En la siguiente gráfica se muestra el precio de un bono a distintos niveles de tasa de rendimiento y su

aproximación a través de la Duración Modificada.

• Convexidad

La Convexidad de un bono se utiliza cuando se desea estimar de manera más precisa los cambios de precio

ante cambios en las tasas de rendimiento, sobretodo cuando los cambios en la tasa de rendimiento son de

mayor magnitud.

La Convexidad, muestra el cambio de las pendientes en la curva de precios. En términos matemáticos es un

cociente, el numerador es igual a la segunda derivada del Precio con respecto a la tasa de rendimiento, mientras

que el denominador es el Precio.

C=

f ' ' (Y)

f(Y)

________________________________________________________________________________________________

2

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Para aproximar el precio de un bono, se aplica la serie de Taylor3 de acuerdo con la siguiente expresión:

∆P

P

= −DM ⋅ ∆y +

Donde:

∆P

∆y

P

DM

C

1

⋅ C ⋅ ( ∆y ) 2

2

Diferencia entre el precio final (P1) y el precio original (P)

Diferencia entre la tasa de rendimiento final (y1) y la tasa de rendimiento original (y)

Precio original

Duración Modificada

Convexidad

Por lo tanto, el precio final; se puede obtener a partir de la siguiente expresión:

1

P1 = − DM ⋅ ( y 1 − y ) + ⋅ C ⋅ ( y 1 − y ) 2 + 1 ⋅ P

2

En la siguiente gráfica se muestra la aproximación del precio de un bono, utilizando la Convexidad.

A continuación se presenta la Duración Modificada y Convexidad para bonos cupón cero, bonos de tasa fija y

bonos de tasa flotante. La explicación detallada del cálculo del Precio Sucio y las Fracciones de año se

encuentran en el documento de “Valoración de Instrumentos del Vector de Precios”.

3

La serie de Taylor es una expresión que aproxima cualquier función derivable en un punto específico a través de las

derivadas de la función. En este caso sólo se utiliza la aproximación de la Serie de Taylor hasta la segunda derivada, el punto

específico son la tasa y el precio originales, y en lugar de utilizar como notación las derivadas, se utilizan la Duración

Modificada y Convexidad, ya que para su construcción hacen uso de la primera y segunda derivada, respectivamente.

________________________________________________________________________________________________

3

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

•

Medidas de Sensibilidad para Bonos cupón cero

Variables utilizadas para el cálculo de las medidas de sensibilidad.

Símbolo

Definición

Fecha de Valoración

t

T

Fecha de Vencimiento

N

Valor Nominal

rT

Tasa de rendimiento al tiempo T.

CD

Convención de días de la tasa de rendimiento rT

Fracción de año4 entre t y T. La convención de días está definida

TF(t,T,CD)

en rT.

La Duración Modificada de un bono cupón cero es DM =

La Convexidad de un bono cupón cero es C =

•

TF( t, T, CD)

1 + rT ⋅ TF( t, T, CD)

2 ⋅ TF( t, T, CD) 2

(1 + rT ⋅ TF(t, T, CD))2

Medidas de Sensibilidad para Bonos de tasa fija

Variables utilizadas para el cálculo de las medidas de sensibilidad.

Símbolo

Definición

Fecha de Valoración

t

TK

Fecha de Vencimiento

K

Número de cupones pendientes de pago en t

T0

Fecha inmediata anterior de pago de cupón con respecto a t. En

caso de no existir, se considera la fecha de emisión

Ti

Fechas de Pago del cupón i. Para i = 1, …, K

N

Valor Nominal

Y

Yield al vencimiento, se requiere conocer la composición de la

tasa y la convención de días. La composición de la tasa se

relaciona con las fechas de pago de los cupones

Composición de la tasa de la Yield al vencimiento

m

rC

Tasa cupón, se requiere conocer la composición de la tasa y la

convención de días. La composición de la tasa se relaciona con

las fechas de pago de los cupones

Fracción de año5 entre t y Ti. Se utiliza para obtener el Valor

TF(t,Ti,CD)

Presente del cupón i.

Fracción de año entre Ti-1 y Ti. Se utiliza para obtener el Flujo de

TF(Ti-1,Ti,CD)

Efectivo del cupón i.

Fi

Flujo de Efectivo del cupón i

VPFi

Valor Presente del Flujo de Efectivo del cupón i.

PS

Precio Sucio

4

Se explica detalladamente en la sección 4.1 del documento de “Valoración de Instrumentos del Vector de Precios”,

elaborado por Valmer.

5

Ibidem

________________________________________________________________________________________________

4

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

La Duración Modificada de un bono de tasa fija es:

K

1

DM =

⋅ ∑ TF( t, Ti , CD) ⋅ VPFi

Y

PS ⋅ 1 + i=1

m

La Convexidad de un bono de tasa fija es:

K

TF( t, Ti , CD)

1

⋅ VPFi

C=

⋅ TF( t, Ti , CD) 2 +

2 ∑

m

Y i=1

PS ⋅ 1 +

m

•

Medidas de Sensibilidad para Bonos de tasa flotante

A continuación se indican las variables utilizadas para el cálculo de las medidas de sensibilidad.

Símbolo

t

TK

K

T0

Ti

N

rREF

S

rCV

rC

SY

Y

m

TF(t,Ti,CD)

TF(Ti-1,Ti,CD)

Fi

VPFi

PS

Definición

Fecha de Valoración

Fecha de Vencimiento

Número de cupones pendientes de pago en t

Fecha inmediata anterior de pago de cupón con respecto a t. En

caso de no existir, se considera la fecha de emisión

Fechas de Pago del cupón i. Para i = 1, …, K

Valor Nominal

Tasa de referencia observada a la fecha de valoración

Premio. Se agrega a la Tasa de referencia para obtener el pago

de los cupones

Tasa del cupón vigente

Para i = 1

Tasa cupón

donde rC = rREF + S

Para i = 2, …, K

Prima. Se agrega a la Tasa de referencia para obtener la Yield al

vencimiento

Yield al vencimiento, donde Y = rREF+SY

Composición de la tasa de la Yield al vencimiento

Fracción de año entre t y Ti. Se utiliza para obtener el Valor

Presente del cupón i.

Fracción de año entre Ti-1 y Ti. Se utiliza para obtener el Flujo de

Efectivo del cupón i.

Flujo de Efectivo del cupón i

Valor Presente del Flujo de Efectivo del cupón i.

Precio Sucio

La diferencia entre el cálculo de la Duración Modificada y Convexidad entre un bono de tasa fija y de tasa flotante

es la forma de obtener los flujos de efectivo de los cupones6, Fi.

6

Se explica detalladamente en “Valoración de Instrumentos del Vector de Precios”, documentación elaborada por Valmer.

________________________________________________________________________________________________

5

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

DM =

1

Y

PS ⋅ 1 +

m

K

⋅ ∑ TF( t, Ti , CD) ⋅

i =1

Y

1 +

m

Fi

m ⋅TF( t,Ti ,CD )

La Convexidad (C) de un bono de tasa flotante es:

C=

K

TF( t, Ti , CD)

TF( t, Ti , CD) 2 +

⋅ VPFi

⋅

∑

2

m

Y i=1

PS ⋅ 1 +

m

1

Sin embargo, la sensibilidad que se utiliza para el cálculo del VaR Paramétrico de los Bonos de tasa flotante es

la Duración al Corte del cupón, en la que se consideran como único flujo de efectivo a un cupón más el Valor

Nominal.

DCpn =

Cpn + N

1

⋅ TF( t, T1, CD) ⋅

m ⋅TF( t,T1,CD )+1

PS

Y

1 +

m

B) Medidas Estadísticas

Todas las medidas estadísticas se calculan con base en los rendimientos de los Factores de Riesgo. El

rendimiento de una determinada fecha se define como la tasa de crecimiento observada entre dos valores, en

particular, para el VaR paramétrico el rendimiento que se utiliza es el cambio porcentual entre dos fechas.

Rto i =

FR i

−1

FR i−1

Donde:

Rto

FR i

FR i−1

•

Rendimiento del Factor de Riesgo

Nivel de mercado del Factor de Riesgo a la fecha i

Nivel de mercado del Factor de Riesgo a la fecha i-1

Rendimiento promedio

Para calcular M rendimientos de un Factor de Riesgo, es necesario tener M+1 datos históricos. Se considera MT

como la primera fecha, en orden cronológico, para la que se calcula el rendimiento y a t como la fecha más

reciente.

El rendimiento promedio está definido por:

________________________________________________________________________________________________

6

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

t

∑ Rto i

____

i= MT

Rto =

M

•

Varianza

La Varianza7 del rendimiento observado para M datos se define por:

t

σ2 =

____

∑ (Rto i − Rto ) 2

i= MT

M−1

•

Desviación Estándar

Mientras que la desviación estándar es la raíz cuadrada de la Varianza.

t

____

∑ (Rto i − Rto ) 2

i = MT

σ=

M−1

•

Covarianza

La Covarianza entre dos Factores de Riesgo, X y Y se define a través de sus rendimientos observados y los

rendimientos promedio de M observaciones.

t

σ XY =

•

____

____

∑ (Rto iX − Rto X ) ⋅ (Rto iY − Rto Y )

i= MT

M−1

Coeficiente de Correlación

Por su parte, el coeficiente de correlación entre los rendimientos de dos Factores de Riesgo X y Y, se calcula a

partir de la Covarianza y de las desviaciones estándar de cada Factor de Riesgo.

ρ XY =

σ XY

σ Xσ Y

C) Volatilidad

La Volatilidad es una medida de dispersión de un conjunto de datos, en particular, la volatilidad de los

rendimientos de un bono se calcula en función de la desviación estándar de los rendimientos de los Factores de

Riesgo y las Medidas de Sensibilidad.

7

Todas las medidas estadísticas se consideran que provienen de una muestra.

________________________________________________________________________________________________

7

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

•

Volatilidad de Bonos cupón cero

El único Factor de Riesgo de este tipo de bonos es la tasa de rendimiento asociada al vencimiento. La volatilidad

es igual al producto de tres factores: la última tasa de rendimiento observada, la desviación estándar de los

rendimientos de la tasa y la Duración Modificada.

Vol ZCB = r ⋅ σ r ⋅ DM

r

DM

Última tasa de rendimiento observada

Duración Modificada

Desviación estándar de los rendimientos de la tasa de rendimiento

σr

•

Volatilidad de Bonos de tasa fija

El único Factor de Riesgo asociado a los bonos de tasa fija es la Yield al vencimiento. De forma similar a los

Bonos cupón cero, la volatilidad es igual al producto de tres factores: la última Yield observada, la desviación

estándar de los rendimientos de la Yield y la Duración Modificada.

Vol FRB = Y ⋅ σ Y ⋅ DM

Y

DM

Última Yield observada

Duración Modificada

Desviación estándar de los rendimientos de la Yield

σr

•

Volatilidad de Bonos de tasa flotante

Los Factores de Riesgo asociados a los bonos de tasa flotante son la Tasa de referencia (rREF) y la Prima o

Sobretasa (SY) que se agrega a la Tasa de referencia para obtener la Yield, por lo que es necesario obtener el

coeficiente de correlación ρ entre estos dos Factores de Riesgo para el cálculo de la Volatilidad. Además, en

este caso en lugar de utilizar la Duración Modificada, se usa la Duración al corte del cupón.

Vol FRN = DCpn ⋅ (rREF ⋅ σ r REF ) 2 + (SY ⋅ σ SY ) 2 + 2 ⋅ ρ ⋅ (rREF ⋅ σ r REF ) ⋅ (SY ⋅ σ SY )

Donde:

rREF

Última tasa de referencia observada

SY

Última prima o sobretasa observada

DCpn Duración al corte del cupón

σ rREF Desviación estándar de los rendimientos de la tasa de referencia

σ SY Desviación estándar de los rendimientos de prima o sobretasa

ρ

Coeficiente de correlacion

•

Volatilidad de Títulos Accionarios

La volatilidad de un Título Accionario es igual a la desviación estándar de los rendimientos de los precios de

cierre.

Vol TA =

σ TA

________________________________________________________________________________________________

8

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

•

Volatilidad de Tipos de Cambio

De la misma forma que los Títulos Accionarios, la volatilidad de los Tipos de Cambio es igual a la desviación

estándar de los rendimientos de los precios observados.

Vol TC =

•

σ TC

Volatilidad de una Cartera

Para obtener la volatilidad de una cartera, es necesario capturar la relación entre los rendimientos de los

instrumentos que componen dicha cartera. La forma de medir esta relación es a través de la Matriz de VarianzaCovarianza8, en la diagonal principal se tiene la varianza de cada Instrumento, mientras que en los demás

valores se indica la covarianza entre cada pareja de instrumentos.

Es importante destacar que el cálculo de la Varianza y la Covarianza es con el rendimiento de los precios de

cada instrumento y dependiendo del tipo de instrumento se contemplan distintos Factores de Riesgo. Por

ejemplo, para los bonos, la Varianza es igual al cuadrado de la Volatilidad, en la que se utilizan la desviación

estándar del rendimiento de los Factores de Riesgo y la Duración. Para el cálculo de la Covarianza se deben

estimar los precios de los instrumentos con los Factores de Riesgo y Duraciones, para posteriormente, obtener

los rendimientos y con estos valores aplicar la ecuación de la covarianza.

La Matriz de Varianza-Covarianza se denota por Ω y también se puede expresar en términos de la Matriz de

Correlación y la Matriz de Volatilidades. Todas las matrices son de dimensión nxn, donde n es el número de

instrumentos de la cartera.

Ω = [σ] ⋅ [ρ] ⋅ [σ]

[σ]

[ρ]

Matriz de Volatilidades

Matriz de Correlación

El vector [ w ] de dimensión nx1, se define como los porcentajes de la cartera invertidos en cada uno de los

instrumentos. Para obtener cada porcentaje, se divide el Monto Invertido de cada instrumento entre el valor total

de la cartera, por lo que se tiene la siguiente relación.

n

∑ wi

=1

i =1

La Volatilidad de una cartera, se define por:

Vol P = [ w ] T ⋅ [Ω] ⋅ [ w ]

8

Las propiedades principales de la Matriz de Varianza-Covarianza es que es cuadrada, simétrica y definida positiva.

________________________________________________________________________________________________

9

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

D) Valor en Riesgo

Como se menciona al inicio de esta sección, se requiere especificar las siguientes tres variables para calcular el

VaR Paramétrico:

1) Número de datos para el cálculo de la Volatilidad

Se refiere al número de rendimientos de los Factores de Riesgo que son utilizados para el cálculo de todas

las Medidas Estadísticas, por lo general, en los reportes de SIARGAF, se contemplan los rendimientos de 90

días hábiles.

2) Nivel de Confianza

El nivel de confianza es una probabilidad que se denota por (1- α ). Los valores más utilizados para α son

10%, 5% y 1%, resultando los niveles de confianza al 90%, 95% y 99%, respectivamente.

Suponiendo que sólo se considera un extremo de la distribución de probabilidades, el nivel de confianza

indica que estadísticamente el (1- α )% de las veces la pérdida no es mayor al VaR, por lo tanto, el α % de

las veces la pérdida es mayor al VaR.

En el caso de que se consideren los dos extremos de la distribución de probabilidades, se interpreta que el

α

2

% de las veces la pérdida será mayor al VaR.

3) Horizonte de tiempo

Indica el intervalo de tiempo que se está contemplando para el cálculo, es decir, el intervalo de tiempo en el

que se podría observar una pérdida igual o mayor que el VaR.

A continuación se define el VaR considerando un sólo extremo de la distribución Normal y Montos Invertidos

positivos, sin embargo, se puede utilizar la siguiente tabla de referencia para sustituir los primeros dos factores

del VaR con la especificación requerida.

Un extremo

Los dos extremos

Monto Invertido > 0

MI ⋅ Z α

MI ⋅ Z α / 2

Monto Invertido < 0

−1 ⋅ MI ⋅ Z α

−1 ⋅ MI ⋅ Z α / 2

• VaR por Instrumento

Una vez calculada la Volatilidad de cada tipo de Instrumento, se tiene una expresión general para el cálculo del

VaR, la cual aplica para todos los instrumentos vistos en la sección anterior, Bonos y Títulos Accionarios.

VaR i = MI ⋅ Z α ⋅ Vol i ⋅ τ

Donde:

VaR i

Valor en Riesgo paramétrico para el instrumento i

MI

Monto Invertido del instrumento i, es decir, el número de títulos multiplicado por su precio

Vol i

Volatilidad del instrumento i, la volatilidad se calcula de diferente forma dependiendo del tipo de

instrumento

Zα

Probabilidad acumulada hasta el valor de α de la distribución Normal Estándar

τ

Horizonte de Tiempo

________________________________________________________________________________________________

10

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

• VaR de una Cartera

De la misma forma que el VaR individual, el VaR de una cartera se define por:

VaR P = MI ⋅ Z α ⋅ Vol P ⋅ τ

Donde:

MI

Monto Invertido o valor de la cartera

Zα

Probabilidad acumulada hasta el valor de α de la distribución Normal Estándar

τ

Horizonte de Tiempo

VolP

Volatilidad de la cartera

Debido a la diversificación, se cumple que el VaR de la cartera es menor o igual a la suma de los VaR’s

individuales.

VaR P ≤

n

∑ VaR i

i=1

• VaR por tipo de Activo

Una forma de analizar el VaR de una cartera es clasificar los instrumentos por Factor de Riesgo y obtener el VaR

de cada una de las sub-carteras como si fueran independientes de la cartera original.

Los Factores de Riesgo pueden clasificarse como: Tasa Nominal, Tasa Real, Tipos de Cambio y Títulos

Accionarios.

Debido a la diversificación, se cumple que el VaR de la cartera es menor o igual a la suma de los VaR’s de las

sub-carteras.

VaR P ≤

M

∑ VaR SP

i =1

Donde M es el número de sub-carteras.

E) Valor en Riesgo Incremental

El VaR Incremental o VaR Delta, sirve para aproximar9 el cambio del VaR de la cartera ante cambios en los

porcentajes de inversión de los instrumentos.

Es un vector de dimensión nx1 y se define como las derivadas parciales del VaR de la cartera con respecto a

cada porcentaje de inversión, es decir, es el gradiente del VaR con respecto a [ w ] . Analíticamente, el VaR Delta

es:

[ VaR δ] =

(MI ⋅ Z α ) 2 ⋅ τ

⋅ Ω ⋅ [w]

VaR P

Los pasos que se siguieron para llegar a la expresión anterior son:

9

Si se desea conocer el cambio exacto de la cartera, se debería calcular el VaR con los nuevos porcentajes y compararlo con

el VaR original.

________________________________________________________________________________________________

11

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Se define el gradiente del VaR.

∇ [ w ] VaR P = ∇ [ w ] MI ⋅ Z α ⋅ τ ⋅ [ w ] T ⋅ [Ω] ⋅ [ w ]

Se obtienen las derivadas parciales del VaR.

∇ [ w ] VaR P = MI ⋅ Z α ⋅ τ ⋅ 2 ⋅ Ω ⋅ [ w ] ⋅

1

⋅ {[ w ] T ⋅ [Ω] ⋅ [ w ]} 1/ 2−1

2

Se agrupan todos los escalares al principio de la ecuación.

∇ [ w ] VaR P =

MI ⋅ Z α ⋅ τ

[ w ] T ⋅ [Ω] ⋅ [ w ]

⋅ Ω ⋅ [w ]

Para obtener el VaR Delta de la forma más simplificada, se multiplica por las constantes requeridas para

que el denominador sea el VaR de la cartera.

∇ [ w ] VaR P =

(MI ⋅ Z α ) 2 ⋅ τ

⋅ Ω ⋅ [w]

VaR P

Cada uno de los valores que forman parte del VaR incremental se denotan de la siguiente forma:

[ VaR δ] T = [ VaR δ1, VaR δ 2 ,K, VaR δ n ]

Para obtener el VaR Incremental ponderado, a continuación se definen el vector del Factor de betas [β] y el

vector del Factor incremental [Fδ] , ambos de dimensión nx1, utilizando la siguiente notación:

Factor de betas

[β] T = [β1, β 2 , K, β n ]

Factor Incremental

[Fδ] T = [Fδ1, Fδ 2 , K, Fδ n ]

Donde el Factor de betas, [β] , se define a partir del vector [ VaR δ]

βi =

VaR δ i

n

∑ VaR δ i

i=1

Y el Factor Incremental se define a partir del Factor de betas y el vector de porcentajes invertidos en cada

instrumento [ w ] .

Fδ i = β i ⋅ w i

El VaR Incremental ponderado, se define por:

VaR ∆ i =

Fδ i

n

∑ Fδ i

i=1

________________________________________________________________________________________________

12

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

El VaR incremental en términos porcentuales es:

VaR δ% i = VaR∆ i ⋅ VaR P

n

Por lo que se tiene

∑ VaR δ%i = VaR P

y esto implica que

i=1

n

n

i=1

i=1

∑ VaR δ%i ≤ ∑ VaR i

, donde VaRi es el VaR

individual del instrumento i.

F) Valor en Riesgo Marginal

El VaR Marginal de una posición es el cambio que se observa en el VaR de una cartera cuando se elimina dicha

posición, ésta se puede definir como un instrumento individual o como un conjunto de instrumentos que se

agrupan de acuerdo a un criterio específico.

VaRm i = VaR p − VaR pi

Donde:

VaRm i

VaR p

VaR marginal del conjunto de instrumentos i

VaR de la cartera

VaR pi

VaR de la cartera al eliminar el conjunto de instrumentos i

Los principales criterios para agrupar los instrumentos son:

•

•

Por instrumento Individual

Por tipo de activo (Contribución al VaR por Factor de riesgo). Se clasifican los instrumentos en una

misma posición si tienen el mismo Factor de Riesgo, tales como Tasa Nominal, Tasa Real, Tipo de

Cambio y Títulos Accionarios.

G) Stress-Testing

Las Pruebas bajo condiciones extremas o Stress-Testing, consisten en la estimación de las pérdidas que podría

tener una cartera ante escenarios en los que los movimientos del mercado son extraordinariamente adversos,

tales como aumentos considerables en las tasas de interés, tipo de cambio, etc.

El modelo para el cálculo de las pérdidas esperadas bajo condiciones extremas, se hace mediante la volatilidad10

de los instrumentos y los escenarios extremos.

Para Títulos Accionarios y Tipos de Cambio, los escenarios extremos se definen con el número de veces que se

considera la volatilidad para obtener la pérdida.

∆P = P − P ⋅ σ ⋅ K = P ⋅ (1 − σ ⋅ k )

Donde:

∆P

Diferencia entre el precio final (P1) y el precio original (P)

P

Precio original

σ

Volatilidad del instrumento

k

Número de veces de la desviación que se considera en el escenario de estrés

10

El cálculo de las Volatilidades por tipo de instrumento, se explica detalladamente en esta sección en el

“Volatilidades”.

inciso C)

________________________________________________________________________________________________

13

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Para Bonos, se utiliza la desviación estándar de la Yield y la sobretasa expresada en puntos base. Para calcular

la pérdida esperada se revalúan los instrumentos sumándole los puntos base a la Yield y/o sobretasa de

mercado del día de valuación y para recalcular el precio se utiliza la aproximación del precio por medio de la

Duración Modificada y Convexidad o modelo Delta-Gamma.

∆P

P

= −DM ⋅ ∆y +

Donde:

∆P

∆y

P

DM

C

1

⋅ C ⋅ ( ∆y ) 2

2

Diferencia entre el precio final (P1) y el precio original (P)

Diferencia entre la tasa de rendimiento final (y1) y la tasa de rendimiento original (y)

Precio original

Duración Modificada

Convexidad

H) Escenarios de Crisis

Los escenarios de crisis son pruebas de estrés, considerando la variación de los factores de riesgo que se

observaron en eventos históricos que impactaron al mercado internacional, tales como crisis mexicana, crisis

asiática, crisis rusa y 11 de septiembre.

I) RAROC

El Rendimiento Ajustado por Riesgo (RAROC por sus siglas en inglés), se utiliza para hacer comparable el

desempeño de varias carteras en las que se contempla no sólo el rendimiento de las carteras, sino también el

riesgo asociado.

El rendimiento anualizado de una cartera se calcula con base a un periodo de tiempo T.

360

P

Rto ANU = Final − 1

P

T

Inicial

Donde:

Rto ANU Rendimiento anualizado

PFinal

PInicial

T

Precio de la cartera en la fecha final

Precio de la cartera en la fecha inicial

Número de días hábiles entre la fecha inicial y la fecha final

Mientras que para capturar el riesgo, se utiliza la volatilidad anualizada de la cartera.

Vol ANU = Vol P ⋅ 252 = [ w ] T ⋅ [Ω] ⋅ [ w ] ⋅ 252

Vol ANU Volatilidad anualizada

Vol P

[w]

[ Ω]

Volatilidad de la cartera

Porcentajes de la cartera invertidos en cada instrumento

Matriz de Varianza-Covarianza de los rendimientos de los instrumentos

________________________________________________________________________________________________

14

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Una vez obtenidos el rendimiento y volatilidad anualizados, el RAROC se define por:

RAROCP =

Donde:

RAROCP

Rto ANU

Vol ANU

RtoANU

VolANU

Rendimiento ajustado por riesgo de la cartera P

Rendimiento anualizado

Volatilidad anualizada

J) Backtesting

Una vez que se tiene un modelo de medición de riesgo de mercado, es importante comparar las pérdidas y

ganancias del portafolio con los resultados arrojados por el modelo, con la finalidad de detectar su calidad y

grado de aproximación. Esto se hace a través un proceso conocido como Backtesting.

La esencia del Backtesting es la comparación de los resultados de un portafolio contra los resultados generados

por un modelo de medición de riesgo.

Pasos para realizar la validación de resultados o backtesting.

1. Se establece el número de observaciones que se desean para el cálculo del backtesting.

2. Se calcula para cada día la Plus-Minusvalías teóricas con la re-valuación del portafolio, a partir de la

siguiente expresión:

Plus-Minusvalía del día t = (Valor de la cartera en el día t-1) x (Diferencia de precios entre el día t y t-1)

3. Se cuenta el número de excepciones, o sea, cuando la pérdida del portafolio es mayor al valor en

riesgo calculado (Pérdida del portafolio mayor al VaR).

4. Se calcula si el número de fallos se encuentra en un intervalo aceptable de acuerdo al nivel de

confianza del modelo de VaR, utilizando la Prueba de Kupiec.

La prueba de Kupiec es una prueba de hipótesis, en la cual la hipótesis nula es que Θ es

estadísticamente igual a la probabilidad utilizada por el VaR, mientras que la hipótesis alternativa es que

Θ es diferente a dicha probabilidad. Por lo tanto, el resultado que se desea es no rechazar la hipótesis

nula.

Kupiec desarrolló regiones de confianza con base en una distribución Chi-cuadrada con un grado de

libertad, las cuales fueron determinadas de los extremos de máxima verosimilitud de la siguiente

expresión:

{

}

{

L(θ) = −2 ⋅ ln (1 − θ)N− x ⋅ θx + 2 ⋅ ln (1 − x / N)

x

N

Θ

N− x

⋅ (x / N)

x

}

Número de fallos

Número total de días

Nivel de confianza del modelo de VaR

________________________________________________________________________________________________

15

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Si el estadístico de prueba (número de fallos) cae en la región de no rechazo, la conclusión es que el

modelo de VaR pasa la prueba de Kupiec.

5. Si el modelo de VaR pasa la prueba de Kupiec, concluimos que el modelo es consistente y lo

aceptamos. En caso de no pasar la prueba, tenemos dos opciones:

I. Se tienen más fallos de los que estarían permitidos estadísticamente, lo que significa que el

modelo está estimando el VaR muy por debajo de nuestras pérdidas reales.

II. Se tienen menos fallos de los permitidos estadísticamente, y eso significa que el modelo está

estimando el VaR muy por encima de nuestras pérdidas reales.

En ambos casos, se buscan las causas de no haber pasado la prueba y se procede a calibrar el modelo.

1.2 Valor en Riesgo Histórico

Esta metodología de VaR utiliza la información histórica de un intervalo de tiempo para capturar las variaciones y

correlaciones intrínsecas observadas en los Factores de Riesgo, de esta forma, se obtienen los precios de la

cartera y la distribución empírica11 para las pérdidas y ganancias.

Los variables que se tienen que especificar para calcular el VaR histórico son:

•

•

El número de escenarios, es el número de días hábiles para los cuales se observa el comportamiento de

los Factores de Riesgo.

El Nivel de Confianza, denotado por (1- α ).

Para obtener el VaR Histórico se siguen los siguientes pasos:

1. Se identifican los Factores de Riesgo de cada instrumento y se calculan las variaciones porcentuales diarias,

considerando el número de escenarios (M), para lo cual se necesitan M+1 datos históricos.

Se considera MT como la primera fecha, en orden cronológico, para la que se calcula el cambio del Factor de

Riesgo y a t como la fecha más reciente.

∆FRi =

FRi

FRi−1

Para i = MT, MT+1,…, t

Donde:

∆FRi Cambio del Factor de Riesgo en la fecha i

FR i

Nivel de mercado del Factor de Riesgo a la fecha i

FR i−1 Nivel de mercado del Factor de Riesgo a la fecha i-1

2. Se multiplican las variaciones porcentuales de cada Factor de Riesgo por el último valor observado del Factor

de Riesgo y con esto se obtienen M escenarios.

11

La única información sobre la variable aleatoria son los valores de un número de sus realizaciones y no se puede calificar

como ninguna de las distribuciones conocidas.

________________________________________________________________________________________________

16

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

En el siguiente cuadro se muestran los distintos escenarios para un Factor de Riesgo, iniciando con los datos

más actuales.

Cambio del Factor de

Riesgo

i

t

∆FRt =

t-1

∆FRt −1 =

M

Escenario del Factor

de Riesgo

FRt

FRt −1

∆FRt ⋅ FRt

FRt −1

FRt − 2

∆FRt −1 ⋅ FRt

M

M

MT +1

∆FRMT +1 =

MT

∆FRMT =

FRMT +1

FRMT

∆FRMT +1 ⋅ FRt

FRMT

FRMT −1

∆FRMT ⋅ FRt

Considerando las observaciones generadas para los factores de riesgo, se obtienen observaciones para los

3. Se calculan los precios de todos los instrumentos en cada uno de los M escenarios, utilizando la fórmula de

valoración correspondiente.

4. Se construye la matriz de diferencias de precios, la cual es de dimensión Mxn, donde n es el número de

instrumentos y M el número de escenarios.

El elemento (i, j) de la matriz es:

CPij = Pi j − Ptj

Para

i = MT, MT+1,…, t

j = 1,2,...,n

Donde:

CPi j

Diferencia entre el precio del instrumento j en el escenario i y el precio en la fecha t.

Pi j

Precio del instrumento j en el escenario i.

Ptj

Precio del instrumento j en la fecha t.

5. Se multiplica la matriz de diferencias de precios12 por el vector que contiene el número de títulos por

instrumento que integran la cartera. Obteniendo de esta forma, un vector de dimensión Mx1 de pérdidas y

ganancias de la cartera.

12

Esta Matriz de Diferencias la proporciona Valmer como proveedor de precios.

________________________________________________________________________________________________

17

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE MERCADO

Se divide este vector entre el valor de mercado de la cartera de activos

rendimientos con respecto al portafolio actual. En símbolos

en el día h, obteniendo así los

6. Se ordenan, de menor a mayor, los valores del vector de pérdidas y ganancias y se obtiene el valor para el

cual se acumulan el α% de los datos, si se contempla un solo extremo de la distribución o α / 2% si es una

distribución que contempla los dos extremos. Por ejemplo, utilizando 500 escenarios, un nivel de confianza del

95% y contemplando los dos extremos, el VaR es la décimo tercera observación.

Para obtener el VaR en términos porcentuales, se divide el VaR obtenido del vector de pérdidas y ganancias

entre el Valor de la Cartera en el día t.

________________________________________________________________________________________________

18

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE CRÉDITO

2. RIESGO DE CRÉDITO

El riesgo de crédito del portafolio se basa en el análisis de la calificación de los instrumentos de deuda incluidos

en el portafolio. Mediante esta calificación y la matriz de probabilidades de transición, que estima la probabilidad

de que un título “migre” hacia una calificación inferior, o incurra en un incumplimiento de sus compromisos.

Posteriormente, se hace un análisis de sobretasas, mismo que se realiza a partir del cambio en el nivel de

calificación de un bono, y el impacto de éste cambio en su precio.

Los criterios de la metodología en cuanto a las posiciones son los siguientes:

I.

II.

Se consideran todos los Activos Financieros así como operaciones activas con fecha de

vencimiento mayor a un día.

Se excluyen del análisis:

• Valores emitidos por el Gobierno Federal con circulación restringida al territorio nacional,

• Vehículos de deuda (índices que replican bonos de gobiernos extranjeros)

• Acciones comunes

• Acciones de otras sociedades de inversión.

• Las contrapartes en operaciones de reporto.

Con base en lo anterior, los UMSs sí son objeto de riesgo de crédito, dado que son bonos “globales” por lo que

respecta a agencias del gobierno, estado y municipios, esto sí son objeto de medición de riesgo de crédito por no

ser emitidos por el gobierno federal.

A continuación, primero se define una escala homogénea de calificaciones y posteriormente, con la información

histórica de los instrumentos, se calcula la matriz de transición.

2.1 Equivalencias de Calificaciones

Dado que existen diferentes nomenclaturas para la calificación, por parte de las distintas calificadoras, se debe

recurrir a una escala homogénea para calcular las probabilidades de transición que integran la matriz.

Emisiones de Corto Plazo

Calificación

equivalente

1

2

3

4

5

6

S&P

mxA-I,mxA-1+

mxA-2

mxA-3

mxB

mxC

mxD

MOODYs

PRIME 1

PRIME 2

PRIME 3

NO PRIME

NO PRIME

NO PRIME

FITCH

F1+mex, F1mex

F2mex

F3mex

Bmex

Cmex

Dmex

________________________________________________________________________________________________

19

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE CRÉDITO

Emisiones de Mediano y Largo Plazo

Calificación

equivalente

1

2

S&P

5

6

7

8

FITCH

mxAAA

AAA

AAA+

AAA

AAA-

mxAA+

Aa1

AA+

mxAA

Aa2

AA

Aa3

AA-

mxA+

A1

A+

mxA

A2

A

A3

A-

mxBBB+

Baa1

BBB+

mxBBB

Baa2

BBB

Baa3

BBB-

mxBB+

Ba1

BB+

mxBB

Ba2

BB

Ba3

BB-

mxB+

B1

B+

mxB

B2

B

B3

B-

3

4

MOODYs

mxCCC

Caa1

mxCC

Caa2

C

Caa3

9

mxD

Ca

D

C

S

2.2 Matriz de Probabilidades de Transición

La matriz de probabilidades de transición muestra la probabilidad de que un instrumento, con cierta calificación al

inicio de un período, tenga una igual o diferente calificación al final del mismo, o bien, en el caso extremo, la

probabilidad de que un instrumento con una cierta calificación se encuentre en incumplimiento al final del período

de análisis.

A continuación se muestra un ejemplo de una Matriz de probabilidades de transición.

________________________________________________________________________________________________

20

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE CRÉDITO

AAA

AA

- AA

A

BBB

BB

B

C

D

AAA

98.36%

4.05%

0.51%

AA

1.09%

41.89%

5.13%

0.79%

- AA

0.55%

52.70%

88.21%

6.30%

A

BBB

1.35%

6.15%

89.76%

2.74%

BB

2.36%

82.19%

23.08%

B

0.79%

15.07%

38.46%

22.22%

30.77%

55.56%

6.25%

12.50%

C

D

7.69%

11.11%

83.33%

6.25%

11.11%

16.67%

75.00%

La matriz de transición esta compuesta por una serie de elementos “p” que representan la probabilidad de que un

instrumento que cuenta con un nivel determinado de calificación crediticia se mantenga en dicho nivel o pueda

emigrar a otro nivel.

9

p = (p i1, p i2 , p i3 , p i4 , p i5 , p i6 , p i7 , p i8 , p i9 ) tal que

∑ p ij

=1

j=1

Donde:

i Nivel de calificación que le corresponde al instrumento (renglón)

j Niveles de calificación a los que puede cambiar el instrumento (columnas)

Por lo que, i = j indica la probabilidad de que un instrumento que está en la calificación i permanezca con esa

calificación para el siguiente período. Mientras que i ≠ j indica la probabilidad de que un instrumento con

calificación i migre a la calificación j.

2.3 Matriz de Sobretasas

Se estima una matriz de sobretasas en función del período de su cupón, tipo de tasa y al número de cupones del

instrumento.

No. CUPONES

DIAS

AAA

AA

- AA

A

BBB

BB

B

C

D

1

28

0.2220

0.4000

1.0240

1.3025

2.6545

14.1095

25.5645

196.9414

591.9442

3

84

0.2498

0.4359

1.0514

1.3448

2.7251

14.1574

25.5898

197.1321

592.5164

6

168

0.2915

0.4899

1.0926

1.4082

2.8309

14.2293

25.6276

197.4182

593.3747

12

336

0.3748

0.5977

1.1750

1.5350

3.0426

14.3729

25.7033

197.9904

595.0913

15

420

0.4165

0.6516

1.2161

1.5984

3.1484

14.4448

25.7411

198.2765

595.9496

18

504

0.4581

0.7056

1.2573

1.6618

3.2543

14.5166

25.7790

198.5626

596.8079

25

700

0.5554

0.8314

1.3534

1.8098

3.5012

14.6842

25.8673

199.2302

598.8105

30

840

0.6248

0.9213

1.4220

1.9154

3.6776

14.8040

25.9303

199.7070

600.2410

45

1260

0.8332

1.1909

1.6279

2.2325

4.2068

15.1632

26.1196

201.1375

604.5324

54

1512

0.9582

1.3526

1.7514

2.4227

4.5243

15.3787

26.2331

201.9958

607.1073

81

2268

1.3333

1.8379

2.1220

2.9934

5.4769

16.0253

26.5737

204.5706

614.8319

93

2604

1.5000

2.0536

2.2867

3.2470

5.9002

16.3126

26.7251

205.7150

618.2650

110

3080

1.7361

2.3592

2.5200

3.6063

6.5000

16.7198

26.9395

207.3362

623.1287

ST i = ( ST i,1, ST i,2 , ST i,3 , ST i, 4 , ST i,5 , ST i,6 , ST i,7 , ST i,8 , ST i,9 )

Donde i indica el renglón correspondiente a las características del instrumento.

________________________________________________________________________________________________

21

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE CRÉDITO

2.4 Estimación del Riesgo Crédito

Los supuestos son que el riesgo de crédito está en razón directa del factor de riesgo, y el factor de riesgo a su

vez sólo está en función de la sobretasa, la duración modificada y la convexidad del instrumento.

Se calcula el valor esperado de la sobretasa de un instrumento, tomando en cuenta las probabilidades de

transición y las sobretasas:

Ε (STi ) = p i1 * ST i1 + p i2 * ST i 2 + K + p i9 * ST i 9

Donde:

E(STi ) Valor esperado de la sobretasa correspondiente al instrumento con calificación i

Probabilidad de que el instrumento con calificación i migre a la calificación j para j=1, 2, …, 9

pij

ST ij Sobretasa Promedio del Instrumento i en el nivel de Calificación j=1....9 . Este promedio se calcula con

las sobretasas observadas en los 90 días anteriores al día de cálculo.

La sobretasa del Nivel 1 es la del instrumento y no la del promedio de mercado dado que la emisión tiene una

probabilidad de migrar a una calificación (y por ende sobretasa) la cual es distinta a la propia; si se usa el

promedio de sobretasas de mercado como el nivel en el que se encuentra el papel, los impactos monetarios se

calculan con base en se a una valoración equivocada por lo que dichos impactos serán engañosos.

La sobretasa del papel tiene que ser el “pivote” para hacer el mark-to-market del proceso de migración.

Se estima la variación en el precio mediante el modelo Delta-Gamma, y eso se toma como factor de riesgo de

crédito.

FC i = − DM i * ∆St i +

1

C * ∆St

2 i

2

i

Donde:

FCi

DMi

Ci

∆STi

Factor de Riesgo de Crédito del instrumento i

Duración Modificada del Instrumento i

Convexidad del Instrumento i

Incremento en la sobretasa

____

ST i

Sobretasa promedio de 90 días, de acuerdo a las características del instrumento (tipo de tasa,

calificación y periodo del cupón)

Entonces el Riesgo de Crédito es igual a

RC i = MI i * FC i

Donde:

Riesgo de Crédito del Instrumento i

RCi

Monto Invertido en el Instrumento i

MIi

Factor de Riesgo de Crédito del Instrumento i

FCi

________________________________________________________________________________________________

22

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO DE CRÉDITO

2.5 Stress-Testing

Las pruebas bajo condiciones extremas o Stress-Testing del Riesgo de Crédito, consisten en la estimación de las

pérdidas que puede sufrir un portafolio ante cambios en la calificación de los instrumentos.

Las pruebas se realizan a través de las sobretasas, recalculando el Factor de riesgo, de acuerdo a la siguiente

expresión:

FC i = −DM i * VarST i +

1

2

Conv i * VarST i

2

____

La Variación de la sobretasa se define por VarSt i = STestress − ST i

Donde:

____

ST i

STestress

Sobretasa promedio del instrumento i

Sobretasa en escenario de Estrés

________________________________________________________________________________________________

23

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO LIQUIDEZ

3. RIESGO LIQUIDEZ

3.1 Medición de Riesgo Liquidez de posición (Activos Reales)

La metodología considera que el instrumento puede ser vendido a un descuento que es igual al cociente del

promedio del spread de compra/venta, expresado en términos monetarios entre el promedio del diferencial

porcentual de la compra/venta.

Los criterios de la metodología en cuanto a las posiciones son los siguientes:

I.

Se consideran todos los Activos Financieros así como operaciones activas con fecha de

vencimiento mayor a un día.

Se excluyen del análisis los siguientes valores y operaciones:

Acciones de otras sociedades de inversión.

Reportos, con independencia del plazo a vencimiento, sin embargo, sí se incluyen en el

Riesgo de Mercado.

II.

El riesgo de liquidez del instrumento i se modela como sigue:

RL = Pr Actual ⋅ Posc Actual ⋅ FL

Donde:

RL

PrActual

Postactual

FL

Pérdida Esperada

Precio actual de la posición

Cantidad de Títulos/Valores en posición

Factor de Liquidez

El factor de liquidez representa la pérdida potencial de un instrumento derivada de la variación del precio de

mercado con respecto a las posturas de compra-venta y se calcula de la siguiente manera:

FL =

P−S

P

−1

Donde:

P

Precio promedio en el período N

S

Spread promedio en el período N

Los valores P y S se obtienen de la siguiente manera:

P=

S=

N

∑

i=1

N

Vta i + Cpa i

2⋅N

Spread i

N

i=1

∑

Donde:

i-ésimo Precio de venta

Vtai

i-ésimo Precio de compra

Cpai

________________________________________________________________________________________________

24

VERSIÓN FEBRERO 2008

COSTA RICA

RIESGO LIQUIDEZ

El Spread del instrumento es la diferencia entre las posturas de compra-venta, bajo los siguientes criterios de selección:

Si el instrumento:

I. Operó, se toma el precio máximo y mínimo de las operaciones del día por cada emisión (fuente

INDEVAL).

II. No operó y hay posturas, se toma la postura mínima y la postura máxima del día (tasas y/o

sobretasas) y se calcula el precio (Brokers electrónicos).

III. No operó y no hay posturas, se considera un spread con base a precios teóricos de un día con

respecto a otro (vector de precios del proveedor de precios).

3.2 Stress-Testing

Las Pruebas bajo condiciones extremas o Stress-Testing de riesgo de liquidez, consisten en la estimación de las

pérdidas que podría sufrir un portafolio, ante incrementos en los spreads de 1 hasta 5 volatilidades.

La volatilidad es la desviación estándar de los Spreads observados en N días, dado por:

N

σ=

∑ (S i −

____

S )2

i= 1

N−1

Donde:

S

Promedio del Spread

Si

Spread observado en la fecha i

N

Número de observaciones

Se calcula el factor de liquidez de 1 a 5 volatilidades para cada instrumento.

__

FL =

P− σ ⋅K

__

−1

P

Donde:

FL

Factor de Liquidez

K

Número de veces de la volatilidad considerada en el escenario de estrés

P

Promedio de los precios

________________________________________________________________________________________________

25