Notas Edos Financieros 1er Trim 2009

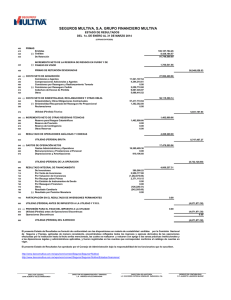

Anuncio

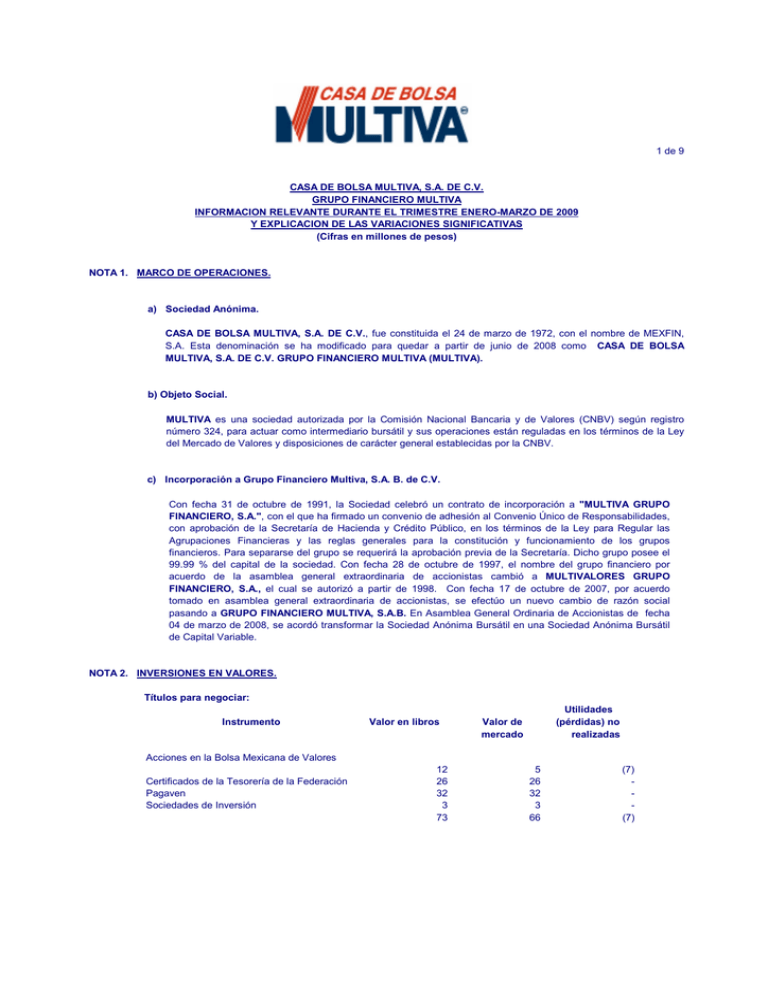

1 de 9 CASA DE BOLSA MULTIVA, S.A. DE C.V. GRUPO FINANCIERO MULTIVA INFORMACION RELEVANTE DURANTE EL TRIMESTRE ENERO-MARZO DE 2009 Y EXPLICACION DE LAS VARIACIONES SIGNIFICATIVAS (Cifras en millones de pesos) NOTA 1. MARCO DE OPERACIONES. a) Sociedad Anónima. CASA DE BOLSA MULTIVA, S.A. DE C.V., fue constituida el 24 de marzo de 1972, con el nombre de MEXFIN, S.A. Esta denominación se ha modificado para quedar a partir de junio de 2008 como CASA DE BOLSA MULTIVA, S.A. DE C.V. GRUPO FINANCIERO MULTIVA (MULTIVA). b) Objeto Social. MULTIVA es una sociedad autorizada por la Comisión Nacional Bancaria y de Valores (CNBV) según registro número 324, para actuar como intermediario bursátil y sus operaciones están reguladas en los términos de la Ley del Mercado de Valores y disposiciones de carácter general establecidas por la CNBV. c) Incorporación a Grupo Financiero Multiva, S.A. B. de C.V. Con fecha 31 de octubre de 1991, la Sociedad celebró un contrato de incorporación a "MULTIVA GRUPO FINANCIERO, S.A.", con el que ha firmado un convenio de adhesión al Convenio Único de Responsabilidades, con aprobación de la Secretaría de Hacienda y Crédito Público, en los términos de la Ley para Regular las Agrupaciones Financieras y las reglas generales para la constitución y funcionamiento de los grupos financieros. Para separarse del grupo se requerirá la aprobación previa de la Secretaría. Dicho grupo posee el 99.99 % del capital de la sociedad. Con fecha 28 de octubre de 1997, el nombre del grupo financiero por acuerdo de la asamblea general extraordinaria de accionistas cambió a MULTIVALORES GRUPO FINANCIERO, S.A., el cual se autorizó a partir de 1998. Con fecha 17 de octubre de 2007, por acuerdo tomado en asamblea general extraordinaria de accionistas, se efectúo un nuevo cambio de razón social pasando a GRUPO FINANCIERO MULTIVA, S.A.B. En Asamblea General Ordinaria de Accionistas de fecha 04 de marzo de 2008, se acordó transformar la Sociedad Anónima Bursátil en una Sociedad Anónima Bursátil de Capital Variable. NOTA 2. INVERSIONES EN VALORES. Títulos para negociar: Instrumento Valor en libros Utilidades (pérdidas) no realizadas Valor de mercado Acciones en la Bolsa Mexicana de Valores Certificados de la Tesorería de la Federación Pagaven Sociedades de Inversión 12 26 32 3 73 5 26 32 3 66 (7) (7) 2 de 9 Títulos para negociar restringidos: Valor en libros Instrumento Papel Comercial Certificados de la Tesorería de la Federación Bpas Bondes D Total títulos para negociar $ Utilidades (pérdidas) no realizadas Valor de mercado 115 853 30 100 1,098 1,171 $ 116 856 30 100 1,102 1,168 1 3 4 (3) $ Títulos Conservados al vencimiento restringidos: Instrumento Bpas Bpa 182 Bpat Bondes D Total títulos restringidos Valor en libros Valor de mercado 953 189 1,008 11,882 952 188 1,005 11,876 conservados al Total de inversiones en valores Utilidades (pérdidas) no realizadas 1 1 3 6 vencimiento 14,021 15,192 $ $ 14,032 15,200 $ 11 8 El efecto por la valuación de los títulos para negociar se registra en los resultados del período, dentro de la cuenta resultado por valuación a valor razonable. La utilidad y perdida generadas al 31 de marzo de 2009, por compra venta de valores, ascendió a $47 y $(27); la valuación de inversiones en valores generó una plusvalía de $ 1. Los intereses ganados por valores ascendieron a $ 321. Estos importes se incluyen en los estados de resultados en los rubros de “Utilidad por compra-venta de valores”, “Perdida por compra-venta de valores”, “Resultado por valuación a valor razonable” e “Ingresos por intereses respectivamente. Al 31 de marzo de 2009, los premios cobrados ascendieron a $ 41, y los premios pagados ascendieron a $346, estos importes se incluyen en el estado de resultados en el rubro de “Ingresos por intereses” y “Gastos por intereses”. NOTA 3. OPERACIONES CON INSTRUMENTOS FINANCIEROS DERIVADOS. Asimismo, al 31 de marzo MULTIVA tuvo las operaciones de futuros como a continuación se muestra: Instrumento Futuros de negociación Activos 6 Pasivos 15 Posición Neta (9) Valor nominal y subyacente: Instrumento derivado Futuros de negociación de compra Tasa de interés Compra Venta -Denominación del Nocional Cete 91 TIE 28 Monto Nocional $ $ 5,113 24,644 29,757 3 de 9 Todas las operaciones con instrumentos financieros derivados están registrados en mercados reconocidos. La valuación de los instrumentos financieros derivados al 31 de marzo de 2009, generó una minusvalía de $ 9 que se incluye en el estado de resultados en el rubro de “Resultados por valuación a valor razonable” Dentro del rubro de disponibilidades se encuentra la cuenta de margen por $ 51. NOTA 4. OTRAS CUENTAS POR COBRAR (NETO). Al 31 de marzo, se compone de los siguientes conceptos: Concepto Importe Liquidadora (movimiento deudor) Facturación por Cobrar Servicios Administrativos Sociedades de Inversión Otros Total $ 679 2 1 2 684 $ NOTA 5. IMPUESTOS DIFERIDOS. Concepto Perdidas Fiscales Pasivo Laboral Plusvalía títulos restringidos Valuación futuros Diferencia en valor fiscal y contable de activos Efecto Contraparte Central de Valores Otras partidas Total base Tasa de impuesto Impuesto Diferido Importe ISR $ $ 13 7 2 9 3 (5) 1 30 28% 8 Importe PTU $ 7 2 9 3 (5) 1 17 10% 2 Importe TOTAL $ NOTA 6. OTROS ACTIVOS. El saldo de este rubro al 31 de marzo, se compone de los siguientes: Concepto Fondo de Compensación de operaciones Importe $ Fondo de Contingencia 8 Sistema de Automatización Bursátil Integral (SABI) Otros Total 8 8 $ 3 27 El fondo de contingencia y fondo de compensación de operaciones son utilizados para soportar la operación. 10 4 de 9 NOTA 7. OPERACIONES DE REPORTO. Asimismo al 31 de marzo MULTIVA tuvo las operaciones de reporto y futuros como a continuación se muestra. Plazo promedio días Instrumento Cetes Bpas Papel Comercial Bpa82 Bpat BondesD NOTA 8. 163 65 122 750 121 555 Monto Operado $ Premios Neto 1,525 981 115 188 1,005 11,978 15,792 Acreedores 1 3 2 7 $ 1,525 982 115 188 1,008 11,980 15,799 ACREEDORES DIVERSOS Y OTRAS CUENTAS POR PAGAR. El saldo de este rubro se compone de los siguientes conceptos: Concepto Giros operaciones cambios ISR Pasivo laboral Otros Total a) NOTA 9. Importe Bancos Ex-accionistas Multivalores Servicios Corporativos a) $ $ 41 27 7 20 95 La cuenta por pagar a ex-accionistas, proviene del convenio de transaccionalidad de compra-venta de acciones de GFMULTI celebrado en el mes de Febrero de 2006. En dicho convenio se apuntó que los beneficios fiscales por la deducción de las pérdidas en enajenación de acciones por los ejercicios 1995 a 2001, quedarían a favor de la parte vendedora. Una vez que se tenga la resolución final por parte de la Secretaría de Hacienda y Crédito Público, el importe señalado se materializará. ANALISIS DE LOS RUBROS DE “OTROS PRODUCTOS” Y “OTROS GASTOS”, Otros productos Importe Concepto Ingresos por renta y mantenimiento cobrado. $ 3 Otros gastos Concepto Reserva para riesgo operativo Importe $ 2 5 de 9 NOTA 10. ADMINISTRACION INTEGRAL DE RIESGOS ADMINISTRACIÓN INTEGRAL DE RIESGOS Información Cualitativa Los principales elementos de las metodologías empleadas en la administración integral de riesgos se encuentran descritos en la página del Grupo Financiero en la sección Administración de Riesgos. Información Cuantitativa (millones de pesos) i) Portafolios Mercado de Dinero Bondes D (sobretasa) Cetes Bpat (sobretasa) Bpas (sobretasa) Bpat 182 Cerificados de depósito Total $ $ 11,983.8 1,528.3 1,007.9 982.4 188.7 115.6 15,806.7 Mercado de Capitales Acciones 7.8 Mercado de Derivados Compras Futuros de TIIE Futuros de CETES ii) Ventas Monto Operado 24,644 24,644 5,113 5,113 Valor en Riesgo VaR iii) % Sobre el Capital Global VaR al 31 de marzo 2.853 1.92% VaR promedio del primer trimestre de 2009 2.584 1.74% Riesgo de Crédito El riesgo de crédito potencial al cierre del primer trimestre fue de 0.025. El promedio del riesgo de crédito durante el período enero – marzo, representa el 0.12% sobre el capital global de la Institución al mes de marzo de 2009. 6 de 9 iv) Evaluación de Variaciones (millones) Índice de Consumo de Capital 4T 2008 1T 2009 Variación 72.58% 76.72% 5.70% 1.851 2.853 54.11% 171.502 24.854 (85.51%) Valor en Riesgo Riesgo de Crédito v) Informe de consecuencias y pérdidas que generaría la materialización de los riesgos operativos identificados La Casa de Bolsa determinó que la base para la revelación de pérdida esperada por exposición de riesgo operativo, está constituida por los quebrantos, multas y demandas dictaminadas y registradas a través de las cuentas contables de quebrantos, multas y sanciones administrativas. Al cierre del primer trimestre de 2009, se registraron en la contabilidad eventos de quebranto con un impacto económico de 0.04. vi) Índice de Consumo de Capital ACTIVOS PONDERADOS POR RIESGO CONCEPTO REQUERIMIENTO DE CAPITAL 149 0 149 CAPITAL BASICO CAPITAL COMPLEMENTARIO CAPITAL GLOBAL (I) REQUERIMIENTOS DE CAPITALIZACION POR RIESGO DE MERCADO 648 687 0 0 0 7 12 0 0 52 55 0 0 0 1 1 0 0 1,355 108 0 31 2 14 0 2 0 1 TOTAL DE REQUERIMIENTOS POR RIESGO DE CREDITO (B) 48 4 TOTAL DE REQUERIMIENTOS POR RIESGO OPERACIONAL (C) 22 2 (CAPITAL GLOBAL REQUERIDO) (II=A+B) 1,425 114 OPERACIONES EN M.N. CON TASA DE INTERES NOMINAL O RENDIMIENTO REFERIDO A ESTA OPERACIONES CON TITULOS DE DEUDA EN M.N.Y CUYA TASA DE RENDIMIENTO SE COMPONGA DE UNA SOBRETASA Y UNA TASA REVISABLE OPERACIONES EN UDI´S ASI COMO EN M.N. CON TASA DE INTERES REAL O RENDIMIENTO REFERIDO A ESTA OPERACIONES EN DIVISAS O INDIZADAS A TIPOS DE CAMBIO, CON TASA DE INTERES NOMINAL OPERACIONES EN UDI´S ASI COMO EN M.N. CON RENDIMIENTO REFERIDO AL INPC OPERACIONES EN DIVISAS O INDIZADAS A TIPO DE CAMBIO OPERACIONES CON ACCIONES O SOBRE ACCIONES OPERACIONES EN M.N. CON TASA DE RENDIMIENTO REFERIDA AL CRECIMIENTO DEL SALARIO MINIMO GENERAL OPERACIONES EN M.N. CON RENDIMIENTO REFERIDO AL CRECIMIENTO DEL SALARIO MINIMO GENERAL TOTAL DE REQUERIMIENTOS POR RIESGO DE MERCADO (A) REQUERIMIENTOS DE CAPITALIZACION POR RIESGO DE CREDITO GRUPO RC-1 (GOBIERNO) GRUPO RC-2 (INSTITUCIONES FINANCIERAS) GRUPO RC-3 (OTROS) POR DEPOSITOS, PRESTAMOS, OTROS ACTIVOS Y OPERACIONES CONTINGENTES INDICE DE CAPITALIZACION CAPITAL GLOBAL / ACTIVOS EN RIESGO CAPITAL BASICO / ACTIVOS EN RIESGO CAPITAL GLOBAL / CAPITAL REQUERIDO (VECES) 10.43% 10.43% 1.30 7 de 9 Indice de Consumo de Capital 1T2009 Activos Activos sujetos a riesgo de crédito Activos sujetos a riesgo de mercado Activos sujetos a riesgo operacional 47.60 1,354.60 22.39 Requerimiento de Capital Riesgo de Crédito Riesgo de Mercado Riesgo Operacional 113.97 3.81 108.37 1.79 Capital Global (Art. 162) Capital Básico Capital Complementario 148.55 148.55 0.00 Indice de Consumo de Capital (Art. 204 Bis) Sobre riesgos de crédito, mercado y operacional ($) Sobre riesgos de crédito, mercado y operacional (%) Sobre riesgos de crédito ($) Sobre riesgos de crédito (%) Sobre riesgos de mercado ($) Sobre riesgos de mercado (%) Sobre riesgo operacional ($) Sobre riesgo operacional (%) Capital Global / Capital Requerido (veces) 113.97 76.72% 3.81 2.56% 108.37 72.95% 1.79 1.21% 1.30 La Casa de Bolsa está clasificada dentro de la categoría I según el artículo 204 Bis 2 de las Disposiciones de carácter general aplicables a las casas de bolsa al contar con un consumo de capital menor al 80%. La calificación de riesgo de contraparte de la Casa de Bolsa, al 14 de noviembre de 2008 por la calificadora Fitch Ratings es de BBB+(mex) largo plazo y F2 (mex) corto plazo. Gestión La Dirección de Administración Integral de Riesgos de la Institución lleva un control estricto sobre el requerimiento de capital que se produce al ejecutar operaciones en los mercados financieros realizando las siguientes actividades: Monitoreo diario del capital requerido por las operaciones que se realizan. Informe diario a las áreas operativas del capital requerido al inicio de las actividades. Proyecciones de las operaciones a futuro que estiman los consumos de capital a una fecha determinada. Evaluación del efecto de las operaciones que se desean realizar para verificar que se encuentran en línea con la estrategia y la toma de riesgos establecidas. Asimismo, cuando el requerimiento se acerca a los límites establecidos por la Casa de Bolsa, lo hace del conocimiento tanto de las áreas operativas como de la Dirección General para que se tomen las medidas necesarias para reducir el consumo de capital. 8 de 9 Adicionalmente, en las sesiones mensuales del Comité de Riesgos se presentan las posiciones, capital requerido y con ello, las estrategias que seguirán las áreas operativas. La estructura del Capital Global de MULTIVA, a continuación se muestra: Marzo 2009 Capital Contable al 31 de marzo $ 156 $ 149 Menos: Partidas que se contabilicen en el activo de la Institución como intangibles (7) Capital Global Requerimientos de capitalización Por las operaciones realizadas durante el mes de septiembre de 2008 MULTIVA requirió un capital como a continuación de muestra: IMPORTE Operaciones por riesgos de mercado $ 105 Operaciones por riesgos de crédito Total de capital requerido Exceso de capital Total de Capital Global % $ 70 13 9 118 79 31 21 149 100 NOTA 11. INFORMACION POR SEGMENTOS Operaciones Operaciones con Valores por Cuenta propia con valores con sociedades de inversión Operaciones por cuenta de clientes Total consolidado 31 de marzo de 2009: Comisiones y tarifas Ingresos por asesoría financiera Ingresos por servicios Utilidad por compra venta Pérdida por compra venta Ingresos por intereses Gastos por intereses Resultado por valuación a valor razonable Margen financiero por intermediación Ingresos totales de la operación Gastos de administración Resultado de operación $ (3) - $ 4 - $ 7 1 8 $ 8 1 (3) 4 9 19 (18) 3 (10) - 47 (20) 358 (346) 1 66 (38) 361 (346) (9) (6) - 40 34 (9) 4 48 43 (44) $ (1) ==== 9 de 9 A continuación se presenta la posición neta al 31 de marzo de 2009 por las operaciones de cuenta propia. Inversiones en valores Saldos deudores en operaciones con instrumentos financieros derivados $ 66 6 72 Saldo acreedor en operaciones con instrumentos Financieros derivados (15) Posición neta $ 57 ==== Dic 2008 Nov 2008 Oct 2008 Sep 2008 NOTA 12. INDICADORES FINANCIEROS. Mar 2009 Indicadores Financieros Solvencia Liquidez Apalancamiento Roe Roa Relacionado con el capital Requerimiento de capital/ capital global Relacionados con los resultados del ejercicio Margen financiero/Ingreso total de la operación Resultado de operación/ Ingreso total de la operación Ingreso neto/Gastos de administración Gastos de administración/ Ingreso total de la operación Resultado neto/Gastos de administración Gastos del personal/Ingreso total de la operación 1.01 1.01 0.69 0.01 0.00 Feb 2009 Feb 2009 Ene 2009 1.01 1.01 0.13 0.03 0.00 1.01 1.01 0.13 0.03 0.00 1.01 1.01 0.55 0.04 0.00 1.01 1.01 0.41 (0.13) (0.00) 2.56 2.71 0.62 (0.15) (0.15) 2.60 2.63 0.63 (0.15) (0.14) 2.83 2.86 0.55 (0.12) (0.10) /D N/D N/D N/D N/D N/D N/D 78.72 .70 0.82 .82 .86 0.70 .65 .65 .65 (0.32) (0.11) 0.03 0.11 0.03 0.11 0.43 0.83 (0.32) (0.11) (0.41) (0.16) (0.43) (0.16) (0.43) (0.16) 1.32 (0.11) 0.69 0.97 0.14 .41 0.97 0.14 .41 0.57 0.51 .25 1.32 (0.11) 0.69 1.41 (0.14) 0.75 1.43 0.13) .77 1.43 0.13) .77 Donde: Solvencia = Activo Total / Pasivo Total Liquidez = Activo circulante / Pasivo Circulante Activo Circulante = Disponibilidades + Instrumentos Financieros + Otras Cuentas por Cobrar + Pagos Anticipados Pasivo Circulante = Préstamos Bancarios a Corto Plazo + Pasivos Acumulados + Operaciones con Clientes Apalancamiento = Pasivo total – Liquidación de la Sociedad (Acreedor) / Capital Contable ROE = Resultado Neto / Capital Contable ROA = Resultado Neto / Activos Productivos Activos Productivos = Disponibilidades, Inversiones en Valores y Operaciones con Valores y Derivadas Estas notas son parte integrante a los estados financieros de CASA DE BOLSA MULTIVA, S.A. DE C.V., GRUPO FINANCIERO MULTIVA (MULTIVA), al 31 de marzo de 2009.