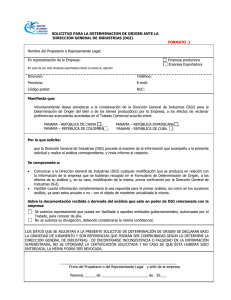

aspectos prácticos del régimen de precios de transferencia

Anuncio