informe trimestral

Anuncio

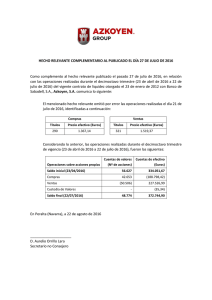

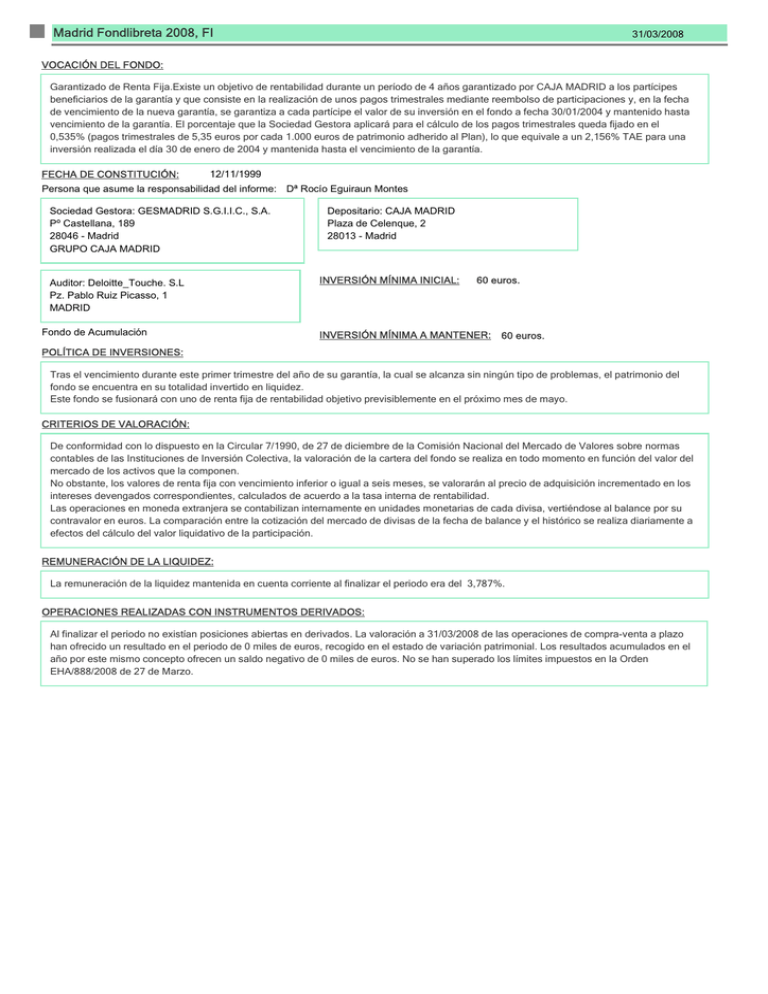

Madrid Fondlibreta 2008, FI 31/03/2008 VOCACIÓN DEL FONDO: Garantizado de Renta Fija.Existe un objetivo de rentabilidad durante un período de 4 años garantizado por CAJA MADRID a los partícipes beneficiarios de la garantía y que consiste en la realización de unos pagos trimestrales mediante reembolso de participaciones y, en la fecha de vencimiento de la nueva garantía, se garantiza a cada partícipe el valor de su inversión en el fondo a fecha 30/01/2004 y mantenido hasta vencimiento de la garantía. El porcentaje que la Sociedad Gestora aplicará para el cálculo de los pagos trimestrales queda fijado en el 0,535% (pagos trimestrales de 5,35 euros por cada 1.000 euros de patrimonio adherido al Plan), lo que equivale a un 2,156% TAE para una inversión realizada el día 30 de enero de 2004 y mantenida hasta el vencimiento de la garantía. FECHA DE CONSTITUCIÓN: 12/11/1999 Persona que asume la responsabilidad del informe: Dª Rocío Eguiraun Montes Sociedad Gestora: GESMADRID S.G.I.I.C., S.A. Pº Castellana, 189 28046 - Madrid GRUPO CAJA MADRID Auditor: Deloitte_Touche. S.L Pz. Pablo Ruiz Picasso, 1 MADRID Fondo de Acumulación Depositario: CAJA MADRID Plaza de Celenque, 2 28013 - Madrid INVERSIÓN MÍNIMA INICIAL: 60 euros. INVERSIÓN MÍNIMA A MANTENER: 60 euros. POLÍTICA DE INVERSIONES: Tras el vencimiento durante este primer trimestre del año de su garantía, la cual se alcanza sin ningún tipo de problemas, el patrimonio del fondo se encuentra en su totalidad invertido en liquidez. Este fondo se fusionará con uno de renta fija de rentabilidad objetivo previsiblemente en el próximo mes de mayo. CRITERIOS DE VALORACIÓN: De conformidad con lo dispuesto en la Circular 7/1990, de 27 de diciembre de la Comisión Nacional del Mercado de Valores sobre normas contables de las Instituciones de Inversión Colectiva, la valoración de la cartera del fondo se realiza en todo momento en función del valor del mercado de los activos que la componen. No obstante, los valores de renta fija con vencimiento inferior o igual a seis meses, se valorarán al precio de adquisición incrementado en los intereses devengados correspondientes, calculados de acuerdo a la tasa interna de rentabilidad. Las operaciones en moneda extranjera se contabilizan internamente en unidades monetarias de cada divisa, vertiéndose al balance por su contravalor en euros. La comparación entre la cotización del mercado de divisas de la fecha de balance y el histórico se realiza diariamente a efectos del cálculo del valor liquidativo de la participación. REMUNERACIÓN DE LA LIQUIDEZ: La remuneración de la liquidez mantenida en cuenta corriente al finalizar el periodo era del 3,787%. OPERACIONES REALIZADAS CON INSTRUMENTOS DERIVADOS: Al finalizar el periodo no existían posiciones abiertas en derivados. La valoración a 31/03/2008 de las operaciones de compra-venta a plazo han ofrecido un resultado en el periodo de 0 miles de euros, recogido en el estado de variación patrimonial. Los resultados acumulados en el año por este mismo concepto ofrecen un saldo negativo de 0 miles de euros. No se han superado los límites impuestos en la Orden EHA/888/2008 de 27 de Marzo. Madrid Fondlibreta 2008, FI 31/03/2008 HECHOS RELEVANTES: -La Sociedad Gestora (Gesmadrid, S.G.I.I.C., S.A.) y la Entidad Depositaria (Caja Madrid) pertenecen al mismo Grupo Financiero, y cumplen los requisitos de separación exigidos por la legislación vigente. -La IIC ha realizado algunas de las operaciones tipificadas como vinculadas en el artículo 67 de la Ley de IIC desarrollado, a su vez, en el artículo 99 del RD 1309/2005 por el que se aprueba el Reglamento de la citada Ley. El Órgano Interno de la Sociedad Gestora ha verificado que dichas operaciones se han realizado en interés exclusivo de las IIC y a precios o en condiciones iguales o mejores que los de mercado cumpliendo, de esta forma, con lo establecido en el procedimiento de operaciones vinculadas recogido en el Reglamento Interno de Conducta de Gesmadrid SGIIC. - Las operaciones realizadas durante el periodo con el Depositario tienen el siguiente desglose: Compras de valores: 282.268,00 miles de euros. Ventas de valores: 350.456,00 miles de euros. (*) SITUACIÓN DE LOS MERCADOS: El primer trimestre de 2008 ha supuesto una travesía muy difícil para las economías, los mercados y los inversores. En EEUU se ha seguido destruyendo empleo y la confianza de los agentes ha caído con fuerza, hasta el punto que prácticamente ya se da por hecho que está en recesión. A ello se une que la crisis global de los mercados de crédito no ha mostrado ninguna señal de mejora y que, por el lado de la vivienda, los riesgos apuntan a nuevas caídas en los precios de los inmuebles. Aunque en Europa el escenario aún no es tan severo como en EEUU, no es menos cierto que se ha producido un deterioro y que en los próximos trimestres puede ir a más. Por otra parte, para complicar la situación, tenemos a los precios de las materias primas, como el oro y el petróleo, alcanzando nuevos máximos y con ello aumentando las presiones inflacionistas en los países desarrollados. La gravedad de la crisis también se pone de manifiesto en la respuesta tan excepcional que ha dado la Reserva Federal a través de un amplio espectro de medidas. En materia de tipos de interés y en una actuación sin precedentes, recortó el nivel de los fondos federales desde el 4,25%, en que se situaban a finales de 2007, hasta el 2,25% en que han concluido el trimestre. Pero su actuación no se ha limitado sólo a recortar los tipos de interés que controla, sino que ha habilitado nuevos mecanismos para inyectar liquidez al mercado con el fin de que ésta llegue a las entidades financieras que más la necesitan. En Europa la crisis no ha golpeado, hasta el momento, con la misma intensidad que lo ha hecho en EEUU. Por ello, además de por otras razones, los bancos centrales no han actuado con la misma agresividad que la Fed. En la UEM, en concreto, el BCE ha mantenido sin cambios en el 4% el tipo de interés de sus subastas principales de financiación, al tiempo que ha transmitido un mensaje de preocupación por la evolución futura de la inflación. Lo que sí ha hecho la autoridad monetaria europea ha sido incrementar el volumen de sus inyecciones periódicas de liquidez y ampliar sus plazos para tratar de paliar las tensiones del mercado interbancario por la escasa disposición de las entidades a cruzar operaciones. En cuanto a los mercados de crédito, las primas de riesgo exigidas mantuvieron durante el trimestre una tendencia de ampliación que ha conducido a los bonos corporativos a 10 años de EEUU con rating BB a niveles máximos históricos de casi 6 p.p. La deuda pública de los gobiernos ha vuelto a ser uno de los activos más beneficiados, dando continuidad a la tendencia bajista precedente que ha permitido a las tires alcanzar nuevos mínimos. Detrás de este comportamiento, como es fácil suponer, está la huida de los inversores desde los activos con más riesgo hacia los que consideran refugio, lo que además de beneficiar a los bonos ha favorecido también a una materia prima como es el oro. Los principales índices bursátiles registraron una fuerte corrección en enero, luego recuperaron parcialmente y entraron en un movimiento lateral hasta que, en marzo, a propósito de la crisis de Bear Stearn, sufrieron otro episodio de fuertes ventas que en algunos casos supusieron nuevos mínimos anuales. Las bolsas han sufrido los envites procedentes del empeoramiento de las perspectivas económicas, el riesgo de recesión en EEUU, la crisis financiera y el recorte de las previsiones de beneficios. En este escenario tan incierto, el trimestre concluía con abultadas pérdidas de un 10,5% de media en los principales índices de EEUU, del 16,3% en el caso de la UEM y del 18% en la bolsa de Japón. En cuanto a las emergentes, el mejor comportamiento correspondió a las de Latinoamérica, donde el índice de la región sólo perdió un 4,5%, en tanto que Asia y Europa del Este se anotaron retrocesos superiores al 14%. Por último, en los mercados de divisas se mantuvo la tónica de debilitamiento generalizado del dólar. Madrid Fondlibreta 2008, FI 31/03/2008 DATOS GENERALES (al cierre del periodo) Patrimonio (miles de euros) Número de participaciones Valor liquidativo de la participación (euros) Tramos/Plazos Trimestre Anterior Trimestre Actual Porcentaje % Base de cálculo Comisión anual de gestión 49.365,00 120.681,00 6.429.451,53 15.845.088,71 7,68 7,62 1,000% Porcentaje sobre valor patrimonio. 0,051% Porcentaje sobre valor patrimonio. Comisión de depositaria Comisión de reembolso Antigüedad igual o superior a 91 Días Antigüedad inferior a 91 Días 0,000% 1,000% Importe reembolsado. 5,000% Sobre precio de las participaciones. Comisión de suscripción COMPORTAMIENTO DEL FONDO Periodo Volatilidad histórica(1) Rentabilidad neta(%) Total Gastos (**) Patrimonio (***) Miles de euros Número (***) de partícipes 1er trimestre 2008 0,14 media 0,81% 0,27% 49.365 2.786 Acumulado 2008 0,14 media 0,81% 0,27% 49.365 2.786 Año 2007 0,15 media 2,78% 1,06% 120.681 5.858 Año 2006 0,17 media 0,82% 1,04% 136.510 6.624 Año 2005 0,41 media 1,38% 1,04% 159.494 7.639 Año 2004 0,64 media 4,16% 1,04% 175.502 8.287 Año 2003 0,09 baja 1,63% 1,05% 152.739 8.241 (**) Incluye gastos por comision de gestión, comisión de depositario y gastos por servicios exteriores y resto de gastos de gestión corriente en términos de porcentaje medio diario del periodo. Los datos correspondientes a 2007 se han corregido a raíz de la detección de una incidencia en el último informe trimestral publicado. (***) Patrimonio y número de partícipes al final de cada periodo. (1) Volatilidad calculada para un periodo de 12 meses basada en rendimientos mensuales DISTRIBUCIÓN DEL PATRIMONIO (al cierre del periodo, en miles de euros) Trimestre Anterior (+) CARTERA A VALOR EFECTIVO (*) Total cartera al coste Total intereses Plusvalías (minusvalías) latentes (+) LIQUIDEZ (TESORERIA) C/C (+) DEUDORES (-) ACREEDORES (-) EFECTO IMPOSITIVO S/ PLUSVALÍAS (-) LUCRO CESANTE TOTAL PATRIMONIO Trimestre Actual 115.680 117.837 917 -3.074 5.131 63 -192 0 -1 120.681 (*) Incluye total cartera a valor efectivo más total derechos a valor de mercado 47.949 49.233 679 -1.963 1.749 92 -423 0 -2 49.365 % sobre patrimonio 97,13 99,73 1,38 -3,98 3,54 0,19 -0,86 0,00 0,00 100,00 Madrid Fondlibreta 2008, FI 31/03/2008 ESTADO DE VARIACIÓN PATRIMONIAL (en miles de euros) Trimestre Actual Valor liquidativo fin de periodo anterior (euros) PATRIMONIO FIN PERIODO ANTERIOR +/- Suscripciones / reembolsos (neto) - Beneficios brutos distribuidos +/- Rendimientos netos (+) Rendimientos + Intereses y dividendos +/- Variaciones de precios (realizadas o no) +/- Resultado en derivados +/- Otros rendimientos (-) Gastos de gestión corriente y servicios exteriores - Comisión de gestión - Comisión de depositario de gestión corriente - Gastos por servicios exteriores y resto de gastos PATRIMONIO FIN PERIODO ACTUAL Valor liquidativo fin de periodo actual (euros): Acumulado anual 7,62 120.681,00 -71.965,00 0,00 649,00 869,00 911,00 -34,00 0,00 -8,00 -220,00 -206,00 -11,00 7,62 120.681,00 -71.965,00 0,00 649,00 869,00 911,00 -34,00 0,00 -8,00 -220,00 -206,00 -11,00 -3,00 49.365,00 7,68 -3,00 49.365,00 7,68 COMPOSICIÓN DE LA CARTERA A VALOR EFECTIVO (a 31/03/2008 en miles de euros) Trimestre Actual BN. CAJAMADRID VTO. 02/08 BN. BCO. CREDITO LOCAL 2.75% VTO. 03/08 PG. BANKINTER VTO. 01/08 PG. BANCO PASTOR VTO. 01/08 PG. BANCO GUIPUZCOANO VTO. 01/08 PG. HISPAMER VTO. 01/08 PG. CAJA ESPAÑA VTO. 02/08 PG. CAJA DE CATALUÑA VTO. 01/08 PG. BCO. SABADELL VTO. 01/08 PG. BILBAO VIZCAYA KUTXA VTO. 01/08 PG. UNICAJA VTO. 01/08 PG. ENDESA CAPITAL VTO. 01/08 PG. CAIXANOVA VTO. 01/08 Total Otros Activos de RF OB. ESTADO 4.75% SEG.120982 OB. ESTADO 3.80% VTO. 01/17 Total Adquisición temporal TOTAL RENTA FIJA INTERIOR TOTAL RENTA VARIABLE INTERIOR TOTAL CARTERA INTERIOR OB. E. ITALIANO 5% VTO. 05/08 Total LIT Italia TOTAL RENTA FIJA EXTERIOR TOTAL RENTA VARIABLE EXTERIOR TOTAL CARTERA EXTERIOR TOTAL CARTERA 0 0 0 0 0 0 0 0 0 0 0 0 0 0 14.500 0 14.500 14.500 0 14.500 33.450 33.450 33.450 0 33.450 47.950 % sobre Total Cartera 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 30,24% 0,00% 30,24% 30,24% 0,00% 30,24% 69,76% 69,76% 69,76% 0,00% 69,76% 100,00% Trimestre Anterior 3.517 8.141 3.586 3.686 3.586 3.688 3.685 3.686 3.487 3.487 3.491 3.487 3.686 51.213 0 11.148 11.148 62.361 0 62.361 53.319 53.319 53.319 0 53.319 115.680 % sobre Total Cartera 3,04% 7,04% 3,10% 3,19% 3,10% 3,19% 3,19% 3,19% 3,01% 3,01% 3,02% 3,01% 3,19% 44,27% 0,00% 9,64% 9,64% 53,91% 0,00% 53,91% 46,09% 46,09% 46,09% 0,00% 46,09% 100,00%