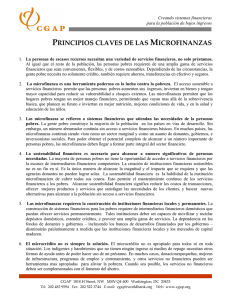

CGAP Guía sobre buenas practicas

Anuncio