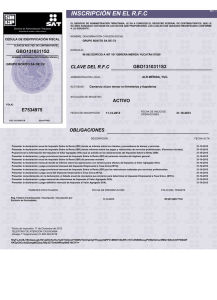

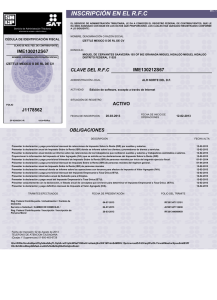

instituto politecnico nacional - Instituto Politécnico Nacional

Anuncio