Lanzamiento productos financieros FDN y anuncio

Anuncio

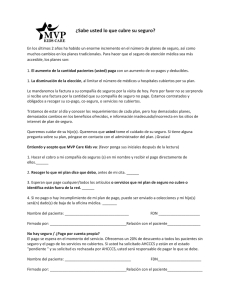

Lanzamiento productos financieros FDN y anuncio acompañamiento multilaterales Clemente del Valle, presidente FDN 12 de febrero de 2014 PRODUCTOS FINANCIEROS FDN PROGRAMA 4G 2 MOVILIZACIÓN RECURSOS DEL SISTEMA Optimización de diferentes fuentes de financiación locales e internacionales: FDN Multilaterales Bancos Inversionistas institucionales Proyectos con estructuras financieras eficientes, dadas las limitaciones existentes 3 BENEFICIOS DE LOS PRODUCTOS Y DEL ROL DE LA FDN 1 2 3 4 5 Movilizar y asignar recursos de diversas fuentes de financiación Ofrecer plazos de financiación acordes con la duración de los contratos de concesión Asignar eficientemente costos en las diferentes fases de los proyectos Mitigar riesgos de construcción y operación con una diversidad de productos de deuda y garantías Lograr cierres financieros con productos flexibles, que se ajusten a las necesidades de los concesionarios 4 PRODUCTOS FINANCIEROS FDN Financiación para programa 4G La FDN ofrecerá inicialmente los siguientes productos: Deuda senior Financiación largo plazo Productos financieros FDN Movilización mercado de capitales Deuda subordinada Garantía parcial en O&M La Financiera podrá dar financiación hasta por $ 1,6 billones a los 5 primeros 9 proyectos DEUDA SUBORDINADA FDN Deuda largo plazo con prioridad de pago sujeta a deuda senior Beneficios ü Reducir presión sobre equity ü Mejorar riesgo deuda senior ü Alinear flujos de caja proyecto con flujos deuda ü Mejorar estructura de financiamiento ü Mitigar riesgos de liquidez Términos y condiciones indicativas* Monto Hasta $ 180 mil millones por proyecto Plazo Hasta 20 años con período de gracia hasta 8 años Tasa de interés IPC + ( 9% -­‐ 10% ) Comisiones Apertura 50 -­‐100 pbs y compromiso 50-­‐ 100 pbs Pago de capital Según flujo de caja proyecto y subordinada en la cascada de pagos Prioridad Subordinación en flujo de caja y pari passu ante incumplimiento de la deuda Desembolsos Acordes con las necesidad de caja de los proyectos Opcionalidad Amortizaciones lineales, escalonada con la senior o barrido de caja (pagado con remanente de caja) * No constituyen oferta vinculante y no serán fuente de obligación para el emisor 6 GARANTÍA PARCIAL EN O&M FDN Garantía parcial para pago oportuno de deuda y bonos senior Beneficios ü Cubrir riesgo liquidez ü Mejorar calificación del proyecto y costos financieros ante salida al mercado de capitales ü Movilizar inversiones institucionales Términos y condiciones indicativas* Monto Hasta $ 180 mil millones por proyecto Calificación sin garantía Grado de inversión local Comisión ( 30 -­‐ 50 ) pbs por calificación y por año en la vigencia de la emisión Funcionamiento Se ejecuta para cubrir defectos del flujo recaudado para el servicio de la deuda El garante se subordina respecto de los demás tenedores de títulos Tasa de interés IPC + (9% -­‐ 10%). Tasa de deuda subordinada Terminación Con el vencimiento o terminación anticipada de la emisión *No constituyen oferta vinculante y no serán fuente de obligación para el emisor 7 ACOMPAÑAMIENTO MULTILATERALES PROGRAMA 4G La ampliación de la porción de vigencias futuras en dólares permite que las multilaterales den financiación hasta por USD 1500 millones a los primeros 9 proyectos: Términos y condiciones indicativas* Monto Entre USD 100 millones y USD 200 millones por transacción por multilateral Transacciones Cada multilateral podrá financiar hasta 3 transacciones de las primeras 9 Productos Deuda senior (en algunos casos se podrá ofrecer deuda subordinada) Plazos Hasta 20 años Periodo de gracia Suficiente para cubrir el periodo de construcción y tiempo adicional para absorber posibles retrasos Tasa de interés LIBOR + (4% -­‐ 6%) en función del riesgo proyecto, plazo, sponsors y condiciones de mercado Comisiones Comisiones de apertura, debida diligencia y compromiso * No constituyen oferta vinculante y no serán fuente de obligación para el emisor 8 ESTRUCTURAS FINANCIERAS EFICIENTES Primeras 9 concesiones Largo plazo y mayor toma de riesgo Largo plazo Mediano plazo Deuda promedio: $10 billones Deuda subordinada FDN $1,6 billones Deuda multilaterales $3 billones Deuda bancos $5,4 billones 100% 16% 30% 54% Distribución de recursos de las diferentes fuentes permite a los proyectos obtener condiciones de financiación más eficientes 9 INICIATIVAS EN DESARROLLO PARA PRÓXIMO PAQUETE DE LICITACIONES 10 MOVILIZACIÓN MERCADO CAPITALES La FDN y las multilaterales vienen trabajando en iniciativas para movilizar a los inversionistas institucionales en las diferentes etapas de los proyectos: Objetivo Problemática Instrumentos Inversionistas institucionales financien proyectos desde etapa de construcción ¿Cómo cubrir riesgo de construcción? • Bono/titularización emitido en etapa de construcción con garantías parciales o garantía full wrap sindicada (FDN, bancos y multilaterales) Inversionistas institucionales refinancien proyectos en etapa O&M ¿Cómo garantizar refinanciación? Instrumentos de refinanciación: • Bono/titularización emitido en etapa O&M con garantías parciales • Línea de crédito diferida y garantías de refinanciación 11 • Fondos de deuda especializados MOVILIZACIÓN MERCADO CAPITALES Iniciativas en curso Apoyo a cambios regulatorios: -­‐ Incorporación de normatividad bancaria específica para la financiación de proyectos -­‐ Creación de un asset class de infraestructura para inversionistas institucionales Compromiso inversionistas institucionales: -­‐ Institucionales locales: elevación estándares y generación capacidades técnicas para locales -­‐ Institucionales internacionales: realización de transacciones iniciales (144 a) y coinversión con FDN 12 GRACIAS 13