Informe Trimestral

Anuncio

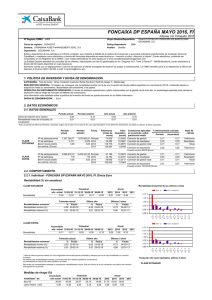

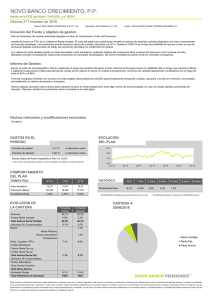

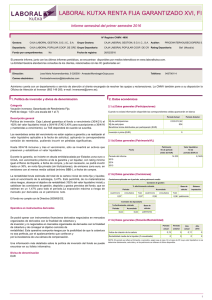

DREAM TEAM FONDO F.I. Informe TRIMESTRAL del 3er. Trimestre de 2011 Nº Registro CNMV: 1027 Gestora GESDUERO S.G.I.I.C.,S.A. Depositario Caja España de Inversiones Salamanca y Soria Caja de Ahorros y Monte de Piedad Grupo Gestora Caja España de Inversiones Salamanca y Soria Caja de Ahorros y Monte de Piedad Grupo Depositario Caja España de Inversiones Salamanca y Soria Caja de Ahorros y Monte de Piedad Auditor KPMG Auditores, S.L. Rating depositario Baa3(MOODY`S) Fondo por compartimentos NO El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en www.gesduero.es. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección Marqués de Villamagna 6, 28001 Madrid - Teléfono 915139000 Correo electrónico InformesParticipes@gesduero.es Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). INFORMACIÓN FONDO Fecha de registro: 06/06/1997 1. Política de inversión y divisa de denominación Categoría Tipo de Fondo: Vocación Inversora: Perfil de riesgo: Fondo que invierte mayoritariamente en otros fondos y/o sociedades Renta Variable Internacional Alto Descripción general El objetivo, será obtener una rentabilidad satisfactoria, en el medio plazo a través de una gran diversificación sectorial y geográfica. La política de inversión del fondo se instrumentará mayoritariamente a través de inversiones en otras instituciones de inversión colectiva, pudiendo en menor medida invertir directamente en valores. Las IICs en las que invierta estarán radicadas en Europa o en Estados Unidos. Operativa en instrumentos derivados El fondo puede realizar operaciones en instrumentos derivados negociados en mercados organizados con la finalidad de inversión y como cobertura genérica de la cartera. Se han realizado operaciones con instrumentos financieros derivados OTC con la finalidad de cobertura de la parte de la cartera posicionada en divisa distinta al euro. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación: EUR 2. Datos económicos 2.1. Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Período actual 887.317,41 556 Nº de participaciones Nº de partícipes Beneficios brutos distribuidos por participación (EUR) Inversión mínima (EUR) Período anterior 942.457,47 594 1.803,04 ¿Distribuye dividendos? NO Fecha Período del informe 2010 2009 Patrimonio fin de período (miles de EUR) 5.374 6.942 6.263 Valor liquidativo fin del período 6,0566 7,1521 6,6762 5.303 5,3496 2008 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión Comisión de depositario % efectivamente cobrado Período Acumulada 0,40 1,20 0,02 0,07 Período Actual Indice de rotación de la cartera (%) Rentabilidad media de la liquidez (% anualizado) Sistema de imputación Base de cálculo patrimonio patrimonio Período Anterior al fondo Año Actual Año Anterior 0,00 0,38 0,20 0,20 1,01 0,92 0,80 0,25 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren a los últimos disponibles. 2.2. Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual Rentabilidad (% sin anualizar) Trimestral Anual Acumulado 2º 1er 4º Trimestre 2011 Trimestre Trimestre Trimestre Actual 2011 2011 2010 Rentabilidad -15,32 Rentabilidades extremas(i) Rentabilidad mínima (%) Rentabilidad máxima (%) -16,39 0,09 1,19 Trimestre Actual % Fecha -4,86 08/08/2011 2,74 07/09/2011 7,34 2010 7,13 Último año % Fecha -4,86 08/08/2011 2,74 07/09/2011 2009 24,80 2008 -40,78 2006 12,17 Últimos 3 años % Fecha -8,14 10/10/2008 8,65 13/10/2008 (i) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es Diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Trimestral Anual Acumulado 2º 1er 4º Trimestre 2011 Trimestre Trimestre Trimestre Actual 2011 2011 2010 2010 2009 2008 2006 Volatilidad(ii) de: 16,98 25,95 9,36 9,70 8,55 12,97 17,06 27,60 8,41 28,60 40,44 19,11 21,18 21,76 30,22 25,46 39,79 13,64 Letra Tesoro 1 año 1,74 1,98 1,50 1,72 2,11 1,32 2,17 1,39 0,73 VaR histórico(iii) -11,73 -11,73 -10,98 -11,07 -11,04 -11,04 -10,39 -9,39 -8,29 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del período de referencia. Valor liquidativo Ibex-35 Gastos (% s/ patrimonio medio) Trimestral Anual Acumulado 2º 1er 4º Trimestre 2011 Trimestre Trimestre Trimestre Actual 2011 2011 2010 Ratio total de gastos(iv) Ratio total de gastos sintético(v) 2010 2009 2008 2006 1,30 0,44 0,43 0,43 0,46 1,74 1,83 1,77 1,72 1,85 0,61 0,60 0,63 0,65 2,53 2,29 1,77 1,72 (iv) Incluye todos los gastos directos soportados en el periodo de referencia: comisión de gestión, comisión de depositario, auditoría, servicios bancarios, y resto de gastos de gestión corriente , en términos de porcentaje sobre patrimonio medio del periodo (v) En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones Evolución del valor liquidativo últimos 5 años Rentabilidad trimestral de los últimos 3 años B) Comparativa Durante el período de referencia, la rentabilidad media de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Monetario Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro Patrimonio Rentabilidad gestionado* Nº de partícipes* trimestral media** (miles de euros) 145.830 6.479 0,08 58.944 2.545 1,13 0 0 0,00 13.380 1.040 -2,66 Vocación inversora Renta Fija Mixta Internacional Renta Variable Mixta Euro Renta Variable Mixta Internacional Renta Variable Euro Renta Variable Internacional IIC de gestión Pasiva(1) Garantizado de Rendimiento Fijo Garantizado de Rendimiento Variable De Garantía Parcial Retorno Absoluto Global Total fondos Patrimonio Rentabilidad gestionado* Nº de partícipes* trimestral media** (miles de euros) 13.956 975 -1,88 6.402 582 -8,44 10.572 682 -9,85 16.623 1.430 -18,08 9.090 1.196 -17,74 0 0 0,00 0 0 0,00 260.023 14.615 -1,10 0 0 0,00 0 0 0,00 0 0 0,00 534.819 29.544 -1,66 * Medias. (1): Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo 2.3. Distribución del patrimonio al cierre del período (Importes en miles de EUR) Fin período actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Importe 5.236 36 5.200 0 0 148 -10 5.374 Fin período anterior % sobre patrimonio Importe 97,43 0,67 96,76 0,00 0,00 2,75 -0,19 100,00 % sobre patrimonio 6.388 10 6.378 0 0 460 -21 6.827 93,57 0,15 93,42 0,00 0,00 6,74 -0,31 100,00 Variación acumulada anual % variación respecto fin período anterior Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4. Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) +- Suscripciones/reembolsos (neto) - Beneficios brutos distribuidos +- Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos +- Resultados en renta fija (realizadas o no) +- Resultados en renta variable (realizadas o no) +- Resultados en depósitos (realizadas o no) +- Resultados en derivados (realizadas o no) +- Resultados en IIC (realizadas o no) +- Otros resultados +- Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario Variación del período actual Variación del período anterior 6.827 -6,21 0,00 -17,88 -17,49 0,01 0,00 0,00 0,00 0,00 -1,28 -16,22 0,00 0,00 -0,42 -0,40 -0,02 6.895 -1,06 0,00 0,08 0,47 0,02 0,00 0,00 0,00 0,00 0,31 0,14 0,00 0,00 -0,43 -0,40 -0,02 6.942 -8,54 0,00 -14,89 -13,71 0,04 0,00 0,00 0,00 0,00 0,12 -13,87 0,00 0,00 -1,30 -1,20 -0,07 414,09 0,00 -3.192,81 -1.306,39 -30,24 0,00 0,00 0,00 0,00 -462,36 -513,79 -300,00 0,00 -1.858,13 -11,50 -11,50 % sobre patrimonio medio Variación del período actual Variación del período anterior -0,01 0,00 0,01 0,03 0,00 0,03 0,00 5.374 -0,01 0,00 0,00 0,04 0,00 0,04 0,00 6.827 - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) % variación respecto fin período anterior Variación acumulada anual -0,03 0,00 0,00 0,12 0,00 0,12 0,00 5.374 1,10 -45,65 -1.790,58 -28,29 0,00 -28,29 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del período ES00000122D7 - Obligaciones|TESORO PUBLICO|2,000|2011-10-03 EUR TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR LU0252965834 - Acciones|BALCKROCK GLOBAL FUNDS Valor de mercado % Período anterior Valor de mercado Descripción de la inversión y emisor % Valor de mercado % Período anterior Valor de mercado % 47 0,88 0 0,00 LU0214494824 - Acciones|ING RENTA INVESTMENT MANAG. USD 808 15,03 861 12,62 47 0,88 0 0,00 LU0511397472 - Participaciones|INVESCO MANAGEMENT SA JPY 146 2,72 151 2,21 47 0,88 0 0,00 LU0100598282 - Acciones|INVESCO MANAGEMENT SA EUR 321 5,97 387 5,67 47 0,88 0 0,00 LU0289215948 - Acciones|JP MORGAN FLEMING EUR 932 17,34 1.179 17,26 LU0320897043 - Acciones|ROBECO ASSET MANAGEMENT EUR EUR 528 9,83 633 9,28 LU0316494391 - Acciones|FRANKLIN TEMPELTON INVESTMENT EUR 720 13,39 873 12,78 LU0122612848 - Acciones|FRANKLIN TEMPELTON INVESTMENT EUR 269 5,00 398 5,84 LU0138821268 - Acciones|HENDERSON GLOBAL INVESTORS LTD 498 9,26 589 8,63 EUR Período actual Divisa Descripción de la inversión y emisor Divisa Período actual TOTAL IIC TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS 979 18,21 1.307 19,15 5.201 96,75 6.378 93,44 5.201 96,75 6.378 93,44 5.248 97,63 6.378 93,44 Notas: El período se refiere al trimestre o semestre, según sea el caso. 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total Sector Económico IIC RENTA VARIABLE EEUU. 46,4 % IIC RENTA VARIABLE EUROPA 29,9 % IIC RENTA VARIABLE GLOBAL 17,3 % Liquidez 2,7 % Otros 3,6 % Total 100,0 % 3.3. Operativa en derivados. Resumen de las posiciones abiertas al cierre del período (Importes en miles de EUR) Instrumento DIV: JPY DIV: USD Total subyacente tipo de cambio TOTAL OBLIGACIONES Venta Forward|Divisa EUR/JPY||Fisica Venta Forward|Divisa EUR/USD||Fisica Importe nominal comprometido Objetivo de la inversión 143 Cobertura 807 Cobertura 950 950 4. Hechos relevantes SI a. Suspensión temporal de suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización del proceso de fusión j. Otros hechos relevantes NO X X X X X X X X X X 5. Anexo explicativo de hechos relevantes No aplica. 6. Operaciones vinculadas y otras informaciones SI a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) b. Modificaciones de escasa relevancia en el Reglamento c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) NO X X X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones Anexo: La cuenta corriente en el depositario está remunerada a EURIBOR -0,50. Los repos se contratan diariamente con el depositario y son otra operación vinculada de carácter repetitivo sometida a un procedimiento de autorización simplificado. 8. Información y advertencias a instancia de la CNMV No aplica 9. Anexo explicativo del informe periódico Trimestre marcado por el incremento de la prima de riesgo en los mercados y un brusco deterioro de las expectativas de crecimiento a nivel global. Europa continúa manteniendo intervenidos a Grecia, Portugal e Irlanda y decepciona una y otra vez a los mercados ante su falta de determinación en la implementación de herramientas de estabilidad. Turbulencias que están poniendo en entredicho la solvencia del sector financiero, que ya no duda de si el país heleno realizara un impago sino del monto del mismo. Antes de que eso suceda se debe alcanzar una solución que permita que el deterioro no salpique gravemente a más países y la banca se encuentre con capital suficiente para evitar males mayores. Mientras tanto, la mayor parte de los países desarrollados reconducen el gasto público y atienden a las peticiones de los entes supranacionales recortando presupuestos. La débil situación de la demanda privada se une ahora a la maltrecha situación de las arcas públicas y pone en jaque las cifras de crecimiento futuro. Estados Unidos se enfrenta a una falta de credibilidad en sus cuentas que ha llevado a la perdida de la máxima calidad crediticia por S&P. El contrapunto positivo lo ponen las naciones emergentes, que pese a ver minorada su actividad por falta de peticiones externas muestran cierta estabilidad en los datos presentados en este periodo. Los resultados empresariales continúan ofreciendo un buen tono. Como apuntábamos, el empeoramiento de Grecia volvía a hacer saltar las alarmas de los mercados (asistíamos a la constatación del incumplimiento de sus objetivos de déficit en 2011) y en este caso el impacto era mayor ante la sensación de que la situación desbordaba a las autoridades europeas y se produjese un efecto contagio de la crisis de solvencia a otros países. En especial el mas castigado ha sido Italia que se ha convertido en el foco de atención dada su elevada deuda y escaso crecimiento, la escalada de diferenciales en este país se amplio hasta llegar a niveles cercanos a los 400 puntos básicos a principios de Agosto, llegando a cotizar el bono a diez años italiano a mas de un 6% de rentabilidad. Fue ese el catalizador para que el banco central europeo, pese a sus negativas iniciales, se viera obligado a intervenir para poner freno a esta situación comprando grandes cantidades de deuda (española e italiana) en el mercado secundario. Este hecho y el programa de austeridad promovido por el Gobierno transalpino, lograron calmar momentáneamente a los mercados que daban por buena la medida del BCE ante la inoperancia del Fondo de Estabilidad Financiera Europea. Sin embargo, la marcha atrás de Italia en algunas de estas reformas originó muchas dudas en el mercado y provocó que las rentabilidades volvieran a incrementarse. En el ámbito local, España registró un escaso crecimiento durante el 3T que vino impulsado por la mejora del sector exterior y mermado por la incapacidad para recuperar una demanda interna gravemente deprimida. La elevada tasa de desempleo continua siento un lastre importante. Como consecuencia de estos datos, el deterioro europeo y las dudas sobre el sistema bancario español el bono español sufrió un empeoramiento en la primera parte del trimestre que lo elevo a niveles del 6% de rentabilidad en el caso del bono a diez años. Después de la intervención del BCE y de las medidas de ajuste fiscal y el establecimiento en la Constitución de un techo de déficit se produjo una mejora de la percepción del riesgo país que llevo a que las rentabilidades cayeran hasta niveles cercanos al 5% . La política monetaria del BCE hasta este trimestre se había desmarcado claramente de las aplicadas por la Reserva Federal y el Banco de Inglaterra. Estos últimos habían priorizado el apoyo al crecimiento económico y la creación de empleo sobre la estabilidad de precios. Sin embargo, el programa de compra de bonos soberanos por parte del BCE dio un giro a esta percepción, consiguiendo de este modo contener la escalada de los diferenciales de la deuda pública y mitigando las expectativas sobre posibles incrementos en tipos de intervención. Pese a todo el bono alemán continua erigiéndose como el activo refugio y muestra rentabilidades próximas al 0.5% en el dos años y del 1.90% en el diez . En el otro lado del Atlántico la economía americana se encuentra en un círculo vicioso en el que el crecimiento es claramente insuficiente para reducir la tasa de paro y dinamizar la economía. Tras llegar a un acuerdo sobre el techo de deuda, Obama intentara hasta final de año llegar a un acuerdo para reducir el gasto, aumentar todavía más los ingresos impositivos e implantar un ambicioso plan de ayuda al mercado laboral. La Reserva Federal anuncio que mantendría los tipos excepcionalmente bajos hasta al menos mediados de 2013, además anuncio la implementación de la llamada operación Twist que tratara de trasladar las compras del tramo corto de la curva a parte ultra larga , con el objetivo de mantener plana la curva y permitir a la economía financiarse a tipos bajos en plazo mas extensos. Como resultado de estas políticas, a finales del trimestre en USA los tipos del bono a dos años alcanza rentabilidades cercanas al 0.25% mientras que el 10 años se encontraba claramente por debajo del 2%. Destacamos también en este trimestre a Reino Unido, donde la recuperación ha acusado una sensible pérdida de impulso que ha hecho que el banco de Inglaterra haya mantenido en el 0.5% los tipos de interés, aunque las cifras de inflación han superado con creces los objetivos de su política monetaria .El mercado contempla la posibilidad que el Banco de Inglaterra implementara algún programa de compra de activos para activar la economía. Los mercados de renta variable sufrieron un duro castigo durante el tercer trimestre. Las rentabilidades negativas se extendieron en todos los mercados desarrollados. Así en Estados Unidos el índice de referencia S&P 500 cedió un -14.33%, en Europa el Eurostoxx 50 retrocedió un -23.48% y el español Ibex 35 un -17.50%. A nivel corporativo europeo, la temporada de resultados del segundo trimestre, conocida en el tercero, fue la más débil en los dos últimos años con sólo un 52% de las compañías batiendo sus expectativas de beneficios y un 50% sus expectativas de ventas ampliamente. Por ahora el número de profit warnings correspondientes a los resultados del tercer trimestre es relativamente bajo (Clariant, Lufthansa, Carrefour, Logitech, Aixtron) pero las bajas expectativas de crecimiento y la alta incertidumbre macroeconómica podrían incrementarlos. Los desencadenantes de esta situación de caídas generalizadas fueron las rebajas de expectativas de crecimiento económico a nivel de países desarrollados y su posible extensión a los emergentes, y los problemas de la deuda soberana tanto en los países periféricos de la zona euro como en Estados Unidos, así como la repercusión de esta crisis de deuda sobre el sistema financiero europeo. Así a nivel europeo los sectores cíclicos (con fuerte exposición al crecimiento de los emergentes asiáticos) y los sectores financieros (bancos y seguros) fueron los de peor comportamiento con caídas en rentabilidad entre el 26%. y el 42%. Al contrario los sectores defensivos con generación de caja recurrente y alta rentabilidad por dividendo, Alimentación y bebidas, farmacia y telecomunicaciones fueron los de mejor comportamiento con caídas limitadas a entre un 7% y un 15%. Los mercados de divisa no han estado ajenos a estos movimientos. El banco central suizo marcaba su línea de intervención respecto al euro para evitar mayores apreciaciones del franco que lastren a su economía. El dólar servia como refugio frente al euro y las divisas de los países emergentes dejaban de reflejar los fundamentales y se depreciaban ante el riesgo de liquidez y evolución futura. El futuro mas inmediato vendrá marcado por el calado de la solución común que al problema de la deuda europea se le de, la publicación de datos macro que en mayor o menor medida eviten pensar en nueva recesión y los resultados corporativos del tercer trimestre. Creemos que asistimos a una pérdida de impulso global, pero las economías seguirán creciendo aunque sea a tasas más suaves. El problema de Grecia es una amenaza sistémica de primer orden y entramos en un capitulo en el que se definirá todo lo relativo a la quita. Las perspectivas respecto a alcanzar una solución satisfactoria a corto plazo no son muy halagüeñas y pueden producirse nuevos episodios de ampliación de los diferenciales de las deudas hasta que la situación obligue a los políticos a tomar decisiones de calado. No obstante, la rentabilidad ofrecida por bonos periféricos como el español seguiría compensando con creces la volatilidad del corto plazo. En cuanto a los tipos de interés, descartamos prácticamente cualquier tipo de subida a corto plazo dado el actual ciclo económico y en cuanto a la bajada de los mismos estaremos atentos a los datos de inflación los cuales creemos que pueden ser la llave para permitir que el BCE baje tipos. Hasta que no se tomen nuevas medidas continuaremos viendo alta dependencia del sistema financiero a la liquidez suministrada vía subastas y recompras de la autoridad monetaria europea. Por el lado de Estados Unidos creemos que se producirá un aplanamiento de la curva de largo plaza, con tipos muy bajos, debido a la Operación Twist de la Fed. Para la publicación de las cuentas empresariales del tercer trimestre se espera un crecimiento de los beneficios de las empresas del S&P500 de alrededor el 13% interanual. Si bien el ratio de preanuncios de sorpresas negativas sobre positivas ha subido, todavía está por debajo de niveles de 1997, 2001 o 2008 (momentos previos a grandes correcciones de mercado). Por otro lado, las revisiones al alza como porcentaje total de las revisiones de los analistas han corregido significativamente tras las revisiones de previsiones macroeconómicas. Deberemos observar si las compañías han sido capaces de saber gestionar sus balances, en un entorno generalizado de altos niveles de flujos libres de caja, con niveles bajos de inversión, y altas rentabilidades por dividendo. Veremos si la presión a la baja de los costes laborales unitarios ha tenido el esperado efecto positivo en sus cuentas o no, y si podrán seguir manteniendo sus esperados niveles de ventas y beneficios de cara a finales de año. Nuestra visión es de excesivo abaratamiento de los mercados de equity y posibilidad de compra en niveles mínimos del reciente rango lateral descrito por los principales selectivos. Respecto a mercados emergentes, la fuerte corrección que han experimentado se debe a la aversión generalizada al riesgo ante la crisis de deuda europea, la repercusión sobre las entidades financieras europeas, la bajada de rating de USA y la desaceleración económica a nivel global. Aún así, se espera que estos países crezcan un 6.4% este año y un 6.1% en el 2012, más del triple de lo que se espera lo hagan las economías desarrolladas este año. Si se rompiesen hacia arriba los niveles técnicos en los que se encuentran comprendidos los índices de mercados desarrollados volveríamos a ver ganancias en los países emergentes. En divisa vemos al dólar como favorito frente al euro. Los movimientos de cartera realizados durante el periodo han ido encaminados a la generación de liquidez para reembolsos o por ajustes para cumplir los límites de inversión establecidos en el Folleto. La variación del patrimonio durante el periodo se debe, por un lado, a los 374 mil euros de reembolsos netos, y el resto, fundamentalmente, a la variación del valor de la cartera. El diferente rendimiento del fondo en comparación con los otros fondos gestionados, tal como se muestra en los apartados 2.1 y 2.2., se debe, fundamentalmente, a la diferente política de inversión. La rentabilidad del fondo en el periodo ha sido del -16,39% mientras el MSCI WORLD CR LC ha sido del -15,26%. Las operaciones realizadas con instrumentos financieros derivados no negociados en mercados organizados, se han realizado con la finalidad de cobertura de la parte de la cartera invertida en divisa distinta al euro, siendo las posiciones vivas al final del periodo las que figuran en el apartado 3.3. El grado de cobertura al riesgo de tipo de cambio ha sido del 100,65% en este trimestre, siendo el activo cubierto las IIC en divisa distinta al euro. El VaR (value at risk) es una medida de riesgo que bajo una serie de hipótesis iniciales, establece cual sería la pérdida máxima esperada para un horizonte temporal y nivel de confianza predeterminados. El VaR a final del periodo, calculado por la metodología histórica para un horizonte temporal de un mes y con un nivel de confianza estadístico del 99%, para este fondo, es de 11,73 euros sobre el valor liquidativo. Se ha contado para su cálculo con las últimas 60 observaciones, siempre que el fondo haya dispuesto de ellas. La volatilidad de la letra del tesoro 1 año y la del IBEX-35 ha aumentado en este periodo, en consonancia con la del valor liquidativo. La Sociedad Gestora cuenta con sistemas internos de control de la profundidad del mercado de valores en que invierte la IIC, considerando la negociación habitual y el volumen invertido, con objeto de procurar una liquidación ordenada de las posiciones de la IIC a través de los mecanismos normales de contratación. La Sociedad Gestora cuenta con procedimientos adoptados para evitar los conflictos de interés y sobre las operaciones vinculadas realizadas durante el período. La Sociedad Gestora ha realizado operaciones vinculadas de las previstas en el artículo 67 de la LIIC y 99 del RIIC. Una Comisión Independiente de la Sociedad Gestora ha verificado que dichas operaciones se han realizado en interés exclusivo de la IIC y a precios o en condiciones iguales o mejores que los de mercado cumpliendo, de esta forma, con lo establecido en el procedimiento de operaciones vinculadas recogido en el Reglamento Interno de Conducta de Gesduero S.G.I.I.C., S.A.