CCU Consumir sin moderación

Anuncio

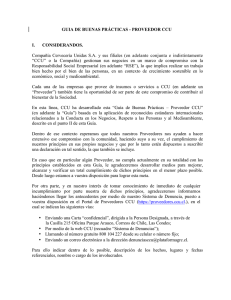

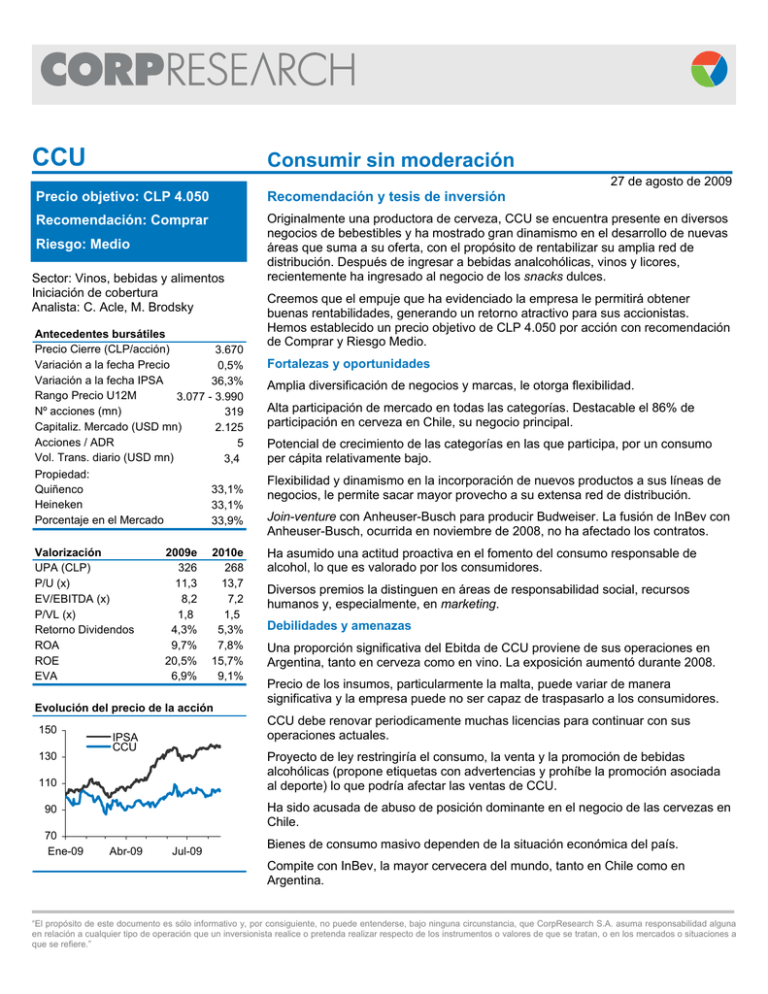

CCU Consumir sin moderación 27 de agosto de 2009 Precio objetivo: CLP 4.050 Recomendación y tesis de inversión Recomendación: Comprar Originalmente una productora de cerveza, CCU se encuentra presente en diversos negocios de bebestibles y ha mostrado gran dinamismo en el desarrollo de nuevas áreas que suma a su oferta, con el propósito de rentabilizar su amplia red de distribución. Después de ingresar a bebidas analcohólicas, vinos y licores, recientemente ha ingresado al negocio de los snacks dulces. Riesgo: Medio Sector: Vinos, bebidas y alimentos Iniciación de cobertura Analista: C. Acle, M. Brodsky Antecedentes bursátiles Precio Cierre (CLP/acción) 3.670 Variación a la fecha Precio 0,5% Variación a la fecha IPSA 36,3% Rango Precio U12M 3.077 - 3.990 Nº acciones (mn) 319 Capitaliz. Mercado (USD mn) 2.125 Acciones / ADR 5 Vol. Trans. diario (USD mn) 3,4 Propiedad: Quiñenco 33,1% Heineken 33,1% Porcentaje en el Mercado 33,9% Valorización UPA (CLP) P/U (x) EV/EBITDA (x) P/VL (x) Retorno Dividendos ROA ROE EVA 2009e 326 11,3 8,2 1,8 4,3% 9,7% 20,5% 6,9% 2010e 268 13,7 7,2 1,5 5,3% 7,8% 15,7% 9,1% Evolución del precio de la acción 150 130 Fortalezas y oportunidades Amplia diversificación de negocios y marcas, le otorga flexibilidad. Alta participación de mercado en todas las categorías. Destacable el 86% de participación en cerveza en Chile, su negocio principal. Potencial de crecimiento de las categorías en las que participa, por un consumo per cápita relativamente bajo. Flexibilidad y dinamismo en la incorporación de nuevos productos a sus líneas de negocios, le permite sacar mayor provecho a su extensa red de distribución. Join-venture con Anheuser-Busch para producir Budweiser. La fusión de InBev con Anheuser-Busch, ocurrida en noviembre de 2008, no ha afectado los contratos. Ha asumido una actitud proactiva en el fomento del consumo responsable de alcohol, lo que es valorado por los consumidores. Diversos premios la distinguen en áreas de responsabilidad social, recursos humanos y, especialmente, en marketing. Debilidades y amenazas Una proporción significativa del Ebitda de CCU proviene de sus operaciones en Argentina, tanto en cerveza como en vino. La exposición aumentó durante 2008. Precio de los insumos, particularmente la malta, puede variar de manera significativa y la empresa puede no ser capaz de traspasarlo a los consumidores. CCU debe renovar periodicamente muchas licencias para continuar con sus operaciones actuales. IPSA CCU Proyecto de ley restringiría el consumo, la venta y la promoción de bebidas alcohólicas (propone etiquetas con advertencias y prohíbe la promoción asociada al deporte) lo que podría afectar las ventas de CCU. 110 Ha sido acusada de abuso de posición dominante en el negocio de las cervezas en Chile. 90 70 Ene-09 Creemos que el empuje que ha evidenciado la empresa le permitirá obtener buenas rentabilidades, generando un retorno atractivo para sus accionistas. Hemos establecido un precio objetivo de CLP 4.050 por acción con recomendación de Comprar y Riesgo Medio. Abr-09 Jul-09 Bienes de consumo masivo dependen de la situación económica del país. Compite con InBev, la mayor cervecera del mundo, tanto en Chile como en Argentina. “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” La industria de bebestibles, según estimaciones de CCU, alcanzó un consumo per cápita de 229 litros en Chile en 2008, y de 405 litros en Argentina (Figura 1). Descripción de la industria En países con mayor nivel de desarrollo, los consumos per cápita son mayores, lo que genera potencial de crecimiento. En España el consumo per cápita es de 514 litros y en EEUU, 565 litros. Figura 1 Industria de los bebestibles Consumo per cápita en 2008 Categoría Cerveza Gaseosas Chile Argentina España EEUU 36 43 87 79 120 145 93 169 Néctares 16 9 36 53 Agua Funcional 18 121 151 124 1 2 12 44 Vino Licores Leche Total 14 28 27 10 4 1 6 5 20 56 102 81 229 405 514 565 Fuente: CorpResearch, Memoria CCU 2008 Descripción de la empresa CCU es un productor de bebestibles que participa en la mayoría de las categorías en que se clasifican los bebestibles. En su negocio original, la cerveza, tiene operaciones tanto en Chile como en Argentina y lo mismo sucede con el negocio del vino. Recientemente ingresó al negocio de los alimentos listos para servir (snacks) dulces. CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 2 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Historia Los antecedentes de CCU se remontan a 1850 y 1851 cuando comenzaron a operar en Valparaíso y Valdivia, respectivamente, las fábricas de cerveza de don Joaquín Plagemann y don Carlos Anwandter. En 1889, la fábrica de Valparaíso se fusiona con la “Fábrica de Cerveza de Limache” dando origen a la “Fábrica Nacional de Cerveza” que luego absorbe a la “Fábrica de Cerveza y Hielo de Gubler y Cousiño”. La “Compañía de Cervecerías Unidas” fue constituida en 1902 en Valparaíso y, años más tarde, adquiere la antigua fábrica de Anwandter y otras cerveceras regionales. En 1905 comenzó a producir bebidas gaseosas y, en 1960, agua mineral. En 1994 ingresa al negocio del vino con la adquisición de Viña San Pedro. En 1995 inició la fabricación de cerveza en Argentina. El año 2004 agrega la producción de snacks dulces. Durante el año 2008 se adquirieron las operaciones de ICSA, cervecera de Argentina y se fusionaron las operaciones de Viña San Pedro y Viña Tarapacá. En la actualidad cuenta con 32 centros de producción en los dos países. Propiedad El controlador de CCU es la sociedad “Inversiones y Rentas”, formada en partes iguales por el Quiñenco del Grupo Luksic y Heineken que, de manera directa e indirecta, posee el 66,11% de la propiedad. Clasificación de riesgo BBB+ por Standard and Poor’s. Dividendos La política de dividendos de CCU es repartir al menos el 50% de las utilidades. En los últimos años ha repartido el 60% y esto ha generado un retorno promedio de 4,3%. Negocios Cerveza en Chile CCU es la principal productora de cerveza en Chile, con una participación de mercado de 86%, seguida por Cervecería Chile, filial de InBev, que tiene el 12%. CCU tiene tres centros productivos, en Santiago, Antofagasta y Temuco, con capacidad para 6,6 millones de hectolitros (Hl) al año. El consumo per cápita de cerveza en Chile alcanzó a 36,2 litros en el 2008. Cristal es la primera marca de la compañía y representa el 55% de sus ventas. La sigue Escudo, con el 26%. El año 2008 se lanzó Cristal CERO,0°, una cerveza sin alcohol. Cerveza en Argentina CCU es la segunda productora de cerveza en Argentina con una participación de mercado de 20%. El líder es Ambev-Quinsa, controlada por InBev, con 75%. CCU tiene un join-venture con Anheuser-Busch para producir y vender Budweiser CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 3 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” en Argentina el que, en marzo de 2008 se extendió hasta el año 2025. Argentina es uno de los 12 países del mundo donde se produce Budweiser fuera de EEUU. Parte de esta producción de exporta a Chile. El contrato de distribución de Budweiser en Chile tiene vigencia hasta 2015. Anheuser-Busch tiene el 4% de la propiedad de CCU Argentina. La fusión de InBev con Anheuser-Busch, ocurrida en noviembre de 2008, no ha afectado los contratos con CCU. En abril de 2008, CCU Argentina adquirió la totalidad de las acciones de Inversora Cervecera, ICSA, que aportó una planta en Luján y tres marcas con las que se alcanzó la actual participación de 20% en el mercado. La producción de cerveza se hace en tres plantas: Salta, Santa Fe y la de Luján recientemente incorporada, con una capacidad total de 6,0 millones de Hl. Bebidas no alcohólicas Gaseosas Embotelladoras Chilenas Unidas, ECU, es la tercera productora de bebidas gaseosas de Chile, con 25% de participación de mercado. Los embotelladores de CocaCola tienen en conjunto, 67% del mercado. CCU cuenta con la franquicia de PepsiCo (Pepsi, 7Up, Adrenaline Rush y Gatorade) y la licencia de Schweppes (Canada Dry Ginger Ale, Canada Dry Agua Tónica, Canada Dry Limón Soda y Crush). Además, produce con marcas propias (Bilz, Pap y Kem). Las bebidas gaseosas se producen en tres plantas, en Antofagasta, Santiago y Talcahuano, con capacidad instalada de 12 millones de Hl. Néctares En néctares, tiene 53% de participación de mercado con la marca Watt’s, siendo el mayor productor de néctar embotellado del país. Le sigue Andina, con 28% de participación. La marca Watt’s pertenece a Promarca, de la que CCU tiene el 50%. Aguas En aguas minerales, CCU tiene 67% de participación de mercado con las marcas Cachantún y Porvenir. Le sigue Vital con 28%. En septiembre de 2008 se lanzó Nestlé Pure Life, producida por el joint-venture CCU-Nestlé. Las aguas minerales se embotella en su lugar de origen: Cachantún en Coínco, VI Región, en una planta con los más altos estándares de calidad, con capacidad ara 4 millones de Hl, y Porvenir en Casablanca, Región de Valparaíso, con capacidad de 24 millones de lt. Considerando el mercado de todas las aguas, CCU tiene 52% de participación seguida por los embotelladores de CocaCola, con 34%. Vino Hasta fines de 2008, San Pedro Wine Group se componía de cuatro viñas en Chile y una en Argentina. En Chile: San Pedro, Santa Helena, Tabalí y Altaïr; en Argentina, Finca La Celia. Durante el cuarto trimestre de 2008, Viña San Pedro se fusionó con Viña Tarapacá Ex Zavala, dando origen a Viña San Pedro Tarapacá (VSPT). La fusión tiene beneficios por el volumen y también por la complementariedad de las marcas y CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 4 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” consolida a VSPT como el segundo exportador chileno –con 10% de participación en volumen- y el tercer operador en el mercado doméstico de vinos, con 22,4% de participación. Este holding vitivinícola está formado por 11 viñas. A las mencionadas, se unen las aportadas por la fusión: la misma Tarapacá Ex Zavala, Misiones de Rengo, Viña Mar, Casa Rivas, Bodega Tamarí, en Argentina y Leyda. CCU posee el 50,01% de VSPT. Licores CCU ingresó al mercado del pisco en el año 2003 con la marca Ruta Norte. El año 2005 se asocia con la Cooperativa Control Pisquero de Elqui y Limarí, dando origen a la Comoañía Pisquera de Chile, que cuenta con un amplio portfolio de marcas (Mistral, Tres Erres, Campanario, Ruta Norte, Control y La Serena). Posee tres plantas productivas: Salamanca, Monte Patria y Sotaqui en el valle de Limarí, con capacidad para 192 Hl. Posee 46% de participación de mercado y su pricipal competidor, Capel, el 53%. CCU ha debido enfrentar el surgimiento de una importante demanda por ron, que ha afectado la demanda por pisco, especialmente en el segmento masivo. Para enfrentarla, CCU ingresó al mercado del ron y está poniendo más énfasis en los piscos Premium y en los cocktails. CCU posee el 80% de Compañía Pisquera de Chile. Snacks dulces El año 2004, CCU entró este segmento mediante la adquisición de Calaf, tradicional fábrica chilena de confites, en conjunto con Industria Nacional de Alimentos, de Quiñenco. En 2006, Calaf compra Bortolaso, fábrica de galletas, en 2007 las marcas de Natur y en 2008, el 50% de Nutrabien. Calaf pasa a denominarse Foods Compañía de Alimentos. Se han definido tres marcas paraguas: Calaf, para caramelos, confites y galletas, Natur para cereales y Nutrabien para productos Premium tipo “hecho en casa”. Valorización Para valorizar CCU, hemos proyectado hasta el año 2020 los flujos de cada negocio en el que participa (por favor ver Anexo 2) y se usaron los métodos de descuento de flujos de caja y de múltiplos, tanto EV/Ebitda como Precio/Utilidad. Flujo de caja descontado El flujo de caja operacional se descontó a una tasa de 7,6% real, que toma en cuenta la exposición de la empresa a Argentina (Figura 4), y se usó un crecimiento de 1,5% a perpetuidad. Este método sugiere un precio de CLP 4.021 por acción (Figura 5). Tasa: 7,6%; perpetuidad: 1,5% Precio: CLP 4.021 por acción Una sensibilización de la tasa de descuento y del crecimiento a perpetuidad (Figura 6) muestra que variaciones de 50 puntos base en la tasa de descuento generan cambios en torno a 10% en el precio de la acción; en tanto cambios de la misma magnitud en la tasa de crecimiento a perpetuidad, genera cambios de 5%, aproximadamente, en el precio de la acción. CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 5 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Figura 4 Tasa descuento Figura 5 Flujo Caja Descontado Tasa libre de riesgo (BCU 10) 3,35% Premio por riesgo 6,0% Tasa inflación 3,0% Tasa nominal de la deuda 8,2% 21,4% Deuda / Activos 0,68 Beta patrimonio Chile Argentina 1.157 Riesgo país 17,0% 35% Tasa impuestos 22,1% Tasa dcto. patrimonio 10,5% 9,7% 18,5% WACC (nominal) 87% 13% Ponderadores 11% WACC nominal 7,6% WACC (real) Fuente: CorpResearch Múltiplo EV/Ebitda Múltiplo: 7,5 veces Precio 2010e: CLP 4.174 por acción CLP millones Valor presente flujo caja Tasa Descuento Valor presente Perpetuid. Tasa crecimiento perpet. Valor ec. activos fijos Caja y otros activos Pasivos e Interés Minorit. Valor ec. patrimonio Número de acciones Precio CLP/acción 824.693 7,6% 893.859 1,5% 1.718.552 290.521 (728.349) 1.280.724 319 4.021 Tipo de Cambio Precio USD/acción Precio USD/ADR Fuente: CorpResearch 550 7,3 36,6 Figura 6 Sensibilización Tasa Dcto. Crecim. perpetuidad 1,0% 1,5% 4.670 4.968 6,6% 4.216 4.453 7,1% 3.830 4.021 7,6% 3.498 3.655 8,1% 3.210 3.339 8,6% 2.957 3.065 9,1% 2.534 2.611 10,1% 2.195 2.251 11,1% 1.916 1.958 12,1% 1.684 1.716 13,1% 1.487 1.512 14,1% Fuente: CorpResearch 2,0% 5.330 4.736 4.247 3.837 3.488 3.188 2.697 2.313 2.005 1.751 1.538 En el período 2000 – 2008, CCU ha transado, en promedio, a un EV/Ebitda de 9,9 veces, el que se mantiene muy similar (baja a 9,7 veces) al eliminar las observaciones extremas. Sin embargo, los dos últimos años, el múltiplo ha estado en torno a 8,5 veces y creemos que esto se puede deber a la creciente exposición de la empresa a Argentina y al mayor riesgo que significa operar en ese país. (Figura 7). Para establecer el precio objetivo, elegimos un múltiplo de 7,5 veces para el año 2010. Usando nuestras proyecciones para ese año, el precio sugerido por este método es CLP 4.174 por acción. Figura 7 Múltiplo EV / Ebitda CLP miles de millones EV EBITDA Crecimiento Ebitda Cap. Mercado Precio cierre (CLP) Deuda Fin. Neta Interes minoritario EV/EBITDA (veces) 2004 2009e 2010e 964.202 1.177.551 1.260.062 1.489.779 1.415.853 1.389.067 1.349.650 1.309.042 98.556 107.611 121.763 146.792 176.635 171.973 14,0% 9,2% 13,2% 20,6% 20,3% -2,6% 193.981 12,8% 205.436 214.047 5,9% 4,2% 905.185 828.107 1.008.476 1.109.728 1.162.631 1.168.906 1.168.906 1.168.906 1.168.906 2.842 75.166 38.703 10,3 2.600 3.166 95.727 126.951 40.367 42.124 9,0 9,7 3.670 125.395 94.766 7,2 3.670 3.670 82.586 38.341 98.159 101.796 6,6 6,1 1.019.055 2005 2006 2007 2008 3.484 3.650 95.740 233.348 54.594 93.800 8,6 8,4 CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 3.670 155.207 91.740 8,2 2011e 2012e 6 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Múltiplo Precio / Utilidad Múltiplo: 14,0 veces Precio 2010e: CLP 3.758 por acción El múltiplo histórico al que ha transado CCU en el período 2000 – 2008 es de 20,0 veces, el que baja a 19,4 veces al eliminar las observaciones extremas (Figura 8). También en este caso se observa una importante reducción en los múltiplos de los dos últimos años, los que son cercanos a 14 veces. Para establecer el precio objetivo eleginos un múltiplo de 14 veces -en línea con el exhibido los últimos años- el que con nuestras proyecciones de utilidad para 2010 sugiere un precio de CLP 3.758 por acción. Figura 8 Múltiplo Precio / Utilidad UPA (CLP) P/U (veces) 2004 142,5 19,9 2005 151,3 17,2 2006 175,3 18,1 2007 248,7 14,0 2008 259,4 14,1 2009e 326,1 11,3 2010e 268,4 13,7 2011e 300,8 12,2 2012e 322,3 11,4 Fuente: CorpResearch Precio objetivo Precio 2010e: CLP 4.050 por acción Hemos establecido el precio objetivo para CCU usando tanto el sugerido por el flujo de caja descontado como por los múltiplos, con las ponderaciones que se muestran en la Figura 9. Sobre la base del promedio ponderado establecimos un precio objetivo de CLP 4.050 por acción para fines de 2010. El alza potencial respecto del actual precio en Bolsa es de 10,4%, lo que genera un retorno total de 15,7% al sumar el retorno por dividendos esperado para 2010, de 5,3%. Esto es superior al retorno esperado para el IPSA hasta fines de 2010, por lo que la recomendación es Comprar. Estimamos que esta acción tiene un riesgo Medio. Figura 9 Precio objetivo Método FCD EV/Ebitda 2010e @ P/U 2010e @ Precio objetivo 7,6% - 1,5% 7,5 veces 14,0 veces Precio 4.021 4.174 3.758 4.050 Ponderación 25% 50% 25% Fuente: CorpResearch CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 7 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Anexo 1 CCU Estados Financieros Antecedentes operacionales Cerveza Chile Hl mn Precio CLP ml / Hl Bebidas no alcohólicas Hl mn Precio CLP ml / Hl Estado resultados (CLP mn) Ingresos de explotación Costos y gastos Resultado operacional Ebitda Mg Ebitda Resultado no operacional Resultado antes de impuestos Impuesto; Int. Minoritario; amortiz. Utilidad 2007 4,91 53,81 5,45 33,59 2008 5,17 53,79 5,77 33,51 2009e 5,20 54,86 5,89 34,09 2010e 5,40 55,93 6,17 34,67 2011e 5,53 55,93 6,35 34,67 2012e 5,67 55,93 6,54 34,67 2013e 5,81 55,93 6,74 34,67 2014e 5,96 55,93 6,94 34,67 2007 2008 2009e 2010e 2011e 2012e 2013e 2014e 668.232 763.637 780.582 827.077 856.032 881.264 908.722 937.015 (560.402) (645.382) (670.727) (699.455) (719.485) (739.129) (761.133) (784.738) 107.830 118.255 109.855 127.622 136.547 142.135 147.589 152.277 156.126 172.534 171.973 193.981 205.436 214.047 222.533 230.265 23,4% 22,6% 22,0% 23,5% 24,0% 24,3% 24,5% 24,6% (3.604) (20.815) 6.384 (21.378) (17.452) (14.476) (11.851) (10.765) 104.226 97.440 116.238 106.244 119.096 127.659 135.739 141.511 (19.993) (16.783) (12.377) (20.756) (23.306) (25.004) (26.606) (27.750) 84.233 80.657 103.861 85.488 95.790 102.655 109.132 113.761 Flujo de caja (CLP mn) Ebitda Inversiones Impuestos Variación en capital de trabajo Flujo de caja operacional Gastos financieros netos Amortización deudas Dividendos pagados Nueva deuda y otros Flujo de caja no operacional Flujo de caja total 2007 156.126 (64.460) (16.668) (4.865) 70.133 (8.029) (36.838) (35.870) 84.540 3.803 73.936 2008 172.534 (63.316) (14.085) (62.338) 32.794 (11.432) (9.510) (47.520) (17.446) (85.907) (53.113) 2009e 171.973 (42.523) (9.389) 33.159 153.220 (12.743) (47.844) (49.578) 72.502 (37.663) 115.556 2010e 193.981 (63.545) (18.016) (8.991) 103.428 (12.298) (9.778) (62.317) 1.000 (83.393) 20.035 2011e 205.436 (75.987) (20.199) (5.599) 103.651 (10.548) (30.979) (51.293) 1.000 (91.820) 11.831 2012e 214.047 (79.214) (21.654) (4.879) 108.300 (7.581) (25.681) (57.474) 1.000 (89.736) 18.564 2013e 2014e 222.533 230.265 (82.623) (86.048) (23.026) (24.005) (5.310) (5.471) 111.574 114.740 (4.964) (3.888) (4.062) (66.734) (61.594) (65.480) 1.000 1.000 (69.620) (135.102) 41.954 (20.362) Balance (CLP mn) Caja y equivalentes Activo circulante Activo fijo Activo total Deuda corto plazo Pasivo circulante Deuda largo plazo Pasivo largo plazo Patrimonio Pasivo total 2007 2008 2009e 2010e 2011e 2012e 2013e 2014e 90.869 36.364 151.243 171.278 183.109 201.673 243.626 223.265 334.405 375.711 458.461 490.583 509.940 535.064 584.155 571.149 393.981 519.520 477.651 474.838 481.936 489.238 496.918 504.978 826.616 1.072.953 1.089.972 1.109.487 1.128.326 1.153.142 1.202.313 1.189.775 10.352 86.406 70.304 91.505 86.207 64.589 127.260 64.211 150.715 273.368 202.182 226.478 223.108 203.169 267.669 206.503 163.084 161.130 220.700 189.721 164.040 159.978 93.245 89.560 219.511 209.539 263.805 232.827 207.146 203.084 136.350 132.666 401.796 496.246 532.245 555.416 599.913 645.093 692.632 740.913 826.616 1.072.953 1.089.972 1.109.487 1.128.326 1.153.142 1.202.313 1.189.775 Fuente: CorpResearch y Reportes de la compañía CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 8 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Anexo 2 CCU Estado de resultados por segmento de negocios 2007 Cerveza Chile Volumen Hl mn Precio CLP ml / Hl Ingresos CLP mn Ebitda CLP mn Cerveza Argentina Volumen Hl mn Precio CLP ml / Hl Ingresos CLP mn Ebitda CLP mn Bebidas analcohólicas Volumen Hl mn Precio CLP ml / Hl Ingresos CLP mn Ebitda CLP mn Vino Volumen Hl mn Precio CLP ml / Hl Ingresos CLP mn Ebitda CLP mn Licores Volumen Hl mn Precio CLP ml / Hl Ingresos CLP mn Ebitda CLP mn 2008 2009e 2010e 2011e 2012e 2013e 2014e 2015e 4,91 53,81 264.211 95.195 5,17 53,79 277.971 95.136 5,20 54,86 285.113 92.165 5,40 55,93 301.942 108.235 5,53 55,93 315.530 115.768 5,67 55,93 323.388 119.186 5,81 55,93 331.441 122.661 5,96 55,93 339.696 126.197 6,02 55,93 343.157 128.435 2,72 26,65 73.679 10.397 3,67 37,17 140.112 18.510 3,94 33,28 133.698 22.706 4,13 32,85 138.541 21.545 4,30 32,83 144.003 23.242 4,47 32,85 149.846 24.240 4,65 33,32 158.054 25.401 4,84 34,07 168.116 26.692 4,93 34,68 174.529 27.735 5,45 33,59 183.956 29.613 5,77 33,51 194.497 32.771 5,89 34,09 205.227 32.126 6,17 34,67 218.047 35.219 6,35 34,67 224.589 37.095 6,54 34,67 231.326 38.384 6,74 34,67 238.266 39.698 6,94 34,67 245.414 41.037 7,08 34,67 250.322 42.126 0,92 93,66 92.539 12.404 0,92 100,27 97.253 13.711 1,08 102,07 119.332 13.709 1,09 110,09 129.628 21.005 1,10 111,65 132.785 22.813 1,11 114,19 137.163 25.411 1,12 116,22 141.000 27.637 1,13 117,04 143.406 28.892 1,15 117,04 144.840 29.485 0,216 192,64 42.367 5.092 0,215 188,06 40.918 7.851 0,206 191,83 40.111 8.498 0,208 195,52 41.271 10.502 0,210 195,52 41.478 8.647 0,212 195,52 41.893 8.819 0,214 195,52 42.312 8.992 0,216 195,52 42.735 9.165 0,219 195,52 43.163 9.340 Fuente: CorpResearch y Reportes de la compañía CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 9 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” Glosario Término Definición / Traducción Cálculo EBITDA Utilidad antes de intereses, impuestos, depreciación y amortización (Earnings Before Interests, Taxes, Depreciation and Amortization) Resultado Operacional más Depreciación más amortización EBITDAR EBITDA más arriendo de activos fijos (Earnings Before Interests, Taxes, Depreciation, Amortization and Rents) EBITDA más arriendos de activo fijo. Se usa en las industrias aeronáutica y marítima y se reversa el arriendo de aviones o buques EV Valor de los Activos de la Empresa (Enterprise Value) Patrimonio Bursátil más Deuda Financiera Neta más Interés Minoritario EV/EBITDA Múltiplo de valorización. Mientras mayor sea, más cara está la acción EV dividido por Ebitda EVA Valor Económico Agregado (Economic Value Added) Resultado Operacional neto de impuestos sobre capital empleado FCL Flujo de Caja Libre EBITDA menos impuestos menos inversiones más (menos) variación del capital de trabajo Free-float Porcentaje de las acciones que puede transarse libremente en el mercado Porcentaje de las acciones que no pertenece a los controladores Margen Porcentaje de las ventas Operacional Resultado Operacional / Ventas Ebitda Ebitda / Ventas Neto Utilidad / Ventas P/U Relación Precio / Utilidad Precio de la acción dividido por la UPA P/VL Relación Precio a Valor Libro Precio de mercado de la acción dividido por el valor contable de la acción Retorno de Dividendos Rentabilidad que entrega una acción por concepto de dividendos Dividendos repartidos en un año dividido por el precio de la acción Retorno FCL Rentabilidad del Flujo de Caja Libre que genera la empresa FCL / Precio de la acción ROA Retorno de los Activos (Return on Assets) Utilidad del ejercicio / Activo Total ROE Retorno del Patrimonio (Return on Equity) Utilidad del ejercicio / Patrimonio contable UPA Utilidad por acción Utilidad del ejercicio / Número de acciones x Veces YtD Año a la fecha (Year to Date) Variación porcentual en lo que va del año Recomendaciones sobre acciones: se establecen de acuerdo al retorno relativo respecto del IPSA. Se define como “Retorno similar al del IPSA” al que esté dentro de un rango con una amplitud equivalente a un tercio de la variación esperada para el índice, con un mínimo de 5%. Una vez definido esto, se recomienda Mantener cuando se espera que la acción tenga un retorno total similar al del IPSA; Comprar, cuando el retorno esperado para la acción es superior al esperado para el IPSA; y Vender, cuando el retorno esperado para la acción es inferior al esperado para el IPSA. CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 10 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.” CorpResearch Álvaro Donoso Director CorpResearch adonoso@corpgroup.cl Estudios Económicos Sebastián Cerda Director Estudios Económicos scerda@corpgroup.cl Juan José Donoso Analista Económico jdonoso@corpgroup.cl Nicolás Birkner Analista Económico nicolas.birkner@corpgroup.cl Estudios de Renta Variable Cristina Acle Directora Estudios Renta Variable. Sector: Forestal y Transportes cristina.acle@corpgroup.cl Matías Brodsky Analista. Sector: Alimentos y TIC matias.brodsky@corpgroup.cl Rosario Letelier Analista. Sector: Energía rosario.letelier@corpgroup.cl Juan Carlos Parra Analista. Sector: Energía y Minería juancarlos.parra@corpgroup.cl Comunicaciones Antonia de la Maza Editora de Comunicaciones antonia.delamaza@corpgroup.cl Rosario Norte 660 Piso 17, Las Condes, Santiago. Teléfono (562) 660 2295. www.corpcapital.cl - Bloomberg: CORG <GO> CCU – Consumir sin moderación – C. Acle, M. Brodsky – 27 de agosto de 2009 11 “El propósito de este documento es sólo informativo y, por consiguiente, no puede entenderse, bajo ninguna circunstancia, que CorpResearch S.A. asuma responsabilidad alguna en relación a cualquier tipo de operación que un inversionista realice o pretenda realizar respecto de los instrumentos o valores de que se tratan, o en los mercados o situaciones a que se refiere.”