09-modelos de valoración

Anuncio

09 Natividad:Natividad

22/3/10

120 ANÁLISIS

19:02

Página 120

FINANCIERO

Natividad Rodríguez Masero *

Modelos de valoración de

opciones sobre tipos de

interés: Una comparación

entre los campos continuo

y discreto

1. INTRODUCCIÓN

La importancia de los tipos de interés y la volatilidad que le

subyace hace que se incrementen los instrumentos de cobertura ante las variaciones de los tipos de interés. Existen

numerosos factores que afectan a dicha volatilidad, así por

ejemplo, la crisis actual que ha provocado un aumento de los

tipos de interés, hace que aumente el temor entre los inversores a una mayor inflación, causada por la crisis, lo que

repercute en un aumento de los tipos de interés fijados.

La elevada volatilidad de los últimos años ha provocado un

aumento del riesgo financiero, cuyas causas más directas se

encuentran tanto en los cambios políticos producidos en los

últimos tiempos, como en la internacionalización de los mercados financieros, lo que aumenta la volatilidad de los mismos. Esto hace que el comportamiento de la bolsa y la incertidumbre que plantea el futuro repercutan tanto sobre el precio de los activos como sobre los tipos de interés

Todo ello ha provocado un aumento considerable de las operaciones a plazo, las cuales no vienen exentas de limitacio-

*

nes, ya que necesitan encontrar una contrapartida, evaluar el

riesgo de insolvencia potencial, etc. Sin embargo, existen

instrumentos financieros destinados a la cobertura de los

tipos de interés, como es el caso de las opciones sobre tipos

de interés

De esta forma gana importancia la forma de valorar un activo de renta fija a largo plazo. Para ello, hay que actualizar

la corriente de flujos al tipo de interés vigente y, sin embargo, los tipos de interés no permanecen constantes en los distintos momentos de tiempo en los que se hacen efectivo

dichos flujos.

Por ello, sería necesario utilizar distintos tipos en función del

momento de tiempo en el que se van a hacer efectivos estos

flujos. Esta variación en los tipos de interés es lo que nos

lleva al estudio de la “estructura temporal de los tipos de

interés”, en adelante ETTI.

La ETTI es la función que relaciona los tipos de interés libre

de riesgo con el plazo de tiempo al que hacen referencia. En

primer lugar, sería necesario conocer los tipos de interés a

Departamento de Dirección de Empresas - Universidad Pablo de Olavide (Sevilla)

09 Natividad:Natividad

22/3/10

19:02

Página 121

MODELOS DE VALORACIÓN DE OPCIONES SOBRE TIPOS DE INTERÉS 121

largo plazo para proceder a la valoración del activo, sin

embargo, y dada la dificultad para conocer los tipos de interés futuros, tendremos que proceder a su análisis partiendo

de los tipos de interés observados mediante algún método de

estimación que nos acerque a nuestro objetivo.

Para ello utilizaremos los precios de la deuda pública, ya que

estos instrumentos carecen de riesgo de crédito, contando a

su vez, con amplios mercados secundarios.

La dinámica de la ETTI se ha llevado a cabo apoyándose en

ecuaciones diferenciales estocásticas, de ahí su denominación de modelos estocástico-dinámicos de la estructura temporal.

En una primera clasificación, estos modelos pueden agruparse en dos grandes grupos, los modelos consistentes y los

modelos no consistentes o factoriales. Los primeros describen la dinámica de la curva de los tipos de interés incorporando información de toda la curva. Los segundos, analizan

los movimientos de la curva partiendo de variables exógenas

o variables de estado.

Dentro de los modelos no consistentes o factoriales podemos

encontrar dos enfoques: el enfoque de equilibrio general y el

enfoque de no arbitraje o de equilibrio parcial.

El enfoque de equilibrio general parte de la actividad real de la

economía, así como de las preferencias que tengan los inversores más representativos, con el objeto de construir la estructura temporal de los tipos de interés. Este modelo considera las

variables del entorno que van a influir tanto en la determinación del precio de los bonos, como en las propiedades estocásticas de las variables endogenamente determinadas, así

como en la forma exacta que tomen las primas de riesgo.

Entre los autores que han estudiado este enfoque podemos

destacar los trabajos realizados por Cox, Ingersoll y Ross

(1985), Longstaff (1989), Longstaff y Schwartz (1992) y

Platten (1994).

El enfoque de equilibrio parcial o de no arbitraje comienza

estableciendo hipótesis sobre la evolución estocástica de una

o más variables de estado y sobre la forma del precio de los

activos libre de riesgo en el mercado, todo ello bajo la condición de la no existencia de arbitraje en la economía. Sin

embargo, la valoración de los bonos en este caso, puede llevarnos a oportunidades de arbitraje y a inconsistencias internas. Esto hace que podría ser más ventajoso el empleo del

enfoque del equilibrio general, debido a que las variables en

este caso son determinadas endogenamente, salvando dicho

inconveniente.

Bajo este enfoque podríamos resaltar los trabajos realizados

por Merton (1973), Vasicek (1977), Dothan (1978) y Brenan

y Schwartz (1979,1980).

En este trabajo comparamos y estudiamos los modelos de

valoración de opciones sobre tipo de interés debido a la

importancia adquirida en su negociación en los últimos años.

Así, analizando los mercados de opciones sobre tipos de

interés, podemos comprobar cómo el activo que subyace es

a su vez un contrato de futuros, y no un tipo de interés propiamente dicho; hace años, los mercados financieros modificaron este activo subyacente y pasaron a ofertar opciones

sobre futuros sobre tipos de interés, ya que esto supondría

una mayor aceptación de estos productos en el mercado. Este

hecho hace que a la hora de la valoración de este tipo de activos se tengan que introducir modificaciones técnicas en los

modelos de valoración convencionales. Por tanto, y debido a

que el activo subyacente no es el tipo de interés propiamente dicho sino un futuro sobre tipos de interés, tendremos que

considerar este aspecto a la hora de valorar este tipo de instrumentos financieros.

Entre los modelos de valoración generalmente aplicados

tenemos el modelo de Black (1976), que fue desarrollado

para valorar este tipo de opciones en el campo continuo. Por

otra parte, en el campo discreto tenemos una aplicación del

modelo Binomial para futuros.

Sin embargo, existen otros modelos de valoración que, aunque no son tan populares, también pueden emplearse en la

valoración de estos activos, aportando además una mayor

exactitud en los resultados obtenidos. Tal es el caso del

modelo Trinomial que, mediante el uso de árboles trinomiales, puede ser una alternativa a la valoración mediante el

modelo Binomial. La ventaja del modelo Trinomial sobre el

anterior estriba en que los árboles trinomiales son más flexibles que los binomiales ya que dan un grado más de libertad,

por tanto, los resultados obtenidos aplicando este modelo

han de ser también más exactos. Como generalización a

estos modelos, podríamos aplicar también el modelo

Multinomial, el cual, y debido a su propia naturaleza, debería aportar resultados más exactos, ya que, como extensión

de los modelos anteriores, en cada instante de tiempo el precio del activo subyacente puede evolucionar a un número

“m” de estados posibles, lo que aporta una mayor aproximación en los resultados obtenidos a la hora de valorar este tipo

de activos.

En este trabajo pretendemos aplicar el modelo Trinomial a la

opciones sobre futuros sobre instrumentos de renta fija y el

modelo Multinomial como generalización de los modelos de

valoración discreta. De esta forma compararemos los resul-

09 Natividad:Natividad

22/3/10

122 ANÁLISIS

19:02

Página 122

FINANCIERO

tados obtenidos mediante estos modelos y los compararemos

con los obtenidos mediante los modelos tradicionales.

donde r = tanto anual instantáneo

La evolución del valor de la prima para una opción call será:

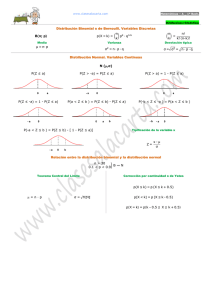

2. MODELO TRINOMIAL

La ventaja adicional que introduce el modelo Trinomial con

respecto al modelo Binomial, es que en cada instante de tiempo, el precio puede evolucionar a tres estados posibles, dando

por tanto un grado más de libertad, lo que les reporta una

mayor flexibilidad. En este caso se permite al precio del activo subyacente evolucionar de la siguiente forma:

Cu = Max [ 0, uF – E ] con probabilidad pu

C

Cm = Max [ 0, F – E ] con probabilidad pm

Cd = Max [ 0, dF – E ] con probabilidad pd

El valor de la opción call europea sobre un contrato de futuros podrá determinarse como:

uF con probabilidad pu

F

F con probabilidad pm

dF con probabilidad pd

donde

, λ∈ℜ/λ>1 para evitar que pi <o (i=u,m,d,)

C = e-rt [ pu Cu + pm Cm +pd Cm ]

Análogamente, para el caso de una opción put el precio vendrá dado por:

P = e-rt [ pu Pu + pm Pm +pd Pm ]

donde

Pu = Max [ 0, E - uF]

Pm = Max [ 0, E - F ]

Pd = Max [ 0, E - dF ]

t = tiempo hasta el vencimiento

n = número de nodos del árbol

Si lo extendemos a dos períodos el precio del futuro evolucionaría de la siguiente forma:

pu = probabilidad de subir de cada nodo

u 2F

pm = probabilidad de ir al centro de cada nodo

pd = Probabilidad de bajar de cada nodo

F

Sabiendo que: pu + pm + pd = 1

uF

uF

F

F

dF

dF

Si tomamos los valores de Boyle (1988) para el cálculo de

las probabilidades, tendremos que:

d2F

Por otra parte, la evolución del precio de la opción call será:

Cu2 = Max [ 0, u2F – E ]

C

Cu

Cu = Max [ 0, uF – E ]

C

C = Max [ 0, F – E ]

Cd

Cd = Max [ 0, dF – E ]

Cd2 = Max [ 0, d2F – E ]

siendo

Siendo el valor de la opción call sobre un contrato de futuros:

09 Natividad:Natividad

22/3/10

19:02

Página 123

MODELOS DE VALORACIÓN DE OPCIONES SOBRE TIPOS DE INTERÉS 123

C = e-rt [ pu2 Cu2 + 2 pu pm Cu + 2 pu pd C + pm2 C + 2 pm pd

Cd +pd2 Cd2]

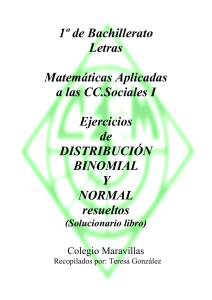

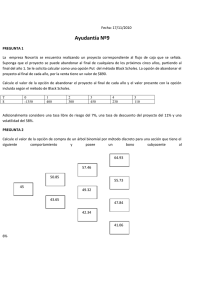

En el cuadro 1, recogemos un resumen donde hemos calculado el valor tanto para la call como para la put y los comprobaremos con los modelos tradicionales.

Es decir:

C =e

rt

2

2

j= 0 k = 0

2 k+j

2!

pu 2

(2 j k)!

j k

pm j pd k Max [0,u 2

j k

dkF E]

Si lo generalizamos para “n” períodos el resultado para el

precio de la opción call sería de:

C =e

n

n

rt

j= 0 k = 0

n k+j

(n

n!

pu n

j k)!

j k

pm j pd k Max [0,u n

j k

dkF E]

Análogamente podríamos determinar el precio de la opción

put, donde para “n” períodos tomaría el siguiente valor:

P=e

n

n

rt

j= 0 k = 0

n k+j

n!

pu n

(n j k)!

j k

pm pd Max [0, E u

j

k

n j k

d F]

k

En el desarrollo de este modelo, hay que señalar que debido

a la dificultad derivada del cálculo de las probabilidades para

aplicarlo, hemos trabajado con un activo subyacente distinto

al futuro, como por ejemplo una acción que no reparte dividendos. Para aplicar el modelo a opciones sobre futuros

hemos de construir el árbol a partir del precio actualizado del

futuro, es decir, F0 = F e-rt .

El modelo Trinomial, aun siendo matemáticamente más

exacto que el modelo Binomial debido a su mayor flexibilidad, tiene el inconveniente de que sus resultados dependen del valor que demos al parámetro λ. Así, la exactitud

de los resultados derivados de la aplicación del modelo

dependerá tanto del número de nodos utilizado en la elaboración del árbol como del valor que le demos a dicho parámetro.

Ilustraremos lo expuesto anteriormente mediante un ejemplo, y lo compararemos con los resultados obtenidos aplicando otros modelos de valoración de opciones sobre futuros sobre instrumentos de renta fija.

Supongamos el caso de un contrato de opción sobre un futuro sobre un bono nocional, con las siguientes características:

F = 97

E = 95

t = 6 meses

i = 5%

r= ln (1+0,05) = 0,04879016

σ = 20%

Resultados de la valoración de opciones sobre futuros

sobre bonos aplicando distintos modelos

F=90

BLACK (1976)

3,015

BINOMIAL

n = 4 3,256

n= 10 3,12

n = 20 3,015

TRINOMIAL

n = 4 3,19

λ =2

n= 5 3,15

n = 4 3,09

λ =1,5

n= 5 3,02

CALL

F=95

5,22

4,91

5,09

5,2

5,04

5,13

5,18

5,22

F=97

6,315

6,305

6,31

6,32

5,8

6

6,3

6,31

F=90

7,89

8,135

8

7,89

8,07

8

7,97

7,9

PUT

F=95

5,22

4,91

5,09

5,2

5,04

5,13

5,18

5,22

F=97

4,363

4,35

4,353

5,368

3,84

4

4,34

4,363

cuadro 1

Tal y como se desprende de la observación del cuadro 1, a

medida que aumenta el número de nodos más nos aproximamos al resultado obtenido con el modelo de Black (1976). En

cuanto a los modelos de aproximación discreta, podemos

comprobar que, con el modelo trinomial se alcanza antes el

resultado que con el modelo Binomial, ya que con el primero los resultados son más próximos utilizando cinco nodos y

con el segundo es necesario llegar hasta veinte.

Aun así, hay que hacer una puntualización, y es que, cuando

aplicamos el modelo trinomial damos valores al parámetro

λ, del cual también dependen los resultados obtenidos. Así,

si modificamos el valor del parámetro, tal y como muestra el

cuadro 1, los resultados obtenidos son más exactos cuando

damos a λ un valor de 1,5. Por tanto, a través del ejemplo

podemos comprobar cómo además del número de nodos

empleados en el árbol trinomial hemos de tener en cuenta el

valor del parámetro λ que tomemos para el cálculo de las

probabilidades. Por tanto, nos aproximaremos más al modelo de Black (1976) teniendo en cuenta no sólo el número de

nodos sino también el valor que elijamos para el parámetro.

Si el activo subyacente es un tipo de interés interbancario, el

procedimiento sería el mismo, sin embargo, dado que los

precios se forman como (100-tipo de interés), tendríamos

que utilizar la volatilidad expresada en tipos de interés y no

en precios, ya que, si utilizamos los modelos de valoración

en base a precios, podemos encontrarnos con una situación

irreal pudiendo aparecer un tipo de interés negativo.

Veamos a través de un ejemplo los resultados obtenidos aplicando los modelos anteriores. En este caso partiremos de una

opción sobre un futuro sobre un interés interbancario a 360

días, con una cotización del futuro del 97% y un precio de

09 Natividad:Natividad

22/3/10

124 ANÁLISIS

19:02

Página 124

FINANCIERO

u1 F con probabilidad p1

ejercicio del 95%. El tipo de interés es del 5% anual, la volatilidad estimada para el futuro del 30% anual.

F

u 2 F con probabilidad p2

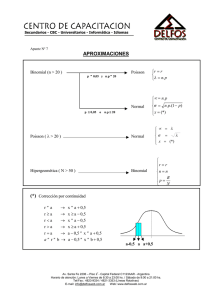

El cuadro 2 recoge los resultados obtenidos aplicando modelos de aproximación discreta y continua.

Resultados de la valoración de opciones sobre futuros

sobre un tipo de interés interbancario aplicando distintos

modelos

F=90

BLACK (1976)

4,769

BINOMIAL

n = 4 4,723

n = 20 4,769

TRINOMIAL

n = 4 4,76

λ =2

n= 5 4,768

n = 4 4,769

λ =1,5

CALL

F=95

0,56

0,533

0,56

0,544

0,555

0,56

F=97

0,0199

0,02

0,0199

0,023

0,018

0,0199

F=90

0,007

0

0,007

0,006

0,008

0,007

PUT

F=95

0,56

0,533

0,56

0,554

0,553

0,56

F=97

1,924

1,925

1,924

1,927

1,93

1,924

u m F con probabilidad pm

donde:

wj

pj =

r

uj = e

1

2

2

t

t

+ x 2

j

n

n

j=1,2,...m

t = tiempo hasta el vencimiento

n = número de nodos del árbol

r = tanto anual instantáneo

cuadro 2

En este ejemplo hemos prescindido de los valores binomiales

para 10 nodos y trinomiales para cinco nodos cuando λ =1,5

ya que al trabajar con decimales tan próximos los ajustes se

han producido antes.

wj y xj representan respectivamente los pesos y los “m” ceros

del polinomio de aproximación Pm(x), del método de aproximación de Gauss-Hermite aplicado a la integral1 :

b

I=

w ( x ) f ( x ) dx

a

Con el cuadro 2 podemos comprobar nuestras hipótesis de

partida, de manera que para la valoración de opciones sobre

futuros sobre tipos de interés, los modelos discretos se aproximarán a los modelos continuos a medida que aumenta el

número de nodos del árbol y la libertad del árbol empleado.

Sin embargo, los resultados obtenidos también dependen de

los valores propios del activo así como de sus variables fundamentales, de manera que en cada ejemplo que utilicemos,

los resultados se aproximarán más o menos en función de los

datos tomados de partida.

3. MODELO MULTINOMIAL

Podemos aproximar esta integral a la media ponderada de la

función f(x) en “m” puntos {x1 , x2, . . . xm}, es decir,

m

I

j=1

siendo la regla exacta cuando f(x) sea un polinomio de orden

m o inferior y wj y xj se elijan de forma que maximicen el

grado de precisión de la aproximación por Pm(x). Si {Pj} es

el conjunto de polinomios ortogonales en [a,b] con respecto

a los pesos wj, es decir,

b

El modelo Multinomial es una extensión de los modelos

Binomial y Trinomial, de manera que, en cada instante de

tiempo, el precio del activo subyacente puede evolucionar a

“m” estados posibles.

w j f (x j )

w ( x ) Pi ( x ) Pj ( x ) dx = 0

para i ≠ j

w ( x ) Pj 2 ( x ) dx = rj

para i = j

a

b

a

El estudio de este modelo fue realizado por Omberg (1998), el

cual extiende el modelo binomial a un modelo Multinomial,

permitiendo un proceso de salto de orden “m” para el activo

subyacente con probabilidades {p1, p2, . . . pm}.

En este caso el precio del activo subyacente evolucionaría de

la siguiente manera.

entonces los puntos óptimos xj son los m ceros de Pm(x) y los

pesos vienen dados por

am +1, m +1

rm

am, m

wj =

Pm ?( x j ) Pm +1 ( x j )

09 Natividad:Natividad

22/3/10

19:02

Página 125

MODELOS DE VALORACIÓN DE OPCIONES SOBRE TIPOS DE INTERÉS 125

En este caso y mediante la fórmula de valoración recursiva

el valor de la call vendrá dado por:

Ck +1 (F) = e rt E [Ck (F )] = e rt

(z)Ck Fe

r

1

2

2

t

t

+z 2

n

n

n

dz e rt

j=1

p jCk (F u j )

φ = función de densidad de la distribución normal estándar.

En cuanto a la aplicación práctica de este modelo, habría que

decir que la complejidad matemática del mismo lo hace

menos efectivo, ya que los modelos de valoración sólo son

aproximaciones numéricas y la diferencia en los errores

cometidos cuando se utilizan uno u otro es casi despreciable.

4. CONCLUSIONES

En cuanto a los modelos de valoración, aunque los mercados

financieros utilizan en la práctica el modelo de Black (1976),

es necesario distinguir entre los desarrollados en el campo

continuo y los desarrollados en el campo discreto, y saber

que con el primero existe un sesgo en cuanto a la exactitud

del cálculo. Sin embargo, aunque los modelos desarrollados

en el campo continuo son matemáticamente exactos, las

hipótesis de partida son muy “fuertes” o rigurosas, por lo que

los resultados obtenidos no se ajustan a la realidad del mercado.

Por otra parte, hay que tener en cuenta que los modelos de

valoración son, en general, aproximaciones numéricas, y la

proximidad entre sus resultados dependerá en gran medida

de los valores tomados para el cálculo del precio de la opción

(precio de ejercicio, precio del futuro, volatilidad, tiempo

hasta el vencimiento,...) que en algunos casos difieren de la

realidad del mercado, ya que, en algunas ocasiones, los datos

tomados para la aplicación de los modelos pueden distar

mucho de los valores que en la práctica se dan en los mercados financieros.

que el número de iteraciones aumenta y se aproxima más a

infinito, el modelo binomial se acerca más al modelo de

Black (1976).

La ventaja que aporta el modelo de Black (1976) es la de no

complejidad en sus cálculos, así como su sencillez y exactitud. Sin embargo, el modelo Binomial aporta además de fiabilidad, la ventaja de poder incluir las alteraciones que se

puedan producir en el horizonte temporal del contrato, tal y

como ocurriría si las opciones fueran americanas, ya que

dada su peculiaridad de posibilidad de ejercicio anticipado,

el modelo binomial puede introducir en su desarrollo esa

característica, mientras que en el modelo de Black (1976) no

es posible. También hay que tener en cuenta que la mayoría

de las opciones negociadas en la actualidad son americanas.

Una vez estudiado el modelo Trinomial, podemos observar

que se aproximará antes que el modelo binomial, sin embargo, sus resultados quedan determinados por el valor del parámetro λ. La elección del parámetro es arbitraria y marcada

por la obtención de unas probabilidades positivas, por lo que

también influirán en los resultados obtenidos. Aun así, el

modelo Trinomial alcanzará antes los resultados obtenidos

mediante el modelo de Black (1976), por lo que con unas

cinco iteraciones podemos aproximarnos al valor de la

opción.

Por último, hemos estudiado el modelo Multinomial como

extensión de los modelos Binomial y Trinomial. El uso de

este modelo, y debido a las características propias del

mismo, implicaría que los resultados obtenidos con su aplicación han de ser más próximos a los resultados obtenidos

mediante el modelo de Black (1976). Sin embargo, su elevada sofisticación matemática y su complejidad no hacen más

efectivo su empleo. Esto es debido a que los modelos de

valoración son aproximaciones numéricas y la diferencia en

los resultados obtenidos aplicando estos modelos son casi

despreciables.

Si analizamos los modelos desarrollados en el campo continuo y comparamos los resultados obtenidos con los modelos

desarrollados en el campo discreto, veremos cómo, aunque

los resultados son muy similares, dependen del modelo utilizado, así como de los propios valores que tomen las variables fundamentales, tal y como hemos comprobado en los

ejemplos analizados anteriormente.

5. BIBLIOGRAFÍA

Tras la aplicación de los modelos a un ejemplo básico, podemos ver que en el modelo Binomial los resultados se aproximarán a los obtenidos mediante el modelo de Black (1976) a

medida que aumenta el número de nodos tomados en el

árbol. De esta forma, para un número de iteraciones inferior

a 20, los resultados son menos fiables, por lo que a medida

Boyle, P. P. (1988) A latice Framework for Option Pricing with

Two State Variables, Journal of Financial and Quantitative

Analysis, vol 23, nº1, pp. 1-12.

Black, F. (1976) The Pricing of Commodity Contracts, Journal of

Financial Economics, January-March pp. 167-179.

Black, F. y Scholes, M. (1973) The pricing of optiones and corporate liabilities, Journal of Political Economy, May-Jun pp.

637-659.

Brenan, M.J. y Schwartz, E.S. (1979): "A continuous time aproach

to the pricing of bonds", Journal of Banking and Finance 3, pp.

135-155.

09 Natividad:Natividad

22/3/10

126 ANÁLISIS

19:02

Página 126

FINANCIERO

Brenan, M.J. y Schwartz, E.S. (1980): "Conditional predictions of

bond prices and return", Journal of Finance, vol XXXV, nº 2,

mayo, pp. 405-419.

Yamada, Y., Primbs, J.A. (2006): “Option valuation and hedging

using multinomial lattices with cumulants”. Prodedings of

American Control Conference, no. 1656393, pp. 1278-1283.

Brenner, M.; Courtadon, G. y Subrahmanyam, M. (1985) Options

on the Spot and Options on Futures, The Journal of Finance,

vol. XL, nº 5, pp. 1303-1317.

Notas:

Cox, J. C.; Ross, A. y Rubinstein, M. (1979) Option pricing: A simplified approach, Journal of Financial Economics, september

pp. 229-263.

Cox, J.C.; Ingersoll, J.E. y Ross, S.A. (1985): "A Theory of the

Term Structure of Interest Rates", Econometrica, vol. 53, nº 2,

marzo, pp. 385-407.

Cox, J.C.; Ingersoll, J.E. y Ross, S.A. (1985): "An Intertemporal

General Equilibrium Model of Asset Prices", Econometrica,

vol. 53, nº 2, marzo, pp. 363-384.

De Jong, F., Driessen, J. (2004): “On the Information in the Interest

Rate Term Structure and Options Prices”, Review of

Derivatives Research, no.3, pp. 7-127.

Dothan, L. U. (1978): "On the term structure of interest rates",

Journal of Financial Economics, nº 6, pp. 59-69.

Hull, J.C. (2000) Options, Futures and other derivatives, Prentice

Hall, Inc, New Jersey.

Longstaff, F.A. (1989): "A nonlinear general equilibrium model of

the term structure of interest rates", Journal of Financial

Economics, nº 23, pp. 195-224.

Longstaff, F.A. (1990): "The valuation of options on yields",

Journal of Financial Economics, 26, pp. 97-121.

Longstaff, F.A. y Schwartz, E.S. (1992): " Interest Rate Volatility

and the Term Structure: A Two-Factor General Equilibrium

Model", The Journal of Finance, vol. XLVII, nº 4, septiembre,

pp. 1259-1282.

Merton, R.C. (1973) Teoría racional de valoración de opciones, Bell

Journal of Economics and Management Science, primavera:

141-183, (traducción de Jaime González-Torres).

Omberg, E. (1988) Efficient Discrete Time Jump Process Models in

Option Pricing, Journal of Financial and Quantitative Analysis,

vol 23, nº2, pp. 161-174.

Platten, I. (1994): "General equilibrium and the term structure of

interest rates: A two-factor model", Journèes Internationals of

Finance, Tunis les 23-24-25 of juin, 1994. Universite de Droit,

D'economie el de Gestion, Tuniz III.

Vasicek, O.A. (1977): "An equilibrium characterization on the term

structure", Journal of Financial Economics, nº 5, pp. 177-188.

1.- Donde Pj (x) = aj,j x j + aj,j-1 x j-1 +...+ aj,o j=1,2,...m, son polinomios ortogonales en [a,b] con respecto a w(x)