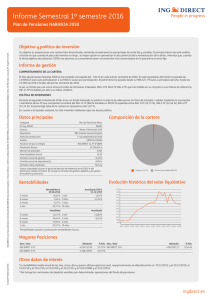

Eurovalor Garantizado Cesta Plus, Fondo de

Anuncio