Tema 5(B) – La decisión de endeudamiento en la empresa

Anuncio

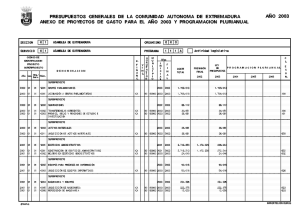

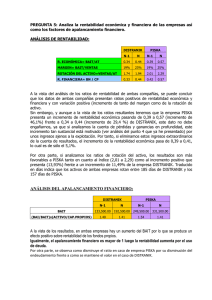

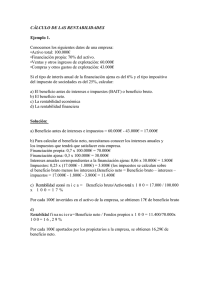

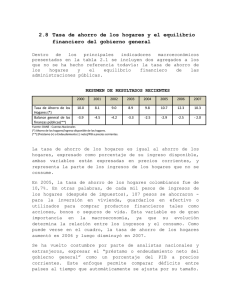

PARTE II: Estructura de capital y política de dividendos Tema 5(B) – La decisión de endeudamiento en la empresa 5B.1 Introducción 5B.2 Análisis del punto de indiferencia. 5B.3 Rentabilidad y riesgo en las decisiones financieras. 5B.3.1 Rentabilidad y riesgo económico. 5B.3.2 Rentabilidad y riesgo financiero. 5B.4 Análisis de la capacidad de endeudamiento. 5B.5 Factores determinantes de la estructura de capital. Evidencia empírica 5B.1. Introducción Una vez analizadas las distintas teorías en relación con la composición de los recursos que la empresa utiliza para financiarse y de considerar el efecto que tienen dichas teorías sobre el valor de mercado de la empresa, se estudia en más detalle la política de endeudamiento adoptada por la empresa. Ello implica cuestionarse qué proporción debe existir entre deuda y recursos propios sobre la base de las propias restricciones que para cada empresa suponen sus posibilidades reales de hacer frente al servicio de la deuda. Se debe tener en cuenta, además, el riesgo financiero de la empresa y cómo la decisión de endeudamiento hace variar la posición de la empresa y el binomio rentabilidad-riesgo. 5B.2. Análisis del punto de indiferencia Según las teorías expuestas, la estructura de capital óptima es aquella para la cual el coste de capital es mínimo y, por tanto, el valor de mercado de la empresa es máximo. Sin embargo, en la práctica dicha relación de endeudamiento es difícil de determinar, de tal forma que los enfoques teóricos resultan poco operativos a la hora de determinar la estructura de capital de una empresa en concreto. Una alternativa consiste en observar el impacto sobre las variables financieras de la empresa, del empleo de fuentes de financiación alternativas en el contexto de escenarios diferentes. Se considera que la empresa desea obtener una cuantía adicional de fondos con el objeto de financiar una nueva oportunidad de inversión y se enfrenta con el problema de elegir entre deuda o recurrir a una ampliación de capital. Concretamente, el criterio que vamos a presentar es el análisis de la relación entre el beneficio por acción (BPA) y el beneficio de explotación (BAIT). La hipótesis básica de este método es que los inversores están sólo interesados por el volumen de BPA. El método implica la determinación del nivel de BPA alcanzado ante varios niveles de BAIT bajo diferentes supuestos de financiación de las operaciones de la empresa. Así mismo, permite el análisis del punto de indeferencia que se corresponde con el nivel del BAIT para el cual la alternativa de financiación con ampliación de acciones y la alternativa de financiación con deuda presentan el mismo BPA. Se parte de una situación inicial de BPA que corresponde a una empresa que tiene unas inversiones financiadas en parte con fondos propios y en parte con deuda. Dirección Financiera ADE Grupo C 1 BPA0 = (BAIT – i0D0) (1-t)/N0 (1) donde: BPA0 – beneficio por acción actual i0 – tipo de interés de la deuda actual de la empresa D0 – nominal de la deuda actual de la empresa t – tipo del impuesto de sociedades N0 – número actual de acciones de la empresa Existe una nueva oportunidad de inversión que supone un incremento del beneficio antes de intereses e impuestos y es necesario decidir, primero, si es conveniente o no llevar a cabo la inversión y, segundo, la mejor forma de financiar la inversión, ya sea a través de nueva deuda o de una ampliación de acciones. Para decidir llevar a cabo la inversión es necesario que la nueva inversión suponga un aumento del beneficio por acción, si el BPA no aumenta, entonces, la inversión no se llevará a cabo. Si la nueva oportunidad de inversión se financia con una ampliación de acciones entonces el nuevo beneficio por acción será: BPAAA = (BAIT + BAIT – i0D0) (1-t)/(N0 +N1) (2) donde: BPAAA – nuevo beneficio por acción si la oportunidad de inversión se financia con una ampliación de acciones BAIT – incremento del BAIT debido a la nueva oportunidad de inversión N1 – número de acciones nuevas que se emiten para financiar la nueva inversión Si la nueva oportunidad de inversión se financia con nueva deuda entonces el nuevo beneficio por acción será BPAD = (BAIT + BAIT – i0D0 – i1D1) (1-t)/N0 (3) donde: BPAD – nuevo beneficio por acción si la oportunidad de inversión se financia con deuda i1 – tipo de interés al que se emite la nueva deuda D1 – volumen de nueva deuda emitido para financiar la nueva inversión Una vez estimados el BPA inicial, el BPA correspondiente a la ampliación de acciones y el BPA correspondiente a la financiación mediante deuda, el análisis permite establecer una base para determinar la política de financiación que debiera seguir la empresa. El punto muerto se alcanza cuando BPAAA = BPAD. El principal inconveniente de este análisis basado en la maximización del BPA es que considera que los inversores sólo están interesados por la rentabilidad de su inversión, es decir, el BPA. Se ignora, por tanto, el factor riesgo en la decisión de inversión. 5B.3. Rentabilidad y riesgo en las decisiones financieras El estudio de las decisiones financieras de la empresa requiere analizar conjuntamente el binomio rentabilidad-riesgo. El objetivo tradicional de maximizar la rentabilidad no puede considerarse aislado. De esta forma, la ausencia de certeza en la generación de los resultados exige tener en cuenta no sólo la rentabilidad obtenida sino también el riesgo asociado a las inversiones y el nivel de endeudamiento de la empresa. Dirección Financiera ADE Grupo C 2 5B.3.1 Rentabilidad y riesgo económico El nivel de rentabilidad económica depende de la eficacia en el uso de activos y del resultado económico o margen sobre ventas. El riesgo económico tiene su origen en todas aquellas circunstancias que hacen que la empresa no pueda garantizar la estabilidad del beneficio de explotación. A través del análisis de los componentes del beneficio podemos observar los factores que influyen en su variabilidad: a) El volumen de ingresos depende de las unidades vendidas y del precio de cada producto. El volumen de ventas a su vez es función de factores tales como la cuota de mercado de la empresa, la elasticidad de su demanda al precio, la existencia de productos sustitutivos, las preferencias de los consumidores, su renta per cápita, la distribución de la renta y de los precios de otros bienes. El precio de los productos depende, a su vez, de las condiciones de la demanda (gustos de los consumidores, nivel de renta de productos sustitutivos) de las características de la oferta (tecnología, precio de otros bienes, costes de los factores productivos), y de la capacidad que tenga la empresa para fijar precios según los grados de monopolio que caractericen a dicha actividad. El otro componente del beneficio son los gastos relacionados con dicho nivel de ingresos de explotación. La variabilidad de estos gastos y, por tanto, del beneficio depende en gran medida de la estructura de costes que tenga la empresa. La estructura de costes puede ser analizada a partir de la separación de éstos en fijos y variables. Los costes fijos son los que tienen un mayor efecto sobre la variabilidad de los beneficios de explotación, ya que no fluctúan con el volumen de ventas, al contrario de lo que sucede con los costes variables. Los costes fijos son, en consecuencia, los que tienen un mayor efecto sobre los beneficios de explotación. El volumen y proporción que la empresa tenga de cada uno de dichos costes dependerá estrechamente de las características del proceso productivo de la empresa. Es necesario mencionar, además, que los costes fijos no son fijos en el largo plazo. Además de identificar los factores que afectan al riesgo económico de una empresa, es necesario cuantificar el nivel de riesgo que origina. Se proponen a continuación tres formas alternativas de medir ese riesgo económico: a) El grado de apalancamiento operativo (GAO) El grado de apalancamiento operativo se refiere a la sensibilidad de los beneficios de explotación ante cambios en el número de unidades vendidas. Cuanto mayor porcentaje representen los costes fijos del total más variarán en proporción el beneficio y la rentabilidad al variar las ventas. GAO = %BAIT %Unidades vendidas b) La varianza y el coeficiente de variación del beneficio de explotación La varianza es una medida de dispersión alrededor del valor medio o central. El riesgo se puede medir, además, en términos relativos mediante el coeficiente de variación. CV (BAIT) = BAIT E (BAIT ) Dirección Financiera ADE Grupo C 3 c) El coeficiente de los activos La beta de los activos permite estimar el riesgo de los mismos en función de la contribución de dichos activos al riesgo de una cartera. Esta contribución se denomina riesgo sistemático y se puede calcular a partir del modelo de valoración de activos financieros en equilibrio CAPM. Esta medida de riesgo económico se diferencia de las anteriores en que considera a la empresa desde una óptica externa en función de su contribución al riesgo de una cartera. La ventaja de esta medida es que aporta información del riesgo que percibe el mercado, el cual inevitablemente afecta a la valoración que el mercado hace de la empresa. Gráfico – Riesgo diversificable y riesgo no diversificable 5B.3.2 Rentabilidad y riesgo financiero El indicador más significativo de la rentabilidad es la rentabilidad financiera o rentabilidad de los fondos propios. La rentabilidad financiera se define como la relación entre beneficios después de gastos financieros y capitales propios, siendo sus componentes principales o factores determinantes, la rentabilidad económica obtenida por la empresa y el efecto apalancamiento financiero. La rentabilidad financiera o rentabilidad ofrecida a los accionistas es superior o inferior a la rentabilidad económica en función del efecto apalancamiento financiero y su aprovechamiento por parte de la empresa. El efecto del apalancamiento financiero indica que si la empresa dispone de oportunidades de inversión capaces de proporcionar unas rentabilidades económicas superiores a los costes de financiación con capital ajeno, la utilización de deuda para financiar dichas inversiones conducirá a un incremento de la rentabilidad de los fondos propios. Cuando la rentabilidad que se obtenga de los inversores sea inferior al coste de la deuda, el empleo de recursos ajenos sólo contribuirá a reducir la rentabilidad de los recursos propios y estaremos ante una situación de apalancamiento financiero negativo. Entre las medidas de riesgo financiero se pueden mencionar las siguientes: a) Cobertura de cargas financieras Estos ratios permiten analizar la capacidad de la empresa para hacer frente a los desembolsos por pago de intereses y devolución del principal a que da lugar la deuda. Si la empresa dispone de liquidez suficiente para hacer frente a esos pagos, será menor la probabilidad de insolvencia, y en consecuencia el riesgo financiero. Para el análisis de estas coberturas se suelen utilizar ratios de liquidez y solvencia a medio plazo. b) Grado de apalancamiento financiero (GAF) %BAT GAF = %BAIT Dirección Financiera ADE Grupo C 4 Cuanto mayor sea esta relación, más elevado es el riesgo financiero. c) Coeficiente de variación CV(BAT)= BAT E (BAT ) d) Coeficiente de los fondos propios Al igual que podemos utilizar la beta de los activos como medida de riesgo que luego nos va a permitir calcular el coste de capital, también podemos estimar la beta de los fondos propios que nos va a permitir estimar el coste de los mismos. Así, la beta de los fondos propios permite estimar el riesgo en función de la contribución de dichos títulos al riesgo de una cartera de inversión. Esta medida de riesgo financiero se diferencia de las anteriores en que considera a los fondos propios de la empresa desde una óptica externa en función de su contribución al riesgo de una cartera de acciones (y potencialmente otros títulos de deuda o derivados). La ventaja de esta medida es que aporta información del riesgo que percibe el mercado, el cual inevitablemente afecta a la valoración que el mercado hace de los fondos propios de la empresa. FP = activo + (activo - deuda)D/FP FP – Beta de los fondos propios de la empresa activo - Beta de los activos en los que invierte la empresa deuda – Beta de la deuda que tiene la empresa en su pasivo. Se suele asumir que es cero. D/FP – Ratio deuda – fondos propios Gráfico –Beta activo y beta fondos propios con beta de la deuda igual a cero 5B.4. Análisis de la capacidad de endeudamiento (Muy breve) La capacidad de endeudamiento de una empresa puede evaluarse en función de los ratios de cobertura que relacionan las cargas financieras de una empresa con su habilidad para hacer frente al servicio de la deuda. 5B.5. Factores determinantes de la estructura de capital. Evidencia empírica La composición de la financiación constituye una variable estratégica difícil de alterar a corto plazo pues se halla condicionada por la situación de la empresa, sus características económicas y la situación en la que opera. Cada sector de actividad permite una estructura de financiación diferente, debido a la relación existente entre el binomio inversión-financiación. Dirección Financiera ADE Grupo C 5 De esta forma, la empresa no tiene libertad de decisión plena sobre las decisiones de financiación ya que debe someterse a las restricciones que le impone el mercado de capitales. La decisión de endeudamiento en este contexto deja de convertirse en una estrategia voluntaria de mejora de la rentabilidad financiera, para convertirse en un requisito para la supervivencia de la empresa. Se consideran como factores más relevantes de la estructura de capital: a) El entorno económico, financiero y fiscal Este bloque reúne a un conjunto de factores que se caracterizan por ser externos a la empresa, de tal forma que la empresa no tiene prácticamente ningún control sobre ellos. Se pueden citar como parte de este bloque factores de carácter económico-social, la situación económica tanto nacional como internacional así como el crecimiento económico del país, el desarrollo y características de su sistema financiero, legal y fiscal, la tasa de inflación y la existencia de conflictos laborales. b) El sector de actividad La pertenencia de una empresa a uno u otro sector de actividad determina el tipo de inversiones que la empresa realiza y, por consiguiente, la estructura del activo y el riesgo económico de la empresa. Es de destacar el grado de sensibilidad del sector ante cambios en los ciclos económicos, de tal forma que el nivel de endeudamiento debe ir en relación inversa a la variabilidad del sector con dichos ciclos económicos, ya que dicha fluctuación afecta a la capacidad generadora de renta de las empresas. Además, los estudios empíricos han mostrado la preferencia de los directivos para adecuar el ratio de endeudamiento de la empresa que dirigen al ratio de endeudamiento medio del sector. c) Los resultados de la empresa Entre los factores relacionados con los resultados de la empresa hay que distinguir el volumen del resultado, su estabilidad y crecimiento, y la tasa de retención de beneficios. El beneficio va a limitar y condicionar la capacidad de endeudamiento de la empresa. La estabilidad del beneficio viene unida a la situación de la empresa en el mercado, al producto y al entorno económico. Sin embargo, depende igualmente de la capacidad de la dirección para diversificar. Puede decirse que las posibilidades de endeudamiento están en razón directa a los beneficios esperados y en razón inversa a la inestabilidad de los mismos. La evolución y estabilidad del beneficio son factores explicativos básicos del crecimiento de la empresa y de su potencial de endeudamiento. La tasa de retención de benéficos óptima viene dada por la tasa de recuperación de la inversión y por la tasa de crecimiento de los beneficios. d) El coste de capital El coste de capital viene dado por el coste que efectivamente le supone a la empresa la utilización de los recursos financieros. Éste es uno de los principales condicionantes de la elección de las fuentes de financiación. Podemos distinguir entre coste de los recursos propios y coste de la deuda, los cuáles determinan el coste medio ponderado de capital. Cuanto mayor sea el coste de la deuda, entonces la estructura de capital deberá contener un menor volumen de la misma. En el caso de la financiación mediante beneficios retenidos o autofinanciación, esta fuente de fondos tiene sus límites en la política de dividendos. De esta forma, la dirección de la empresa debe plantear la decisión de dividendos unida a la decisión de financiación. e) El riesgo financiero La presencia de deuda produce un efecto favorable sobre el beneficio esperado aumentando la rentabilidad del accionista. Sin embargo, tiene la desventaja de que produce un mayor riesgo financiero, puesto que exige unos desembolsos obligatorios que pueden deteriorar el beneficio y la liquidez de la empresa. Por ello, un aspecto de gran relevancia al fijar la estructura de financiación de la empresa consiste en evaluar la capacidad de endeudamiento de la misma. Dirección Financiera ADE Grupo C 6 El análisis clásico del riesgo financiero está relacionado con la cobertura de las cargas financieras fijas derivadas de la deuda. Aunque, una concepción más actual lo estudia desde un punto de vista dinámico, como la probabilidad de fracaso de la empresa. En cualquier caso, el riesgo financiero se origina por la existencia de deudas, estando por tanto íntimamente relacionado con la estructura financiera. La presencia de deudas implica efectuar unos desembolsos obligatorios, ya que en caso contrario los acreedores pueden actuar legalmente contra la empresa. Otra alternativa para evaluar la solvencia de la empresa se encuentra en la autofinanciación, es decir, en el ahorro de la empresa como indicador del potencial de devolución de la deuda. f) La dimensión de la empresa Las empresas de dimensión reducida tienen generalmente un mayor coste financiero y menores disponibilidades de alternativas de financiación, ya que no pueden acceder a los mercados de valores para emitir fondos propios y deuda y se tienen que limitar a la financiación mediante intermediarios financieros y la emisión de acciones en mercados no organizados. Sin embargo, es preciso considerar también que una gran dimensión puede ocasionar un problema de flexibilidad e incapacidad para que la empresa se muestre dinámica ante los cambios en el entorno. g) El comportamiento de la gerencia El conflicto de intereses entre accionistas y directivos de la empresa, derivado de la separación entre propiedad y control, surge como factor relevante en la determinación de la estructura de capital. Dirección Financiera ADE Grupo C 7