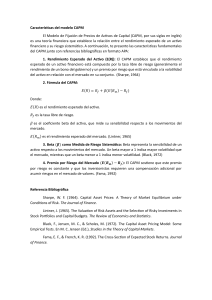

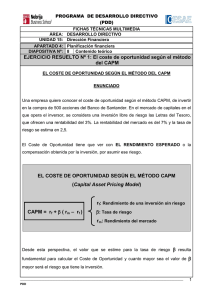

Universidad Central – UNICEN Cochabamba - Bolivia PRACTICA AUDITORIA FINANCIERA II Estudiante: Ticona Quispe Juan Pablo Materia: Auditoría Financiera II Fecha: 14/03/2019 Universidad Central – UNICEN Cochabamba - Bolivia EL MODELO CAPM (Capital Asset Pricing Model) 1.- Definición del Modelo.Este modelo resume un conjunto de predicciones acerca de la relación entre el riesgo de un activo y su rentabilidad esperada de equilibrio. La principal premisa del modelo establece que la prima de riesgo de un activo concreto es proporcional a la prima de riesgo del mercado, y al coeficiente beta del valor (relativo al mercado). Así la Beta de un activo nos indica su volatilidad de tal modo que cuando esta es cercana a 1, la volatilidad del activo es similar a la de su mercado, cuando es superior a 1 es mayor que la de su mercado y cuando es inferior a 1 su volatilidad es inferior a la de su mercado. 2.- Objetivo del C.A.P.M.1.- Determinar la rentabilidad de cada activo en función de su riesgo. 2.- Obtener un indicador adecuado de dicho riesgo. El riesgo específico se puede eliminar por la diversificación, por lo que el mercado no lo remunera, por lo que solamente remunera el riesgo sistemático. 3.- Fórmula del modelo CAPM El modelo CAPM, trata de formular este razonamiento y considera que se puede estimar la rentabilidad de un activo del siguiente modo: E (ri)= rf + β [E (rm) – rf] 4.- Descripción de los elementos de la formula.Donde: E (ri): Tasa de rentabilidad esperada de un activo concreto, por ejemplo, de una acción del Ibex 35. rf: Rentabilidad del activo sin riesgo. Realmente, todos los activos financieros conllevan riesgo. Por lo que buscamos activos de menor riesgo, que en escenarios de normalidad son los activos de deuda pública. Beta de un activo financiero: Medida de la sensibilidad del activo respecto a su Benchmark. La interpretación de este parámetro nos permite conocer la variación relativa de la rentabilidad del activo respecto al mercado en que cotiza. Por ejemplo, Universidad Central – UNICEN Cochabamba - Bolivia si una acción del IBEX 35 tiene una Beta de 1,1, quiere decir que cuando el IBEX suba un 10% la acción subirá un 11%. E(rm): Tasa de rentabilidad esperada del mercado en que cotiza el activo. Por ejemplo, del IBEX 35. Descomponiendo la fórmula, podemos diferenciar dos factores: rm – rf: Riesgo asociado al mercado en que cotiza el activo. ri – rf: Riesgo asociado al activo en concreto. Por tanto, podemos observar que la rentabilidad esperada del activo vendrá determinada por el valor de Beta como medición del riesgo sistemático. Representación gráfica del CAPM La fórmula del modelo de valoración de activos financieros se representa gráficamente incluyendo la línea del mercado de valores (SML): Presunciones del Modelo CAPM El modelo presume varios supuestos sobre el comportamiento de los mercados y sus inversores: Modelo estático, no dinámico. Los inversores únicamente toman en consideración un período. Por ejemplo, un año. Universidad Central – UNICEN Cochabamba - Bolivia Los inversores son adversos al riesgo, no propensos. Para inversiones con mayor nivel de riesgo exigirán mayores rentabilidades. Los inversores sólo atienden al riesgo sistemático. El mercado no genera mayor o menor rentabilidad para los activos por el riesgo no sistemático. La rentabilidad de los activos se corresponde con una distribución normal. La esperanza matemática, se asocia a la rentabilidad. La desviación estándar, se asocia al nivel de riesgo. Por tanto, los inversores se preocupan por la desviación del activo respecto al mercado en que cotiza. Por ello, se utiliza la Beta como medida de riesgo. El mercado es perfectamente competitivo. Cada inversor posee una función de utilidad y una dotación de riqueza inicial. Los inversores optimizarán su utilidad en función de las desviaciones del activo con respecto a su mercado. La oferta de activos financieros es una variable exógena, fija y conocida. Todos los inversores poseen la misma información de forma instantánea y gratuita. Por tanto, sus expectativas de rentabilidad y riesgo para cada tipo de activo financiero son las mismas. Ejemplo de Modelo CAPM Queremos calcular la tasa de rentabilidad esperada para el próximo año de la acción X que cotiza en el IBEX 35. Disponemos de los siguientes datos: Las Letras del Tesoro a un año ofrecen una rentabilidad del 2.5%. Supondremos para el ejemplo que se trata del activo libre de riesgo. rf= 2,5%. La rentabilidad esperada para el próximo año del IBEX 35 es del 10%. E(rm)=10%. La beta de la acción X respecto al IBEX 35 es de 1,5. Es decir, la acción X tiene un 50% más de riesgo sistemático que el IBEX 35. β=1,5. Aplicamos la fórmula del Modelo CAPM: E (ri)= rf + β [E (rm) – rf] E(rx)= 0,025 + 1,5 [0,1 – 0,025] = 13,75%.