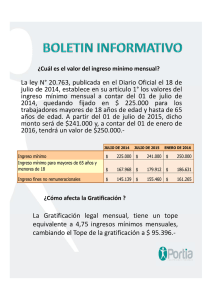

Capítulo 1 Haberes de las Remuneraciones Felipe Malgüe Torres Contador Público y Auditor – Universidad de Santiago de Chile Diplomado en Gestión de Personas – Universidad de Chile Diplomado en Finanzas, Pensiones y Seguros – Universidad Politécnica de Valencia, España Master in Business Administration – Universidad de Lleida, España Doctor © en Relaciones Internacionales – Universidad Católica de Córdoba, Argentina Concepto de Remuneraciones y Compensaciones El Artículo 41 del Código del Trabajo define a las remuneraciones de la siguiente manera: “Se entiende por remuneración las contraprestaciones en dinero y las adicionales en especie avaluables en dinero que debe percibir el trabajador del empleador por causa del contrato de trabajo. No constituyen remuneración las asignaciones de movilización, de pérdida de caja, de desgaste de herramientas y de colación, los viáticos, las prestaciones familiares otorgadas en conformidad a la ley, las indemnizaciones establecidas en el artículo 163 y las demás que proceda pagar al extinguirse la relación contractual ni, en general, las devoluciones de gastos en que se incurra por causa del trabajo.” En el Artículo anterior, se define lo que son las Remuneraciones y lo que no son, definiendo de esta manera los Haberes Imponibles y los Haberes No Imponibles. Compensaciones significa “Igualar en opuesto sentido el efecto de una cosa con el de otra” o “dar alguna cosa o hacer un beneficio en resarcimiento de algún daño causado” (Barnat, 1995) y en el campo de las empresas, se hace referencia a las Compensaciones como “Una relación de intercambio de recursos en los que prevalece el sentimiento de reciprocidad, en donde ambas partes evalúan lo que están ofreciendo y lo que están recibiendo a cambio” (Chiavenato, 2000), y según otro autor, las Compensaciones se podrían definir de mejor manera como “Lo que reciben los empleador a cambio de labor, que conforman todas las formas de pago o recompensas que se les entreguen” (Dessler, 1996). Por lo anterior, se puede definir que las Remuneraciones son parte de las Compensaciones, ya que las compensaciones incluyen la parte monetaria, como el Sueldo Base por ejemplo, y las Compensaciones, además incluyen beneficios no monetarios como por ejemplo las oportunidades de desarrollo de carrera al interior de la organización, el bienestar laboral y la calidad de vida laboral. 1.1 Definición de Haberes Imponibles y No Imponibles Los Haberes se ven reflejado en la parte izquierda de una Liquidación de Remuneraciones, y como se señaló anteriormente, se componen de dos partes, de los Haberes Imponibles y Haberes No Imponibles. El Artículo 41 del Código del Trabajo define el concepto de Remuneraciones, y señala que las Remuneraciones se entienden como todo el dinero que trabajador reciba (las Contraprestaciones en Dinero) más todas las cosas que reciba (Especies avaluables en Dinero), por causa del Contrato de Trabajo. Esta definición aplica a los Haberes Imponibles. El hecho que un Haber sea imponible, significa que está afecto a descuentos previsionales y tributarios El mismo Artículo 41 del Código del Trabajo, señala que no serán Remuneraciones 8 elementos, y estos elementos son: • • • • • • • • Colación Movilización Asignación Familiar Viáticos Devoluciones de Gastos Indemnizaciones Pérdida de Caja Desgaste de Herramientas En cuanto a la Asignación de Colación y Asignación de Movilización, el Servicio de Impuestos Internos a través de diversas Circulares, ha señalado que mientras el monto pagado por estos conceptos sea “Prudente y Razonable”, no constituirán renta para los efectos tributarios del Impuesto Único de Segunda Categoría (Impuesto asociado a las remuneraciones). [https://www.sii.cl/pagina/jurisprudencia/adminis/1998/renta/oct04.htm] Solo estos haberes mencionados anteriormente pueden ser considerados como No imponibles. El hecho que un Haber sea No Imponible, significa que NO está afecto a descuentos previsionales ni tributarios. 1.2 Clasificación de las Remuneraciones Según el Artículo 42 del Código del Trabajo, las remuneraciones se clasifican en 5 grupos, y estos son los siguientes: • • • Sueldo Sobresueldo Comisiones • • Participaciones Gratificaciones 1.2.2.1 Sueldo El sueldo es definido por el Artículo 41 como el estipendio obligatorio y fijo, en dinero, pagado por períodos iguales, determinados en el contrato, que recibe el trabajador por la prestación de sus servicios. En otras palabras, podemos definir al Sueldo como un Haber “Fijo y Periódico”. Fijo se entenderá que es un haber que no varía entre un mes y otro, y Periódico se entenderá que es un haber que se paga todos los meses. La importancia de clasificar a un Haber dentro de la categoría de Sueldo se debe a que el Sueldo es la base de cálculo de las Horas Extraordinarias, tal y como lo menciona el tercer inciso del Artículo 32 del Código del Trabajo “Las horas extraordinarias se pagarán con un recargo del cincuenta por ciento sobre el sueldo convenido”. Algunos ejemplos de haberes considerados como sueldo, son los siguientes: • Sueldo Base • Bono de Responsabilidad Fijo y Periódico, siempre y cuando se pague el mismo monto todos los meses. • Bono de Antigüedad Fijo y Periódico, siempre y cuando se pague el mismo monto todos los meses. • Bono de Título Fijo y Periódico, siempre y cuando se pague el mismo monto todos los meses. 1.2.2.2 Sobresueldo El sobresueldo consiste en la remuneración de horas extraordinarias. 1.2.2.3 Comisiones Las comisiones se definen como el porcentaje sobre el precio de las ventas o compras, o sobre el monto de otras operaciones, que el empleador efectúa con la colaboración del trabajador. La importancia de clasificar las remuneraciones como Comisiones, es que las Comisiones, bajo ciertas condiciones, son la base de cálculo de la Semana Corrida (Artículo 45 del Código del Trabajo) 1.2.2.4 Participaciones Las participaciones son la proporción en las utilidades de un negocio determinado o de una empresa o sólo de la de una o más secciones o sucursales de la misma. 1.2.2.5 Gratificaciones Existen dos tipos de Gratificaciones, que se encuentran establecidas en los Artículos 47 y 50 del Código del Trabajo. La Gratificación del Artículo 47 trata sobre el reparto entre los trabajadores, de un porcentaje de la Utilidad y la Gratificación del Artículo 50 trata sobre el pago de un porcentaje de la Remuneración del Trabajador. 1.3 Horas Extraordinarias Las Horas Extraordinarias se definen en el Artículo 32 del Código del Trabajo, y solo se pueden pactar para atender necesidades o situaciones temporales de la empresa, esto quiere decir, que no se podrán realizar horas extras en forma permanente. Cada vez que un trabajador realice trabajo en jornada extraordinaria, el empleador deberá realizar un Pacto de Horas Extras, que es un Anexo al Contrato de Trabajo, en donde se pacta por escrito este acuerdo y tiene una duración máxima de 3 meses, pero se puede ir renovando cada tres mees por acuerdo entre las partes. Si el empleador no realiza este Pacto de Horas Extras, y el trabajador realiza labores en jornada extraordinaria, igualmente deben ser pagadas estas horas extraordinarias. La base de cálculo de las horas extras es el concepto Sueldo establecido en el Artículo 42 del Código del Trabajo (Haber Fijo y Periódico) Se permite compensar los permisos tomados por el trabajador con las Horas extras, pero se exigirá que esta compensación haya sido solicitada por escrito por el trabajador y autorizada por el empleador. Las Horas Extraordinarias deben ser pagadas con un recargo mínimo del 50%, y se permite que el Empleador pueda ofrecer un porcentaje mayor de recargo, como por ejemplo para domingos y feriados. Con respecto al Cálculo de las Horas Extras, se puede ocupar la siguiente formula: Sueldo Jornada Ordinaria X Días de la Semana Días del Mes X Factor de Recargo Para entender la formula, se debe recordar que la Jornada Ordinaria máxima es de 45 Horas Semanales (Artículo 22 del Código del Trabajo), y también puede ser menor, y en ese caso se entenderá que es una Jornada Parcial (Artículo 40 bis de Código de Trabajo). Los días de la semana son 7 días, y los días del mes, para efectos laborales, siempre serán 30 días, sin importar si el cálculo es de un mes que tenga 28 días o 31 días. El factor de recargo mínimo es de un 50% y este recargo matemáticamente en la formula se deberá expresar como 1.5. Si es un recargo del 90%, se deberá expresar matemáticamente como 1.9. Si es un recargo del 100%, se deberá expresar matemáticamente como 2.0. Ejemplo de cálculo de Horas Extraordinarias: Se tienen a dos trabajadores que son Lorena Arraño y Benjamín Ramos, los dos trabajadores tienen la misma estructura de remuneraciones, que es la siguiente: Estructura de Remuneraciones Sueldo Base $450.000.- Gratificación $133.396.- Asignación Título (fija y mensual) $200.000.- Comisiones por venta (variable) $367.000.- Movilización $ 50.000.- Jornada Semanal A) Lorena Arraño: 45 horas B) Benjamín Ramos: 30 horas Factor de Recargo de la Hora Extraordinaria A) Lorena Arraño: 50 % B) Benjamín Ramos: 90 % Horas Extraordinarias realizadas A) Lorena Arraño: 15 Horas Extraordinarias B) Benjamín Ramos: 10 Horas Extraordinarias Para realizar el cálculo lo primero que se deberá hacer es identificar en la estructura de remuneraciones los haberes que son considerados como Sueldo, en atención a lo señalado en el Artículo 42 del Código del Trabajo. Como se pudo ver en la imagen previa, el concepto Suelo está compuesto en este caso por la suma del Sueldo Base más la Asignación de Título Mensual. Resultando el cálculo de la Hora Extraordinaria de la siguiente manera: Resolución de Hora Extra, Lorena Arraño: En este caso, Lorena tenía una jornada laboral de 45 horas semanales y se le paga la hora extra con un recargo del 50%, e hizo 15 horas extras. Considerando el Concepto Sueldo, que ascendió a $650.000.- El valor a pagar por horas extras asciende a $75.840.- Resolución de Hora Extra, Benjamín Ramos: En este caso, Benjamín tenía una jornada laboral de 30 horas semanales y se le paga la hora extra con un recargo del 90%, e hizo 10 horas extras. Considerando el Concepto Sueldo, que ascendió a $650.000.- El valor a pagar por horas extras asciende a $96.060.- 1.4 Gratificaciones La Dirección del Trabajo (https://www.dt.gob.cl/portal/1628/w3-article-60150.html), ha establecido que para que el empleador esté obligado a pagar gratificación legal al trabajador deben cumplirse simultáneamente todos los requisitos que se indican a continuación: a) que se trate de un establecimiento, ya sea minero, industrial, comercial o agrícola o cualesquiera otro, o bien que sea una cooperativa. b) que el establecimiento o empresa persiga fines de lucro, vale decir persiga utilidades, salvo las cooperativas. c) que esté obligado a llevar libros de contabilidad d) que obtenga utilidades (ganancias) líquidas en el período anual respectivo. Cuando existe la obligación de pagar Gratificación, el empleador puede optar pagar dos tipos de Gratificaciones, que son las establecidas en los Artículos 47 y 50 del Código del Trabajo. 1.4.1 Gratificación Artículo 47 La Gratificación del Artículo 47 del Código del Trabajo dice relación con gratificar anualmente a los trabajadores en proporción no inferior al treinta por ciento de las utilidades líquidas, y esta gratificación será determinada en forma proporcional a lo devengado por cada trabajador en el respectivo período anual, incluidos los que no tengan derecho. Entonces para calcular esta Gratificación lo primero que se debe obtener es la Utilidad Líquida y esta se obtiene tomando la Utilidad de la empresa y restándole el 10% del Capital Propio, y a esa Utilidad Líquida obtenida, se le debe multiplicar por 30%, y este valor es el que se debe repartir entre cada trabajador en forma proporcional. Ejemplo: Un empleador, dueño de una empresa con fines de lucro, que tiene a un total de 5 trabajadores decide pagar la Gratificación establecida en el Artículo 47 del Código del Trabajo, y para esto, el Contador le señala que los datos contables son los siguientes: • • Utilidad de la empresa según balance al 31 de diciembre de 2020 $24.000.000 (monto aprobado por el S.I.I.) Capital Propio invertido en la empresa a la misma fecha $40.000.000.- Con estos datos, se solicita obtener la el 30 % de la Utilidad Líquida: Utilidad Líquida Utilidad de la empresa 10% Capital Propio Utilidad Líquida = $24.000.000 – 10% (40.000.000) Utilidad Líquida = $24.000.000 – $4.000.000 Utilidad Líquida = $20.000.000 ➔ 30% Utilidad Líquida = $6.000.000 Con el caso anterior, obtuvimos que el monto a repartir por concepto de Utilidad Líquida es de $600.000.- Ahora, que ya sabemos que hay que repartir $6.000.000.- veamos cómo se reparte este monto. El Artículo 47 del Código del Trabajo señala que se debe repartir en forma proporcional a lo devengado por cada trabajador en el respectivo periodo anual. Y para esto, se necesita saber las remuneraciones del año completo de los trabajadores: TRABAJADOR REMUNERACIONES AÑO 2020 $15.000.000.$25.000.000.$30.000.000.$16.000.000.$14.000.000.$100.000.000.- Patricia Jorquera Paola Chavez Maribel Sepúlveda Susan Fuenzalida Viviana Segovia Total Con las remuneraciones de los trabajadores, debemos obtener la proporcionalidad de cada uno de ellos, y esto se puede obtener de la siguiente manera: Cantidad $ 100.000.000 $ 15.000.000 % 100% X La trabajadora Patricia Jorquera ganó durante todo el año 2020 la suma de $15.000.000 por concepto de Remuneraciones, lo que representa un X% del total de las remuneraciones pagadas a todos los trabajadores de la empresa, así que debo despejar la incógnita (X), para saber a que porcentaje representa. La ecuación queda de la siguiente manera: $100.000.000 * X = $15.000.000 * 100% X = $15.000.000 * 100% $100.000.000 X= 15% Por lo anterior, la Remuneración de Patricia Jorquera representa un 15% del Total de las remuneraciones pagadas por la empresa durante todo el año 2020, así que su proporción de las remuneraciones es equivalente a este porcentaje. Entonces, el reparto de la gratificación (los $6.000.000.- que equivalen al 30% de la Utilidad Líquida), queda de la siguiente manera: Remuneraciones Proporción de la totales pagadas Remuneración durante el año 2020 Patricia Jorquera $ 15.000.000 15% Paola Chavez $ 25.000.000 25% Maribel Sepúlveda $ 30.000.000 30% Susan Fuenzalida $ 16.000.000 16% Viviana Segovia $ 14.000.000 14% Total $ 100.000.000 100% Trabajadora Monto a Repartir por concepto de 30 % de Utilidad Líquida $ 6.000.000 $ 6.000.000 $ 6.000.000 $ 6.000.000 $ 6.000.000 - Monto a recibir por concepto de Gratificación Art. 47 $ 900.000 $ 1.500.000 $ 1.800.000 $ 960.000 $ 840.000 $ 6.000.000 1.4.2 Gratificación Artículo 50 El Artículo 50 del Código del Trabajo, señala lo siguiente: El empleador que abone o pague a sus trabajadores el veinticinco por ciento de lo devengado en el respectivo ejercicio comercial por concepto de remuneraciones mensuales, quedará eximido de la obligación establecida en el artículo 47, sea cual fuere la utilidad líquida que obtuviere. En este caso, la gratificación de cada trabajador no excederá de cuatro y tres cuartos (4,75) ingresos mínimos mensuales. Para determinar el veinticinco por ciento anterior, se ajustarán las remuneraciones mensuales percibidas durante el ejercicio comercial conforme a los porcentajes. Lo importante que se debe aprender de esta gratificación es el siguiente texto: 25% de lo devengado por concepto de Remuneraciones con tope de 4,75 Ingresos Mínimos Mensuales. Entonces, esta gratificación se calcula en dos partes, primero se debe sumar todo lo ganado por el trabajador por concepto de Remuneraciones (Artículo 41 del Código del Trabajo), recordando que remuneraciones se compone de todos los Haberes, exceptuando los 8 conceptos que el Artículo 41 define que no son remuneraciones (Colación, Movilización, Desgaste de Herramientas, Pérdida de Caja, Viáticos, Devoluciones de Gastos, Indemnizaciones y Asignación Familiar). Y esta suma se multiplica por el 25%, y este monto es el que se paga por concepto de Gratificación, siempre y cuando no supere el tope de 4,75 Ingresos Mínimos Mensuales. El tope de esta gratificación es de 4,75 Ingresos Mínimos Mensuales. En Agosto de 2021, el Ingreso Mínimo Mensual equivale a $337.000.- y esta cifra aumenta por lo general una vez al año, por lo que el tope mensual de la Gratificación del Artículo 50 a Agosto de 2021, asciende a $133.396.[($337.000 x 4, 75) y todo ese valor dividido en 12, y así se obtiene el tope mensual]. En el siguiente cuadro, podrás actualizar el tope de la Gratificación, dependiendo de la fecha en la que estés: Mes Año Ingreso Mínimo Mensual Vigente Agosto 2021 $ 337.000 $ Tope de la Gratificación 133.396 Ya sabiendo la fórmula de cálculo de la Gratificación del Articulo 50 del Código del Trabajo, veamos los siguientes ejemplos: Trabajador Jaime Guevara Juan Portales Alejandro Castro Marco Riquelme Felipe Malgüe Sueldo Base $ $ $ $ $ 337.000 450.000 600.000 750.000 1.200.000 Comisiones Horas Extras $ $ $ $ $ 21.000 24.500 50.000 250.000 500.000 $ $ $ $ $ 12.000 24.000 12.500 - Colación $ $ $ $ $ 40.000 50.000 50.000 60.000 60.000 25% Tope Remuneración Gratificación $ $ $ $ $ 92.500 124.625 165.625 250.000 425.000 $ $ $ $ $ 133.396 133.396 133.396 133.396 133.396 Monto a Pagar por Gratificación $ 92.500 $ 124.625 $ 133.396 $ 133.396 $ 133.396 En el cuadro anterior tenemos una estructura de remuneraciones compuesta por los siguientes haberes: • • • • Sueldo Base Comisiones Horas Extras Colación De estos haberes, solo son remuneraciones Sueldo Base, Comisiones y Horas Extras. La Colación no es remuneración en conformidad al segundo inciso del Artículo 41 del Código del Trabajo. Entonces, en atención al Artículo 50 del Código del Trabajo, en el caso planteado, se deben sumar el Sueldo Base, la Comisión y las Horas Extras y multiplicarlas por el 25%, y luego calcular el tope de la Gratificación (4,75 Ingresos Mínimos Mensuales) [4,75 x $337.000 / 12 = $133.396], y como se observa en el ejemplo, el cálculo del 25% de Jaime Guevara y Juan Portales es menor al tope, por lo que a ellos se les paga el 25% de la remuneración, y como a los otros trabajadores, su 25% supera el tope de la Gratificación, a ellos se les paga el tope de la Gratificación. 1.5 Semana Corrida El Artículo 45 del Código del Trabajo, señala lo siguiente, con respecto a la Semana Corrida: El trabajador remunerado exclusivamente por día tendrá derecho a la remuneración en dinero por los días domingo y festivos, la que equivaldrá al promedio de lo devengado en el respectivo período de pago, el que se determinará dividiendo la suma total de las remuneraciones diarias devengadas por el número de días en que legalmente debió laborar en la semana. No se considerarán para los efectos indicados en el inciso anterior las remuneraciones que tengan carácter accesorio o extraordinario, tales como gratificaciones, aguinaldos, bonificaciones u otras. Para los efectos de lo dispuesto en el inciso tercero del artículo 32, el sueldo diario de los trabajadores a que se refiere este artículo, incluirá lo pagado por este título en los días domingo y festivos comprendidos en el período en que se liquiden las horas extraordinarias. Lo dispuesto en los incisos precedentes se aplicará, en cuanto corresponda, a los días de descanso que tienen los trabajadores exceptuados del descanso a que se refiere el artículo 35. La Semana Corrida es el pago por los días domingos, festivos, y por los días de descanso compensatorio a que tienen derecho los trabajadores(as) remunerados exclusivamente por día y aquellos afectos a un sistema de remuneración mixta. Un día compensado es aquel que se otorga como libre, en compensación por haber trabajado un domingo o festivo. Tienen derecho a ganar Semana Corrida los trabajadores que son remunerados por día y también quienes tienen una remuneración mixta: • • Los trabajadores(as) remunerados por día, o sea, aquellos cuya remuneración es variable y se devenga día a día en función de su trabajo diario; por ejemplo, los remunerados por hora, a trato, por unidad de piezas, medidas o comisiones. Los trabajadores(as) con remuneración mixta, esto es, que tengan un sueldo base mensual, el que debe ser a lo menos el ingreso mínimo, más remuneraciones variables (trato, comisiones, etc.). NO tienen derecho al pago de la semana corrida los trabajadores(as) que: • Tienen una remuneración exclusivamente en base a un sueldo fijo mensual. • Tengan una remuneración mixta, cuya parte variable corresponda a un porcentaje de venta total mensual que se reparte entre los trabajadores(as) (“Sistema de Pozo”, “Comisión Colectiva”). • Tienen una jornada ordinaria de trabajo distribuida en menos de cinco días. El pago de semana corrida se calcula sobre el monto variable de la remuneración y debe cumplir con los siguientes requisitos: • Que tenga el carácter de remuneración (Art. 41). • Que la remuneración se devengue diariamente por el trabajador(a), sin perjuicio que su pago sea mensual. • Que la remuneración sea principal y ordinaria, o sea, que subsista por sí misma, independiente de toda otra forma de remuneración. La Semana Corrida se calcula sumando el monto de lo ganado en la respectiva semana (la remuneración variable) y luego se divide por el número de días que legalmente debió trabajar en la semana. El resultado de dicha operación será el monto que se deberá pagar por cada domingo y festivo correspondiente a la semana. Ejemplo de cálculo de Semana Corrida Una trabajadora de una tienda de camisas, tiene una remuneración compuesta por un Sueldo Base de $337.000 (Ingreso Mínimo vigente a Agosto de 2021), más una comisión de $ 500 por cada camisa que venda. La trabajadora en la semana 1 faltó un día sin causa justificada, y en la semana 4 faltó tres días por encontrarse enferma, según la respectiva licencia médica que entregó al empleador. La trabajadora tiene una jornada distribuida de lunes a viernes y el número de camisas vendidas por cada día se indica en el cuadro siguiente: Semana Lunes Martes Miércoles Jueves Viernes Sábado Domingo Semana 1 7 camisas vendidas Falta sin justifcación 10 camisas vendidas 5 camisas vendidas 6 camisas vendidas Descanso Descanso Semana 2 6 camisas vendidas 15 camisas vendidas 4 camisas vendidas Día Festivo Trabajadora descansa 20 camisas vendidas Descanso Descanso Semana 3 9 camisas vendidas 7 camisas vendidas 7 camisas vendidas 7 camisas vendidas 7 camisa vendidas Descanso Descanso Semana 4 Licencia Médica Licencia Médica Licencia Médica 11 camisas vendidas 10 camisas vendidas Descanso Descanso El calculo de la semana corrida, para cada semana es el siguiente: • Primera semana: Comisión es de $ 14.000 (28 camisas vendidas x $500 de comisión por cada camisa vendida) y la semana corrida es de $ 2.800 ($14.000 de comisión / 5 [días en que legalmente debía trabajar esta semana]) por el domingo. Se considera el día martes como día en que legalmente debía trabajar, dado que es una ausencia injustificada. • Segunda semana: Comisión es de $ 22.500 (45 camisas vendidas x $500 de comisión por cada camisa vendida) y la semana corrida es de $ 5.625 ($22.500 de comisión / 4 [días en que legalmente debía trabajar en esta semana, considerando que hay un feriado]) por el día festivo y $ 5.625 por el día domingo. Total de la Semana Corrida de esta semana $11.250 ($5.625 por el Jueves feriado más $5.625 por el domingo) • Tercera semana: Comisión es de $ 18.500 (37 camisas vendidas x $500 de comisión por cada camisa vendida) y semana corrida de $ 3.700 ($18.500 de comisión / 5 [días en que legalmente debía trabajar esta semana]) por el domingo. • Cuarta semana: Comisión es de $ 10.500 (21 camisas vendidas x $500 de comisión por cada camisa vendida) y la semana corrida es de $ 5.250 ($10.500 de comisión / 2 [esta semana tuvo tres días de licencia médica, por lo que legalmente no debo trabajar aquellos días, así que los días que legalmente debía trabajar esta semana son 2]) por el domingo. La remuneración mensual correspondiente a Comisiones + Semana Corrida de este trabajadora asciende a: Comisiones : $65.500 Semana Corrida : $23.000 Total Comisión + Sem. Corrida : $ 88.500 REFERENCIAS Dirección del Trabajo. (2021). Código del Trabajo. Santiago de Chile.