Resultados Operativos

Anuncio

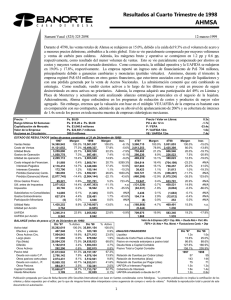

Resultados al Cuarto Trimestre de 1998 ACERLA Marissa Garza (525) 325-2800 ext. 2707 2-marzo-1999 Como esperábamos, el reporte de Acerla es muy desalentador, ya que continua con la tendencia decreciente iniciada en el 4T97, afectados por la competencia existente en el mercado y el entorno económico que prevalece. Las ventas registraron una disminución de 44.9%, como resultado de la contracción del 7.2% en el precio promedio de las computadoras en términos de dólares, y del 42.3% en el volumen de ventas. El margen bruto registró una contracción de 11.9 pp al ubicarse en 3.1%. Por su parte, los gastos operativos registraron una disminución de 3.2%. Es importante mencionar que la empresa decidió incrementar en US$ 4.5 millones su reserva de cuentas incobrables, por lo que excluyéndolas del gasto de operación, éste hubiera disminuido 30.4%, gracias al estricto control implementado por la compañía. De esta forma, Acerla continuó registrando pérdidas operativas por Ps 145.2 millones. El CIF se incrementó en 129.7% debido a los menores intereses ganados y las pérdidas monetarias registradas en el periodo. El apalancamiento de la compañía se incrementó al pasar de 139.1% al 4T97 a 186.1% al 4T98, debido principalmente a la disminución en el capital contable por las fuertes pérdidas registradas en el año. La perspectiva para Acerla es poco favorable, ya que se esperan reducciones adicionales en los precios promedio de computadoras. Sin embargo, la compañía espera compensar dicha disminución desplazando un mayor volumen, y aprovechando las ventajas de su nueva estrategia de suministro, lo que le permitirá eficientar sus operaciones. Parte importante de su estrategia de ventas la realizará a través de canales externos de distribución, como son contratos con empresas e instituciones financieras. No esperamos ver mejores resultados en los próximos trimestres. Precio: * Rango Ultimas 52 Semanas: Capitalización de Mercado: Valor de la Empresa: Acciones en Circulación: Ps. $2.69 Ps. $15.70 a Ps. $1.45 Ps. $256.9 millones Ps. $702.5 millones 95.5 millones Precio / Valor en Libros: PU a dic 12 m P / FEPA P / UAFIDA 12m VE / UAFIDA 12m ESTADO DE RESULTADOS (miles de pesos constantes al 31 de Diciembre de 1998) 1997 Margen 1998 Margen Incr. Ventas Netas 100.0% 2,771,675 100.0% -33.0% 4,138,951 Costo de Ventas 83.4% 2,534,296 91.4% -26.6% 3,451,378 Utilidad Bruta 16.6% 8.6% -65.5% 687,573 237,379 Gastos de Operación 13.9% 19.3% -6.5% 573,268 535,849 Utilidad de operación 2.8% -10.8% n.a. 114,305 (298,470) 4T97 836,823 711,046 125,777 164,704 (38,927) Margen 100.0% 85.0% 15.0% 19.7% -4.7% 4T98 461,078 446,919 14,159 159,403 (145,244) 0.5x -0.7x -0.7x -0.9x -2.5x Margen 100.0% 96.9% 3.1% 34.6% -31.5% Incr. -44.9% -37.1% -88.7% -3.2% 273.1% 6.1% 5.1% 1.5% 1.3% 1.2% 129.7% -36.9% -73.7% -11.3% n.a. Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. 41,622 91,041 49,298 6,337 (6,458) 1.0% 2.2% 1.2% 0.2% -0.2% 42,699 76,599 20,719 3,373 (16,554) 1.5% 2.8% 0.7% 0.1% -0.6% 2.6% -15.9% -58.0% -46.8% 156.3% 12,208 37,044 25,785 6,774 (5,825) 1.5% 4.4% 3.1% 0.8% -0.7% 28,039 23,365 6,789 6,008 5,454 Otros Gastos Financ. Util. antes de Impuestos Impuestos 4,724 67,959 28,618 0.1% 1.6% 0.7% (3,240) (337,929) 2,239 -0.1% -12.2% 0.1% n.a. n.a. -92.2% 1,435 (52,571) 14,540 0.2% -6.3% 1.7% 1,481 (174,764) (5,897) 0.3% -37.9% -1.3% 3.2% 232.4% #N/A Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria 0 0 (2,700) 0.0% 0.0% -0.1% 0 11,588 (703) 0.0% 0.4% 0.0% #N/A #N/A -74.0% 0 0 (2,298) 0.0% 0.0% -0.3% 0 (338) 4,849 0.0% -0.1% 1.1% #N/A #N/A #N/A Utilidad Neta Utilidad por Acción 42,041 0.440 1.0% (351,053) (3.676) -12.7% n.a. (64,812) (0.679) -7.7% (173,377) (1.816) -37.6% 167.5% UAFIDA UAFIDA por Acción 128,652 1.347 3.1% (278,721) (2.919) -10.1% n.a. -4.3% -30.5% 291.3% (35,991) (140,846) (0.377) (1.475) Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Part. Min. FEPA = Ut. Neta + Pos. Monet. + Fluctuaciones Camb. + Dep BALANCE (miles de pesos al 31 de Diciembre de 1998) % Activo Dic '97 Dic '98 Activo total 100.0% 1,704,169 2,534,691 Efectivo y valores 2.6% 65,170 51,122 Otros Activos Circ. 84.8% 1,295,812 2,150,438 Largo plazo 0.0% 0 0 Fijo (Neto) 8.7% 220,445 232,906 Diferido 3.9% 98,638 124,329 Otros Activos 0.0% 0 0 Pasivo total 58.2% 1,108,479 1,474,393 Deuda con costo C.P. 20.5% 519,416 410,343 Otros pasivos corto plazo 35.1% 888,901 628,941 Deuda con costo L. P. 2.2% 57,017 59,310 Otros Pasivos 0.4% 9,059 9,885 Capital Contable 41.8% 1,060,298 595,690 Interés Minoritario 1.1% 27,801 27,097 % Activo 100.0% 3.0% ANALISIS FINANCIERO 76.0% Liquidez 0.0% Deuda de Corto Plazo a Deuda Total 13.7% Pasivo en moneda extranjera a pasivo total 7.3% Deuda Neta a Capital Contable 0.0% Pasivo Total a Capital Contable 65.0% 24.1% Rotación de Cuentas por Cobrar (días) 36.9% Rotación de Inventarios (días) 3.5% Rotación de Cuentas por Pagar (días) 0.6% UAFIDA a Intereses Pagados 35.0% Cobertura de Intereses 1.6% UAFIDA anualizado a deuda de C.P. Dic '97 1.6x 90.1% 96.6% 48.2% 139.1% 1997 95 87 77 1.4x 2.0x 0.2x Dic '98 1.3x 87.4% 93.5% 70.3% 186.1% 1998 83 67 88 -3.6x -3.4x -0.7x Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Cuarto Trimestre de 1998 ACERLA Resultados Operativos La contribución a las ventas de Acerla, por cada uno de los países en donde opera, así como la participación de mercado en cada uno de ellos se muestra en la siguiente tabla: ACERLA Argentina Brasil Chile Colombia México Perú Venezuela Resto de la Región Latinoamérica de Habla Hispana Latinoamérica Distribución de Ventas por País 4T97 4T98 11.6% 8.4% 5.2% 3.9% 43.8% 0.4% 0.6% 26.0% - 3.7% 15.4% 4.6% 4.5% 43.5% 1.7% 0.7% 25.9% - Participación de Mercado* 3T97 3T98 14.2% 2.6% 15.2% 16.7% 19.9% N.D. 7.6% 9.9% 14.8% 10.3% 5.3% 2.6% 8.3% 9.9% 12.7% N.D. 2.6% 6.7% 8.3% 6.7% * Aún no se conocen las cifras del 4T98 (Fuente: IDC) Las ventas registraron una disminución de 44.9%, como resultado de la contracción del 7.2% en el precio promedio de las computadoras en términos de dólares, y del 42.3% en el volumen de ventas. Lo anterior es el resultado de un mercado altamente competido. En cuanto a la distribución de las ventas por país, durante el 4T98 todas las subsidiarias continuaron registrando pérdidas operativas, altamente afectados por el entorno económico que prevalece. Lo que es más preocupante es la pérdida de participación de mercado, sobretodo en la subsidiaria de México, al ser la que más contribuye con los ingresos. Parte de esta pérdida se debe al mercado creciente de clones cuya participación fue de alrededor del 35% al 40% del mercado global. La forma en que Acerla pretende recuperar participación será mediante algunas estrategias de venta a través de canales de distribución externos, en donde realizarán acuerdos con algunos bancos y empresas, con el fin de desplazar un mayor volumen. Los gastos operativos registraron una disminución de 3.2%. Sin embargo, durante el 4T98 se creó una reserva de cuentas incobrables por un monto de US$ 4.5 millones (representando alrededor del 9.7% de los ingresos), que se registró en los gastos operativos. Si excluyéramos dicha cifra de los gastos, éstos se hubieran disminuido en 30.4%, gracias a las medidas adoptadas por la compañía entre las que resaltan la reducción de aproximadamente el 20% del personal, suscitada en los primeros meses de 1998 y la eliminación de bonos. Sin embargo, si comparamos 1998 vs 1997, los gastos operativos en términos de dólares registraron una disminución de 16.7% (excluyendo la reserva de cuentas incobrables), cifra muy por debajo de su objetivo de 25%. Para 1999, el grupo continuará con un estricto control en gastos, manteniendo una infraestructura regional que le permita satisfacer sus necesidades y eficientando los procesos operativos. Resultados Financieros El costo integral de financiamiento de Acerla registró un crecimiento de 129.7%. Lo anterior se debe a la disminución del 73.7% en los intereses ganados por la empresa, así como a las pérdidas monetarias registradas por Ps 5.4 millones. Con el fin de minimizar los efectos de una devaluación, en el 4T98 la empresa contrató créditos en Venezuela y Brasil. Gracias a ello, Acerla redujo al mínimo el impacto cambiario en Brasil, como resultado de la devaluación del real en enero de 1999. A pesar de la disminución en dólares del 20.8% en la deuda con costo de la empresa, el apalancamiento muestra un crecimiento de 47 pp con respecto al 4T97 al ubicarse en 186.1%, debido a la disminución en el capital contable, por las fuertes pérdidas registradas en el año. Por su parte, el nivel de inventarios se contrajo en 20 días al ubicarse en 67, sin embargo, el nivel es aún elevado y dista de su objetivo de 40 días. Lo que hay que mencionar, es que este nivel incluye el aprovisionamiento de las más de 30,000 unidades solicitadas para los primeros meses de1999, que provienen de algunos canales externos de distribución. La rotación de cuentas por cobrar registra una disminución de 12 días, sin embargo, parte de esta reducción está dada por la reserva de cuentas incobrables creada en este trimestre y registrada en los gastos operativos, que representan alrededor de 6 días. Expectativas La perspectiva para Acerla es poco favorable, ya que se esperan reducciones adicionales (alrededor del 20%) en los precios promedio de computadoras. Sin embargo, la compañía intenta compensar dicha disminución desplazando un mayor volumen. Adicionalmente, Acerla ha implementado nuevas estrategias de suministro y distribución para eficientar su operación. Parte importante de su estrategia de ventas, la realizará a través de canales externos de distribución, como son contratos con empresas e instituciones financieras. De hecho, para los primeros meses de 1999 la empresa ya tiene órdenes por más de 30,000 unidades provenientes de los canales alternos, que representarán alrededor de US$ 30 millones. Esperamos que estos acuerdos ayuden a incentivar las ventas del grupo, sin embargo no esperamos ver mejores resultados en los próximos trimestres. Marissa Garza: mogarza@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2