48-51_pacheco

Anuncio

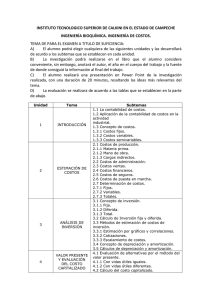

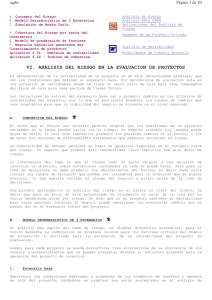

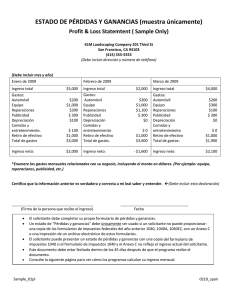

VALOR PRESENTE NETO MANEJO ESTRATÉGICO EN UN PROYECTO DE INVERSIÓN Por Carlos Enrique Pacheco Coello Como paradigma de muchos autores y actores que usan el modelo matemático del valor presente neto, lo reducen a una fórmula y a una reflexión fría, es decir, comentan que debe seguir la siguiente lógica: Su reflexión común es: si la suma de los flujos de efectivo contables en un horizonte de tiempo se traen al valor presente neto y sus resultados son mayores o iguales que la inversión; se acepta el proyecto, en caso contrario se niega o se rechaza al no ser viable. ¿Lógico, verdad? ¡Pero, cuidado! Se corre el riesgo de cancelar buenos proyectos, si no se plantean con calidad y estrategia. Qué pasa si: >> La inversión no está bien fundamentada >> Los ingresos son ilógicos >> Los costos se plantean sin el debido análisis >> El costo de capital está demasiado caro >> El horizonte de tiempo no está acorde con el ciclo de vida del sector o segmento de mercado al que se le satisface su necesidad (ver tabla 1). 48 El flujo neto (operación) de cada año se trae al valor presente dividiendo el mismo entre (1+k)n; es decir, a la inversión en recursos de más y al costo de capital ponderado del año elevado a un exponente igual a su tiempo transcurrido, se le resta la inversión ajustada y si es mayor la suma de los flujos se acepta, en caso contrario se niega. JUNIO 2015 MISCELÁNEA◆ ¿Fácil? Si todo fuera cuantitativo se tendría la fórmula mágica, pero en medio de los simples números (por más complejas combinaciones matemáticas) está el hombre, un ser humano con muchas necesidades como señala Maslow: primarias, de seguridad, autoestima, de autorrealización, etc., con sus limitaciones como la edad, el ingreso y sexo, que son variables clave que se tienen que conocer para establecer estrategias, lo cual es importante para una empresa, cuya misión es facilitar al adquiriente su satisfacción, de acuerdo con su vocación empresarial. Las estrategias como: el precio, el producto, el lugar (plaza), la promoción solo se pueden conocer con un buen estudio de mercado que incluye no solo entrevistas, sino conocer las variables externas que afectan a dicho(s) mercado(s) y que le impactan; solo así la estrategia será eficiente, eficaz y efectiva. contaduriapublica.org.mx En el año cero se invierte, pero en realidad son varias (inversiones) en un horizonte de tiempo que puede ser no solo en el año neutro, sino que puede requerir que siga creciendo conforme se va captando mayor porción del mercado meta y va mejorando su posicionamiento. Por ello, resulta importante plantear el objetivo en el largo plazo y las metas por año en tiempo y forma; por ejemplo, el objetivo es vender en cinco años 30,000 televisores y las metas son: el primer año 10,000, el segundo 15,000, el tercero 20,000, el cuarto 25,000 y hasta el quinto año los 30,000. Esto nos da las pautas para plantear las inversiones (capital de trabajo, sucursales, equipos de transporte, personal, etc.), pero en función del crecimiento de su meta anual. También es importante conocer cómo impactan la depreciación y amortización por la actividad de los recursos de lento movimiento (ver tablas 2 y 3). 49 El flujo de efectivo contable positivo se convierte en neto cuando se deducen las erogaciones por costo del producto, operativos, impuestos, partidas virtuales, utilidades y el incremento vía efectivo de nuevo capital de trabajo más la amortización del costo del capital (ver tablas 4 y 5). 50 JUNIO 2015 MISCELÁNEA◆ Ahora podemos preguntarnos la razón de por qué se traen los flujos de efectivo netos y no la utilidad operativa. La respuesta está en que siendo la depreciación y la amortización partidas virtuales, ya que la inversión se hizo en su año cero o cuando se adquirió la misma solo se asignan al costo en función a su vida útil; es decir, conforme se va apalancando la operación y se van recuperando. Su sentido es negativo en el flujo, pues si se mantienen incluidos en los costos del periodo parecería que se está comprando otra vez. Las otras inversiones retornan vía costo y se le agregan las utilidades (ver tabla 6). Es importante que la inversión genere flujos para retornar lo invertido y cubrir el costo del capital, es decir: Inversión total(utilizada) (1+k)n = flujo de efectivo esperado Aclarando el cuidado de ajustar la inversión total con la de recuperación lenta (solo incluir su parte retornable) vía depreciación y amortización. También podemos preguntarnos: ¿qué horizonte de tiempo se debe considerar? La respuesta es: recomendable, en función de la vida útil (ciclo de vida) del sector o segmento (Ver tabla 7). contaduriapublica.org.mx Por último, como el modelo de valor presente neto suma los flujos del horizonte de tiempo a valor presente y lo compara contra la inversión es importante ajustar esta última, pues incluye la parte de la inversión que aún no ha sido útil; es decir, el valor en libros de los de lento movimiento, sumándola a la inversión de flujo negativo del año cero. Algunos autores le llaman “valor de rescate”. Nada es más falso, ya que es por una mala traducción de libros extranjeros, es ajustable a la inversión. CONCLUSIÓN El modelo es útil con la condición de un manejo inteligente y estratégico procurando una reflexión cualitativa, es decir, de sustancia y cualidad. Considero que los flujos deben ser mayores que la inversión, ya que si son iguales es mejor pensar en otra actividad. La clave es visionar los flujos de crecimiento del negocio y no de permanencia con lo mismo, e innovar cuando se requiera. C. Dr. Carlos Enrique Pacheco Coello Miembro de la Comisión de Revista del IMCP Asociado de Luna Fuentes, A.C. pcoello@uady.mx 51