AHMSA Resultados al Primer Trimestre de 1999

Anuncio

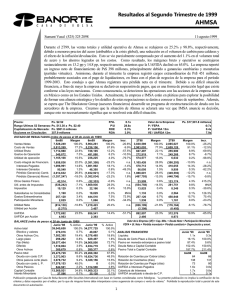

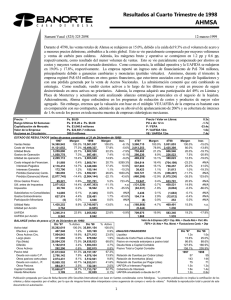

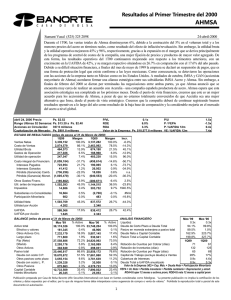

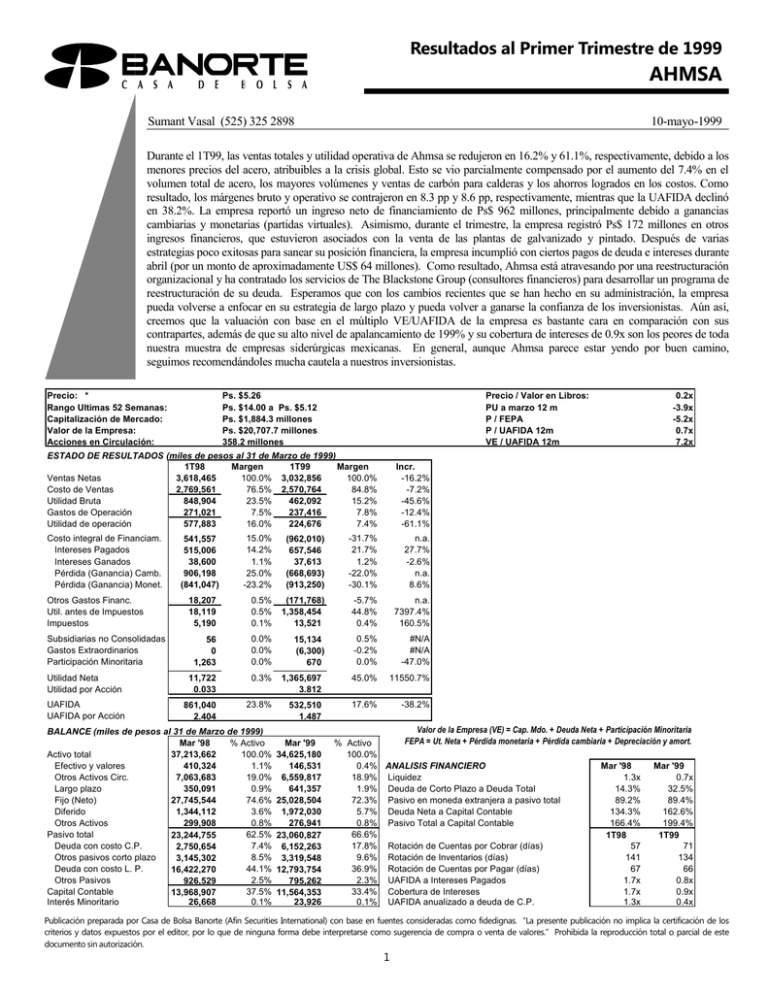

Resultados al Primer Trimestre de 1999 AHMSA Sumant Vasal (525) 325 2898 10-mayo-1999 Durante el 1T99, las ventas totales y utilidad operativa de Ahmsa se redujeron en 16.2% y 61.1%, respectivamente, debido a los menores precios del acero, atribuibles a la crisis global. Esto se vio parcialmente compensado por el aumento del 7.4% en el volumen total de acero, los mayores volúmenes y ventas de carbón para calderas y los ahorros logrados en los costos. Como resultado, los márgenes bruto y operativo se contrajeron en 8.3 pp y 8.6 pp, respectivamente, mientras que la UAFIDA declinó en 38.2%. La empresa reportó un ingreso neto de financiamiento de Ps$ 962 millones, principalmente debido a ganancias cambiarias y monetarias (partidas virtuales). Asimismo, durante el trimestre, la empresa registró Ps$ 172 millones en otros ingresos financieros, que estuvieron asociados con la venta de las plantas de galvanizado y pintado. Después de varias estrategias poco exitosas para sanear su posición financiera, la empresa incumplió con ciertos pagos de deuda e intereses durante abril (por un monto de aproximadamente US$ 64 millones). Como resultado, Ahmsa está atravesando por una reestructuración organizacional y ha contratado los servicios de The Blackstone Group (consultores financieros) para desarrollar un programa de reestructuración de su deuda. Esperamos que con los cambios recientes que se han hecho en su administración, la empresa pueda volverse a enfocar en su estrategia de largo plazo y pueda volver a ganarse la confianza de los inversionistas. Aún así, creemos que la valuación con base en el múltiplo VE/UAFIDA de la empresa es bastante cara en comparación con sus contrapartes, además de que su alto nivel de apalancamiento de 199% y su cobertura de intereses de 0.9x son los peores de toda nuestra muestra de empresas siderúrgicas mexicanas. En general, aunque Ahmsa parece estar yendo por buen camino, seguimos recomendándoles mucha cautela a nuestros inversionistas. Precio: * Rango Ultimas 52 Semanas: Capitalización de Mercado: Valor de la Empresa: Acciones en Circulación: Ps. $5.26 Ps. $14.00 a Ps. $5.12 Ps. $1,884.3 millones Ps. $20,707.7 millones 358.2 millones Precio / Valor en Libros: PU a marzo 12 m P / FEPA P / UAFIDA 12m VE / UAFIDA 12m ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 1999) 1T98 Margen 1T99 Margen Ventas Netas 100.0% 3,032,856 100.0% 3,618,465 Costo de Ventas 76.5% 2,570,764 84.8% 2,769,561 Utilidad Bruta 23.5% 15.2% 848,904 462,092 Gastos de Operación 7.5% 7.8% 271,021 237,416 Utilidad de operación 16.0% 7.4% 577,883 224,676 Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. Incr. -16.2% -7.2% -45.6% -12.4% -61.1% 1T98 ######### (8,893,282) (2,569,800) (830,948) (1,738,852) Margen 1T99 100.0% ######### 77.6% (8,440,065) 22.4% (2,686,714) 7.2% 0 15.2% FALSE Margen 100.0% 75.9% 24.1% 0.0% 0.0% Incr. -2.9% -5.1% 4.5% -100.0% n.a. -4.2% (3,899,196) 14.9% (1,804,851) 1.2% (125,089) -6.2% (4,435,709) -11.7% 2,216,274 35.0% 16.2% 1.1% 39.9% -19.9% n.a. 5.9% -12.3% n.a. 65.7% 15.0% 14.2% 1.1% 25.0% -23.2% (962,010) 657,546 37,613 (668,693) (913,250) -31.7% 21.7% 1.2% -22.0% -30.1% n.a. 487,056 27.7% (1,704,519) -2.6% (142,614) n.a. 711,040 8.6% 1,337,921 18,207 18,119 5,190 0.5% 0.5% 0.1% (171,768) 1,358,454 13,521 -5.7% 44.8% 0.4% n.a. (71,166) 7397.4% (2,154,742) 160.5% (24,998) 56 0 1,263 0.0% 0.0% 0.0% 15,134 (6,300) 670 0.5% -0.2% 0.0% Utilidad Neta Utilidad por Acción 11,722 0.033 0.3% 1,365,697 3.812 45.0% UAFIDA UAFIDA por Acción 861,040 2.404 23.8% 532,510 1.487 17.6% Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria 541,557 515,006 38,600 906,198 (841,047) BALANCE (miles de pesos al 31 de Marzo de 1999) % Activo Mar '98 Activo total 100.0% 37,213,662 Efectivo y valores 1.1% 410,324 Otros Activos Circ. 19.0% 7,063,683 Largo plazo 0.9% 350,091 Fijo (Neto) 74.6% 27,745,544 Diferido 3.6% 1,344,112 Otros Activos 0.8% 299,908 Pasivo total 62.5% 23,244,755 Deuda con costo C.P. 7.4% 2,750,654 Otros pasivos corto plazo 8.5% 3,145,302 Deuda con costo L. P. 44.1% 16,422,270 Otros Pasivos 2.5% 926,529 Capital Contable 37.5% 13,968,907 Interés Minoritario 0.1% 26,668 Mar '99 34,625,180 146,531 6,559,817 641,357 25,028,504 1,972,030 276,941 23,060,827 6,152,263 3,319,548 12,793,754 795,262 11,564,353 23,926 0.2x -3.9x -5.2x 0.7x 7.2x 0.6% 18.8% 0.2% (907,654) 4,806,851 (5,945) 8.2% -43.2% 0.1% #N/A #N/A -76.2% (15,344) (658,148) 1,268 0.1% 5.7% 0.0% 16,524 (245,912) (3,573) -0.1% 2.2% 0.0% #N/A -62.6% #N/A 11550.7% (1,488,208) (4.154) 13.0% FALSE 0.000 0.0% n.a. #N/A #N/A -47.0% -38.2% (2,543,427) 22.2% 7.1% -68.8% (794,172) (7.100) (2.217) Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. % Activo 100.0% 0.4% ANALISIS FINANCIERO 18.9% Liquidez 1.9% Deuda de Corto Plazo a Deuda Total 72.3% Pasivo en moneda extranjera a pasivo total 5.7% Deuda Neta a Capital Contable 0.8% Pasivo Total a Capital Contable 66.6% 17.8% Rotación de Cuentas por Cobrar (días) 9.6% Rotación de Inventarios (días) 36.9% Rotación de Cuentas por Pagar (días) 2.3% UAFIDA a Intereses Pagados 33.4% Cobertura de Intereses 0.1% UAFIDA anualizado a deuda de C.P. Mar '98 1.3x 14.3% 89.2% 134.3% 166.4% 1T98 57 141 67 1.7x 1.7x 1.3x Mar '99 0.7x 32.5% 89.4% 162.6% 199.4% 1T99 71 134 66 0.8x 0.9x 0.4x Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre de 1999 AHMSA Resultados Operativos Las ventas netas se redujeron en 16.2% contra el 1T98, debido a la caída del 21% en las ventas de acero, la cual se vio parcialmente compensada por un aumento del 18% en las ventas de carbón para calderas. Las ventas de acero se vieron afectadas por la reducción del 26% en los precios del acero en términos reales, que resultó de la crisis global e impactó tanto a los mercados de exportación como a los domésticos. Esto tan sólo se vio parcialmente compensado por el incremento del 7.4% en el volumen de acero para ubicarse en 775,000 toneladas al cierre del trimestre, atribuible principalmente a las mayores exportaciones (74%). Por otra parte, el volumen doméstico se redujo en casi 5% como resultado de las condiciones de mercado desfavorables que prevalecieron a principios del año (altas tasas de interés y la revaluación del peso frente al dólar), así como de la mayor competencia. El volumen de carbón para calderas se incrementó en 24% dado que los pedidos colocados por la CFE durante el 1T98 fueron menores. Las utilidades bruta y operativa se redujeron en 45.6% y 61.1%, respectivamente, debido principalmente a los menores precios del acero que se registraron durante el trimestre. Esto se vio parcialmente compensado por ahorros en costos (derivados del plan XXI de Ahmsa) y los menores costos de los energéticos. Asimismo, como resultado de los menores precios de venta, los márgenes bruto y operativo se contrajeron en 8.3 pp y 8.6 pp, respectivamente. En términos globales, la UAFIDA registró una caída del 38.2%. Resultados Financieros Ahmsa reportó un ingreso neto de financiamiento de Ps$ 962 millones durante el trimestre, el cual se compara favorablemente con el costo registrado el año pasado. Este ingreso se atribuyó principalmente a ganancias cambiarias y monetarias (partidas virtuales) generadas durante el trimestre. Esto se vio parcialmente compensado por los mayores intereses pagados netos que se derivaron de los pagos por adelantado realizados por los clientes, el financiamiento otorgado por los proveedores y las comisiones cobradas en relación con ciertas transacciones bancarias. Como hemos mencionado en reportes anteriores, el balance general de Ahmsa nos sigue inquietando. El nivel de apalancamiento (pasivos totales/capital) ascendió a 199% al cierre del trimestre y en base ajustada (deuda neta/capital), alcanzó el nivel de 163%. En ambos casos, las razones de la empresa son las más altas de toda nuestra muestra de empresas siderúrgicas mexicanas. Adicionalmente, la cobertura de intereses se ubicó en tan sólo 0.9x, el nivel más bajo de nuestra muestra. Debido a su difícil posición financiera, la empresa ha incumplido con ciertos convenios y no cumplió con un pago de deuda de US$ 39 millones ni un pago de intereses por US$ 25 millones en abril. Expectativas A lo largo del último año, la empresa implantó diversas estrategias infructuosas para sanear su posición financiera. Esto, aunado a la competitividad del mercado del acero, llevó a que la empresa incumpliera con ciertos pagos de deuda e intereses en abril. Como resultado, Ahmsa está llevando a cabo una reestructuración organizacional y ha contratado los servicios de The Blackstone Group (consultores financieros) para desarrollar un programa de reestructuración de deuda. Esperamos que con el reciente nombramiento del Sr. Domene como el nuevo Director General, la empresa podrá volver a enfocarse en su estrategia de largo plazo y recuperar la confianza de los inversionistas. Creemos que los resultados de Ahmsa están muy cerca de tocar fondo, especialmente si consideramos que los precios globales del acero parecen estar repuntando y que existe un optimismo generalizado en relación con los productos básicos o “commodities”. Aún así, creemos que la valuación con base en el múltiplo VE/UAFIDA de la empresa es bastante cara en comparación con sus contrapartes, además de que su alto nivel de apalancamiento de 199% y su cobertura de intereses de 0.9x son los peores de toda nuestra muestra de empresas siderúrgicas mexicanas. En general, aunque Ahmsa parece estar yendo por buen camino, seguimos recomendándoles mucha cautela a nuestros inversionistas. Sumant Vasal: svanand@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2