Femsa4T10

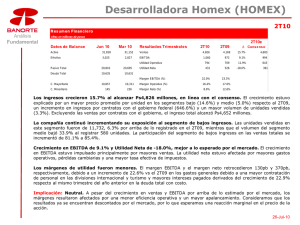

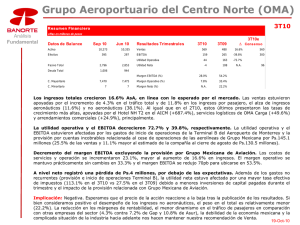

Anuncio

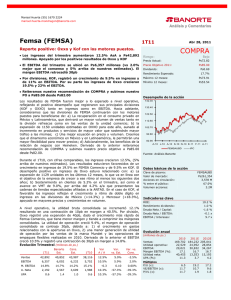

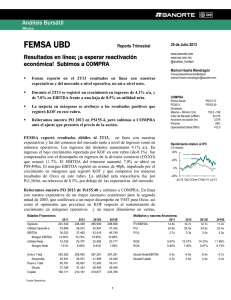

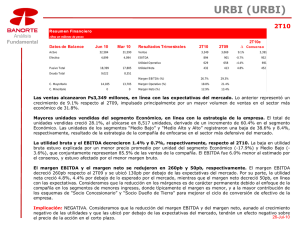

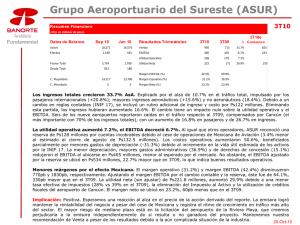

Marisol Huerta (55) 1670 2224 marisol.huerta.mondragon@banorte.com Femsa (FEMSA) 4T10 Feb 25, 2011 COMPRA Reporte Positivo, amortigua Oxxo debilidad de KOF Femsa reportó resultados al 4T10 por arriba del consenso y de nuestras expectativas. Los ingresos del trimestre aumentaron 3.8% AsA a Ps45,664 millones, (1.4% mejor a consenso y 2.5% de nuestros estimados). El EBITDA del tercer trimestre se ubicó en Ps8,726 millones (vs 2.0% mejor que el consenso y 8% arriba de nuestros estimados). El margen EBITDA avanzó 90pb. Riesgo: Bajo Precio Actual: Ps66.78 Precio Objetivo 2011: Ps82.00 Dividendo: Ps0.73 Rendimiento Esperado: 23.9% Máximo 12 meses: Ps71.80 Mínimo 12 meses: Ps52.72 La utilidad neta fue por Ps4,939millones un incremento de 21.4% con respecto al mismo trimestre del año anterior, muy por encima de lo esperado por el consenso. Oxxo presentó excelentes resultados, compensando la debilidad en ingresos de la parte refresquera. La empresa propuso el pago de un dividendo ordinario de Ps1.147 por cada acción Femsa B y de Ps1.37 por unidad BD. El monto representa un incremento de 76.9% con respecto al año anterior. Desempeño de la acción 145.70 135.82 125.93 116.05 FEMSA reportó crecimientos positivos por arriba tanto de las expectativas del mercado como de nuestros estimados. Los resultados de la división comercio (+19% en ingresos y +21% en EBITDA), fueron mucho mejor a lo esperado, compensando la debilidad que a nivel ingresos registró la división refresquera (-3.3%). En nuestra opinión, para 2011 la división comercial seguirá mostrando un papel relevante en los resultados consolidados de FEMSA. Para Oxxo, consideramos crecimientos de 18% en ingresos y de 20% en EBITDA durante 2011 con base a: a) la expansión en poco más de mil unidades de Oxxo en México y un crecimiento un poco más acelerado en Colombia (actualmente tiene 17 unidades, creemos puede doblar este número), en VMT estimamos un avance de 7% para 2011 y una expansión en margen EBITDA de 20pb. Para la división de refrescos esperamos crecimientos moderados en ingresos y EBITDA de 7% en ambos casos. Consideramos que los ingresos tendrán un desempeño positivo derivado de: 1) Una mejor ecuación en precio y volumen. Creemos que el dinamismo económico en México y en Latinoamérica, le permitirán una mayor flexibilidad para mover precios, 2) estrategia basada en extensiones de línea con las categorías no carbonatadas (jugos y agua) e innovación en empaques; lo que permitirá contrarrestar las presiones en precios de materias primas estimadas para este año (azúcar y pet). Adicionalmente, los beneficios de la relación de negocio con Heineken. Derivado de lo anterior reiteramos nuestro precio objetivo 2011 en Ps82.00 por acción con una recomendación de COMPRA. Durante la presentación de resultados, la empresa informó la propuesta de pago de dividendo ordinario por Ps4,600 millones, lo que representa un pago de 1.147 por cada acción Femsa B y de 1.27 por unidad BD. El monto representa un incremento de 76.9% con respecto al año anterior. El mismo se someterá a discusión en asamblea a realizarse el próximo 25 de marzo. 106.17 96.28 86.40 E-00 A-10 J-10 J-10 S-10 O-10 D-10 F-11 FEMSAUBD IBMV Datos básicos de la acción Clave de pizarra: Valor de mercado: Acciones en circulación: % entre el público: Volumen acciones: FEMSAUBD Ps238,954 3,578M 0.0% 3.28M Indicadores clave ROE: Rendimiento dividendo: Deuda Neta / Capital: Deuda Neta / EBITDA: EBITDA / Intereses: 34.52% 1.1% -1.06% -0.1x 9.3x Evolución anual En conferencia con analistas, la empresa señaló que durante 2011 el CAPEX para Oxxo será de US$250 millones y para KOF US$550 millones. Evolución Trimestral (millones de ps.) 4T10 Banorte Est. Cons. Est. Ventas 45,664 44,557 45,553 43,984 3.8% 2.5% 1.4% EBITDA 8,726 8,073 8,567 8,019 8.8% 8.1% 1.9% 19.1% 18.1% 18.8% 18.2% 0.9 1.0 0.3 4,939 5,537 5,133 4,070 21.3% -10.8% -3.8% 1.38 N.D. 1.43 1.14 21.3% N.A. -3.8% M. EBITDA U. Neta UPA 4T09 Var A/A Var. vs. Est. Var. vs. Cons. (millones de ps.) Ventas Utilidad Operativa EBITDA Margen EBITDA (%) Utilidad Neta UPA (Ps) Múltiplos P/U (x) VE/EBITDA (x) P/VL (x) 2010 169,702 22,529 28,416 16.7 40,251 11.2 2011E 184,792 25,782 32,308 17.5 16,729 4.7 2012E 184,792 25,782 32,308 17.5 16,729 4.7 5.9 10.9 2.0 14.3 9.2 1.8 14.3 9.2 1.8 Marisol Huerta (55) 1670 2224 marisol.huerta.mondragon@banorte.com Durante el 4T10, con cifras comparables, los ingresos crecieron 3.8%, al sumar Ps45,664 millones. Por división, FEMSA Comercio reportó un crecimiento en ingresos de 19% derivado de: a) La expansión de 1092 unidades durante 2010, lo que va en línea con el objetivo de la empresa de crecer a ese ritmo al menos los siguientes dos años; b) Sostenimiento en clientes de 5.4% en el trimestre y de 3.9% en el año, así como el avance en VMT de 7.9%, por arriba del 3.7% que presentaron las cadenas de tiendas especializadas afiliadas a la ANTAD, desempeño que estimamos continuará el siguiente año. A nivel operativo, la utilidad bruta se incrementó 18.2% resultando en una contracción de 20pb en margen relacionado con mejores negociaciones con proveedores. Adicionalmente, mayores eficiencias en gastos derivaron en una expansión en margen EBITDA de 30pb. Los ingresos de KOF retrocedieron 3.3%, y un avance de 7.9% en utilidad de operación, derivado del desempeño positivo que registró Mercosur y Latincentro. (Para Kof, referirse a documento de 22-feb-11). A nivel consolidado la utilidad neta por operaciones continuas se incrementó 61.2% a 6,503 millones incorporando la participación de FEMSA en la utilidad neta de Heineken del cuarto trimestre del 2010. Para el año completo la utilidad neta por operaciones continuas se incrementó 52.2% a Ps17,961 millones comparada con el mismo periodo de 2009 debido a: 1) la incorporación de 8 meses de la participación de FEMSA del 20% en la utilidad neta de Heineken y 2) crecimiento en la utilidad de operación y una reducción en la línea de otros gastos. La utilidad neta mayoritaria creció 21.3%. 1.38 pesos por Unidad. La utilidad neta mayoritaria por cada ADS de FEMSA fue de US$1.1 en el trimestre. FEMSA 2009 4 2010 3 2010 4 4-10/4-09 4-10/3-10 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 43,983,579 24,809,591 43.6% 12,556,160 6,617,828 15.0% 8,019,390 18.2% -2% 4% 8% 9% 42,782,111 24,769,035 42.1% 12,446,449 5,566,627 13.0% 7,040,099 16.5% -12% -1% 8% 6% -11% 7% Costo Financiero Intereses Pagados Intereses Ganados Utilidad Cambiaria Repomo Valuación UDIs Otros Gastos Financieros Otros Productos Financieros Otros ingresos -386,672 898,486 329,237 -17,094 107,456 0 -92,215 0 -490,171 -91% -30% 248% -99% -411% n.m. -107% n.m. -43% Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 5,763,078 2,172,048 -442,321 Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto -16% -9% 45,664,167 26,200,067 42.6% 12,349,182 7,114,918 15.6% 8,725,512 19.1% 4% 6% 7% 6% -23% -23% -2% 8% -1% 28% 9% 24% 31% -27% -22% -531% -7% n.m. -116% n.m. -17% -797,742 784,117 153,581 -237,828 21,431 0 -49,191 0 209,684 -28% -37% 5% 457% -87% n.m. -142% n.m. -133% -398,812 992,511 417,997 -7,268 121,733 0 -61,237 0 176,248 3% 10% 27% -57% 13% n.m. -34% n.m. n.m. -50% 27% 172% -97% n.m. n.m. 24% n.m. -16% 291% 4% -70% 20% 60% -134% 7,206,919 1,616,717 532,810 31% -19% -347% 7,560,909 654,222 403,832 31% -70% n.m. 5% -60% -24% 6,110,485 2,040,062 4,070,423 9.3% 604% 624% 595% 717% 3% 1067% 5,057,392 1,116,980 3,940,412 9.2% 35% -9% 56% 6,502,855 1,563,563 4,939,292 10.8% 6% -23% 21% 29% 40% 25% Activo Total 225,905,749 Activo Circulante 51,713,132 Disponible 16,621,394 Cuentas por Cobrar (clientes) 6,891,414 Otras Cuentas por Cobrar 4,729,467 Inventarios 9,994,793 Activo LP 15,565,193 Inmuebles, Planta y Equipo 40,282,960 Intangibles 52,153,578 Otros Activos LP 66,190,886 Pasivo Total 110,077,058 Pasivo Circulante 47,832,423 Pasivo largo Plazo 21,266,053 Diferido 0 Otros Pasivos LP 40,978,582 Capital Consolidado 115,828,691 Minoritario 34,192,291 Mayoritario 81,636,400 22% 33% 82% -36% 5% -24% 517% -38% -20% 407% 25% 9% -34% n.m. 236% 20% 22% 19% -3% 221,943,066 -16% 46,333,870 33% 25,841,694 17% 6,200,048 12% 4,318,193 15% 9,960,382 440% 74,840,632 5% 41,320,101 3% 52,398,890 -88% 7,049,573 -39% 71,226,215 -43% 29,254,412 -16% 21,651,340 n.m. 0 -49% 20,320,463 35% 150,716,851 8% 34,212,579 46% 116,504,272 10% 223,578,401 1% 51,460,305 54% 27,163,024 -35% 7,702,416 -12% 5,124,496 -27% 11,446,501 1904% 70,191,598 -40% 42,135,869 -26% 52,340,345 -44% 7,450,284 -22% 70,565,328 -32% 30,240,338 -38% 22,205,391 n.m. 0 48% 18,119,599 37% 153,013,073 5% 35,665,143 50% 117,347,930 -1% 0% 63% 12% 8% 15% n.m. 5% 0% -89% -36% -37% 4% n.m. -56% 32% 4% 44% 1% 11% 5% 24% 19% 15% -6% 2% 0% 6% -1% 3% 3% n.m. -11% 2% 4% 1% Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta -32% -26% -34% -62% -42% -82% -16% -95% -41% -56% -38% -101% -14% -61% 4% n.m. 0% -13% 3% n.m. -28% Balance 29,872,735 8,606,682 21,266,053 13,251,341 Fuente: FEMSA, BMV, estimaciones Banorte 25,480,217 3,828,877 21,651,340 -361,477 25,545,264 3,339,873 22,205,391 -1,617,760 Marisol Huerta (55) 1670 2224 marisol.huerta.mondragon@banorte.com Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Olivia Colín Vega, y Juan Carlos Alderete Macal, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. MANTENER Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. VENTA Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte.