cx2t06

Anuncio

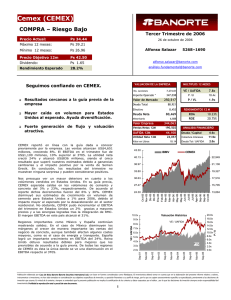

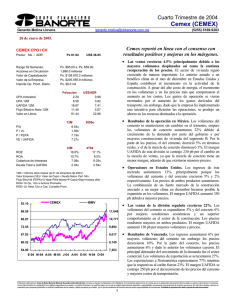

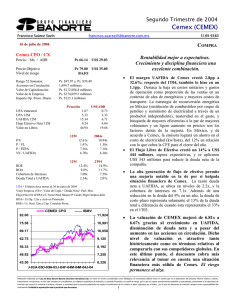

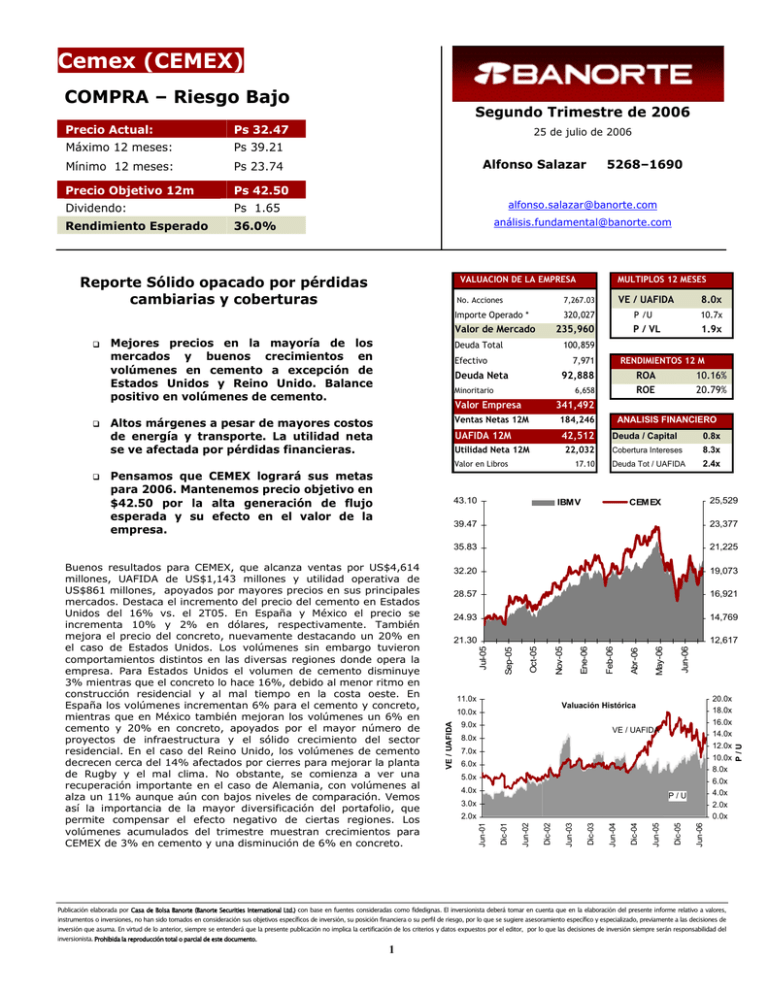

Cemex (CEMEX) COMPRA – Riesgo Bajo Segundo Trimestre de 2006 Precio Actual: Ps 32.47 Máximo 12 meses: Ps 39.21 Mínimo 12 meses: Ps 23.74 Precio Objetivo 12m Ps 42.50 Dividendo: Ps 1.65 alfonso.salazar@banorte.com Rendimiento Esperado 36.0% análisis.fundamental@banorte.com 25 de julio de 2006 Alfonso Salazar VALUACION DE LA EMPRESA No. Acciones 7,267.03 Importe Operado * 320,027 Valor de Mercado 7,971 Deuda Neta 1.9x RENDIMIENTOS 12 M ROA ROE 10.16% 20.79% 341,492 Ventas Netas 12M 184,246 UAFIDA 12M 42,512 Utilidad Neta 12M 22,032 Valor en Libros 17.10 43.10 ANALISIS FINANCIERO Deuda / Capital 0.8x Cobertura Intereses 8.3x Deuda Tot / UAFIDA 2.4x IBMV 25,529 CEMEX 16,921 24.93 14,769 21.30 12,617 20.0x 18.0x 16.0x 14.0x 12.0x 10.0x 8.0x 6.0x 4.0x 2.0x 0.0x Valuación Histórica 10.0x 9.0x VE / UAFIDA 8.0x 7.0x 6.0x 5.0x 4.0x P/U 3.0x Jun-06 Dic-05 Jun-05 Jun-04 Jun-03 Dic-02 Jun-02 Dic-01 Jun-01 2.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U Nov-05 Sep-05 Jun-06 28.57 May-06 19,073 Abr-06 32.20 Feb-06 21,225 Ene-06 35.83 Oct-05 23,377 Jul-05 39.47 11.0x VE / UAFIDA P / VL 6,658 Valor Empresa Buenos resultados para CEMEX, que alcanza ventas por US$4,614 millones, UAFIDA de US$1,143 millones y utilidad operativa de US$861 millones, apoyados por mayores precios en sus principales mercados. Destaca el incremento del precio del cemento en Estados Unidos del 16% vs. el 2T05. En España y México el precio se incrementa 10% y 2% en dólares, respectivamente. También mejora el precio del concreto, nuevamente destacando un 20% en el caso de Estados Unidos. Los volúmenes sin embargo tuvieron comportamientos distintos en las diversas regiones donde opera la empresa. Para Estados Unidos el volumen de cemento disminuye 3% mientras que el concreto lo hace 16%, debido al menor ritmo en construcción residencial y al mal tiempo en la costa oeste. En España los volúmenes incrementan 6% para el cemento y concreto, mientras que en México también mejoran los volúmenes un 6% en cemento y 20% en concreto, apoyados por el mayor número de proyectos de infraestructura y el sólido crecimiento del sector residencial. En el caso del Reino Unido, los volúmenes de cemento decrecen cerca del 14% afectados por cierres para mejorar la planta de Rugby y el mal clima. No obstante, se comienza a ver una recuperación importante en el caso de Alemania, con volúmenes al alza un 11% aunque aún con bajos niveles de comparación. Vemos así la importancia de la mayor diversificación del portafolio, que permite compensar el efecto negativo de ciertas regiones. Los volúmenes acumulados del trimestre muestran crecimientos para CEMEX de 3% en cemento y una disminución de 6% en concreto. 10.7x 92,888 Minoritario Pensamos que CEMEX logrará sus metas para 2006. Mantenemos precio objetivo en $42.50 por la alta generación de flujo esperada y su efecto en el valor de la empresa. 8.0x P /U 100,859 Efectivo Altos márgenes a pesar de mayores costos de energía y transporte. La utilidad neta se ve afectada por pérdidas financieras. VE / UAFIDA 235,960 Deuda Total Dic-03 Mejores precios en la mayoría de los mercados y buenos crecimientos en volúmenes en cemento a excepción de Estados Unidos y Reino Unido. Balance positivo en volúmenes de cemento. MULTIPLOS 12 MESES Dic-04 Reporte Sólido opacado por pérdidas cambiarias y coberturas 5268–1690 Cemex (CEMEX) COMPRA – Riesgo Bajo Segundo Trimestre de 2006 Precio Actual: Ps 32.47 Máximo 12 meses: Ps 39.21 Mínimo 12 meses: Ps 23.74 Precio Objetivo 12m Ps 42.50 Dividendo: Ps 1.65 alfonso.salazar@banorte.com Rendimiento Esperado 36.0% análisis.fundamental@banorte.com RESULTADOS TRIMESTRALES Jun-06 Jun-05 25 de julio de 2006 Alfonso Salazar ∆ La parte operativa es positiva para el trimestre, con incrementos de precios más que compensando mayores costos de energía y transporte. Los márgenes UAFIDA y operativo superan nuestros estimados, llegando a 24.8% y 18.7%. Estos márgenes fueron posibles en parte a sinergias tras la adquisición de RMC. CEMEX obtuvo en el trimestre flujo de efectivo por US$779 millones, por lo que se ve factible superar los US$2,500 millones en el año. La única parte del reporte que queda debiendo es la utilidad neta, afectada de manera importante por pérdidas cambiarias (US$48 millones), en coberturas financieras (US$93 millones) y también una mayor tasa de impuestos, por lo cual registra apenas US$579 millones y una UPADR de US$0.81. A pesar de este hecho, consideramos positivo el reporte y seguimos viendo un panorama atractivo en la mayoría de los mercados de CEMEX. Además, la empresa menciona en su reporte de espera recibir en este mes los recursos de US$337 millones por la venta de su participación en Semen Gresik. Dicho monto será utilizado para continuar disminuyendo el nivel de deuda neta, que al cierre del trimestre suma US$8,120 millones. Por el momento mantenemos nuestro precio objetivo en $42.50 por la alta generación de flujo esperada y su efecto en el valor de la empresa. Mar-06 Millones de Pesos al 30 Jun 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 51,948 19,743 10,043 51,049 20,883 12,117 9,700 285 7,717 1,242 420 0 377 8,766 226 9,786 1,262 241 0 218 6,518 0.90 8,547 2.51 11,651 13,011 Jun-06 Jun-05 1.8% -5.5% -17.1% 10.6% 26.0% -21.1% -1.5% 74.5% 72.8% 42,654 15,344 9,307 6,037 591 6,603 1,065 95 0 148 1.62 5,484 1.56 11.7% 8,885 -23.7% ∆ Mar-06 Margen Bruto 38.0% 40.9% -2.90% 36.0% Margen UAFIDA 22.8% 17.2% 2.22% Margen Operativo 25.0% 18.7% 1.50% 20.8% 14.2% Margen Neto 12.5% 16.7% -4.20% 12.9% RESUMEN DEL BALANCE Jun-06 Jun-05 5268–1690 Mar-06 Millones de Pesos al 30 Jun 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 313,221 306,434 52,439 58,772 7,971 14,755 18,523 21,822 13,177 13,030 179,210 155,038 60,093 72,154 295,837 47,742 7,467 17,043 12,248 169,106 57,554 0 0 182,323 196,905 48,625 56,958 13,605 19,751 87,254 108,994 295 1,473 32,544 9,729 0 178,968 44,731 5,485 59,885 291 68,577 0 0 130,898 109,529 6,658 6,196 124,240 103,333 0 116,868 5,897 110,971 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2