alsea2t05

Anuncio

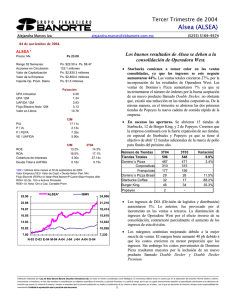

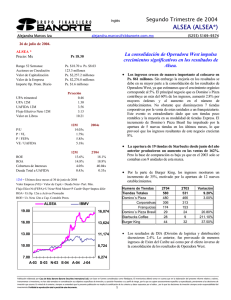

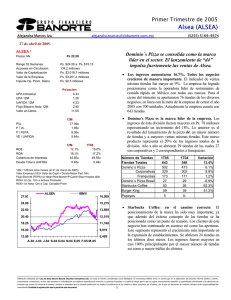

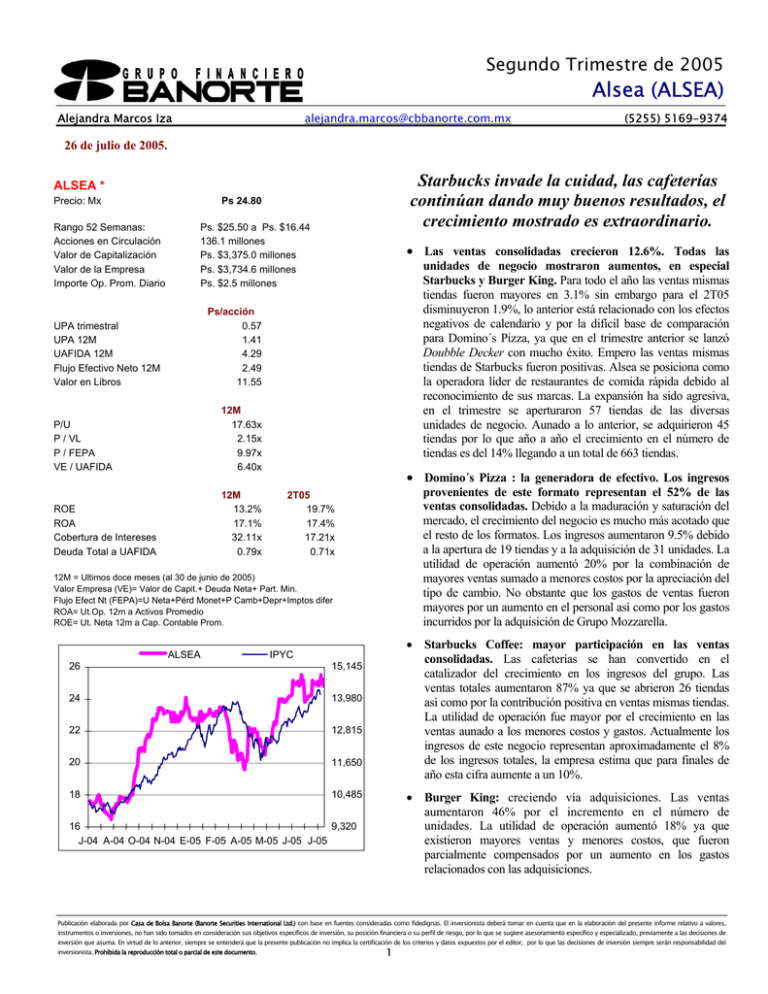

Segundo Trimestre de 2005 Alsea (ALSEA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 26 de julio de 2005. Starbucks invade la cuidad, las cafeterías continúan dando muy buenos resultados, el crecimiento mostrado es extraordinario. ALSEA * Precio: Mx Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps 24.80 Ps. $25.50 a Ps. $16.44 136.1 millones Ps. $3,375.0 millones Ps. $3,734.6 millones Ps. $2.5 millones • Las ventas consolidadas crecieron 12.6%. Todas las unidades de negocio mostraron aumentos, en especial Starbucks y Burger King. Para todo el año las ventas mismas tiendas fueron mayores en 3.1% sin embargo para el 2T05 disminuyeron 1.9%, lo anterior está relacionado con los efectos negativos de calendario y por la difícil base de comparación para Domino´s Pizza, ya que en el trimestre anterior se lanzó Doubble Decker con mucho éxito. Empero las ventas mismas tiendas de Starbucks fueron positivas. Alsea se posiciona como la operadora líder de restaurantes de comida rápida debido al reconocimiento de sus marcas. La expansión ha sido agresiva, en el trimestre se aperturaron 57 tiendas de las diversas unidades de negocio. Aunado a lo anterior, se adquirieron 45 tiendas por lo que año a año el crecimiento en el número de tiendas es del 14% llegando a un total de 663 tiendas. Ps/acción 0.57 1.41 4.29 2.49 11.55 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros P/U P / VL P / FEPA VE / UAFIDA 12M 17.63x 2.15x 9.97x 6.40x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 13.2% 17.1% 32.11x 0.79x • Domino´s Pizza : la generadora de efectivo. Los ingresos provenientes de este formato representan el 52% de las ventas consolidadas. Debido a la maduración y saturación del mercado, el crecimiento del negocio es mucho más acotado que el resto de los formatos. Los ingresos aumentaron 9.5% debido a la apertura de 19 tiendas y a la adquisición de 31 unidades. La utilidad de operación aumentó 20% por la combinación de mayores ventas sumado a menores costos por la apreciación del tipo de cambio. No obstante que los gastos de ventas fueron mayores por un aumento en el personal así como por los gastos incurridos por la adquisición de Grupo Mozzarella. 2T05 19.7% 17.4% 17.21x 0.71x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. ALSEA • Starbucks Coffee: mayor participación en las ventas consolidadas. Las cafeterías se han convertido en el catalizador del crecimiento en los ingresos del grupo. Las ventas totales aumentaron 87% ya que se abrieron 26 tiendas así como por la contribución positiva en ventas mismas tiendas. La utilidad de operación fue mayor por el crecimiento en las ventas aunado a los menores costos y gastos. Actualmente los ingresos de este negocio representan aproximadamente el 8% de los ingresos totales, la empresa estima que para finales de año esta cifra aumente a un 10%. IPYC 26 15,145 24 13,980 22 12,815 20 11,650 18 10,485 • Burger King: creciendo vía adquisiciones. Las ventas aumentaron 46% por el incremento en el número de unidades. La utilidad de operación aumentó 18% ya que existieron mayores ventas y menores costos, que fueron parcialmente compensados por un aumento en los gastos relacionados con las adquisiciones. 9,320 16 J-04 A-04 O-04 N-04 E-05 F-05 A-05 M-05 J-05 J-05 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Alsea (ALSEA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 26 de julio de 2005. ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 1,970 1,188 971 305 217 5 13 4 -4 1 -0 212 64 -9 0 3 136 6m04 1,721 996 834 254 162 1 7 5 -1 -1 -0 161 61 1 -2 7 95 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 60.3% 15.5% 11.0% 6.9% 57.9% 14.7% 9.4% 5.5% 25 31 47 5.4% 17 24 46 7.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 14.5% 19.3% 16.4% 20.4% 34.2% 385.1% 70.4% -16.4% 374.6% #N/A 28.8% 31.9% 4.0% #N/A -100.0% -53.7% 42.7% 2T05 1,019 620 505 163 115 2 10 3 -4 -0 -1 114 34 -4 0 -2 77 60.9% 16.0% 11.3% 7.6% 2T04 var.% 905 12.6% 523 18.7% 421 19.9% 148 10.2% 102 13.7% 2 57.6% 4 156.4% 3 -5.7% 0 #N/A 0 #N/A -0 #N/A 100 14.1% 35 -0.8% 1 #N/A 1 -100.0% 5 #N/A 60 29.3% 57.8% 16.3% 11.2% 6.6% (millones de pesos al 30 de junio de 2005) 0.7x 96.6% 6.5% 16.8% 60.2% 0.9x 92.3% 5.1% 5.9% 43.5% 2T04 582 480 306 174 29 28 44 5 1 Variación 13.9% 6.0% 16.3% -12.1% -6.9% 92.9 54.5 • El margen bruto consolidado se expandió 310 pb. El incremento en las ventas sumado a los menores costos por la fortaleza en el tipo de cambio (gran parte de los insumos de Alsea provienen del extranjero) ocasionaron las eficiencias en los márgenes. Sin embargo no esperamos que continúe un aumento en el margen bruto ya que no estimamos que el dólar siga devaluándose. • La utilidad neta se vio favorecida por el aumento en los ingresos así como menores costos y una tasa impositiva menor, por lo que en el trimestre creció 30%. Jun-05 Mar-05 Jun-04 2,649 2,347 2,146 183 174 318 456 360 291 10 14 3 1,517 1,345 1,164 480 446 342 3 8 28 995 711 680 445 249 153 425 338 348 16 21 44 110 104 136 1,653 1,636 1,466 81 86 142 • En el trimestre la empresa concretó la adquisición de Grupo Mozarrella, subfranquiciatario de Domino´s Pizza en la ciudad de México con 22 tiendas. Así mismo se adquirieron los activos de Alipronto, sistema de franquicias de Burger King con cuatro tiendas. La empresa continuará con su estrategia de crecer vía adquisiciones. • En el trimestre la empresa invirtió Ps. 128 millones en CAPEX. De los cuales Ps. 79 millones corresponden a la apertura de tiendas Ps. 29 millones en la compra de inmuebles Ps. 13 millones a la implementación del ERP y Ps. 7.5 millones al centro de distribución. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont Popeyes 2T05 663 509 356 153 27 54 68 • Los gatos de operación aumentaron en mayor proporción que los ingresos ya que como mencionamos anteriormente se incurrieron en mayores recursos en personal así como gastos no recurrentes por las adquisiciones realizadas. La utilidad de operación creció 13%. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Número de Tiendas Tiendas Totales Domino´s Pizza Corporativas Franquicias Domino´s Pizza Brasil Starbucks Coffee Burger King 1.2x 77.7% 9.4% -8.3% 46.4% • La perspectiva de la empresa parece interesante. Estimamos que la compañía continuará con su agresivo plan de expansión para lograr llegar a su meta. Además cuenta con marcas de reconocido prestigio. La valuación luce atractiva, ya que el múltiplo VE/ UAFIDA cotiza a 6.4x. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2