Alsea3t04

Anuncio

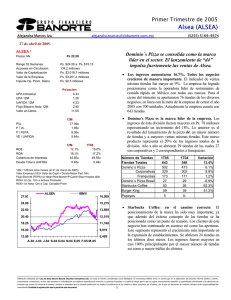

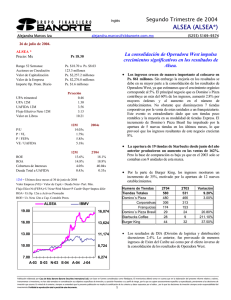

Tercer Trimestre de 2004 Alsea (ALSEA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 04 de noviembre de 2004. ALSEA * Precio: Mx Los buenos resultados de Alsea se deben a la consolidación de Operadora West. Ps 23.00 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $22.50 a Ps. $8.47 123.1 millones Ps. $2,830.3 millones Ps. $2,850.0 millones Ps. $1.5 millones • Starbucks comienza a tomar color en las ventas consolidadas, ya que los ingresos se este negocio aumentaron 44%. Las ventas totales crecieron 27%, por la incorporación de los resultados de Operadora West. Las ventas de Domino´s Pizza aumentaron 7% ya que se incrementaron el número de órdenes por la buena aceptación de un nuevo producto llamado Double Decker, no obstante que, existió una reducción en las tiendas corporativas. De la misma manera, en el trimestre se abrieron las dos primeras tiendas de Popeyes la nueva cadena de comida rápida de la empresa. Ps/acción 0.39 1.34 3.93 3.13 10.78 P/U P / VL P / FEPA VE / UAFIDA 12M 17.11x 2.13x 7.35x 5.90x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 13.2% 16.5% 4.30x 0.16x • En ascenso las aperturas. Se abrieron 15 tiendas de Starbucks, 12 de Burger King, y 2 de Popeyes. Creemos que la empresa continuará con la fuerte expansión de sus tiendas, en especial de Starbucks y Popeyes ya que se tiene el objetivo de abrir 12 tiendas adicionales de la marca de pollo para finales del próximo año. 3T04 14.3% 17.1% 37.14x 0.15x Número de Tiendas Tiendas Totales Domino´s Pizza Corporativas Franquicias Domino´s Pizza Brasil Starbucks Coffee Burger King 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. Popeyes 25.90 ALSEA* IBMV 3T04 596 487 310 177 29 32 46 3T03 548 471 315 156 26 17 34 2 - Variación 8.8% 3.4% 11.5% 88.2% 35.3% 24,006 22.88 21,210 19.87 18,414 16.85 15,618 13.83 12,822 10.82 10,026 7.80 7,230 • Los ingresos de DIA (División de logística y distribución) aumentaron 5%. Lo anterior, fue provocado por el incremento en las ventas a terceros. La disminución de ingresos de Operadora West por el efecto inverso de su consolidación, contrarrestó parcialmente el aumento de los ingresos de esta división. • Los márgenes continúan mejorando debido a la mejor mezcla de ventas. El margen bruto aumentó 40 pb debido a que los costos crecieron en menor proporción que los ingresos. Sin embargo los costos provenientes de Dominos Pizza resultaron mayores por la inclusión de un nuevo producto llamado Double Decker y Double Decker Premium. N-03 D-03 E-04 M-04 A-04 J-04 J-04 A-04 O-04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Alsea (ALSEA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 04 de noviembre de 2004. ESTADO DE RESULTADOS (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 2,561 1,471 1,227 377 244 1 11 8 -1 -1 9 234 89 1 -8 14 140 9m03 2,092 1,175 988 308 188 5 13 9 1 -1 23 159 46 8 21 -4 104 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 57.4% 14.7% 9.5% 5.5% 56.2% 14.7% 9.0% 5.0% 14 21 28 3.9% 17 24 30 6.8% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 22.5% 25.1% 24.2% 22.3% 30.1% -82.0% -19.7% -11.0% #N/A 24.2% -61.5% 46.9% 96.4% -85.1% #N/A #N/A 34.3% 3T04 895 507 419 131 87 -0 4 3 0 -1 9 78 30 0 -6 7 47 3T03 705 397 343 95 54 0 4 3 0 -0 3 50 14 3 -5 -2 46 56.6% 14.6% 9.7% 5.3% 56.2% 13.4% 7.6% 6.5% var.% 27.0% 27.7% 22.2% 38.4% 62.5% #N/A -1.4% 3.7% -65.8% 54.6% 208.5% 55.7% 110.5% -86.3% 18.2% #N/A 3.9% • Se implementó en el trimestre un programa de jornada reducida, y un ahorro en la mano de obra de Starbucks para un manejo mas eficiente de personal, lo anterior con la finalidad de controlar los gastos. Sin embargo los gastos de arrendamiento, por la apertura de las tiendas de Domino´s Pizza y Starbucks aunados a los gastos de Popeyes contrarrestaron el efecto del ahorro, por lo que en el trimestre los gastos aumentaron 22%. • Los impuestos aumentaron dado que la tasa del ISR fue del 37% comparada con el 27% del mismo trimestre del año anterior. Esta diferencia es por el efecto fiscal que se obtuvo en el 2003 por la venta de acciones de DP6 en Brasil. Lo anterior produjo que la utilidad neta aumentara 4%. • La empresa liquidó en su totalidad y a su vencimiento el pagaré bursátil de mediano plazo por la cantidad de $100 millones de pesos, con recursos propios. Con este pago, los pasivos con costo se reducen en un 59% con respecto a los reportados al 2T04, y la relación de pasivos con costo a Activo Total queda en 4.5%. Lo anterior confirma la sólida posición financiera de la compañía, incluida su alta capacidad generadora de flujo de efectivo. • En septiembre, Alsea informó que se concretó la venta del 100% de las acciones representativas del capital social de Exim del Caribe por Ps.33.6 millones. Esta subsidiaria se dedicaba a la venta y distribución de alimentos y suministros a los hoteles y restaurantes de la Rivera Maya. Su desincorporación obedece al replanteamiento de la visión de negocios de Alsea, en la que se decidió enfocarse únicamente al abastecimiento de las marcas que actualmente opera a través de Distribuidor Internacional de Alimentos (DIA). BALANCE (millones de pesos al 30 de septiembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Sep-04 2,043 209 308 3 1,176 341 5 565 49 346 29 141 1,478 151 Jun-04 Sep-03 2,077 1,710 308 175 281 293 3 69 1,127 878 331 279 27 16 658 494 148 135 337 223 42 26 131 111 1,418 1,216 137 43 • La perspectiva de la empresa parece interesante. Para el resto del año se esperan crecimientos similares, ya que la base de comparación es baja dado que en el 2003 no se habían consolidado los resultados de Operadora West. Las mejores condiciones económicas de México, así como los agresivos planes de expansión de sus tiendas y el posicionamiento de sus marcas, definirán la pauta para que la compañía continúe reportando sólidos resultados. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.3x 63.0% 9.4% -8.9% 38.2% 1.2x 77.7% 9.4% -8.3% 46.4% 1.3x 84.0% 10.5% -1.2% 40.7% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2