alsea2t06

Anuncio

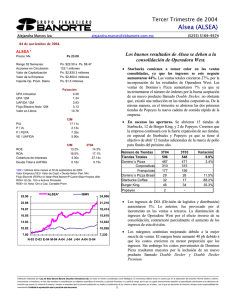

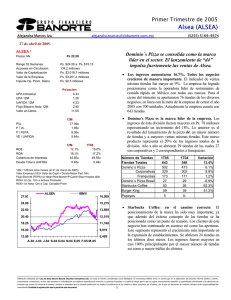

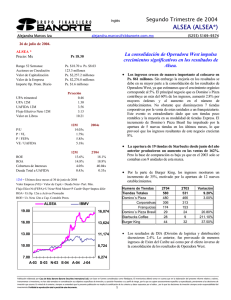

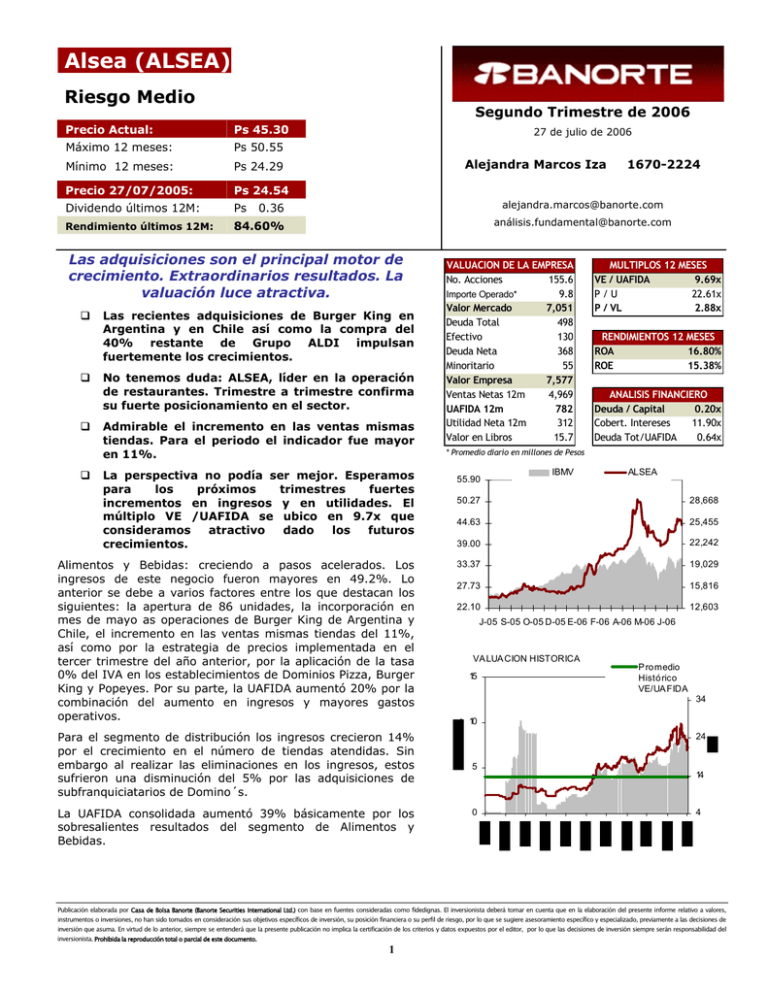

Alsea (ALSEA) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 45.30 Máximo 12 meses: Ps 50.55 Mínimo 12 meses: Ps 24.29 Precio 27/07/2005: Ps 24.54 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 84.60% 27 de julio de 2006 Alejandra Marcos Iza 1670-2224 alejandra.marcos@banorte.com 0.36 análisis.fundamental@banorte.com Las adquisiciones son el principal motor de crecimiento. Extraordinarios resultados. La valuación luce atractiva. Las recientes adquisiciones de Burger King en Argentina y en Chile así como la compra del 40% restante de Grupo ALDI impulsan fuertemente los crecimientos. No tenemos duda: ALSEA, líder en la operación de restaurantes. Trimestre a trimestre confirma su fuerte posicionamiento en el sector. Admirable el incremento en las ventas mismas tiendas. Para el periodo el indicador fue mayor en 11%. La perspectiva no podía ser mejor. Esperamos para los próximos trimestres fuertes incrementos en ingresos y en utilidades. El múltiplo VE /UAFIDA se ubico en 9.7x que consideramos atractivo dado los futuros crecimientos. Alimentos y Bebidas: creciendo a pasos acelerados. Los ingresos de este negocio fueron mayores en 49.2%. Lo anterior se debe a varios factores entre los que destacan los siguientes: la apertura de 86 unidades, la incorporación en mes de mayo as operaciones de Burger King de Argentina y Chile, el incremento en las ventas mismas tiendas del 11%, así como por la estrategia de precios implementada en el tercer trimestre del año anterior, por la aplicación de la tasa 0% del IVA en los establecimientos de Dominios Pizza, Burger King y Popeyes. Por su parte, la UAFIDA aumentó 20% por la combinación del aumento en ingresos y mayores gastos operativos. Para el segmento de distribución los ingresos crecieron 14% por el crecimiento en el número de tiendas atendidas. Sin embargo al realizar las eliminaciones en los ingresos, estos sufrieron una disminución del 5% por las adquisiciones de subfranquiciatarios de Domino´s. La UAFIDA consolidada aumentó 39% básicamente por los sobresalientes resultados del segmento de Alimentos y Bebidas. VALUACION DE LA EMPRESA No. Acciones 155.6 Importe Operado* 9.8 Valor Mercado 7,051 Deuda Total 498 Efectivo 130 Deuda Neta 368 Minoritario 55 Valor Empresa 7,577 Ventas Netas 12m 4,969 UAFIDA 12m 782 Utilidad Neta 12m 312 Valor en Libros 15.7 MULTIPLOS 12 MESES VE / UAFIDA 9.69x P/U 22.61x P / VL 2.88x RENDIMIENTOS 12 MESES ROA 16.80% ROE 15.38% ANALISIS FINANCIERO Deuda / Capital 0.20x Cobert. Intereses 11.90x Deuda Tot/UAFIDA 0.64x * Promedio diario en millones de Pesos 55.90 IBMV ALSEA 50.27 28,668 44.63 25,455 39.00 22,242 33.37 19,029 27.73 15,816 22.10 12,603 J-05 S-05 O-05 D-05 E-06 F-06 A-06 M-06 J-06 VA LUA CION HISTORICA 15 P ro medio Histó rico VE/UA FIDA 34 10 24 5 0 14 4 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Alsea (ALSEA) Riesgo Medio Segundo Trimestre de 2006 Precio Actual: Ps 45.30 Máximo 12 meses: Ps 50.55 Mínimo 12 meses: Ps 24.29 Precio 27/07/2005: Ps 24.54 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 84.60% RESULTADOS TRIMESTRALES 27 de julio de 2006 Alejandra Marcos Iza alejandra.marcos@banorte.com 0.36 2T06 análisis.fundamental@banorte.com 2T05 ∆ 1T06 (millones de pesos al 30 de junio de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 1,433 941 780 161 13 211 39 -5 0 2 165 1.06 232 2T06 1,044 636 517 118 2 117 35 -4 0 -2 79 0.51 167 2T05 37.3% 48.0% 50.7% 36.4% 448.8% 80.4% 11.8% 20.0% #N/A #N/A 107.7% 39.0% 1,208 787 644 144 19 72 41 -5 0 1 24 0.16 204 1T06 Margen Bruto 65.7% 60.9% 65.2% Margen UAFIDA 16.2% 16.0% 16.9% Margen Operativo 11.2% 11.3% 11.9% Margen Neto 11.5% 7.6% 2.0% RESUMEN DEL BALANCE Jun-06 1670-2224 Jun-05 Mar-06 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y otros 3,691 859 130 485 150 5 2,076 751 2,714 655 187 278 139 10 1,554 495 3,208 748 123 393 132 5 1,852 603 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 1,192 1,130 474 24 24 0 38 1,020 891 456 16 16 0 113 1,378 935 446 412 412 0 31 Capital Contable Capital Minoritario Capital Mayoritario 2,499 55 2,444 1,694 84 1,611 1,830 85 1,745 En el trimestre se anunciaron varias adquisiciones entre las que destacan las siguientes: Burger King en Chile y Argentina. Compra del 40% restante del capital del Grupo ALDI que es el franquiciatario de Chilis Grill and Bar. Dicha transacción se llevo a cabo mediante la suscripción de acciones de Alsea. Sin embargo la que destaca por su visión de largo plazo es una asociación estratégica en Starbucks Coffe Brasil que se llevara a cabo con Starbucks Coffe Internacional, y un par de socios estratégicos de Brasil. Creemos que con esta asociación la empresa confirma su visión de participar en el mercado de comida rápida y casual en Latinoamérica. La perspectiva no podía ser mejor. El crecimiento orgánico de los ingresos deberá ser cercano al 15% en los próximos trimestres, no obstante, al incluir las adquisiciones entonces dichos incrementos deberán ser mucho mayores. Creemos que la empresa comenzara paulatinamente a mejorar sus operaciones en la medida que veamos frutos del programa gente así como un control de costos y gastos en los restaurantes de reciente adquisición. Tal es el caso de Chilis que ha aumentado cerca de 200 pb su margen desde el comienzo de las operaciones de parte de Alsea. Además creemos que la valuación es atractiva ya que estimamos que los crecimientos de los flujos futuros sean de doble digito. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2