imsa2q05

Anuncio

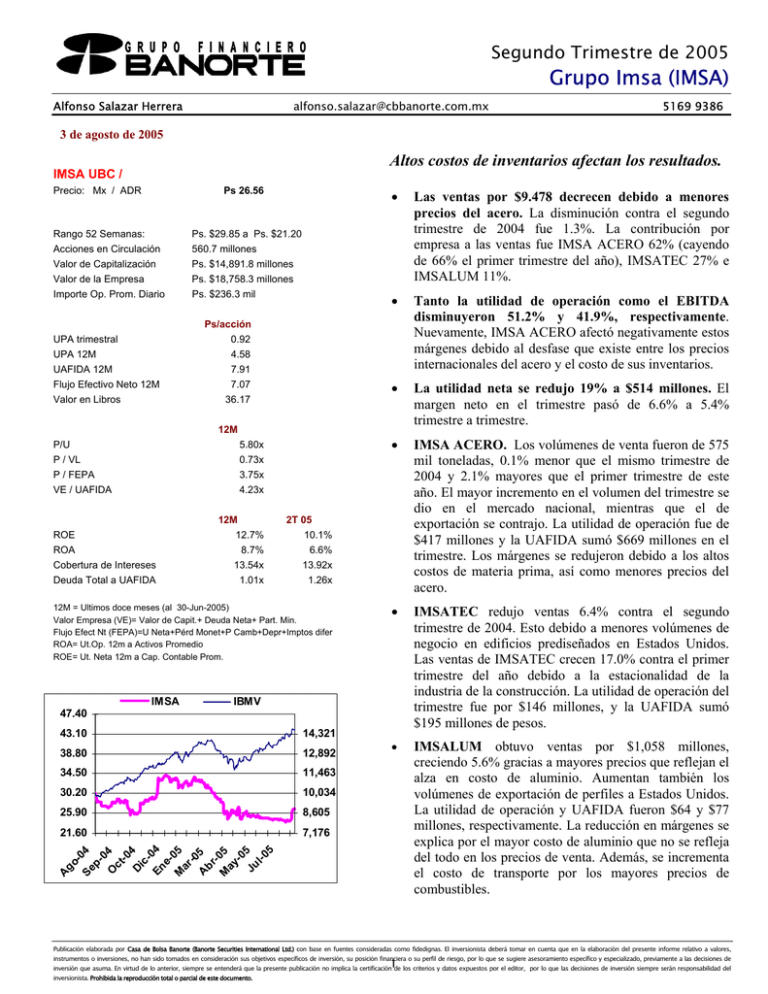

Segundo Trimestre de 2005 Grupo Imsa (IMSA) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169 9386 3 de agosto de 2005 Altos costos de inventarios afectan los resultados. IMSA UBC / Precio: Mx / ADR Ps 26.56 Rango 52 Semanas: Ps. $29.85 a Ps. $21.20 Acciones en Circulación 560.7 millones Valor de Capitalización Ps. $14,891.8 millones Valor de la Empresa Ps. $18,758.3 millones Importe Op. Prom. Diario Ps. $236.3 mil • Las ventas por $9.478 decrecen debido a menores precios del acero. La disminución contra el segundo trimestre de 2004 fue 1.3%. La contribución por empresa a las ventas fue IMSA ACERO 62% (cayendo de 66% el primer trimestre del año), IMSATEC 27% e IMSALUM 11%. • Tanto la utilidad de operación como el EBITDA disminuyeron 51.2% y 41.9%, respectivamente. Nuevamente, IMSA ACERO afectó negativamente estos márgenes debido al desfase que existe entre los precios internacionales del acero y el costo de sus inventarios. • La utilidad neta se redujo 19% a $514 millones. El margen neto en el trimestre pasó de 6.6% a 5.4% trimestre a trimestre. • IMSA ACERO. Los volúmenes de venta fueron de 575 mil toneladas, 0.1% menor que el mismo trimestre de 2004 y 2.1% mayores que el primer trimestre de este año. El mayor incremento en el volumen del trimestre se dio en el mercado nacional, mientras que el de exportación se contrajo. La utilidad de operación fue de $417 millones y la UAFIDA sumó $669 millones en el trimestre. Los márgenes se redujeron debido a los altos costos de materia prima, así como menores precios del acero. • IMSATEC redujo ventas 6.4% contra el segundo trimestre de 2004. Esto debido a menores volúmenes de negocio en edificios prediseñados en Estados Unidos. Las ventas de IMSATEC crecen 17.0% contra el primer trimestre del año debido a la estacionalidad de la industria de la construcción. La utilidad de operación del trimestre fue por $146 millones, y la UAFIDA sumó $195 millones de pesos. • IMSALUM obtuvo ventas por $1,058 millones, creciendo 5.6% gracias a mayores precios que reflejan el alza en costo de aluminio. Aumentan también los volúmenes de exportación de perfiles a Estados Unidos. La utilidad de operación y UAFIDA fueron $64 y $77 millones, respectivamente. La reducción en márgenes se explica por el mayor costo de aluminio que no se refleja del todo en los precios de venta. Además, se incrementa el costo de transporte por los mayores precios de combustibles. Ps/acción UPA trimestral 0.92 UPA 12M 4.58 UAFIDA 12M 7.91 Flujo Efectivo Neto 12M Valor en Libros 7.07 36.17 12M P/U 5.80x P / VL 0.73x P / FEPA 3.75x VE / UAFIDA 4.23x 12M 2T 05 ROE 12.7% ROA 8.7% 10.1% 6.6% Cobertura de Intereses 13.54x 13.92x Deuda Total a UAFIDA 1.01x 1.26x 12M = Ultimos doce meses (al 30-Jun-2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. IMSA IBMV 47.40 14,321 38.80 12,892 34.50 11,463 30.20 10,034 25.90 8,605 21.60 7,176 A go Se 04 p0 O 4 ct -0 D 4 ic En 04 eM 05 ar -0 A 5 br M 05 ay -0 Ju 5 l-0 5 43.10 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de 1 inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. Segundo Trimestre de 2005 Grupo Imsa (IMSA) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169 9386 3 de agosto de 2005 ESTADO DE RESULTADOS • (millones de pesos al 30- Jun- 2005 ) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 18,540 2,303 1,422 1,517 881 -198 134 14 0 -59 9 1,070 379 0 0 0 691 6m04 17,432 3,110 1,503 2,302 1,607 80 148 32 87 -123 70 1,457 514 0 -248 111 1,080 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 12.4% 8.2% 4.8% 3.7% 17.8% 13.2% 9.2% 6.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 48 87 36 26.8% 47 60 32 24.0% var.% 6.4% -26.0% -5.4% -34.1% -45.2% -348.5% -9.4% -55.3% -100.0% -52.5% -87.5% -26.6% -26.4% -100.0% -100.0% -36.0% 2T05 9,478 1,328 758 882 570 -229 64 7 -3 -23 5 795 281 0 0 0 514 2T04 9,604 1,924 756 1,519 1,168 243 78 6 87 -11 62 863 314 0 -138 53 634 14.0% 9.3% 6.0% 5.4% 20.0% 15.8% 12.2% 6.6% var.% -1.3% -30.9% 0.3% -41.9% -51.2% -194.3% -18.5% 29.0% -104.0% 106.6% -92.5% -7.9% -10.6% Nuevamente, resultados de IMSA se ven afectados por el costo de materia prima. De acuerdo a la empresa, esta situación deberá mejorar para el tercer trimestre del año. Esperamos además que los precios internacionales del acero se estabilicen en niveles que permitan mantener buenos márgenes para IMSA. -100.0% -100.0% -18.9% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 34,324 36,218 37,166 596 267 647 14,465 15,840 13,405 99 99 112 17,717 18,326 18,811 313 297 685 1,134 1,389 3,506 14,042 14,694 19,332 560 1,087 1,154 4,893 4,890 4,838 3,903 4,066 7,352 4,687 4,651 5,988 20,282 21,524 17,834 0 0 871 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.8x 12.5% 48.3% 19.1% 69.2% 2.7x 21.1% 51.6% 22.7% 68.3% 2.3x 13.6% 55.8% 44.1% 108.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2