gcc2q05

Anuncio

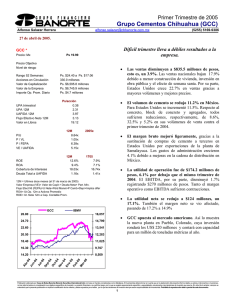

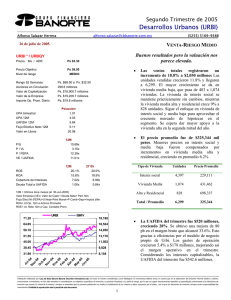

Segundo Trimestre de 2005 Grupo Cementos Chihuahua (GCC) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx (52 55) 5169 9386 5 de agosto de 2005. Mejores resultados apoyados por la fuerte demanda en Estados Unidos GCC * / Precio: Mx / ADR Ps 25.50 US$ 44.88 Rango 52 Semanas: Ps. $25.50 a Ps. $17.85 Acciones en Circulación 329.9 millones Valor de Capitalización Ps. $8,411.3 millones Valor de la Empresa Ps. $8,520.8 millones Importe Op. Prom. Diario Ps. $3.7 millones • Las ventas crecen 17.0% gracias al buen desempeño en Estados Unidos, donde el volumen de cemento se incrementó 9.1% y las ventas fueron 30.4% superiores al segundo trimestre de 2004. Para México, el incremento en ventas fue de 4.4% gracias a una mejora en la actividad del sector construcción respecto al primer trimestre del año. • El margen bruto mejoró gracias a menores compras de cemento a terceros en Estados Unidos. Dichas compras fueron sustituidas por exportaciones de la planta de Samalayuca. También los gastos de administración disminuyeron contra el segundo trimestre de 2004, mejorando así la utilidad de operación de manera importante. • Los márgenes UAFIDA y operativo se vieron fortalecidos sustancialmente. El margen operativo creció 7.7% llegando a 31.1% y el margen UAFIDA sobre ventas fue de 39.1%. • La utilidad neta creció 34.2% llegando a $237 millones. También el margen neto se vio fortalecido pasando de 17.1% a 19.6% contra el segundo trimestre de 2004. • La deuda total de la empresa se redujo a $1,448 millones, $77 millones menos que al cierre de marzo y $1,269 millones menor que hace un año. La deuda neta es apenas $108 millones de pesos. • Esperamos que la fuerte demanda de cemento y concreto en Estados Unidos se mantenga, lo que ayudaría a GCC a obtener buenos resultados para el resto del año. Ps/acción UPA trimestral 0.72 UPA 12M 2.50 UAFIDA 12M 4.36 Flujo Efectivo Neto 12M 3.30 Valor en Libros 19.21 12M P/U 10.20x P / VL 1.33x P / FEPA 7.72x VE / UAFIDA 5.92x 12M 2T 05 ROE 13.0% ROA 11.1% 15.0% 15.3% Cobertura de Intereses 20.84x 28.23x Deuda Total a UAFIDA 1.01x 0.77x 12M = Ultimos doce meses (al 30-Jun-2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. GCC IBMV 15,731 26.60 14,580 24.50 13,429 22.40 12,278 20.30 11,127 18.20 9,976 16.10 8,825 A go -0 Se 4 p04 O ct -0 4 D ic -0 En 4 e0 M 5 ar -0 A 5 br -0 M 5 ay -0 5 Ju l-0 5 28.70 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Grupo Cementos Chihuahua (GCC) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx (52 55) 5169 9386 5 de agosto de 2005. ESTADO DE RESULTADOS (millones de pesos al 30- Jun- 2005 ) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 2,044 745 196 742 550 -21 35 45 0 -7 155 416 54 0 0 0 362 6m04 1,903 625 198 620 428 -13 42 47 2 -11 68 372 46 0 0 0 327 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 36.5% 36.3% 26.9% 17.7% 32.8% 32.6% 22.5% 17.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 72 75 16 53.2% 77 75 13 80.7% var.% 7.4% 19.3% -1.0% 19.7% 28.6% 64.0% -17.3% -4.5% -100.0% -31.7% 128.4% 11.6% 18.7% -74.7% 10.7% 2T05 1,209 476 101 472 376 -6 17 22 0 1 92 290 52 0 0 0 237 2T04 1,033 348 106 345 242 3 22 25 1 6 44 194 18 0 0 -0 177 39.4% 39.1% 31.1% 19.6% 33.7% 33.4% 23.4% 17.1% var.% 17.0% 36.7% -5.3% 36.8% 55.2% -292.7% -20.8% -13.8% -100.0% -76.4% 107.9% 49.1% 197.8% -118.7% 34.2% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 9,799 9,802 10,532 1,340 1,376 2,138 1,640 1,616 1,538 71 71 64 6,167 6,144 6,214 556 576 543 26 20 36 3,460 3,490 4,843 11 26 415 407 358 339 1,437 1,499 2,302 1,605 1,608 1,787 6,339 6,312 5,690 1 2 2 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 7.1x 0.8% 12.3% 1.7% 54.6% 7.8x 1.7% 14.4% 2.4% 55.3% 4.9x 15.3% 31.1% 10.2% 85.1% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2