cie3t05

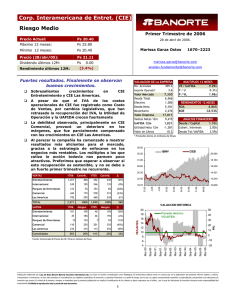

Anuncio

Corp. Interamericana de Entret. (CIE) Riesgo Medio Tercer Trimestre de 2005 Ps 27.00 Dividendo últimos 12M: Ps marissa.garza@cbbanorte.com.mx 0.00 análisis.fundamental@cbbanorte.com.mx (14.1%) 12,697 25.87 11,021 21.93 9,345 18.00 7,669 ∆ VALUACION HISTORICA 26.7% 437 21.8% 34.6% Las Americas 576 26.2% 473 23.6% 21.8% 16 Comercial 594 26.9% 617 30.8% (3.7%) 14 Parques de Diversiones 160 7.2% 149 7.4% 7.4% Internacional 287 13.0% 326 16.3% (12.0%) TOTAL 2,205 100.0% 2,002 100.0% 10.1% UAFIDA 3T05 42 7.2% 42 9.5% 0.0% Las Americas 200 34.7% 162 34.3% 23.5% Comercial 166 27.9% 171 27.6% (2.9%) Parques de Diversiones 23 14.5% 2 1.6% 898.0% Internacional 55 19.1% 63 19.4% (12.7%) Consolidadas 486 22.1% 440 22.0% 10.6% 12 35 25 15 10 5 8 -5 6 -15 4 -25 Sep-03 ∆ 45 Promedio Histórico VE/UAFIDA Mar-03 Entretenimiento Margen VE/UAFIDA 588 3T04 J-05 29.80 Entretenimiento Margen 16,049 14,373 Sep-02 Contrib. CIE B 33.73 Mar-02 3T04 37.67 Sep-01 Contrib. 17,725 IBMV Mar-01 3T05 41.60 Sep-00 VENTAS ANALISIS FINANCIERO Deuda / Capital 0.99x Cobert. Intereses 2.70x Deuda Tot/UAFIDA 4.07x M-05 Nos sigue preocupando el elevado nivel de apalancamiento, y que la generación de flujos siga siendo insuficiente para cubrir el fuerte CAPEX. Así, los múltiplos a los que cotiza CIE nos parecen poco atractivos. Esperamos que los resultados futuros arrojen una mayor generación de efectivo, conforme se vaya dando la maduración de los negocios. Sugerimos cautela. RENDIMIENTOS 12 MESES ROA 7.25% ROE -3.67% A-05 El importante crecimiento en los costos financieros, afectó el resultado a nivel neto. MULTIPLOS 12 MESES VE / UAFIDA 8.28x P/U -43.90x P / VL 1.56x * Promedio diario en millones de Pesos M-05 Las menores pérdidas operativas en Wannado City, impulsaron el crecimiento en el margen de CIE Parques de Diversiones. E-05 A nivel consolidado, los márgenes permanecieron estables. Sin embargo resalta la disminución de 230 pb en CIE Entretenimiento, tras la menor actividad teatral. D-04 Las divisiones de CIE Entretenimiento y CIE Las Americas son las principales impulsoras de los resultados. VALUACION DE LA EMPRESA No. Acciones 359.2 3.9 Importe Operado* Valor Mercado 8,334 Deuda Total 7,496 Efectivo 2,799 Deuda Neta 4,697 Minoritario 2,194 Valor Empresa 15,225 Ventas Netas 12m 8,469 UAFIDA 12m 1,840 Utilidad Neta 12m -190 Valor en Libros 14.9 N-04 Buenos resultados operativos, aunque el fuerte crecimiento en el costo financiero afectó la utilidad neta. Mar-00 Rendimiento últimos 12M: 5169–9385 P/U Precio (27/oct/04): Marissa Garza Ostos Sep-05 Ps 20.00 O-05 Mínimo 12 meses: 1 de noviembre de 2005 Mar-05 Ps 36.50 A-05 Máximo 12 meses: Sep-04 Ps 23.20 Mar-04 Precio Actual: Fuente: Comunicado de Prensa de CIE. Cifras en millones de Pesos Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Corp. Interamericana de Entret. (CIE) Riesgo Medio Tercer Trimestre de 2005 Precio Actual: Ps 23.20 Máximo 12 meses: Ps 36.50 Mínimo 12 meses: Ps 20.00 Precio (27/oct/04): Ps 27.00 Dividendo últimos 12M: Ps Marissa Garza Ostos 3T05 3T04 análisis.fundamental@cbbanorte.com.mx ∆ CIE Entretenimiento y CIE Las Americas siguieron impulsando los resultados del grupo. 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 2,205 827 501 327 203 123 47 -20 0 24 32 0.09 486 2,002 722 418 305 66 230 40 -6 3 -18 198 0.55 440 MARGENES 3T05 10.1% 14.6% 20.0% 7.2% 206.8% -46.4% 16.9% 241.3% -98.1% #N/A -83.8% 10.6% 3T04 2,223 836 503 332 226 106 67 -9 0 -15 45 0.13 489 37.5% 36.1% 37.6% Margen UAFIDA 22.1% 22.0% 22.0% Margen Operativo 14.8% 15.2% 15.0% 1.5% 9.9% 2.0% RESUMEN DEL BALANCE En particular, CIE Entretenimiento se vio favorecido por el fuerte calendario de eventos anglo y latinos en México, y la mayor actividad de eventos familiares. Sin embargo, la menor actividad teatral y la ausencia de eventos especiales provocaron una menor absorción de costos y gastos fijos, afectando los márgenes. CIE Las Americas continúa con su buen desempeño gracias a el mayor número de Sports Books y Yaks en operación. Asimismo, el favorable desempeño de Centro Banamex y la Granja Las Americas contribuyó al buen resultado. Lo anterior se vio compensado con los menores resultados en CIE Comercial, tras una menor actividad de telemercadeo y menores ingresos de Media Innovations, y en CIE Internacional, tras la desincorporación teatral en España. 2T05 Margen Bruto Margen Neto Sep-05 Jun-05 Sep-04 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 18,076 7,548 2,799 1,688 47 206 6,481 3,371 18,735 8,295 2,831 1,804 43 226 6,430 3,278 15,656 4,980 623 1,983 46 215 6,384 3,499 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 10,530 4,218 1,744 6,041 5,752 271 0 0 7,546 2,194 5,352 10,211 3,746 1,512 6,206 5,923 259 0 0 8,524 2,744 5,780 7,961 3,461 1,255 4,228 3,960 272 0 0 7,695 2,707 4,987 Wannado City siguió impulsando los resultados de CIE Parques de Diversiones, compensando el cierre del parque Divertido en la Cd. de México. Sin embargo, a pesar de tener menores pérdidas operativas, aún no alcanza el punto de equilibrio, esperando que este se dé hacia finales del 2006. (millones de pesos al 30 de septiembre de 2005) Capital Contable Capital Minoritario Capital Mayoritario 5169–9385 marissa.garza@cbbanorte.com.mx 0.00 (14.1%) Rendimiento últimos 12M: RESULTADOS TRIMESTRALES 1 de noviembre de 2005 La empresa registró un importante crecimiento en su costo financiero, atribuible principalmente a los mayores intereses netos pagados, resultado de un mayor nivel de pasivos promedio en el trimestre. Esto se debió al proceso de refinanciamiento que realizó la compañía en el trimestre, con lo que ahora, cuenta un mejor perfil de vencimientos y el costo de la deuda disminuye en 30 pb. Aun así seguimos considerando que el nivel de pasivos es elevado, particularmente dada la generación negativa de flujo libre de efectivo de la compañía, este trimestre por Ps 48 millones. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2