minsa3q05

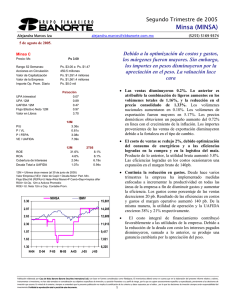

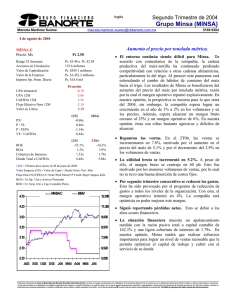

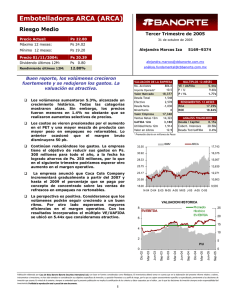

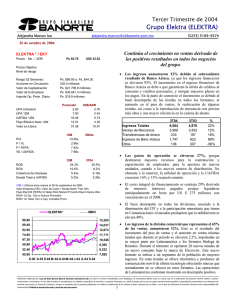

Anuncio

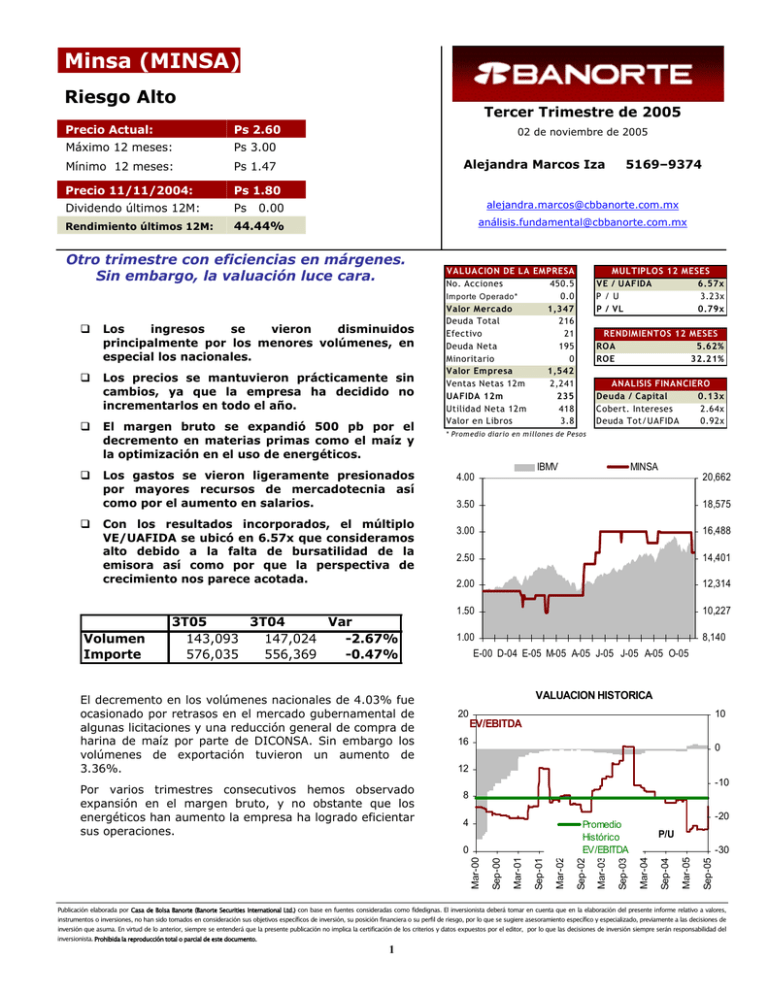

Minsa (MINSA) Riesgo Alto Tercer Trimestre de 2005 Ps 1.80 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 44.44% alejandra.marcos@cbbanorte.com.mx 0.00 análisis.fundamental@cbbanorte.com.mx Otro trimestre con eficiencias en márgenes. Sin embargo, la valuación luce cara. Los ingresos se vieron disminuidos principalmente por los menores volúmenes, en especial los nacionales. Los precios se mantuvieron prácticamente sin cambios, ya que la empresa ha decidido no incrementarlos en todo el año. El margen bruto se expandió 500 pb por el decremento en materias primas como el maíz y la optimización en el uso de energéticos. Los gastos se vieron ligeramente presionados por mayores recursos de mercadotecnia así como por el aumento en salarios. Con los resultados incorporados, el múltiplo VE/UAFIDA se ubicó en 6.57x que consideramos alto debido a la falta de bursatilidad de la emisora así como por que la perspectiva de crecimiento nos parece acotada. Volumen Importe 5169–9374 3T05 3T04 Var 143,093 147,024 -2.67% 576,035 556,369 -0.47% El decremento en los volúmenes nacionales de 4.03% fue ocasionado por retrasos en el mercado gubernamental de algunas licitaciones y una reducción general de compra de harina de maíz por parte de DICONSA. Sin embargo los volúmenes de exportación tuvieron un aumento de 3.36%. Por varios trimestres consecutivos hemos observado expansión en el margen bruto, y no obstante que los energéticos han aumento la empresa ha logrado eficientar sus operaciones. VALUACION DE LA EMPRESA No. Acciones 450.5 Importe Operado* 0.0 Valor Mercado 1,347 Deuda Total 216 Efectivo 21 Deuda Neta 195 Minoritario 0 Valor Empresa 1,542 Ventas Netas 12m 2,241 UAFIDA 12m 235 Utilidad Neta 12m 418 Valor en Libros 3.8 MULTIPLOS 12 MESES VE / UAFIDA 6.57x P/ U 3.23x P / VL 0.79x RENDIMIENTOS 12 MESES ROA 5.62% ROE 32.21% ANALISIS FINANCIERO Deuda / Capital 0.13x Cobert. Intereses 2.64x Deuda Tot/UAFIDA 0.92x * Promedio diario en millones de Pesos MINSA IBMV 4.00 20,662 3.50 18,575 3.00 16,488 2.50 14,401 2.00 12,314 1.50 10,227 1.00 8,140 E-00 D-04 E-05 M-05 A-05 J-05 J-05 A-05 O-05 VALUACION HISTORICA 10 20 EV/EBITDA 16 0 12 -10 8 4 -20 Promedio Histórico EV/EBITDA Mar-02 Sep-01 Mar-01 Sep-00 Mar-00 0 P/U -30 Sep-05 Precio 11/11/2004: Alejandra Marcos Iza Mar-05 Ps 1.47 Sep-04 Mínimo 12 meses: 02 de noviembre de 2005 Mar-04 Ps 3.00 Sep-03 Máximo 12 meses: Mar-03 Ps 2.60 Sep-02 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Minsa (MINSA) Riesgo Alto Tercer Trimestre de 2005 Precio Actual: Ps 2.60 Máximo 12 meses: Ps 3.00 Mínimo 12 meses: Ps 1.47 Precio 11/11/2004: Ps 1.80 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 44.44% RESULTADOS TRIMESTRALES 02 de noviembre de 2005 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.00 3T05 5169–9374 análisis.fundamental@cbbanorte.com.mx 3T04 ∆ 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 566 151 109 42 19 23 0 0 -1 0 25 0.05 70 MARGENES 570 123 102 22 7 14 0 0 2 0 13 0.03 49 3T05 -0.7% 22.3% 7.3% 93.4% 161.2% 59.2% 15.6% #N/A #N/A #N/A 93.7% 44.2% 3T04 575 140 108 32 -2 34 0 0 0 0 34 0.08 #N/A 2T05 Margen Bruto 26.6% 21.6% Margen UAFIDA 12.4% 8.5% Margen Operativo 7.4% 3.8% 5.5% Margen Neto 4.3% 2.2% 5.9% RESUMEN DEL BALANCE Sep-05 Jun-05 24.3% #N/A El costo integral de financiamiento aumentó, por que el trimestre anterior se registró una ganancia cambiaria, hecho que no ocurrió en estos resultados. Aunado a lo anterior, una menor tasa de inflación y menor endeudamiento ocasionó el decremento en el resultado monetario. La utilidad neta se benefició por las eficiencias logradas a nivel de utilidad bruta. El perfil de deuda se mejoró considerablemente ya que en el 2T05 la empresa concluyó el contrato de deuda bancaria que mantenía con sus acreedores mediante el prepago total de la deuda por un monto de US $ 56 millones a través de un aumento de capital por Ps. 442 millones y la contratación de un nuevo crédito con Standard Bank London Limited por un monto de US $ 20 millones. Sep-04 (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 2,074 487 21 293 88 24 1,444 118 2,075 474 17 264 90 24 1,453 122 2,253 577 52 339 77 5 1,542 126 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 366 255 105 111 111 0 0 0 1,708 0 1,708 392 245 82 147 147 0 0 0 1,683 0 1,683 1,368 392 177 976 973 0 0 0 885 0 885 Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2