100831 La política anti-inflacionaria

Anuncio

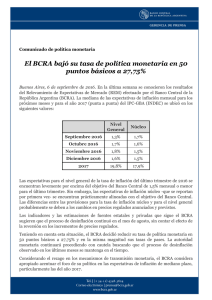

La política anti-inflacionaria necesita centrarse en la consistencia más que en la independencia Agosto 2010 Cerrado (a su manera) el debate sobre el rol del Banco Central durante el conflicto de las reservas la coyuntura económica da lugar hoy para plantear uno de mayor relevancia práctica: cómo reforzar la Quantum Finanzas Av. Corrientes 222 Piso 2 Buenos Aires T + 54 11 4345-0003 coordinación entre el Tesoro Nacional y el Banco Central de manera de asegurar la consistencia fiscal y monetaria en el control de la inflación. El dato de coyuntura está dado por la mejora de los precios Daniel Marx daniel.marx@qf.com.ar José M. Echagüe jechague@qf.com.ar Virginia Fernández vfernandez@qf.com.ar internacionales de materias primas –en particular, soja- de los últimos 40 días. Esta comenzó justo cuando el pico estacional de liquidaciones agropecuarias de Argentina estaba terminando. En este contexto, se gatillaron decisiones de liquidación de inventarios que ampliaron el volumen y monto de exportaciones. Ello ocurrió mientras se www.qf.com.ar registraba una mejora en las condiciones financieras internacionales que impactó muy positivamente en los precios de los bonos argentinos y contribuyó a reducir la salida de capitales. Tomados en conjunto, estos dos factores aumentaron la oferta de divisas doméstica y contrajeron la demanda, lo que obligó al Banco Central (BCRA) a intervenir agresivamente en el mercado de cambios para sostener la paridad cambiaria. La acumulación de reservas internacionales fue tan rápida que no permitió o no se implementó una esterilización mayor de la emisión mediante la colocación de Letras y Notas. Nota de responsabilidad Este informe contiene información general, no tiene en cuenta las circunstancias específicas de cualquier receptor y no debe ser considerada como oficial o sustitutiva del juicio crítico de cualquier receptor. Cada receptor debe juzgar la conveniencia de sus inversiones de acuerdo a sus propias circunstancias, el completo espectro de información, y a un asesoramiento profesional adecuado. La información, opiniones y estimaciones presentadas aquí constituyen un juicio de valor a la fecha en que éste fue realizado y están basadas en fuentes que se piensa que son confiables y de buena fe (empero no hay garantías implícitas o explícitas de su exactitud, completitud o veracidad) y están sujetas a cambios sin previo aviso. Cualquier pronóstico u objetivo de precio discutido en este informe puede o no ser alcanzado debido a múltiples factores de riesgos, incluyendo volatilidad del mercado, medidas imprevistas, asimetrías de información o cualquier otra. Este informe no constituye o forma parte de ninguna oferta de venta o suscripción o alguna invitación o sugerencia a comprar o vender activos financieros. Quantum Finanzas no asume responsabilidad de ningún tipo devenida por el uso de este informe o sus contenidos. Este informe está dirigido únicamente al destinatario y no podrá ser reproducido, reenviado, redistribuido o publicado en su totalidad o en parte sin previa autorización de Quantum Finanzas. En esta coyuntura, la tensión entre los objetivos múltiples que ha asumido el BCRA queda exacerbada y el foco de la política monetaria diluido. Ello a su vez redunda en una disminuida capacidad del Banco Central para coordinar expectativas macroeconómicas. El viejo objetivo implícito de “tipo de cambio real estable y competitivo” se da hoy en simultáneo con: i) aumentar el nivel de reservas internacionales, netas de pagos de deuda del tesoro; ii) cumplir el programa monetario que establece las bandas de crecimiento de los agregados monetarios; iii) minimizar la volatilidad cambiaria; iv) estimular el crédito domestico; v) mantener bajas las tasas de interés; y, vi) controlar (en forma regulatoria) los movimientos de capitales. Al mismo tiempo que la autoridad monetaria ha ido acumulando objetivos, se han ido reduciendo los grados de libertad y los instrumentos disponibles. La inflación está en niveles altos, la tasa de interés –cuyo efecto es limitado dada la profundidad del mercado- pasó de ser instrumento a convertirse en objetivo implícito y el Tesoro Nacional no sólo no absorbe con ahorro público el superávit externo sino que financia pagos de deuda con reservas internacionales. El crecimiento de la base monetaria está en un ritmo entre el 20 y 25% anual. Las lecturas de expectativas de inflación están en cifras similares o superiores. De monetizarse todas las necesidades del Tesoro durante 2010, estas llegarían al 50% de la base monetaria de inicio del año. Es claro que estos objetivos de política no pueden cumplirse simultáneamente durante un tiempo razonable con los instrumentos disponibles. El ordenamiento de prioridades requiere de una coordinación entre la política fiscal y la política monetaria y cambiaria tendientes a reducir la erosión del poder adquisitivo del peso argentino. En la actual configuración macroeconómica –inflación elevada, alta utilización de capacidad instalada y crecimiento fuerte del nivel de actividad- la apreciación real del tipo de cambio, que resulta en una pérdida de competitividad, se ha convertido en la variable relevante para morigerar el crecimiento de los precios. Los objetivos básicos de la política monetaria hoy deben ser complementados con acciones que refuercen su eficacia y que exceden las posibilidades del BCRA. Una forma de atacar el problema de la inflación sin deteriorar la competitividad es moderar el estímulo fiscal, lo cual es razonable para una economía que ya dejó atrás la recesión de 2008-2009 y está en un ciclo internacional relativamente favorable. En la misma línea, la normalización del acceso a financiamiento voluntario –especialmente en el mercado doméstico- podría contribuir a una mejor administración de la demanda agregada y moderar presiones inflacionarias ya que atender las necesidades del Tesoro Nacional con transferencias del BCRA implica incorporar poder de gasto sin la contrapartida de ingresos, más allá del nombre o la justificación normativa o contable que se le otorgue. En este sentido, la normalización del INDEC sin dudas contribuirá a facilitar el rol de coordinador de expectativas del sector público y privado a nivel macro permitiendo ajustar demandas a las posibilidades, y redundando en mejores condiciones de acceso y fomento de ahorros locales disponibles para inversión. Índice de tipo de cambio real multilateral (Dic-01 = 100) 300 280 260 232 240 214 220 200 186.0 180 187 TCRM 160 Implicito en NDFs 140 162.5 Implicito al tipo de cambio actual 120 Fuente: Quantum Finanzas en base a BCRA y Bloomberg Dic-10 Dic-09 Dic-08 Dic-07 Dic-06 Dic-05 Dic-04 Dic-03 Dic-02 Dic-01 100