Presentación de PowerPoint

Anuncio

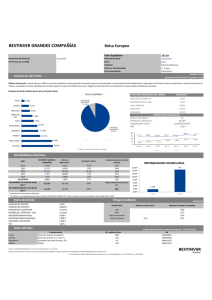

Madrid, 31 de mayo de 2016 Rentabilidad y seguridad 2 Rentabilidades obtenidas Cartera internacional 15% 13,0% 11,2% 10% 5% 8,2% 10,4% 7,0% 4,4% 4,4% 0% -5% -2,5% 2016 2015 Bestinver Internacional 3 años Desde inicio Mercado europeo con dividendos Datos a cierre del día: 27/5/2016. Fuente: Bestinver, Bloomberg. Mercado europeo: índice sintético compuesto por EuroStoxx 600 hasta el 31/12/1998 y MSCI Europe con dividendos desde el 1/1/1999 Fecha inicio cartera internacional: 31/12/1997. Periodos superiores a 1 año en tasa anualizada 3 ¿En qué invertimos? Echemos la vista atrás: Año 2000 Renta fija1 Mercado inmobiliario2 Renta variable3 • El bono español a 15 años cotizaba al 5,42% • El precio del m2 en la Comunidad de Madrid era de 1.251€ • El PER del mercado era 25X • La rentabilidad por alquiler era del 5% Rentabilidad anual obtenida 5% Rentabilidad anual obtenida • La rentabilidad por dividendo era del 1,64% Rentabilidad anual obtenida 8% 10% La renta variable ha sido el activo más rentable a largo plazo 1. Fuente bono español a 15 años a fecha: 31/12/2000: Thomson Reuters Datastream 2. Fuente: precio medio del m2 en Madrid a lo largo del año 2000: Ministerio de Fomento (INE). Rentabilidad por alquiler obtenida sustrayendo un coste estimado en renovación del 0,5% y otro correspondiente al alquiler cesante asumiendo que de cada 5 años el piso se encontrará vacío 6 meses. Fuente rentabilidad alquiler bruta: Banco de España 3. Fuente PER trailing de los 12 meses anteriores al 31/12/2000 del EuroStoxx 600 y rentabilidad por dividendo trailing de los 12 meses anteriores al 31/12/2000: Datastream. Fuente rentabilidad Bestinver Internacional en el período: Bestinver 44 ¿En qué invertimos? Miremos hacia adelante: Rentabilidades esperadas Renta fija1 Mercado inmobiliario2 Renta variable3 • El bono español a 10 años cotiza al 1,4% • El precio del m2 en la Comunidad de Madrid es de 2.075€ • El PER del mercado es 13,6X • La rentabilidad por alquiler es del 3,5% Rentabilidad anual esperada 1,4% Rentabilidad anual esperada • La rentabilidad por dividendo es del 4% Rentabilidad anual esperada 3,5% + revalorización 4% + ∆ beneficios x multiplicador La renta variable crea valor y ofrece mejores expectativas 1. Fuente bono español a 10 años a fecha: 27/5/2016: Thomson Reuters Datastream 2. Fuente: precio medio del m2 en Madrid a lo largo del año 2015: Ministerio de Fomento (INE). Rentabilidad por alquiler obtenida sustrayendo un coste estimado en renovación del 0,5% y otro correspondiente al alquiler cesante asumiendo que de cada 5 años el piso se encontrará vacío 6 meses: Fuente rentabilidad alquiler bruta: Banco de España 3. Fuente PER del EuroStoxx 600 estimado 2017 y rentabilidad por dividendo estimada 2017: Bloomberg 55 Riesgo en renta variable La renta variable es la inversión más segura a largo plazo “ “ El riesgo debe entenderse como: • • La pérdida permanente de capital Obtener bajas rentabilidades ” A precios altos, riesgo alto ” Howard Marks Lo principal es entender “ una acción como la propiedad del negocio ” Charlie Munger 66 Nuestras carteras 7 Creación de valor Potencial de las carteras Cartera Internacional Cartera Ibérica Valor liquidativo 37,0 € 51,0 € Valor objetivo 54,7 € 79,0 € Potencial de revalorización + 48% + 55% Datos a fecha 30/04/2016. Fuente: Bestinver. 88 Invertimos en compañías ¿Cómo seleccionamos compañías? Mercado bursátil mundial Patrimonio gestionado Compañías 5.000 60 mill. € Tamaño Compañías 38.155.460 8.609 mill. € aprox. Fuente datos mercado mundial: MSCI. Fuente patrimonio y compañías de Bestinver: Bestinver Fecha: 30/4/2016 99 Invertimos en compañías Círculo de competencia Geográfico Fundamental Capacidad de generación de caja Poco apalancamiento Visibilidad de los resultados Valoración atractiva • Europa Estructura accionarial • Capitalización mínima de 500M€ Tamaño mercado Compañías 4 grandes áreas de mercado 10.767.030 1.623 Grandes sectores mill. € Fuente datos mercado mundial: MSCI. Fecha: 30/4/2016 10 Nuestro objetivo | Una cartera robusta Grandes sectores de la cartera Consumo Industria Financiero Comunicación y Tecnología 11 Nuestro objetivo | Una cartera robusta Industria 12 Nuestro objetivo | Una cartera robusta Mayor fabricante de camiones de gran tonelaje de Europa Margen EBIT Volvo Estimación del PER Promedio de Scania (Europa) & Paccar (EE.UU.) Volvo 15% 20 12% 15 9% Sector industrial Europa 10 6% 3% 5 0% 0 2010 2011 2012 2013 2014 2015 Opinión del mercado Problemas para gestionar los márgenes Volúmenes sector en declive en EE.UU. y Brasil 2011 2012 2013 2014 2015 2016 Nuestra visión Buena generación de caja Nuevo equipo directivo de gran calidad Valoraciones atractivas Volúmenes del sector se estabilizarán Fuentes: Compañía, Bestinver, Bloomberg 13 13 Nuestro objetivo | Una cartera robusta Comunicación y Tecnología 14 Nuestro objetivo | Una cartera robusta Compañía global de investigación de mercados con sede central en Francia Crecimiento orgánico Ipsos GfK TNS WPP 15% 10% 5% 0% -5% -10% -15% Estimación del PER 20x +58% 15x +51% 10x 5x 0x 2001 2003 2005 2007 2009 2011 2013 2015 Opinión del mercado Negocio en declive estructural Poco atractiva y no seguida por analistas Mal posicionamiento negocio online Ipsos Ipsos (momento de entrada) actualmente Mediana actual del sector Nuestra visión Relevancia futura investigación de mercados Foco en la gestión del capital Amplio margen de seguridad Fuentes: Compañía, Bestinver, Bloomberg. Momento de compra: noviembre 2015. Fecha: 19/5/2016 15 15 Nuestro objetivo | Una cartera robusta Financiero 16 Nuestro objetivo | Una cartera robusta SOCIMI líder con excelente cartera de activos inmobiliarios en España Rentas por submercado Activos de gran calidad 100% 45 Buena diversificación por tipología de activo 40 35 € / m2 mes Evolución de rentas 30 80% 60% 40% 25 Tasa de ocupación: 94% 20 20% 0% 15 10 5 CBD Secundaria 2014 Q4 15 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1995 0 -20% -40% -60% Madrid Barcelona Dublin Periferia Opinión del mercado Es una compañía que no crece Las rentabilidades por alquiler son bajas Fuentes: Compañía, Bestinver, SG Cross Asset Research/Equity, CBRE Atractivo descuento de activos sobre su valor liquidativo Pico a valle Londres París Berlín Valle a hoy Nuestra visión Mercado Madrid y BCN con rentas nominales de 2004; punto partida oficinas muy bajo Visibilidad de ingresos alta y ligada a la inflación Crecimiento rentas 3% es suficiente para lograr rentabilidades adecuadas 17 17 Nuestro objetivo | Una cartera robusta Consumo 18 Nuestro objetivo | Una cartera robusta Cadena de supermercados francesa con ventas globales y diferentes marcas de distribución Conocimiento en profundidad de la compañía 75 Opinión del mercado Excesivo apalancamiento Exposición a mercados emergentes Estructura compleja Valoración de las subsidiarias a precio de mercado mar 16 ene 16 oct 15 ago 15 0 jun 15 Valoración atractiva mar 15 42,9% Momento de entrada 25 nov 14 E-commerce 50 ago 14 41,2% Acceso directo al equipo gestor ene 15 Latam Asia 100 jun 14 7,4% 8,6% Evolución de la acción abr 14 Francia Ventajas para Bestinver ene 14 Origen de las ventas Nuestra visión Activos valiosos y líquidos para reducir deuda Exposición a emergentes menor a la reportada Capacidad para simplificar estructura Recuperación en Francia tras fuerte bajada de precios Fuentes: Bestinver, Casino, Bloomberg 19 19 Nuestro objetivo | Una cartera robusta Top sectorial Bestinfond Consumo % en cartera Industria % en cartera Lenta 2,58% Schindler 4,16% Casino 2,02% BMW 3,03% Imperial Brands 1,71% CIR 2,77% Carrefour 1,45% Thales 2,60% Pandora 1,09% ThyssenKrupp 2,42% Financiero % en cartera Comunicación y Tecnología % en cartera Deutsche Boerse 3,05% Wolters Kluwer 3,25% Corporación Financiera Alba 0,62% Informa 2,50% Merlin Properties 0,60% UBM 2,13% Aberdeen 0,42% Samsung 1,49% LAR España 0,41% Telecom Italia 1,28% Fecha: 31/03/2016. Fuente: Bestinver 20 20 Conclusiones 21 Conclusiones Invertimos en compañías con elevado potencial de revalorización Construimos carteras robustas Para obtener las mejores rentabilidades a largo plazo 22 Fondo de Ayuda a África Nuestro fondo más rentable Cerca de 3,6M€ recaudados en sus 9 años de existencia Mali Sudán Niger Sud Sudán Burkina Faso Sierra Leona Uganda Tanzania Proyectos 2015 Educación y comunitarios 290.000 € Sanidad y emergencia alimentaria 120.000 € Malawi 275 donantes 23 23 Legal Este documento ha sido elaborado por Bestinver Gestión, S.A. SGIIC con fines meramente informativos, no pudiendo considerarse bajo ninguna circunstancia como una oferta de inversión en sus fondos de inversión. La información ha sido recopilada por Bestinver Gestión, S.A. SGIIC de fuentes consideradas como fiables. No obstante, aunque se han tomado las medidas razonables para asegurarse de que la información sea correcta, Bestinver Gestión, S.A. SGIIC no garantiza que sea exacta, completa o actualizada. Todas las opiniones y estimaciones incluidas en este documento constituyen el juicio de Bestinver Gestión, S.A. SGIIC en la fecha a la que están referidas y pueden variar sin previo aviso. Todas las opiniones contenidas han sido emitidas con carácter general, sin tener en cuenta los objetivos específicos de inversión, la situación financiera o las necesidades particulares de cada persona. En ningún caso, Bestinver Gestión, S.A. SGIIC, sus administradores, empleados y personal autorizado serán responsables de cualquier tipo de perjuicio que pueda proceder, directa o indirectamente, del uso de la información contenida en este documento. El anuncio de rentabilidades pasadas no constituye en ningún caso promesa o garantía de rentabilidades futuras. Todas las rentabilidades de Bestinver están expresadas en € y en términos netos, descontados gastos y comisiones. Fuente rentabilidad de Bestinver: BESTINVER Fuente PER de los fondos: BESTINVER 24 Juan de Mena, 8 · 1º D 28014 Madrid · España Tel. +34 91 595 91 00 bestinver@bestinver.es www.bestinver.es