Patrimonio Separado

Anuncio

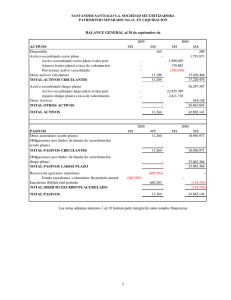

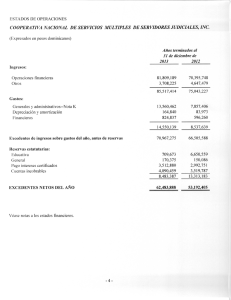

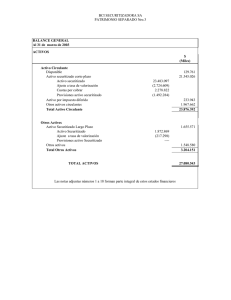

PATRIMONIO SEPARADO N°13 Estados Financieros por los períodos terminados el 31 de diciembre de 2011 y 2010 Deloitte Auditores y Consultores Limitada RUT: 80.276.200-3 Av. Providencia 1760 Pisos 6, 7, 8, 9, 13 y 18 Providencia, Santiago Chile Fono: (56-2) 729 7000 Fax: (56-2) 374 9177 e-mail: deloittechile@deloitte.com www.deloitte.cl INFORME DE LOS AUDITORES INDEPENDIENTES A la Sociedad Administradora del Patrimonio Separado N°13 Hemos auditado los balances generales del Patrimonio Separado N°13 al 31 de diciembre de 2011 y 2010 y los correspondientes estados de determinación de excedentes por los años terminados en esas fechas. La preparación de dichos estados financieros (que incluyen sus correspondientes notas) es responsabilidad de la Administración de Santander S.A. Sociedad Securitizadora, Sociedad administradora del Patrimonio Separado N°13. Nuestra responsabilidad consiste en emitir una opinión sobre estos estados financieros, basada en las auditorías que efectuamos. El Análisis Razonado adjunto no forma parte integrante de estos estados financieros, por lo tanto, este informe no se extiende al mismo. Nuestras auditorías fueron efectuadas de acuerdo con normas de auditoría generalmente aceptadas en Chile. Tales normas requieren que planifiquemos y realicemos nuestro trabajo con el objeto de lograr un razonable grado de seguridad de que los estados financieros están exentos de representaciones incorrectas significativas. Una auditoría comprende el examen, a base de pruebas, de las evidencias que respaldan los montos e informaciones revelados en los estados financieros. Una auditoría también comprende, una evaluación de los principios de contabilidad utilizados y de las estimaciones significativas hechas por la Administración del Patrimonio Separado N°13, así como una evaluación de la presentación general de los estados financieros. Consideramos que nuestras auditorías constituyen una base razonable para fundamentar nuestra opinión. En nuestra opinión, los mencionados estados financieros presentan razonablemente, en todos sus aspectos significativos, la situación financiera del Patrimonio Separado N°13 al 31 de diciembre de 2011 y 2010 y la determinación de excedentes de sus operaciones por los años terminados en esas fechas, de acuerdo con principios de contabilidad generalmente aceptados en Chile. Enero 23, 2012 Robinson Lizana Tapia RUT: 10.341.622 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°13 N ° INSCRIPCION DE LA EMISION: 430 BALANCES GENERALES AL 31 DE DICIEMBRE DE 2011 Y 2010 (En miles de pesos – M$) 2011 ACTIVOS Disponible Activo securitizado corto plazo Activo securitizado corto plazo Otros activos circulantes TOTAL ACTIVOS CIRCULANTES M$ 2010 M$ 12.001 10.719.782 10.719.782 M$ M$ 10.216 10.721.234 10.721.234 870.131 11.601.914 Activo securitizado (largo plazo) Activo securitizado largo plazo Menor valor en colocación títulos de deuda TOTAL OTROS ACTIVOS 1.106.220 11.837.670 32.213.732 32.213.732 TOTAL ACTIVOS 39.729.448 39.729.448 8.176.921 40.390.653 9.734.702 49.464.150 51.992.567 61.301.820 2011 PASIVOS M$ 2010 M$ M$ M$ Remuneraciones por pagar por administración Remuneraciones por pagar por clasificación de riesgo Remuneraciones por pagar por auditoría externa Remuneraciones por pagar al banco pagador Remuneraciones por pagar a los representante tenedores de deuda Otros acreedores (corto plazo) Obligaciones por títulos de deuda de securitización (corto plazo) TOTAL PASIVOS CIRCULANTES 7.791 6.688 1.115 8.479 2.102 9.442.948 9.469.123 7.790 12.352 7.075 2.940 2.183 9.077.492 9.109.832 Obligaciones por títulos de deuda de securitización (largo plazo) TOTAL PASIVOS LARGO PLAZO 37.411.747 37.411.747 47.327.137 47.327.137 Reservas de ejercicios anteriores Fondo de excedentes voluntarios fin ejercicio anterior Excedente del ejercicio TOTAL EXCEDENTE ACUMULADO TOTAL PASIVOS 4.864.851 4.864.851 246.846 5.111.697 516.925 4.864.851 51.992.567 61.301.820 Las notas adjuntas números 1 al 24 forman parte integral de estos Estados Financieros. 2 4.347.926 4.347.926 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°13 N ° INSCRIPCION DE LA EMISION: 430 ESTADO DE DETERMINACION DE EXCEDENTES Por los ejercicios comprendidos entre el 1 de enero y el 31 de diciembre de 2011 y 2010. (En miles de pesos –M$) 2011 M$ 2010 M$ INGRESOS Intereses por activo securitizado Intereses por inversiones Reajustes por activo securitizado Otros ingresos 4.243.603 26.425 1.101.529 56.711 4.581.949 8.114 880.931 36.065 TOTAL INGRESOS 5.428.268 5.507.059 EGRESOS Remuneración por administración de bienes del activo Remuneración por clasificación de riesgo Remuneración por auditoría externa Remuneración Banco pagador Remuneración por representación de tenedores de títulos de deuda de securitización Intereses por títulos de deuda de securitización Reajustes por títulos de deuda de securitización Amortización menor valor en colocación de títulos de deuda de securitización Otros gastos (11.321) (21.422) (2.263) (1.135) (11.267) (27.072) (2.257) (1.131) (1.622) (1.641.437) (1.957.356) (1.866.864) (158.538) (4.504) (1.923.585) (1.469.386) (1.717.047) (145.511) TOTAL GASTOS (5.661.958) (5.301.760) Resultado neto por corrección monetaria 480.536 311.626 EXCEDENTE DEL EJERCICIO 246.846 516.925 Las notas adjuntas números 1 al 24 forman parte integral de estos Estados Financieros. 3 SANTANDER S.A. SOCIEDAD SECURITIZADORA RUT: 96.785.590-1 PATRIMONIO SEPARADO N°13 N ° INSCRIPCION DE LA EMISION: 430 NOTA Nº 1 CONSTITUCION DEL PATRIMONIO SEPARADO. Por escritura pública general de emisión de fecha 14 de junio de 2005 y modificada por escritura pública de fecha 3 de agosto de 2005 y por escritura pública de fecha 6 de septiembre de 2005, todas otorgadas en Notaría de Santiago de Nancy de la Fuente H. se constituye el Patrimonio Separado N° 13, la duración del citado Patrimonio es de 11 años. La emisión de títulos de deuda securitizada ha quedado bajo el N° 430 de fecha 12 de agosto de 2005, inscrita en el registro de valores de la Superintendencia de Valores y Seguros, siendo esta emisión colocada con fecha 29 de septiembre de 2005. NOTA Nº 2 a) PRINCIPALES CRITERIOS CONTABLES APLICADOS. Período contable: Los Estados Financieros corresponden al ejercicio comprendido entre el 1 de enero y el 31 de diciembre de 2011 y 2010. b) Preparación de Estados Financieros: Los Estados Financieros al 31 de diciembre de 2011 y 2010 han sido preparados de acuerdo a Principios de Contabilidad Generalmente Aceptados en Chile y normas e instrucciones impartidas por la Superintendencia de Valores y Seguros. c) Bases de presentación: Los saldos correspondientes al ejercicio anterior, que se presentan para efectos comparativos, han sido actualizados extracontablemente en el porcentaje de variación del índice de precios al consumidor del 3,9%. d) Activo securitizado: Corresponden a Subsidios Fijos de Construcción del denominado Programa de Concesiones de Infraestructura Penitenciaria, compuesta por tres establecimientos penitenciarios en las ciudades de Santiago, Valdivia y Puerto Montt, los cuales se valorizan al valor presente de los flujos futuros descontados a la tasa de compra. e) Menor valor en colocación de títulos de deuda: Corresponde a las diferencias originadas entre el valor par de los títulos de deuda securitizados al momento de su colocación y el valor par efectivamente recaudado. El saldo de esta cuenta se amortiza en el plazo de 11 años, correspondiente a la duración del presente Patrimonio. La amortización es calculada con base en el saldo insoluto de la deuda, de acuerdo con la tabla de desarrollo de dichos títulos. El cargo a resultado por amortización menor valor al 31 de diciembre de 2011 asciende a M$1.866.864 (M$1.717.047 al 31 de diciembre de 2010). f) Otros activos circulantes: En el rubro otros activos circulantes se incluyen títulos comprados con compromiso de retroventa, que han sido valorizados al costo original de compra más reajustes e intereses devengados al 31 de diciembre de 2011 y 2010, considerando la tasa interna de retorno implícita en la operación. El abono a resultados por este concepto asciende a M$26.425 al 31 de diciembre de 2011 (M$8.114 al 31 de diciembre de 2010), el cual se presenta en el rubro intereses por inversiones del Estado de Determinación de Excedentes. 4 NOTA Nº 2 g) PRINCIPALES CRITERIOS CONTABLES APLICADOS, CONTINUACION. Bases de conversión: Los activos y pasivos en unidades de fomento se presentan de acuerdo a su valor a la fecha de cierre equivalente a $22.294,03 ($21.455,55 al 31 de diciembre de 2010). h) Obligaciones por títulos de deuda securitizada: Corresponde a las cantidades adeudadas a los tenedores de bonos securitizados, valorizados a la tasa de emisión de los respectivos bonos. i) Corrección monetaria Los Estados Financieros han sido ajustados para reconocer los efectos de la variación en el poder adquisitivo de la moneda en los respectivos ejercicios. Dicha corrección monetaria comprendió los activos y pasivos no monetarios, el déficit acumulado y las cuentas de resultado, de acuerdo a la variación del índice de precios al consumidor, que asciende a un 3,9% al 31 de diciembre de 2011 (2,5% al 31 de diciembre de 2010). j) Impuesto a la renta e impuestos diferidos: De acuerdo a lo señalado en el Oficio Nº 734 del Servicio de Impuestos Internos (S.I.I.), de fecha 9 de febrero de 2004, el cual establece que para efectos del impuesto de Primera Categoría, los excedentes obtenidos en la gestión de un Patrimonio Separado o los remanentes del activo de éste serán constitutivos de ingresos de la Sociedad Securitizadora cuando, de acuerdo con las disposiciones citadas en la Ley de Mercados de Valores y lo estipulado en el contrato de emisión de títulos de deuda, la Sociedad adquiera el derecho de que pasen a su Patrimonio Común bienes del Patrimonio Separado que correspondan a los referidos excedentes o bienes del activo remanente. NOTA Nº 3 CAMBIOS CONTABLES. Durante el ejercicio comprendido entre el 1 de enero y el 31 de diciembre de 2011, no se han producido cambios contables respecto al ejercicio anterior que informar. NOTA Nº 4 CORRECCION MONETARIA. La aplicación de las normas de corrección monetaria originó un abono a resultados de M$480.536 en el período terminado al 31 de diciembre de 2011 (abono de M$311.626 al 31 de diciembre de 2010), y su detalle es el siguiente: (Cargo)/Abono 2011 M$ (Cargo)/Abono 2010 M$ 674.487 (182.607) 491.880 (11.344) 480.536 428.485 (106.048) 322.437 (10.811) 311.626 Actualización de activos Excedente acumulado Abono a resultados Actualización cuentas de resultados Total 5 NOTA Nº 5 DETALLE DEL ACTIVO SECURITIZADO EN MORA Y PROVISIONES. Al 31 de diciembre de 2011 y 2010 no existe morosidad ya que el activo subyacente consiste en Subsidios Fijos de Construcción, cuyos pagos se cumplen regularmente. NOTA Nº 6 VALOR DE MERCADO DEL ACTIVO SECURITIZADO. Los Subsidios Fijos de Construcción fueron transferidos desde el Patrimonio Común al Patrimonio Separado a una tasa de transferencia de 8,06% anual. Según lo dispuesto en la letra C de la cláusula N°7 del contrato de emisión de títulos de deuda de securitización, en forma a lo menos anual en el mes de diciembre de cada año y tomando la tasa de mercado del último día de ese mes, se realizará una valorización de los activos que constituyen el Patrimonio Separado, con el objeto de reflejar las diferencias entre la valorización de los activos a tasa de mercado y la valorización de los mismos a la tasa a la cual fueron incorporados al Patrimonio Separado. En el evento que el valor de los activos integrantes de este Patrimonio Separado, a tasa de mercado, sea inferior al valor de los mismos a la tasa a la cual fueron incorporados a dicho Patrimonio, esta diferencia pasará a constituir un ajuste con cargo a los resultados del período respectivo del Patrimonio Separado. Al 31 de diciembre de 2011 la administración, de acuerdo a procedimientos internos complementarios a lo dispuesto en el contrato de emisión, ha efectuado una valorización de la cartera con tasas de mercado vigentes a dicha fecha la cual determinó un valor de M$49.044.047, el cual resulta mayor al valor registrado contablemente. NOTA Nº 7 OTROS ACTIVOS CIRCULANTES. El detalle de los otros activos circulantes y de largo plazo es el siguiente: Circulantes a) Pactos de compra con compromiso de venta: Institución Instrumento Tasa de Interés mensual Vencimiento 2011 M$ 2010 M$ Santander S.A. Corredores de Bolsa De entidades Financieras 0,41% 19-01-2012 192.993 - Santander S.A. Corredores de Bolsa De entidades Financieras 0,26% 19-01-2011 - 300.152 192.993 677.138 870.131 300.152 806.068 1.106.220 Subtotal b) Gasto diferido por impuesto de timbres y estampillas Total Restricciones a las inversiones de los ingresos netos de caja: De acuerdo con lo señalado en Escritura de Constitución, el Patrimonio Separado deberá invertir los los recursos del Fondo de Reserva exclusivamente en instrumentos o valores : - Títulos emitidos por la Tesorería General de la República, por el Banco Central de Chile o que cuenten con garantía estatal. 6 NOTA Nº 8 OTROS ACREEDORES. El detalle de este rubro es el siguiente: Corto plazo 2011 M$ Operación pendiente acreedora (1) Total (1) Corto plazo 2010 M$ 2.102 2.102 2.183 2.183 La operación pendiente acreedora año 2011, corresponden a cuentas por pagar por un Subsidio de Construcción de obra denominada Américo Vespucio Sur Ruta 78. La operación pendiente acreedora año 2010, corresponde a recaudaciones del Ministerio de Justicia realizadas el día de cierre, las cuales deben ser aplicadas a las cuotas pendientes de pago el día siguiente. NOTA Nº 9 OBLIGACIONES POR TITULOS DE DEUDA DE SECURITIZACION. Las obligaciones por este concepto, valorizadas según lo descrito en nota 2 (h), se originan en la emisión de UF4.140.535 en títulos de deuda de Securitización a 11 años plazo, compuesta por 3 series; Serie A por UF3.660.000 con 3.660 títulos de UF1.000 cada uno con pago de cupón al vencimiento; Serie B con UF479.000 con 479 títulos de UF1.000 cada uno con pago de cupón al vencimiento; Serie C subordinada con UF1.535 con 1 título de UF1.535. El detalle de las obligaciones por cada una de las series, es el siguiente: Serie Código nemotécnico Tasa emisión anual A B C Total BSTDS-AM BSTDS-BM BSTDS-CM 3% 4% 10% Corto plazo 2011 M$ Corto plazo 2010 M$ Largo plazo 2011 M$ Largo plazo 2010 M$ 8.180.345 1.256.307 6.296 9.442.948 8.132.934 938.801 5.757 9.077.492 30.043.375 7.313.798 54.574 37.411.747 38.575.107 8.702.410 49.620 47.327.137 7 Total 2011 M$ 38.223.720 8.570.105 60.870 46.854.695 Total 2010 M$ 46.708.041 9.641.211 55.377 56.404.629 NOTA Nº 10 EXCEDENTES. El movimiento de excedentes se presenta a continuación: Reservas de Excedente ejercicios anteriores del período M$ M$ 3.345.548 737.107 102.067 Saldos al 1 de enero de 2010 Distribución de excedentes Revalorización Excedente del período Saldos al 31 de diciembre 2010 Total M$ 4.184.722 737.107 (737.107) 497.522 497.522 4.082.655 102.067 497.522 4.682.244 4.347.926 4.184.722 497.522 182.607 4.864.851 516.925 497.522 (497.522) 246.846 246.846 4.864.851 4.682.244 182.607 246.846 5.111.697 Saldos al 31 de diciembre de 2010 actualizados para efectos comparativos Saldos al 1 de enero de 2011 Distribución de excedentes Revalorización Excedente del período Saldos al 31 de diciembre 2011 NOTA Nº 11 GASTOS IMPUTABLES AL PATRIMONIO SEPARADO. Los gastos de cargo del Patrimonio Separado y contemplados en el respectivo contrato de emisión, fueron los siguientes: 2011 M$ Honorarios clasificación de riesgo Honorarios de auditoría Remuneración banco pagador Remuneración representantes tenedores de títulos Total NOTA Nº 12 21.422 2.263 1.135 1.622 26.442 2010 M$ 27.072 2.257 1.131 4.504 34.964 COSTOS DE ADMINISTRACION. Santander S.A. Sociedad Securitizadora, tiene la administración y coordinación general de las carteras de activos y pasivos, por cuya gestión percibe una remuneración anual equivalente a UF500. El cargo a resultado por este concepto asciende a M$11.321 en 2011 (M$11.267 en 2010). 8 NOTA Nº 13 GASTOS ADICIONALES. Los gastos adicionales, clasificados en el rubro otros gastos, son los siguientes: 2011 M$ Publicaciones y suscripciones Servicio custodia Banco Santander Gasto impuesto de timbres y estampillas Gastos notariales Otros Total NOTA Nº 14 2010 M$ 568 157.321 47 602 158.538 212 564 144.191 37 507 145.511 GRADO DE CUMPLIMIENTO DE SOBRECOLATERAL. La emisión esta respaldada por los flujos que generan los Subsidios Fijos de Construcción, no existiendo un diferencial significativo entre los flujos del activo securitizado y los bonos. El exceso de activo respecto del total de la deuda por títulos de deuda securitizada es el siguiente: Total activo Total títulos de deuda de securitización Exceso de activos NOTA Nº 15 2011 M$ 2010 M$ 51.992.567 (46.854.695) 5.137.872 61.301.820 (56.404.629) 4.897.191 IMPUESTO A LA RENTA E IMPUESTOS DIFERIDOS. Al 31 de diciembre de 2011 y 2010, el Patrimonio Separado no determinó renta líquida imponible ni impuestos diferidos, por la aplicación del Oficio Nº 734 del S.I.I. explicado en Nota N° 2, letra j). NOTA Nº 16 RETIRO DE EXCEDENTES AL PATRIMONIO COMUN. De acuerdo a los contratos de securitización los excedentes son de propiedad de Santander Investment Chile Ltda. Al 31 de diciembre de 2011 y 2010, no se han efectuado retiros de excedentes. NOTA Nº 17 ANALISIS DE LAS GARANTIAS DE TERCEROS A FAVOR DE LOS TENEDORES DE TITULOS DE DEUDA DE SECURITIZACION DEL PATRIMONIO SEPARADO. El contrato de emisión de títulos de deuda de securitización se establece que no existirán garantías adicionales a los activos que respalden la emisión de títulos de deuda de securitización. 9 NOTA Nº 18 ADMINISTRACION DE INGRESOS NETOS DE CAJA. Los ingresos netos de caja del Patrimonio Separado fueron invertidos de acuerdo a la cláusula N°17, del contrato de emisión de títulos de deuda securitizada. Dichas inversiones se presentan en el rubro otros activos circulantes (Nota Nº 7). NOTA Nº 19 CONTINGENCIAS Y COMPROMISOS. A la fecha de los presentes Estados Financieros no existen contingencias ni compromisos vigentes. NOTA Nº 20 CAUCIONES OBTENIDAS DE TERCEROS. El contrato de emisión de títulos de deuda de securitización establece en el punto 6 N° 3 las garantías del contrato de Cesión de Derechos que la Sociedad Concesionaria otorgará al Patrimonio Separado, las que a continuación se mencionan: Prenda Especial de Concesión de Obra Pública, Performance Bond, Seguro ALOP, Contrato de Prenda Comercial sobre Derechos Contractuales y Contrato de Prenda Comercial sobre las Acciones de Sociedad Concesionaria, dichas garantías son de carácter específico hasta la puesta en servicio definitiva y limitadas, en su gran mayoría, hasta un monto de UF3.500.000. NOTA Nº 21 SANCIONES. Al 31 de diciembre de 2011 y 2010 Sociedad Securitizadora no ha sido sancionada por la Superintendencia de Valores y Seguros, asi como tampoco ha recibido sanciones de parte de otras autoridades administrativas. NOTA Nº 22 MEDIO AMBIENTE. Por naturaleza de giro la Sociedad Securitizadora, no presenta desembolsos de mejoramiento y/o inversión de procesos productivos, verificación y control del cumplimiento de ordenanzas y leyes relativas a procesos e instalaciones industriales y cualquier otro que pudiere afectar en forma directa o indirecta a la protección del medio ambiente. NOTA Nº 23 ADOPCION DE NORMAS INTERNACIONALES DE INFORMACION FINANCIERA Como es de público conocimiento, el país está comprometido a desarrollar un plan de convergencia para adoptar integralmente las Normas Internacionales de Información Financiera - NIIF (IFRS, según su sigla en inglés). En el caso de los Patrimonios Separados, la Superintendencia de Valores y Seguros, a través de la norma de carácter general N° 287 de fecha 29 de abril de 2010, establece que los Estados Financieros de los Patrimonios Separados, deberán prepararse de acuerdo a Principios Contables Generalmente Aceptados en Chile y normas de esta Superintendencia. De acuerdo a lo anterior, la convergencia a NIIF se implementará cuando la Superintendencia lo establezca. 10 NOTA Nº 24 HECHOS POSTERIORES. En el ejercicio comprendido entre el 1 de enero 2012 y la fecha de emisión de los presentes Estados Financieros no han ocurrido hechos de carácter financiero o de otra índole que puedan afectar de manera significativa los saldos o interpretaciones de los presentes. ***** 11 PATRIMONIO SEPARADO Nro. 13 ANALISIS RAZONADO A. Cartera del Patrimonio Separado S/I NUMERO DE MONTO DE LA CARTERA TIPO DE ACTIVOS APORTADO ACTIVO PERIODO PERIODO PERIODO INICIAL PERIODO APORTADO INICIAL ACTUAL ACTUAL ORIGINADOR MINISTERIO DE JUSTICIA IF 22 10 64337918 26432301 TASA PROM. ORIG. 8.05641 B. Antecedentes de la Emisión a) Composición de la cartera MONTO ADEUDADO SERIE BSTDS-AM BSTDS-BM BSTDS-CM TOTAL INICIAL 57448055 7518475 24094 64990624 VIGENTE NUMERO DE TITULOS INICIAL 37946942 8527641 60657 46535240 3660 479 1 4140 PLAZO REMANENTE VIGENTE INICIAL 3660 479 1 4140 VIGENTE 138 138 138 62 62 62 TASA EMISION 3 4 10 b) Respecto a la clasificación de riesgo de los bonos securitizados la situación es la siguiente FELLER & RATE SERIE BSTDS-AM BSTDS-BM BSTDS-CM FITCH RATINGS LTDA INICIAL VIGENTE INICIAL VIGENTE PREFERENCIA AAA A B AAA A B AAA A B AAA A B PREFERENTE PREFERENTE SUBORDINADA PREFERENCIA PREFERENTE PREFERENTE SUBORDINADA SALDO INSOLUTO PROMEDIO ACTIVOS 2888036 PLAZO REMA. PROM. ADMIN. PRIMARIO 26 BANCO SANTANDER PATRIMONIO SEPARADO Nro. 13 ANALISIS RAZONADO C. Morosidad Los activos no muestran información de morosidad D. Prepagos No se contempla la alternativa de prepago E. Sustituciones No se efectuan sustituciones de activos F. Activos en incumplimiento El pago se produce en la misma fecha de vencimiento G. Adquisición de activos No se produce adquisición de nuevos activos PATRIMONIO SEPARADO Nro. 13 ANALISIS RAZONADO H. Antecedentes de los pasivos a) Principales características de los pasivos TASA PASIVO PREFERENTE TASA PASIVO TOTAL SALDO INSOLUTO PREFERENTE SALDO INSOLUTO TOTAL VALOR PAR PREFERENTE VALOR PAR TOTAL PREPAGO PREFERENTE PREPAGO SUBORDINADA 12-2010 3,1716% 3,1783% 55.966.54 56.021.68 56.348.07 56.404.62 0 0 01-2011 3,1716% 3,1783% 55.968.60 56.023.74 56.512.96 56.570.00 0 0 02-2011 3,1716% 3,1783% 55.936.61 55.991.72 56.628.04 56.685.48 0 0 03-2011 3,1716% 3,1786% 55.961.59 56.019.39 56.817.03 56.874.86 0 0 04-2011 3,1776% 3,1852% 51.165.339 51.223.048 51.217.827 51.276.042 0 0 05-2011 3,1776% 3,1852% 51.246.539 51.304.339 51.447.578 51.506.380 0 0 06-2011 3,1776% 3,1852% 51.233.32 51.291.10 51.578.36 51.637.63 0 0 07-2011 3,1776% 3,1852% 51.266.60 51.324.43 51.761.25 51.821.06 0 0 08-2011 3,1776% 3,1852% 51.282.21 51.340.05 51.926.87 51.987.21 0 0 09-2011 3,1776% 3,1856% 51.267.68 51.328.35 52.057.57 52.118.26 0 0 10-2011 3,1835% 3,1924% 46.447.029 46.507.650 46.499.102 46.560.255 0 0 11-2011 3,1835% 3,1924% 46.445.48 46.506.10 46.627.99 46.689.65 0 0 12-2011 EEFF 3,1835% 3,1924% 46.474.58 46.535.24 46.792.47 46.854.69 0 0 02-2011 696 0 0 0 03-2011 5.569.36 0 0 0 04-2011 0 -8.020 4.693.390 874.235 05-2011 0 30.227 0 0 06-2011 19.910.47 0 0 0 07-2011 0 19.871.82 0 0 08-2011 530 0 0 0 09-2011 5.571.22 0 0 0 10-2011 0 -11.685 4.770.723 808.261 11-2011 0 0 0 0 12-2011 EEFF 0 9.452 0 0 06-2011 0 146.405 5.013.02 07-2011 0 161.502 5.028.07 08-2011 0 174.670 5.041.20 09-2011 0 186.750 5.053.18 10-2011 0 237.868 5.103.879 11-2011 0 234.056 5.099.411 12-2011 EEFF 0 246.846 5.111.697 S/I I. Ingresos y Gastos del Patrimonio Separado INGRESOS DEL PATRIMONIO GASTOS PAGO ORDINARIO DE CAPITAL PAGO ORDINARIO DE INTERESE 12-2010 0 3.794 0 0 01-2011 753 0 0 0 ANALISIS S/I J. Sobrecolaterización S/I K. Comportamiento de excedentes a) El comportamiento de los excedentes del patrimonio separado se presenta a continuación EXCEDENTES RETIRADOS EXCEDENTES DEL PERIODO EXCEDENTES ACUMULADO ANALISIS S/I 12-2010 0 516.925 4.864.85 01-2011 0 23.012 4.888.04 02-2011 0 41.106 4.906.61 03-2011 0 68.004 4.933.78 04-2011 0 118.366 4.984.856 05-2011 0 136.050 5.002.651 PATRIMONIO SEPARADO Nro. 13 ANALISIS RAZONADO L. Resguardos S/I M. Riesgo de Calce de Activos y Pasivos S/I M. Otros S/I