497 RECOMENDACIONES. Con la finalidad de lograr una

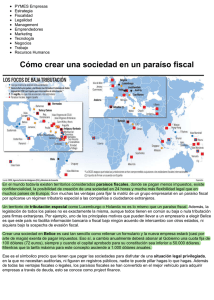

Anuncio

RECOMENDACIONES. Con la finalidad de lograr una planeacion fiscal de calidad y que no llegue a constituir un ilicito es recomendable la creación de un departamento de planeació n, el cual puede combinar la administración de la empresa con la contabilidad, teniendo como respaldo una adecuada accesoria jurídica que concilie los intereses del empresario con las obligaciones que este tiene con el fisco federal, manteniendo una contabilidad clara y cumpliendo con la normativa fiscal. Para así buscar un mejor posicionamiento de la empresa ante el mercado y garantizando una estabilidad interna, tomando como herramienta la elusión fiscal licita. Ademas de otras estrategias que provienen de las practicas mercantiles generalmente acepatadas en el ambito nacional e internacional como las siguientes: 1. Cambio de residencia. A veces las personas jurídicas o físicas con grandes ingresos, cambian sus domicilios a paraísos fiscales, para evitar pagar impuestos. Los cambios de residencia plantean dificultades, dado que pue de resultar difícil definir la noción de residencia de una sociedad, por ejemplo resulta en ocasiones complicado determinar el lugar en que se sitúa la sede de la dirección efectiva de una sociedad, si ha habido cambio de dirección. 497 2. Sociedades base. A efectos de la planificación fiscal internacional existen dos tipos de sociedades, las sociedades “intermedias”, y las sociedades “finales”, que son las destinatarias últimas de los rendimientos, y que se constituyen en los paraísos fiscales. Las transfere ncias de renta se efectúan a menudo a través de sociedades establecidas en paraísos fiscales, que gravan muy poco o nada estas operaciones. Estas sociedades son “relais o base companies”, se interponen entre una sociedad matriz y las sociedades filiales extranjeras, y suelen desarrollar una actividad económica carente de toda función efectiva. El paraíso fiscal puede ser utilizado con el fin de evitar que un beneficio tenga que pagar impuesto en un país de alta presión fiscal. Para ello se constituyen las sociedades base. Su finalidad es la de acumular beneficios que deberían ir al contribuyente y ser sometidos a un mayor impuesto en el país donde éste reside. La personalidad jurídica de la sociedad base es reconocida por el país de residencia del contribuyente, de modo que el beneficio que obtiene escapa del ámbito de sometimiento de dicho país. La utilización de una sociedad base no supone la desaparición de la posibilidad de sujetar la renta en el país en el que reside el inversor, sino que lo que se consigue es, aplazar el pago del tributo mientras la renta no sea distribuida en forma de beneficios. 498 Por eso habrá que disponer del beneficio con el mínimo de tributación. Entre los mecanismos para utilizar tenemos los siguientes: a. Reinvertir los beneficios en cuestión en un país distinto del de residencia del inversor. b. El de reinvertir el beneficio en la sociedad base. c. Repatriar los beneficios en forma de dividendos no sujetos a tributación. d. Distribuir el beneficio en forma de rendimientos de trabajo, o disimulando pagos de servicios que en realidad no han sido prestados. e. Transformar las rentas en plusvalías o ganancias de capital, lo cual se conseguiría disolviendo la sociedad base que ha acumulado el beneficio, o enajenado las acciones o participaciones del socio, de tal forma que el beneficio aparezca como un incremento de capital, sometido a una menor tributación. 499 Transportes marítimos (shipping) Subcapitalización (thin capitalitation) Cuando estas operaciones ocurren en el ámbito internacional, el problema se agrava, porque a través del pago de intereses a la sociedad situada en un país más atractivo desde el punto de vista fiscal, se la priva al país, en el que se encuentra la sociedad pagadora, de la posibilidad de gravar todo el beneficio obtenido por ésta. En una subcapitalización, en la que la proporción de recursos propios que provienen de las sociedades del grupo, es superior a la proporción que habría en circunstancias de no vinculación. La subcapitalización supone la financiación entre empresas de un mismo grupo, que se sitúan en distintos países por motivos fiscales, se trata con ello de encubrir una auténtica financiación con recursos propios, bajo la apariencia de recursos ajenos. Su finalidad se concreta en reducir el beneficio imponible de la sociedad situada en el país de alta tributación. El alcance interpretativo a las normas infracciónales que prevén el abuso de formas jurídicas, no puede ser otro que admitir como principio general que son actos lícitos, las formas jurídicas del derecho privado empleadas por los contribuyentes, aunque ellas tiendan a evitar o aliviar las consecuencias tributarias. 500 Considerar la elusión tributaria como un caso de aplicación de la consideración económica, en virtud de la cual en los hechos imponibles creados por la voluntad negociar de los particulares, es decisiva la intención empírica y no la intención jurídica. Por consiguiente, la elección que las partes pueden buscar respecto del régimen fiscal al que quieren someter sus operaciones económicas, es irrelevante, puesto que lo que interesa para la aplicación del impuesto, es la operación económica que se ha realizado y no las formas. Ello establece también una igualdad de tratamiento entre acreedor y deudor del impuesto, porque esta interpretación económica juega tanto a favor del Fisco como del contribuyente. Si la consideración económica y la prescindencia de las formas utilizadas por el contribuyente conducen a la aplicación de un mayor impuesto, el principio jugará a favor del Fisco; pero si esta interpretación tiene como consecuencia un impuesto menor, no por esto el estado como sujeto activo de la relación fiscal dejara de aplicar el criterio de interpretación económica. Aplicando las estrategias y medidas analizadas ya con anterioridad, el departamento de planeació n lograra mantener a la empresa sana, con pasivos y activos relativamente equilibrados, obteniendo de esta manera finanzas favorables y logrando así alcanzar una tributación óptima. Ahora bien, creo que es necesario el determinar el significado de Tributación Óptima, ya que de esta manera la empresa ha alcanzado las metas propuestas, y ha contribuido al gasto público en la justa medida y proporción. 501 Tributar óptimamente no quiere decir pagar menos impuestos utilizando métodos que busquen engañar al fisco, no significa que el contribuyente no querrá pagar. Sino que por el contrario se busca cumplir con la obligación fiscal como señala la ley, sin pagar ni más, ni menos impuestos, cumpliendo cabalmente con el Artículo 31 fracción IV de nuestra carta magna y ver satisfechos los principios tributarios que ahí se consignan. Al ser de interés publico la conservación de la empresa, la tributación optima es un instrumento para lograrlo, es por ello recomendable la inversión en un departamento de planeación, ya que en un mediano plazo se conseguiría el recuperar esa inversión, y en un largo plazo se obtendría una empresa responsable y benéfica para la economía nacional, combatiendo frontalmente el creciente problema de evasión fiscal que enfrenta nuestro país. 502