¿POR QUÉ INVERTIR EN EL PERÚ?

Anuncio

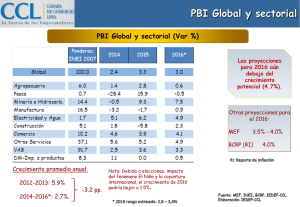

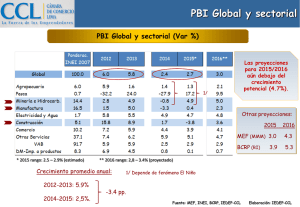

¿POR QUÉ INVERTIR EN EL PERÚ? Diciembre ¿POR QUÉ INVERTIR EN EL PERÚ? 1. Solidez macroeconómica reconocida internacionalmente 2. Clima favorable para la inversión 3. Política de integración comercial - acceso a mercados 4. Sectores con potencial para invertir SOLIDEZ MACROECONÓMICA 1. SOLIDEZ MACROECONÓMICA Durante la última década la economía peruana creció de forma acelerada… PBI Real, 1952- 2011 (Variación promedio anual %) PBI Real, 2002-2014* (Variación %) 6.4 5.1 6.8 5.0 5.5 4.0 8.9 8.8 7.7 6.9 6.3 5.0 5.5 6.2 0.9 3.9 3.6 9.8 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013* 2014* PBI, 2002-2014* (Miles de millones de US$) 199.7 210.3 220.6 176.8 154.0 -1.0 56.8 61.4 69.8 79.4 92.4 107.4 127.1 127.4 1952-1961 1962-1971 1972-1981 1982-1991 1992-2001 2002-2011 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013* 2014* Fuente: Banco Central de Reserva del Perú, Ministerio de Economía y Finanzas y FMI. * Cifras estimadas. BCRP (Reporte de Inflación, Setiembre 2013) y FMI 1. SOLIDEZ MACROECONÓMICA … y continuará liderando el crecimiento regional permitiendo que el PBI per capital supere el promedio mundial hacia el 2020… PBI real - Proyecciones para Latinoamérica 2013-2015 (Variación promedio anual %) Perú 5.7 Chile 4.5 Colombia 4.1 Argentina 3.0 Brasil 2.7 México Venezuela 2.6 1.6 PBI per cápita, PPA ($ a precios internacionales constantes de 2005) 16,000 Perú 14,000 12,000 Latinoamérica y el Caribe 10,000 8,000 Mundo 6,000 4,000 1980 1984 1988 1992 1996 2000 2004 2008 2012 2016 2020 Fuente: FM, MEFI 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA El crecimiento económico ha sido impulsado por la mayor inversión privada… Inversión Privada 2002-2014* (Variación %) 23.3 Inversión Privada 2002-2014* (Miles de millones de US$) 50.4 25.9 22.1 20.1 12.0 6.3 42.8 11.7 13.6 8.1 45.3 34.6 8.0 8.0 29.5 27.3 22.4 0.2 19.5 8.4 9.2 10.5 12.3 15.1 Fuente: BCRP y MEF * Cifras estimadas. BCRP (Reporte de Inflación, Setiembre 2013) y MEF (MMM 2014-2016) 2014* 2013* 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2014* 2013* 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 -15.1 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA … que hoy representa cerca del 22% del PBI… Inversión Total - Latinoamérica 2012 (% del PBI) Inversión Total 2002-2014* (% del PBI) 26.9 Inversión pública 24.9 Inversión privada 5.2 4.3 5.9 3.1 Fuente: BCRP y MEF * Cifras estimadas. MEF (MMM 2014-2016) 2009 2008 17.7 19.2 21.5 22.2 22.7 2014* 18.2 2007 16.4 2006 15.5 2005 15.1 2004 2003 2002 14.8 15.0 19.6 2013* 21.5 2012 2.9 23.5 4.5 2011 2.8 23.9 17.6 2010 2.8 24.7 5.2 3.4 2.8 6.0 6.4 Perú Chile México Argentina Colombia Fuente: Fondo Monetario Internacional (cifras estimadas) Brasil 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA Los anuncios de inversión se incrementaron en el 3erT 2013 Anuncios de Proyectos de Inversión Privada (Millones de US$) Jun.13 Minería Set.13 Diferencias 20,346 21,221 875 Hidrocarburos 6,182 6,782 600 Electricidad 4,804 5,265 461 Industrial 2,347 2,722 375 Infraestructura 2,186 2,306 120 Otros Sectores 6,116 7,299 1,183 41,981 45,595 3,614 Total Fuente: BCRP. Reporte de Inflación, Setiembre 2013 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA … el Perú es atractivo para la inversión extranjera, la cual registró un valor de 12,000 millones en el 2012 Inversión directa extranjera - Latinoamérica 2012/1 (% del PBI) Flujo de inversión directa extranjera neta 2002-2014* (Miles de millones de US$) 10.6 12.2 12.0 9.4 8.5 8.2 6.9 5.5 2.6 4.3 3.5 3.9 3.7 Fuente: BCRP * Cifras estimadas. BCRP (Reporte de Inflación, Setiembre 2013) 2014* 2013* 2012 2011 2010 2009 2008 2007 2006 1.7 2005 2004 1.3 1.6 2003 2002 2.2 6.2 6.4 Chile Perú Colombia LAC Brasil Méxcio Fuente: BID 1/ en el caso de Perú y Chile, cifras al cierre. Fuentes: BCRP y Banco Central y Chile 1. SOLIDEZ MACROECONÓMICA Adicionalmente, la demanda interna se viene fortaleciendo… Demanda interna real 2002-2014* (var. % real anual) 11.8 Importación de vehículos para uso privado (Millones de US$) 13.1 12.3 Importación de bienes de uso doméstico1/ (Millones de US$) 1,628 1,804 10.3 7.2 7.4 5.8 6.5 5.8 4 veces 4.1 3.7 3.8 10 veces 393 180 2000 2012 /E 2003 Fuente: BCRP y MEF * Cifras estimadas. MEF (MMM 2014-2016) 2014* 2013* 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 -2.8 Fuente: SUNAT y MEF E/ Cifras estimadas 1/ Incluye importaciones de refrigeradores, lavadoras, televisores y electrodomésticos. 2012 /E 1. SOLIDEZ MACROECONÓMICA …generado un crecimiento en los mercados de consumo Centros Comerciales (Número por región) Ventas en Centros Comerciales (Millones de US$) 41 Lima 5,300 Otras regiones 34 27 21 14 1,760 3 veces 6 1 2000 Fuente: MEF y ACCEP E/ Cifra esperada 3 2005 2012 2013 E/ 2000 2012 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA Ello se complementa con el dinámico intercambio comercial … Intercambio comercial 2002-2014* (Millones de US$) 48,000 41,000 34,000 27,000 20,000 13,000 6,000 (1,000) 2002 Exportaciones 7,714 Importaciones 7,393 Balanza Comercial 321 2003 9,091 8,205 886 Fuente: BCRP * Cifras estimadas. BCRP (Reporte de Inflación, Setiembre 2013) 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013* 2014* 12,809 17,368 23,830 28,094 31,019 26,962 35,565 46,268 45,639 41,877 45,732 9,805 12,082 14,844 19,591 28,449 21,011 28,815 36,967 41,113 42,543 45,422 3,004 5,286 8,986 8,503 2,569 5,951 6,749 9,301 4,526 -666 310 1.1. SOLIDEZ MACROECONÓMICA MACROECONOMIC STABILITY ESTABILIDAD MACROECONÓMICA … que se viene diversificando, tanto a nivel de productos como de mercados Exportaciones tradicionales (commodities) (Millones de US$) 40,000 35,000 30,000 25,000 20,000 15,000 10,000 5,000 - Otros Plomo Petróleo Oro Cobre Principales socios comerciales Otros 13% 2002 6 veces Asia 11% Zona Euro 14% 2002 2007 Exportaciones no tradicionales (Millones de US$) 12,000 10,000 8,000 Otros Químicos Textiles LAC 15% 2012 2012 Otros 22% EE.UU. 26% Resto de Europa 21% LAC 19% 5 veces 6,000 China 17% EE.UU. 13% 4,000 2,000 2002 Fuente: Banco Central de Reserva del Perú 2007 2012 Resto de Europa 14% Zona Euro 15% 1. SOLIDEZ MACROECONÓMICA … en el 2050 el Perú será una de la economías de más rápido crecimiento, posicionándose entre las 30 mayores economías del mundo. Economías de más rápido crecimiento Tamaño de la economía – Ranking mundial 2010 2050 Ranking País 1 China 2 India 3 Filipinas 4 Egipto 5 Malasia 6 Perú Fuente: HSBC (Enero, 2012) Ranking 2050 País Ranking País 1 EE.UU. 1 China 2 Japón 2 EE.UU. 3 China 3 India 4 Alemania 4 Japón 5 Reino Unido 5 Alemania 6 Francia 6 Reino Unido 7 Italia 7 Brasil 8 India 8 México 9 Brasil 9 Francia 10 Canadá 10 Canadá 44 Chile 26 Perú 46 Perú 32 Chile 1. SOLIDEZ MACROECONÓMICA ... todo ello, en un marco de estabilidad macroeconómica, el Perú registra las más bajas tasa de inflación a nivel regional…. IPC – Latinoamérica 2002- 2011 (Variación promedio anual %) IPC en Latinoamérica: 2001-2012 (Variación anual %) 23.7 45 40 Argentina 35 Brasil 30 Chile 25 20 10.7 6.6 5.1 4.3 3.2 2.5 Colombia México Chile Perú Colombia México Perú 15 Venezuela Argentina Brasil IPC – Latinoamérica proyecciones al 2013 (Variación promedio anual %) 25.0 10 5 10.6 0 -5 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012* Fuente: Banco Central de Reserva del Perú, Ministerio de Economía y Finanzas, CEPAL * Cifras preliminares 2.0 3.0 3.1 3.9 Perú Chile Colombia México 5.6 Brasil Argentina Venezuela 1. SOLIDEZ MACROECONÓMICA … ha mantenido un tipo de cambio estable y un nivel de riesgo país por debajo del promedio regional Tipos de cambio en Latinoamérica 2001-2012 (Índice, año base 2005 = 100) Índice JP Morgan EMBI+ (Puntos básicos) Perú Brasil Chile Colombia México 160 140 120 900 EMBI+ Perú 800 700 Latinoamérica 600 500 100 400 300 80 200 Fuente: Banco Central de Reserva del Perú, y CEPAL 100 F-07 J-07 N-07 A-08 A-08 D-08 A-09 S-09 J-10 M-10 S-10 F-11 J-11 O-11 F-12 J-12 O-12 M-13 E-02 S-02 M-03 E-04 S-04 M-05 E-06 S-06 M-07 E-08 S-08 M-09 E-10 S-10 M-11 E-12 S-12 60 1. SOLIDEZ MACROECONÓMICA El Perú mantiene un saludable nivel de deuda… Deuda Pública – Latinoamérica 2012 (% del PBI) Deuda Pública – Perú 2002-2014* (% del PBI) 46.6 46.9 68.0 42.6 39.3 32.3 28.5 43.5 25.9 26.0 23.5 21.4 19.7 47.7 32.6 18.1 17.4 19.7 Fuente: BCRP * Cifras estimadas. BCRP (Reporte de Inflación, Setiembre 2013) 2014* 2013* 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 11.9 Chile Peru Colombia Mexico Argentina Fuente: FMI. Cifra de Perú, fuente BCRP Brazil 1. SOLIDEZ MACROECONÓMICA … y ha acumulado reservas internacionales por un tercio del PBI Reservas Internacionales Netas - Diciembre 2012 (% del PBI) 64.0 67.3 44.1 45 48.8 9.6 17.3 10.2 12.6 14.1 2003 33.1 27.7 31.2 2002 43 Reservas Internacionales Netas (Miles de millones de US$) 2013* 2012 2011 2010 2009 2008 2007 2006 28 2005 27 2004 33 * Al mes de octubre 2013 Indicadores de Reservas Internacionales 13 14 15 15 16 Agosto 2003 2008 2013 RIN (millones de US$) 9,755 34,917 66,635 Posición de Cambio del BCRP (millones de US$) 4,015 26,747 43,750 16.6 28.8 32.1 2.1 2.9 6.9 10 Fuente: Bancos Centrales Malasia Tailandia Perú Corea Rusia Chile Brasil India México Indonesia Colombia RIN / PBI (%) 1/ RIN / Deuda externa de corto plazo (N° de veces) 2/ 1/ Acumulado al trimestre inmediatamente anterior. 2/ Incluye el saldo de deuda de corto plazo y la amortización de los próximos cuatro trimestres Fuente: BCRP. Reporte de Inflación, Setiembre 2013 1. SOLIDEZ MACROECONÓMICA La responsable política económica le ha merecido al Perú el grado de inversión y la confianza de los inversionistas Calificación de grado de inversión Comparación latinoamericana País S&P Fitch Países como destino prioritario para IED (Ranking Mundial de 21 países) Moody´s Brazil (Baa2) Chile AA- A+ Aa3 México BBB BBB+ Baa1 Perú BBB+ BBB+ Baa2 Brasil BBB BBB Baa2 Colombia BBB BBB- Baa3 Bolivia BB- BB- Ba3 Venezuela BB- B+ B2 Argentina B- CC B3 Ecuador B B- Caa1 Fuente: Standard & Poor’s, Fitch Ratings y Moody’s. Actualizado al 23 de Octubre, 2013 4 3 Cayó 1 puesto 18 Chile (Aa3) 18 2011 Fuente: UNCTAD (WIR 2011) Mejoró 5 21 puestos 16 Peru (Baa3) 2010 Se mantuvo CLIMA FAVORABLE PARA LA INVERSIÓN 2. CLIMA FAVORABLE PARA LA INVERSIÓN Perú ofrece un marco legal favorable para la inversión extranjera Trato no discriminatorio: el inversionista extranjero recibe el mismo tratamiento que el inversionista nacional. Acceso sin restricción a la mayoría de sectores económicos*. Libre transferencia de capitales. Libre competencia. Garantía a la propiedad privada Libertad para adquirir acciones a nacionales. Libertad para acceder al crédito interno y externo. Libertad para remesar regalías. Acceso a mecanismos internacionales de solución de controversias. Participa en el Comité de Inversiones de la Organización para la Cooperación y el Desarrollo Económico (OCDE) – Promueve implementación Directrices para Empresas Multinacionales OCDE. * Inversiones que requieren de autorización: Las ubicadas dentro de los 50 Km. de línea de frontera y las dirigidas a armas, municiones y explosivos. Asimismo, se requiere de un socio local mayoritario para las inversiones en transporte de cabotaje marítimo, así como en empresas de transporte aéreo. 2. CLIMA FAVORABLE PARA LA INVERSIÓN Regímenes Especiales: Convenio de Estabilidad Jurídica Régimen a través del cual el Estado Peruano garantiza: INVERSIONISTA Estabilidad de las regulaciones vinculadas al trato no discriminatorio Estabilidad del régimen del Impuesto a la Renta (dividendos) Estabilidad del derecho de usar el tipo de cambio más favorable disponible en el mercado. Estabilidad del régimen de libre disponibilidad de divisas y del derecho de libre remesa de utilidades, dividendos y regalías. Requisito: Vigencia: EMPRESA RECEPTORA Estabilidad de los regímenes de contratación laboral. Estabilidad de los regímenes de promoción de exportaciones. Estabilidad del Régimen del Impuesto a la Renta. Invertir mínimo US$ 5 MM. Mínimo US$ 10 MM en minería e hidrocarburos. 10 años. En concesiones, plazo sujeto a duración del contrato (Max. 60 años). 2. CLIMA FAVORABLE PARA LA INVERSIÓN Regímenes Especiales: Recuperación Anticipada del I.V.A. Régimen a través del cual el Estado Peruano otorga los siguientes beneficios: Otorga la devolución del Impuesto al Valor Agregado durante toda la etapa preproductiva del proyecto (duración mínima de 2 años). Es aplicable a todos los sectores de la actividad económica. La inversión mínima es de US$ 5 millones, excepto en la actividad agrícola donde este requisito no se exige. El proyecto puede dividirse en etapas, tramos o similares. 2. CLIMA FAVORABLE PARA LA INVERSIÓN Régimen de impuestos estable Impuesto a: Tasa Aplicable 30.0% Utilidades corporativas INGRESOS Agricultura, agroindustria y acuicultura 15% Dividendos 4.1% Regalías Intereses para préstamos otorgados del exterior Al valor agregado (IVA) 30.0% 18.0% A las transacciones financieras 0.005% Temporal a los activos netos por el exceso de S/. 1 000 000 4.9% 0.4% 2. CLIMA FAVORABLE PARA LA INVERSIÓN Esfuerzo continuo para facilitar el establecimiento y la operación de negocios 2do. en el ranking regional en mejoramiento de las regulaciones de negocios de Sudamérica Venezuela Colombia 180 Doing Business 2013 Guyana 114 Surinam 45 164 Ecuador 139 Brasil Perú 130 43 Bolivia Paraguay 103 Uruguay Chile 89 37 Argentina 124 155 Posición País 1 Chile 2 Perú 3 Colombia 4 Uruguay 5 Paraguay 2. CLIMA FAVORABLE PARA LA INVERSIÓN Acuerdos Internacionales de Inversión El Perú tiene suscritos y vigentes Acuerdos de Promoción y Protección Recíproca de Inversiones y Acuerdos Comerciales de mayor alcance que incluyen capítulos de inversión; los mismos que consolidan nuestra política de apertura. Unión Europea2 Australia China1 Corea1 Malasia Singapur1 Tailandia Japón Asociación Europea de Libre Comercio (Islandia, Liechtenstein, Suiza y Noruega) Canadá1 Estados Unidos1 México1 1 Cuba El Salvador Costa Rica1 Panamá1 Argentina Bolivia Chile1 Colombia Ecuador Paraguay Venezuela (1)Acuerdo Comercial (2) Acuerdo Comercial. Adicionalmente, el Perú mantiene acuerdos bilaterales de inversión con Alemania, Bélgica, Luxemburgo, Dinamarca, España, Finlandia, Francia, Holanda, Italia, Noruega, Portugal, Reino Unido, República Checa, Rumanía, Suecia y Suiza. Además, cuenta con convenios vigentes para evitar doble tributación con la Comunidad Andina, Brasil, Chile y Canadá. POLÍTICA DE INTEGRACIÓN COMERCIAL – ACCESO A MERCADOS 3. POLÍTICA DE INTEGRACIÓN COMERCIAL - ACCESO A MERCADOS Una política de apertura comercial sostenida en el tiempo Evolución del arancel nominal, efectivo y la dispersión 1993 – 2013 18 16 16.3 9.0 Dispersión Arancelaria Arancel Nominal Arancel Efectivo 1_/ 8.0 14 12 7.0 12.3 6.0 10 5.0 8 4.0 6 3.0 4 3.2 2 1.1 0 2.0 1.0 0.0 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Dic. Feb. Fuente: MEF Notas: 1) Arancel efectivo = (Monto de recaudación total Avaloren CIF / Monto total de importación CIF)*100. 2)Dispersión Arancelaria = Desviación Estándar 3. POLÍTICA DE INTEGRACIÓN COMERCIAL - ACCESO A MERCADOS Estructura arancelaria reducida con baja dispersión SUB PARTIDAS 2/ NIVEL DE ADVALOREM NUMERO PROPORCIÓN (%) 0 4,224 55.9% 6% 2,538 33.6% 11% 792 10.5% Total 7,554 100 % PROMEDIO ARANCELARIO NOMINAL % 3.2 ARANCEL EFECTIVO % 1.1 DISPERSION ARANCELARIA % 3.8 Fuente: SUNAT-MEF 3. POLÍTICA DE INTEGRACIÓN COMERCIAL - ACCESO A MERCADOS Una economía que trabaja en el proceso de globalización, con acceso preferencial a los más grandes mercados Acceso a más de 4 mil millones de personas con un PBI conjunto de más de US$ 56 billones. 96% de las exportaciones peruanas vigentes AcuerdoAcuerdos por entrar en vigencia Acuerdo vigente Acuerdos en proceso de negociación Acuerdo en en proceso proceso de de negociación negociación Acuerdo SECTORES CON POTENCIAL PARA INVERTIR SECTOR AGRONEGOCIOS Invernadero natural. Altos rendimientos agrícolas: Caña de Azúcar (2do), Espárragos, Aceitunas (3ero), Alcachofas (4to), Uvas (6to) y Aguacates (11avo). Ventanas estacionales en los más importantes mercados. Se proyecta que las 100,000 ha dedicadas actualmente a la agro-exportación se dupliquen como consecuencia de los grandes proyectos de irrigación y expansión agrícola existentes. Más de US$ 4,000 millones en exportación de productos frescos y procesados a más de 145 países. Productos Orgánicos y Naturales con un alto potencial de exportación. SECTOR AGRONEGOCIOS Exportaciones del Sector Agropecuario según Mercado Destino - 2012 Exportaciones Agrícolas (Millones de US$ FOB) Tradicionales 4,503 No Tradicionales EE.UU. 27% 4,122 Total Alemania 10% 3,165 2,599 2,461 1,794 1,126 766 1,973 Otros 27% Países Bajos 9% 1,339 848 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fuente:,ADEX Data Trade., BCRP. Francia 3% Reino Unido 4% España 6% Bélgica 4% Colombia 5% Ecuador 5% SECTOR PESCA Extenso litoral pesquero (3,080 Km) y “espejos de agua” que ofrecen las condiciones propicias para el desarrollo de la acuicultura marina y continental. Primer exportador a nivel mundial de aceite de pescado y de harina de pescado. Distribución de los productos pesqueros peruanos a más de 100 países. Tendencia a la diversificación de productos. SECTOR PESCA Exportaciones del Sector Pesquero según Mercado Destino -2012 Exportaciones Pesqueras (Millones de US$ FOB) 3,302 Consumo Humano Indirecto (CHI) Consumo humano Directo (CHD) China 32% 3,146 Total 2,526 2,419 Alemania 9% 2,201 1,960 1,626 Otros 27% 1,768 EE.UU. 7% 1,381 1,056 1,026 Canadá 3% 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fuente: BCRP, Adex Data Trade Japón 6% Taiwán 3% Dinamarca 4% Chile 4% España 5% SECTOR TEXTIL Reconocida calidad del algodón pima peruano, considerada como una de las hebras más cotizadas y finas del mundo. Primer productor mundial de las fibras más finas de camélidos sudamericanos: alpaca y vicuña. Larga tradición textil, favorece la profesionalización y capacitación de la mano de obra. Reconocimiento internacional como proveedor “full package” de las mejores marcas del mundo. Sólida tendencia de crecimiento de las exportaciones de textiles y confecciones: Al cierre del año 2012, las exportaciones ascienden a US$2170 millones, 9% más que las exportaciones del 2011. SECTOR TEXTIL Exportaciones Textil‐Confecciones (Millones de US$ FOB) Principales Mercados Destino de la Exportación de Textiles y Confecciones ‐ 2012 2,500 CONFECCIONES 2,000 TEXTIL 1,500 ARGENTINA 2% ALEMANIA 2% BOLIVIA 2% ITALIA 3% OTROS 12% VENEZUELA 32% CHILE 4% 1,000 ESTADOS UNIDOS 30% COLOMBIA 4% 500 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fuente: ADEX DataTrade, Aduanas. BRASIL 5% ECUADOR 4% SECTOR MINERO País polimetálico, segundo en reservas mundiales de cobre, tercero en zinc, y primero en plata. El 13.61% del territorio es sujeto de concesiones mineras, y sólo el 1.09% del territorio es aprovechado para la exploración y explotación minera. En el mundo: Tercer productor de cobre, plata, estaño y zinc. En Latinoamérica: 1er productor de oro, zinc, estaño y plomo; y 2do de cobre, plata, y molibdeno. En el 2012 las exportaciones metálicas ascendieron a US$ 25,920 millones representando el 56.79% del total de exportaciones nacionales. El Perú es uno de los pocos países en el mundo con yacimientos de minerales no metálicos, entre ellos la diatomita, bentonita, calizas y fosfatos. SECTOR MINERO Exportaciones Mineras (Millones de US$ FOB) 30,000 25,000 20,000 15,000 Otros Plata Molibdeno Estaño Hierro Zinc Plomo Oro Cobre 10,000 5,000 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fuente: Adex DataTrade, MINEM, Aduanas. Exportaciones del Sector Minero según Mercado Destino -2012 SECTOR ENERGIA Gran potencial energético: Amplia disponibilidad de recursos hídricos y de gas natural han permitido atender la creciente demanda eléctrica del país. En el 2012, el 87.2% de la población nacional tuvo acceso al servicio eléctrico. La matriz energética 2012, proviene en su mayoría de energía renovable (cerca del 56% de la producción de energía es hidroeléctrica, 43.5% a base de gas natural y 0.5% con otras fuentes renovables). Recursos por descubrir y aprovechar: Existen por explorar otras fuentes abundantes de energía renovable tales como solar, eólica, biomasa y geotérmica. Cartera de proyectos eléctricos por invertir supera los US$ 6,000 millones hasta el 2016. Los principales grupos económicos de generación de energía son: Endesa, GDF Suez, IC Power y Duke Energy. SECTOR ENERGIA Producción de energía eléctrica por tipo de recurso energético, 2012 Producción de energía eléctrica por tipo de generación 0.4% 1.5% 1.0% 0.1% 0.2% Termoeléctrica 43.54% Agua Gas Natural Renovable 1,83% D2 - Residual Carbón 41.0% 55.9% Hidroeléctrica 1,23% (< 20 MW) Hidroeléctrica 54.63% Bagazo Biogás Bagazo 0.36% Solar 0.16% Biogás 0.08% Solar Fuente: COES Fuente: COES La producción de energía eléctrica en el año 2012 totalizó 37,321.18 GW.h, un 5.97% mayor al registrado en el año 2011 (35,217.43 GW.h). SECTOR PETROQUIMICA En el 2012, la producción de gas natural ascendió 418,795 millones de pies cúbicos, impulsada por la creciente demanda de las centrales de generación eléctrica, el mayor consumo de gas natural vehicular (GNV), doméstico y comercial. Perú es la única fuente sostenible de gas natural en el Pacífico Sudamericano. El Perú cuenta con cuencas petrolíferas que no han sido exploradas (29.97 millones de ha), convirtiéndolo en un potencial polo petroquímico. La Industria petroquímica se integra hacia atrás con la producción de gas natural y otros hidrocarburos líquidos, asignándole un significativo valor agregado. Entre los productos generados por la Industria Petroquímica Final se encuentran los fertilizantes, plásticos y detergentes. Posibilidades de inversión por US$ 8,650 millones para la construcción de 3 plantas de amoníaco, 2 plantas de nitrato de amonio, 2 plantas de urea y una planta de etileno. SECTOR PETROQUIMICA Importación de Productos derivados del Metano Millones de Pies Cúbicos (MMPC) Producción Fiscalizada de Gas Natural, 2008-2012 450,000 400,000 350,000 300,000 250,000 200,000 150,000 100,000 50,000 0 401,169 (Miles US$ CIF) 418,795 255,609 122,230 125,299 200,000 180,000 160,000 140,000 120,000 100,000 80,000 60,000 40,000 20,000 0 185,163 114,479 40,381 37,279 25,335 2009 2,008 Fuente: Petroperu 2,009 2,010 2,011 2,012 2010 2011 Urea Nitrato de Amonio para uso minero Nitrato de Amonio para los demás usos Sulfato de Amonio Nitrato de Amonio para uso agrícola Fuente: Adex Data Trade 2012 SECTOR TURISMO Importante destino cultural por sitios arqueológicos de los Incas y culturas Pre-Incas. Machu Picchu fue elegida como una de las nuevas 7 Maravillas del Mundo. Diversidad de escenarios naturales. Destino para observadores de aves y orquídeas. Lima es considerada la capital gastronómica de Latinoamérica. Importante inversión de cadenas hoteleras de prestigio internacional. Mayor conectividad del mercado aéreo Peruano con el incremento de nuevas frecuencias semanales en vuelos internacionales que permiten mayores conexiones y destinos, con más y mejores opciones de viaje. Oportunidades de inversión en los 8 destinos turísticos priorizados: Playas del Norte, Río Amazonas, Amazonas-Kuelap, Ruta Moche, Lima, Nazca-Paracas, Valle del Colca y Puno-Lago Titicaca. SECTOR TURISMO Entrada de Turistas (Miles de personas) Arribo de Turistas según región de procedencia - 2012 2,846 2,598 1,916 1,571 2,058 2,140 2,299 1,721 1,350 1,064 1,136 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Fuente : MINCETUR América Central, 1.5% Asia, 4.1% Europa, 17.5% América del Norte, 19.7% Oceanía, 1.4% África, 0.2% América del Sur, 55.6% SECTOR INMOBILIARIO El crecimiento promedio en el periodo enerodiciembre 2012 del PBI Construcción es de 15.17%. El significativo crecimiento de la economía viene impulsando una mayor demanda de viviendas, centros comerciales, oficinas comerciales, hoteles y casas de esparcimiento (segunda vivienda). El déficit habitacional afecta al 20% de hogares. Existen diversos programas de financiamiento para vivienda, en función de las condiciones socioeconómicas y el nivel de ingresos de los hogares: “Techo Propio”, “Fondo Mi Vivienda” y Banca Comercial. Los créditos Hipotecarios crecieron a una tasa promedio anual de 23.8% en los últimos 5 años (2008-2012). SECTOR INMOBILIARIO Déficit Habitacional A nivel nacional (2010) Créditos Hipotecarios brindados por el Sistema Financiero 2006-2012 (Millones de Soles)* 24534 30000 25000 Déficit Cuantitativo, 389,745, 21% 20000 16033 20000 12021 15000 Déficit Cualitativo 1,470,947 79% 13147 8566 7402 10000 5000 0 2006 Fuente: Censo INEI 2007 2007 2008 2009 2010 2011 2012 (*)Comprende los créditos en soles y en dólares Fuente: Superintendencia de Banca y Seguros Déficit Cuantitativo es la diferencia entre el número de hogares (familias) y viviendas. El déficit cualitativo se asocia a la calidad de las viviendas según estándares mínimos preestablecidos; estos son: disponibilidad de servicios públicos, calidad de los materiales de la vivienda y grado de hacinamiento. Fuente : Ministerio de Vivienda SERVICIOS – OUTSOURCING El más bajo costo laboral por operador en Latinoamérica (US$ 270), factor que representa el 60% de los costos de operación en los centros de contacto. Actualmente, los centros de contacto representan 23,063 posiciones generando 36,479 puesto de trabajo directo. En el 2012 las exportaciones crecieron en un 12%. Las exportaciones de servicios de centros de contacto, procesamiento de datos, aplicación de programas de informática y similares se encuentran inafectas del pago del IVA. Disponibilidad de requerimientos tecnológicos y bajos costos inmobiliarios. La implementación de la Ley de Protección de Datos (aprobada en el 2011) fortalecerá la posición de las empresas del sector abriendo nuevas oportunidades para la generación de mayores articulaciones comerciales. SERVICIOS – OUTSOURCING Exportación de Servicios de Centros de Contacto Principales mercados 2012 Centros de Contacto Principales sectores atendidos 2012 Otros 15.75% Telecomunicaciones 81% Banca, servicios financieros y… Sudamérica 26.96% 75% Retail 41% Salud Utilities Centro América 1.13% Norte América 5.65% Fuente: Levantamiento y Estandarización de Data de Exportación de Servicios 2012 31% 25% Industria y Gran Consumo Europa 50.51% 22% IT 19% Gobierno 19% Turismo y hospitalidad 9% Medios de comunicación 3% Educación 3% Fuente: Levantamiento y Estandarización de Data de Exportación de Servicios 2012 INFRAESTRUCTURA DE TRANSPORTE El Perú ha priorizado el desarrollo de la infraestructura de transporte (vial, ferroviaria, portuaria y aeroportuaria) para elevar la competitividad y configurar un hub logístico que integre América Latina, con la región económica del Asia - Pacifico. En esta perspectiva los compromisos de inversión en concesiones del sector, bordearon los US$ 7,300 millones de dólares a enero del 2013, generando su modernización, con una reducción de costos logísticos e impulsando, vía TLC, la integración del Perú con los mercados mundiales en condiciones de mayor competitividad. La infraestructura desarrollada se complementará con nuevas inversiones, programadas hacia el 2016, por el MTC, habiéndose previsto realizar proyectos por más de US$ 17,700 millones (obras públicas y APP); lo cual representa importantes oportunidades de inversión para contratistas y operadores. INFRAESTRUCTURA DE TRANSPORTE Nuevas Inversiones en Infraestructura de Transportes Programadas al 2016 Infraestructura Vial Ferroviaria Millones de US$ 11,421.00* 5,300.00 Aeroportuaria 420.00 Portuaria 548.00 Hidroviaria 87.00 Total 17, 776.00 Fuente : MTC (*) Incluye obra pública y concesiones, ejecución de 7,270 km de carretera pavimentada, asfaltado del 85% de la Red Vial Nacional, pavimentado del 100% de la Longitudinal de la Sierra, y la construcción y rehabilitación de 1000 puentes. www.proinversion.gob.pe contact@proinversion.gob.pe