TELMEX Resultados al Primer Trimestre del 2000 Sumant Vasal (525) 325-2898

Anuncio

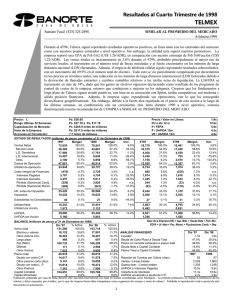

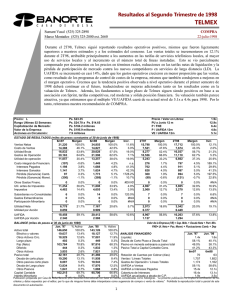

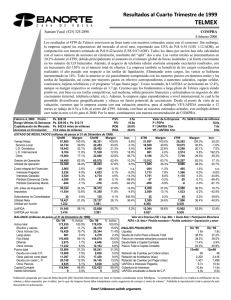

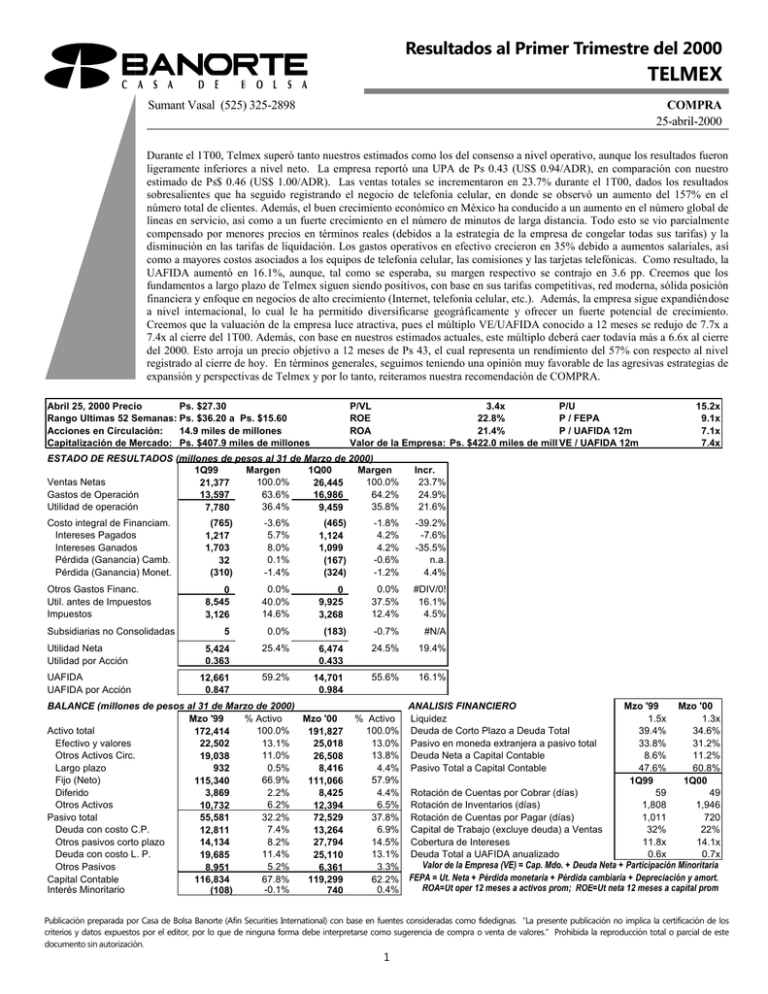

Resultados al Primer Trimestre del 2000 TELMEX Sumant Vasal (525) 325-2898 COMPRA 25-abril-2000 Durante el 1T00, Telmex superó tanto nuestros estimados como los del consenso a nivel operativo, aunque los resultados fueron ligeramente inferiores a nivel neto. La empresa reportó una UPA de Ps 0.43 (US$ 0.94/ADR), en comparación con nuestro estimado de Ps$ 0.46 (US$ 1.00/ADR). Las ventas totales se incrementaron en 23.7% durante el 1T00, dados los resultados sobresalientes que ha seguido registrando el negocio de telefonía celular, en donde se observó un aumento del 157% en el número total de clientes. Además, el buen crecimiento económico en México ha conducido a un aumento en el número global de líneas en servicio, así como a un fuerte crecimiento en el número de minutos de larga distancia. Todo esto se vio parcialmente compensado por menores precios en términos reales (debidos a la estrategia de la empresa de congelar todas sus tarifas) y la disminución en las tarifas de liquidación. Los gastos operativos en efectivo crecieron en 35% debido a aumentos salariales, así como a mayores costos asociados a los equipos de telefonía celular, las comisiones y las tarjetas telefónicas. Como resultado, la UAFIDA aumentó en 16.1%, aunque, tal como se esperaba, su margen respectivo se contrajo en 3.6 pp. Creemos que los fundamentos a largo plazo de Telmex siguen siendo positivos, con base en sus tarifas competitivas, red moderna, sólida posición financiera y enfoque en negocios de alto crecimiento (Internet, telefonía celular, etc.). Además, la empresa sigue expandiéndose a nivel internacional, lo cual le ha permitido diversificarse geográficamente y ofrecer un fuerte potencial de crecimiento. Creemos que la valuación de la empresa luce atractiva, pues el múltiplo VE/UAFIDA conocido a 12 meses se redujo de 7.7x a 7.4x al cierre del 1T00. Además, con base en nuestros estimados actuales, este múltiplo deberá caer todavía más a 6.6x al cierre del 2000. Esto arroja un precio objetivo a 12 meses de Ps 43, el cual representa un rendimiento del 57% con respecto al nivel registrado al cierre de hoy. En términos generales, seguimos teniendo una opinión muy favorable de las agresivas estrategias de expansión y perspectivas de Telmex y por lo tanto, reiteramos nuestra recomendación de COMPRA. Abril 25, 2000 Precio Ps. $27.30 Rango Ultimas 52 Semanas: Ps. $36.20 a Ps. $15.60 Acciones en Circulación: 14.9 miles de millones Capitalización de Mercado: Ps. $407.9 miles de millones P/VL 3.4x P/U ROE 22.8% P / FEPA ROA 21.4% P / UAFIDA 12m Valor de la Empresa: Ps. $422.0 miles de millones VE / UAFIDA 12m ESTADO DE RESULTADOS (millones de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 100.0% 21,377 26,445 Gastos de Operación 63.6% 64.2% 13,597 16,986 Utilidad de operación 36.4% 35.8% 7,780 9,459 Incr. 1T99 23.7% (90,326,968) 24.9% (56,007,128) 21.6% (34,319,840) Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. (765) 1,217 1,703 32 (310) -3.6% 5.7% 8.0% 0.1% -1.4% (465) 1,124 1,099 (167) (324) -1.8% 4.2% 4.2% -0.6% -1.2% -39.2% -7.6% -35.5% n.a. 4.4% Otros Gastos Financ. Util. antes de Impuestos Impuestos 0 8,545 3,126 0.0% 40.0% 14.6% 0 9,925 3,268 0.0% 37.5% 12.4% Subsidiarias no Consolidadas Margen 1T00 100.0% ######### 62.0% ######### 38.0% ######### Margen 100.0% 62.4% 37.6% Incr. 9.6% 10.2% 8.5% (3,152,128) (5,381,594) (5,677,444) (4,418,318) 970,340 3.5% 132,010 6.0% (5,059,872) 6.3% (4,865,710) 4.9% (59,916) -1.1% 386,087 -0.1% 5.1% 4.9% 0.1% -0.4% n.a. -6.0% -14.3% -98.6% -60.2% #DIV/0! 0 16.1% (31,167,711) 4.5% (12,265,801) 0.0% 0 34.5% ######### 13.6% ######### 0.0% 37.8% 11.8% #N/A 19.9% -4.6% 5 0.0% (138,805) 0.1% 346.7% Utilidad Neta Utilidad por Acción 5,424 0.363 25.4% 6,474 0.433 24.5% 19.4% (18,932,986) (1,267.276) 21.0% ######### (1,728.648) 26.1% 36.4% UAFIDA UAFIDA por Acción 12,661 0.847 59.2% 14,701 0.984 55.6% 16.1% (52,465,869) (3,511.793) 58.1% ######### (3,693.680) 55.7% 5.2% (183) BALANCE (millones de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Mzo '00 Activo total 100.0% 172,414 191,827 Efectivo y valores 13.1% 22,502 25,018 Otros Activos Circ. 11.0% 19,038 26,508 Largo plazo 0.5% 932 8,416 Fijo (Neto) 66.9% 115,340 111,066 Diferido 2.2% 3,869 8,425 Otros Activos 6.2% 10,732 12,394 Pasivo total 32.2% 55,581 72,529 Deuda con costo C.P. 7.4% 12,811 13,264 Otros pasivos corto plazo 8.2% 14,134 27,794 Deuda con costo L. P. 11.4% 19,685 25,110 Otros Pasivos 5.2% 8,951 6,361 Capital Contable 67.8% 116,834 119,299 Interés Minoritario -0.1% (108) 740 -0.7% 15.2x 9.1x 7.1x 7.4x % Activo 100.0% 13.0% 13.8% 4.4% 57.9% 4.4% 6.5% 37.8% 6.9% 14.5% 13.1% 3.3% 62.2% 0.4% #N/A (31,076) 0.0% ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 1.5x 1.3x 39.4% 34.6% 33.8% 31.2% 8.6% 11.2% 47.6% 60.8% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 59 49 Rotación de Inventarios (días) 1,808 1,946 Rotación de Cuentas por Pagar (días) 1,011 720 Capital de Trabajo (excluye deuda) a Ventas 32% 22% Cobertura de Intereses 11.8x 14.1x Deuda Total a UAFIDA anualizado 0.6x 0.7x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 TELMEX COMPRA Resultados Operativos Durante el 1T00, los ingresos totales se incrementaron en 23.7% en comparación con el mismo período del año anterior, debido en gran medida al sólido desempeño de la economía mexicana. Los ingresos por servicios telefónicos locales crecieron en 5.5%, como resultado del aumento del 11.3% en el número total de líneas en servicio. Además, el total neto de líneas instaladas durante el trimestre se incrementó sustancialmente en 129%, para terminar en 327,022, lo cual creemos que resultó del fuerte crecimiento en Internet (líneas adicionales). Todo esto se vio parcialmente compensado por las menores tarifas en términos reales. Con respecto al servicio de larga distancia nacional (LDN), los minutos facturados registraron un incremento del 12.1% durante el trimestre. Sin embargo, esto se vio parcialmente compensado por decrementos en los precios en términos reales que resultaron de la competencia, conduciendo a un aumento del 9.1% en las ventas. Los ingresos provenientes del servicio de larga distancia internacional (LDI) aumentaron en 26.5%. Nos agradó ver el aumento de 53.7% en el total de minutos facturados, pues refleja una reducción en la derivación o ‘bypass’ de llamadas, así como un fuerte crecimiento económico. Esto se vio parcialmente compensado por los menores precios en términos reales y una reducción del 25% en las tarifas de liquidación. El negocio de telefonía celular de Telmex (Telcel) continuó con su auge, al registrar un incremento del 82.6% en las ventas, debido al aumento del 157% en el número total de clientes, el cual ascendió a 6.495 millones al cierre del 1T00. Durante el trimestre, Telcel registró 1.22 millones de clientes nuevos, en comparación con 1.12 millones en el 4T99, 896,990 en el 3T99 y 719,846 en el 2T99, gracias al éxito de su programa de pago por adelantado y el programa ‘el que llama paga’. La estrategia de Telcel es de seguir ganando participación de mercado, incluso a expensas de sus márgenes. Adicionalmente, los ingresos por interconexión de Telmex crecieron sustancialmente (494%) para terminar en Ps$ 2,400 millones, debido al nuevo programa ‘el que llama paga’ (Ps$ 2.50/minuto). Los suscriptores a Internet aumentaron a 486,425 al cierre del trimestre, reflejando un crecimiento del 21% contra el 4T99. Cabe mencionar que este negocio tiene un gran potencial de crecimiento en México. En general, las ventas por línea fija aumentaron al pasar de Ps 1,808 en el 1T99 a Ps 1,946 en el 1T00, en términos reales, mientras que las ventas de servicios inalámbricos por cliente declinaron al pasar de Ps 1,011 a Ps 720 durante el trimestre. Durante el 1T00, los gastos operativos aumentaron en 24.9%, debido principalmente al aumento salarial (20%) que entró en vigor en abril de 1999, así como a los mayores costos asociados con los equipos de telefonía celular, las comisiones, las tarjetas telefónicas y los cargos por depreciación. Todo esto se vio parcialmente compensado por los programas de control de costos de la empresa. En términos globales, la utilidad operativa y flujo de operación crecieron en 21.6% y 16.1%, respectivamente. La empresa recientemente autorizó un aumento salarial del 14.5% que entró en vigor el 25 de abril del 2000. Resultados Financieros En el 1T00, Telmex reportó un ingreso neto de financiamiento de Ps 465 millones, en comparación con el ingreso de Ps 765 millones registrado el año pasado. Esto se debió principalmente a los intereses pagados netos del trimestre, que contrastaron con los intereses ganados reportados hace un año. Creemos que esto resultó de una mayor posición en caja en dólares, así como de las menores tasas de interés en México, trimestre contra trimestre. Esto se vio parcialmente compensado por las ganancias cambiarias (partida virtual) generadas durante el trimestre en comparación con la pérdida reportada hace un año bajo este rubro. Telmex sigue gozando de una sólida posición financiera, con un apalancamiento y cobertura de deuda de 60.8% y 14.1x, respectivamente. Además, la razón de deuda neta a capital se ubica en tan sólo 11.2%, otorgándole gran flexibilidad para financiar sus agresivas estrategias de crecimiento, en caso necesario. Expectativas Seguimos creyendo en los fundamentos a largo plazo de la empresa, basándonos en sus tarifas competitivas, red moderna, mayores servicios de valor agregado, sólida posición financiera y mejor servicio a clientes. El plan 20/20 de la empresa confirma su estrategia de seguir modernizando su red a través de la introducción de nuevas tecnologías y la digitalización completa de la misma. Además, la empresa planea expandir su red para alcanzar un total de 20 millones de servicios (incluyendo servicios telefónicos fijos, inalámbricos, transmisión de datos, Internet) para fines del 2000, en comparación con aproximadamente 18.5 millones al cierre del 1T00. Consideramos que esta meta no sólo es asequible, sino que Telmex la sobrepasará, considerando el fuerte crecimiento que ha registrado en Telcel, Internet y datos, así como las buenas perspectivas que se tienen en general para México. Asimismo, la empresa seguirá expandiéndose más allá de sus fronteras para conseguir diversificarse geográficamente e incrementar su potencial de crecimiento. Telmex ha celebrado alianzas estratégicas con diversas empresas como Microsoft, SBC, Topp Telecom, Prodigy, Comm South, Williams Communications, Luca (Guatemala), Algar Telecom Leste (Brasil), etc. A fechas recientes, la empresa anunció que iba a adquirir una participación del 60% en Conocel, un operador de telefonía celular en Ecuador. Creemos que Telmex seguirá celebrando alianzas estratégicas/adquiriendo empresas que se adapten a su estrategia de proporcionar un servicio de alta calidad a sus clientes hispanoparlantes y fortalecer así su posición competitiva en los negocios de alto crecimiento (Internet, telefonía inalámbrica, datos). No obstante, es importante recordar que estas operaciones forman parte de una estrategia a largo plazo de la empresa, por lo que no esperamos beneficio alguno en los resultados operativos en el corto plazo. En general, nos agrada el hecho de que Telmex esté avanzando en la dirección correcta y que esté siendo más agresiva: participando en negocios con un fuerte potencial de crecimiento, ofreciendo servicios de mayor valor agregado y formando alianzas estratégicas con empresas de nivel mundial. Creemos que Telmex seguirá reportando buenos resultados operativos durante el 2000. Aunque la valuación de Telmex es cara y superior a su promedio histórico, creemos que está justificada, dada la estrategia de la empresa de generar valor y el hecho de que México ya obtuvo el grado de inversión (expansión en los múltiplos). Por lo tanto, reiteramos nuestra recomendación de COMPRA. Sumant Vasal savasal@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2